Chegg, Everi, ACM Research und ChargePoint - Top Small-Caps, die man 2024 im Blick haben sollte!

Liebe Leser,

das Wachstum des S&P 500-Index übertraf im vergangenen Jahr die Erwartungen, was vor allem auf die positive Wachstumsdynamik bei sog. "Magnificent Seven" zurückzuführen ist. Dazu gehöhten Aktien großer Technologieunternehmen wie Apple (AAPL), Amazon (AMZN), Alphabet (GOOGL), Meta Platforms (META), Microsoft (MSFT), Nvidia (NVDA) und Tesla (TSLA). Nvidia und Meta Platforms führten den Index an, wobei auch Apple, dessen Wachstum sich in den letzten Jahren verlangsamt hat, übertraf die Erwartungen und verzeichnete einen Anstieg der Aktien um mehr als 48 %. Ob Magnificent Seven diesen Erfolg im Jahr 2024 wiederholen kann, ist aktuell einer der Hauptstreitpunkte unter Analysten.

Small-Caps im Fokus

Was uns angeht, so warten wir in dieser Hinsicht zunächst frische Fundamentaldaten aus der bald anlaufenden Berichtssaison ab, bevor wir ein oder anderes Unternehmen dieser Gruppe (Anlagetrend BigCaps) explizit thematisieren werden. Gleichzeitig sind wir der Meinung, dass einige Small-Cap-Aktien, die sich durch qualitativ hochwertige Geschäfte auszeichnen, aktuell zu einer fairen Bewertung gehandelt werden, was sie für das angelaufene Jahr 2024 gut positioniert, um von der globalen Finanzmarktentwicklung entsprechend zu profitieren. In dieser Hinsicht muss man auch erwähnen, dass Small-Cap-Aktien insgesamt deutlich stärker unter dem aktuellen Konjunkturabwärtszyklus litten. Dabei haben sich diese Unternehmen verschlankt, effiziente Kostensenkungsmaßnahmen eingeführt und sich auf die Margensteigerung fokussiert. Und daher wäre hier im Fall einer wirtschaftlichen Stabilisierung ein zusätzliches Überraschungspotenzial vorhanden. Und so gelangen wir auch schon zu unserer Übersicht der SmallCaps, die man 2024+ auf der Watchlist haben sollte.

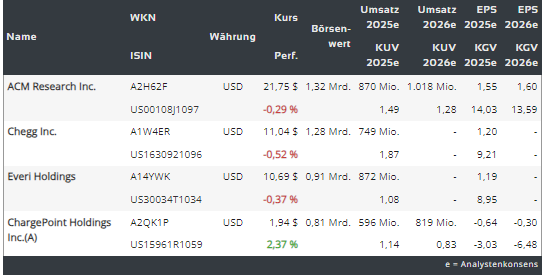

https://viz.traderfox.com/peer-group-tabelle/US00108J1097/DI/acm-research-inc/aktien-7871758-416877-22612576

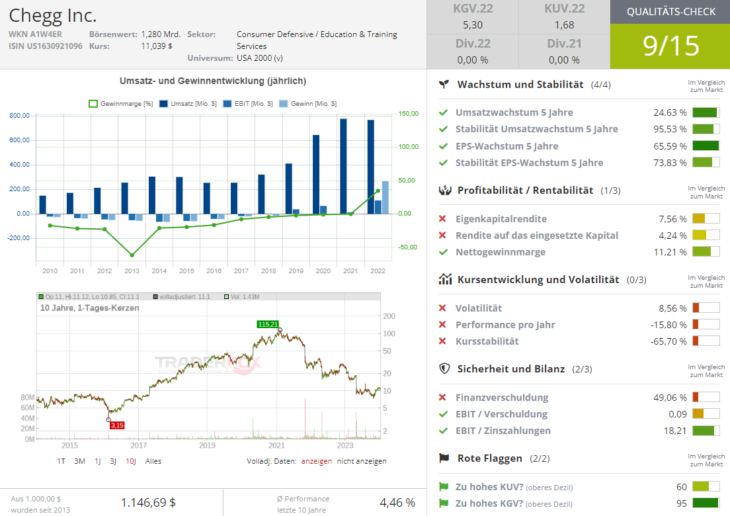

Chegg (CHGG) – Anbieter spezieller Lernservices

Den Anfang macht heute die Aktie von Chegg (CHGG), die mittlerweile Bodenbildung abgeschlossen hat und im Wesentlichen auf einen signifikanten Rebound-Impuls wartet. Das Unternehmen ist ein US-amerikanischer Anbieter von spezialisierten Lern-Services. Angeboten werden verschiedene Dienstleistungen wie Online-Tutoring, Fachunterstützung, TextBooks und Apps, die das Leben von Studenten wesentlich erleichtern sollen. Hinzu gibt es hilfreiche Services rund um das Studium wie etwa Terminplanung, Stipendienvergaben etc. Fördernde Wirkung hat hier zuletzt Corona-Pandemie gespielt, wobei man nun in Fragen Bildung sich öfters für Online-Formate entscheiden dürfte.

Chegg revolutioniert die Bildung im Zeitalter der KI

Mit seiner wachsenden Plattform ist der Konzern tatsächlich gut positioniert, um im Rahmen des Wachstums im Bildungssektor tatsächlich zu outperformen. Denn die jüngste Ergebnispräsentation von Chegg steckt voller Chancen und hebt aufkommende Trends hervor. Bemerkenswert ist, dass Chegg über einen KI-gestützten persönlichen Lernassistenten verfügt. Das Tool dient als Alternative zu herkömmlichen Institutionen zur Selbstbildung in einer digitalisierten Welt. Diese Tools ermöglichen personalisiertes Lernen in großem Maßstab und beseitigen die Einschränkungen des Lehrer-Schüler-Verhältnisses. Cheggs Bildungsansatz unterscheidet das Unternehmen von anderen Small-Cap-Aktien in den Bereichen EdTech und KI und könnte für zusätzliches Wachstumspotenzial sorgen. Doch zunächst warten wir die Bestätigung dieser These ab, die schon in der aktuellen Berichtssaison kommen könnte.

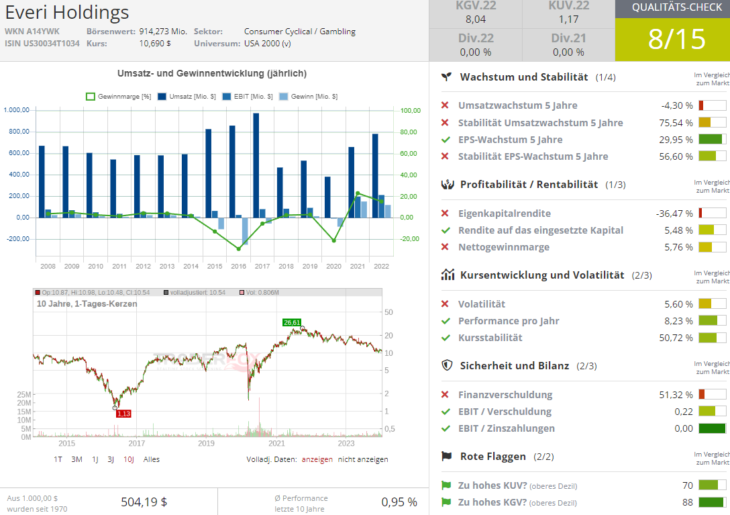

Everi Holdings (EVRI) - Anbieter von Unterhaltungs- und Technologielösungen.

Der Konzern ist ein Anbieter von innovativer Spieltechnologie für Casinos. Das Unternehmen bietet eine Vielzahl von Videospielprodukten an und ist auch international in der digitalen Unterhaltungsbranche aktiv. Neben der Entwicklung eigener Unterhaltungsangebote bietet das Unternehmen auch Casino-Management-Dienstleistungen an und entwickelt Fintech-Lösungen im Bereich Videospiele. Derzeit befindet sich der größte Teil des Geschäfts von Everi in den Vereinigten Staaten und Kanada.

Ein wichtiger Wettbewerbsvorteil von Everi…

…ist die Kontinuität und Regelmäßigkeit seiner Einnahmen. Dabei generiert man rund 37 % des Gesamtumsatzes durch Spielbetrieb: Geleaste Spielautomaten werden dabei in der Regel auf der Grundlage von Umsatzbeteiligungsvereinbarungen mit Casinobetreibern und -besitzern platziert. Davon abgesehen werden mehr als 25 % der Gesamtzahl der installierten Spielautomaten im Rahmen von Mehrjahresverträgen vermietet, während alle anderen Automaten in der Regel im Casino bleiben, solange ihre Leistung akzeptabel bleibt. Financial Access Services steuern weitere 27 % des Umsatzes bei. Hier erwirtschaftet EVRI Einnahmen aus Transaktionen im Rahmen von mehrjährigen Wartungsverträgen für Geräte (in der Regel 3-5 Jahre). Und so ist man logischerweise darauf bestrebt, langfristige Beziehungen zu Kunden aufzubauen. Schließlich ist es die Sparte Software & Sonstiges, die 9 % des kontinuierlichen Umsatzes besteuert.

Everis diversifizierte Produktportfolio ist der Schlüssel zum Erfolg

Das Produktportfolio von Everi passt außerdem sehr gut zu den aktuellen Trends in der US-amerikanischen Gaming-Branche. Trotz der anhaltenden Besorgnis über den Zustand der US-Wirtschaft und das Verbraucherverhalten in den Jahren 2022-2023 erzielte die US-Glücksspielindustrie im zweiten Jahr in Folge Rekordumsätze, was wir auch oft bei der Betrachtung der Aktien wie DraftKings (DKNG), Penn National (PENN), etc. thematisieren. Nach Angaben der American Gaming Association (AGA) erreichten die Einnahmen aus kommerziellen Videospielen, einschließlich traditioneller Casinospiele, Sportwetten und Online-Spiele, im Jahr 2022 ein Niveau von 60,4 Mrd. USD, was einem Anstieg von 13,9 % gegenüber 2021 und einem Anstieg von 38,5 % gegenüber 2019 entspricht. Jede der drei Hauptbranchen – Spielautomaten und Casino-Tischspiele, Sportwetten und Online-Spiele – verzeichnete im Jahr 2022 Rekordumsätze.

Everis Wachstumschancen im Online-Gaming-Markt

Anzumerken bleibt lediglich die Tatsache, dass obwohl die allg. Wachstumsrate hoch ist, bleibt bspw. der Anteil der Online-Gaming-Einnahmen an den gesamten Casino-Einnahmen in den USA mit 19,5 % im Vergleich zu anderen wichtigen Märkten wie Großbritannien (65 %), Frankreich (rund 30%) und Deutschland (rund 28%) gering. Und das bedeutet, dass der Online-Gaming-Markt weiter expandieren wird, was Everi mehr Raum zum Wachsen bietet, denn auch darauf hat sich das Unternehmen bereits mit neuen Produktangeboten rechtzeitig vorbereitet.

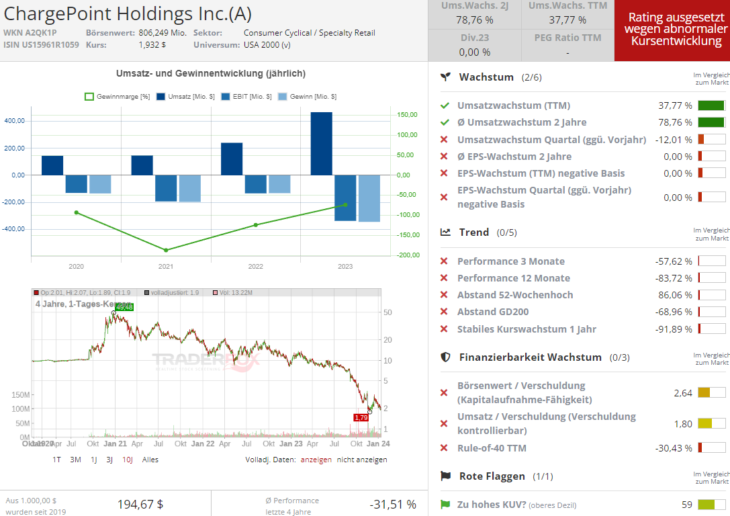

ChargePoint Holdings (CHPT) – Chancen im wachsenden EV-Markt

Nummer drei ist die Aktie des Elektroauto-Ladeinfrastruktur-Anbieters ChargePoint Holdings (CHPT), die im Jahr 2023 massiv abverkauft wurde. Hohe Investitionskosten und ein rückläufiger Absatz von Elektrofahrzeugen führten dazu, dass das Vertriebsmodell des Unternehmens unterdurchschnittlich abgeschnitten hat, was zu einem schlechten Ergebnis führte. Der einzige Treiber, war die Ankündigung einer Zinssenkung im Jahr 2024, was die Aktie mit +25 % rebounden ließ. Was die globale Trendentwicklung angeht, so ist sie zwar intakt, verspürt jedoch makroökonomischen Gegenwind. Was man in dieser Hinsicht nicht vergessen darf, ist, dass unabhängig davon, wie man Elektrofahrzeuge betrachtet, wird ihre Anzahl in den kommenden Jahren und Jahrzehnten kontinuierlich wachsen, was auch die Nachfrage nach Ladeinfrastruktur kontinuierlich ankurbeln dürfte.

Höhere Zinsen sind für ChargePoint ein großes Problem.

Und das bleibt bis auf Weiteres der Fall, ganz unabhängig von der unbestrittenen Branchendominanz des Unternehmens. Grund dafür ist die Tatsache, dass die Kosten für eine schnelle Expansion weiterhin sehr hoch bleiben. Der teure Aufbau des Ladenetzes und die Wartungskosten sind der Grund, warum sich höhere Zinssätze so negativ auf die Aktien von Charge Point und Co. auswirken und das unabhängig davon, dass der Konzern seit 2021 mit einem fulminanten Umsatzwachstum überzeigen kann. Die Wachstumsfantasie basiert hier also zunächst auf der Annahme einer schnellen Zinssenkung. Denn niedrigere Fremdkapitalkosten durch mögliche Zinssenkungen könnten zu höheren Ausgaben für CHPT führen. Und genau dies wird das Wachstum des Unternehmens fördern und seine Position in der EV-Branche stärken.

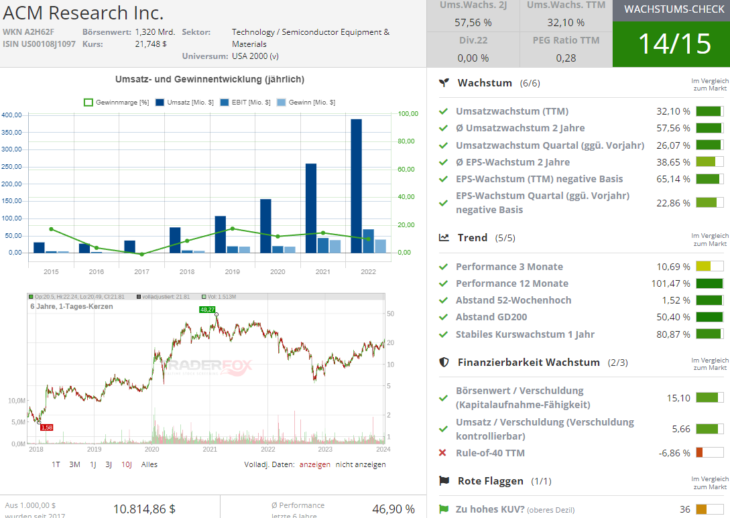

ACM Research (ACMR) – Profitabler Player aus dem Halbleitertrend

Schließlich ist es die Aktie von ACM Research (ACMR), die mittlerweile in eine Erholungsbewegung überging. Die Erwartung einer besseren Performance und die damit verbundene Kurserholung basiert auf der aktuellen Einschätzung des ACM-Managements zu den potenziellen Auswirkungen der aktuellen Handelspolitik zwischen den USA und China, wobei man gleichzeitig von der wirtschaftlichen Erholung in China ausgeht. Dabei soll sich auch die Situation mit Lieferketten stabilisieren, weswegen man das Wachstum weiter fortsetzen dürfte. Das Unternehmen - ein Herstellen von Produkten zur Halbleiterproduktion (semiconductor cleaning technology) kommt zwar aus den USA verkauft jedoch seine Produktion zum größten Teil in China. Deswegen ist die Rückkehr der asiatischen und v.a. der chinesischen Region zur wirtschaftlichen Erholung so wichtig für das Unternehmen.

ACM Research (ACMR) - Der Zulieferer der Halbleiterindustrie

Das Unternehmen hat sich auf die Entwicklung, Herstellung und dem Verkauf von Einzelwafer-Nassreinigungsgeräten spezialisiert. Diese Ausrüstung wird von Halbleiterherstellern in zahlreichen Fertigungsschritten eingesetzt, um Partikel, Verunreinigungen und andere zufällige Defekte zu entfernen und die Produktausbeute bei der Herstellung von integrierten Schaltkreisen oder Chips zu verbessern. Die innovativen Technologien des Unternehmens, wie z. B. die ortsalternde Phasenverschiebung und die zeitnahe energetische Blasenoszillation, ermöglichen eine effektive, beschädigungsfreie Reinigung sowohl für konventionelle zwei- als auch für dreidimensional strukturierte Wafer an Prozessknoten. ACM-Geräte werden bei der Herstellung von Foundry-, Logik- und Speicherchips verwendet, einschließlich DRAM-Chips (Random Access Memory) und 3D-NAND-Flash-Speicherchips, wobei genau diese Trendrichtungen demnächst durch den aufgekommenen KI-Trend immer besser ins Spiel kommen.

ACM Research überzeugt mit Wachstum

Der Konzern hat in den letzten fünf Jahren hervorragende Leistungen erbracht und eine durchschnittliche jährliche Umsatzwachstumsrate (CAGR) von 60 % erzielt. Der größte Teil des Umsatzes stammt wie schon angesprochen aus China. Doch AMCR hat zuletzt seine umfassende Strategie vorgestellt, die darauf abzielt, das Geschäft auszubauen, den Marktanteil zu erhöhen und verschiedene Schlüsselinitiativen abzudecken. Explizit geht es um Steigerung der Bestellungen bei vorhandenen Kunden. ACM plant, seine Produktionskapazitäten in China weiter auszubauen. Gleichzeitig hat man auch die internationale Expansion anvisiert. Das Unternehmen plant, in globale Märkte zu expandieren und mit dem Verkauf in den USA und Europa zu beginnen. Dabei hat man kürzlich bereits einen neuen Auftrag für ULTRA C Wafer-Reinigungsanlagen von einem Großkunden aus den USA erhalten. Die Auslieferung ist für das zweite Quartal 2024 geplant.

Neue Produktionsanlagen und Produkte von ACMR

Das neue Werk in Lingan, China, soll Anfang 2024 die Produktion aufnehmen und einen geschätzten Jahresumsatz von 1,5 Mrd. USD erzielen. Dazu kommt die Erweiterung des Produktportfolios. ACM plant, sein Produktportfolio durch die Einführung von Prozessgalvaniklösungen zu erweitern. Darüber hinaus hat das Unternehmen Ende 2022 Track & PECVD-Produkte in sein Portfolio aufgenommen und damit den Zielmarkt von ACM auf 16 Mrd. USD verdoppelt, was sich angesichts des voranschreitenden digitalen Zeitalters ebenfalls auszahlen dürfte. Somit ist ACM ein starker Akteur in der Halbleiterindustrie, wobei die Umsetzung einer neuen Strategie, die auf Geschäftswachstum abzielt, kann es dem Unternehmen ermöglichen, einen qualitativ neuen Entwicklungspfad einzuschlagen, was der Aktie noch mehr Rebound-Schwung verleihen könnte.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von