Geniale Altersvorsorge: Halten Sie es wie der norwegische Staatsfonds

Liebe Leser,

Die norwegische Bevölkerung ist ein glückliches und reiches Volk. Was sind die sechs Schwerpunkte für das Wohlbefinden einer Nation? Einkommen, hohe Lebenserwartung, soziale Unterstützung, Freiheit, Vertrauen und Großzügigkeit zählen zu den Schlüsselindikatoren. Laut dem World Happiness Report 2019 gehört Norwegen zu den drei glücklichsten Ländern der Welt. Das Land der Fjorde ist eines der reichsten Länder der Welt. Das liegt zum Großteil am norwegischen Staat, der bereits seit 1998 den größten weltweiten Staatsfonds gegründet hat. Norwegen steckt seine gigantischen Öl- und Gasgewinne seit über 20 Jahren in Aktien, Anleihen, Rohstoffe, Private Equity und Immobilien. Das Land ist der fünftgrößte Lieferant für Erdöl und der zweitgrößte Lieferant für Erdgas in Europa.

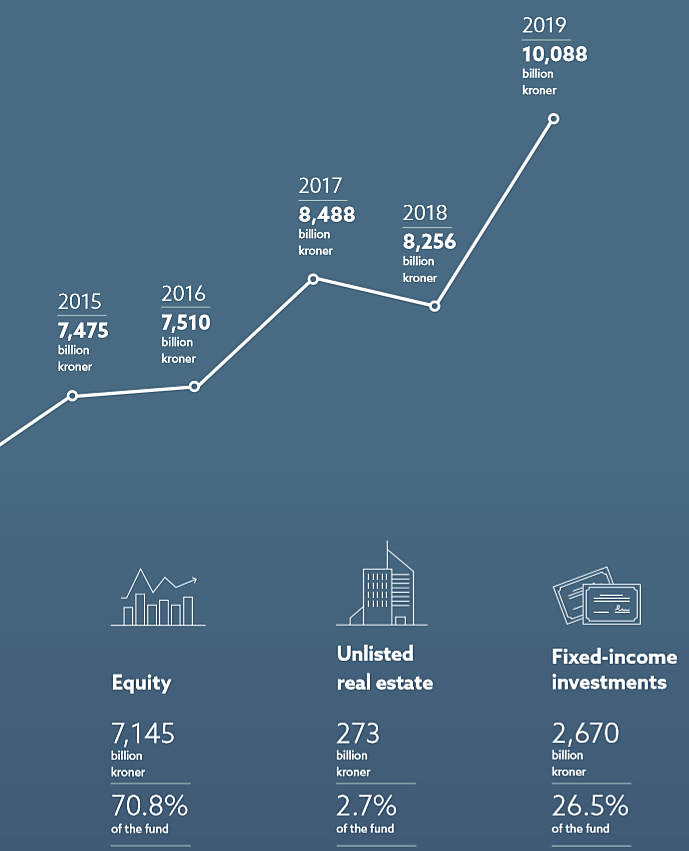

Yngve Slyngstad ist ein mächtiger Mann mit viel Verantwortung. Er ist CEO des Investmentmanagement der Norges Bank, die Teil der norwegischen Zentralbank ist, die für die Verwaltung der staatlichen Pensionskasse verantwortlich ist. Sylngstad ist also der Chef des norwegischen Ölfonds und zählt seit Jahren zu den einflussreichsten Finanzexperten der Welt. Insgesamt verwaltet er mehr Geld als Ray Dalio und George Soros zusammen. Nach zwölf Jahren an der Spitze des weltweit größten Staatsfonds verkündigt er seinen Rücktritt. Mit der nötigen Ruhe geht er auch die durch den Corona-Virus ausgelösten Turbulenzen an der Börse an. "Natürlich verfolgen wir die Schwankungen genau – und sie sind derzeit beträchtlich. Aber diese Art von Risiko ist schwierig zu analysieren und keine Situation, in der wir Aktien kaufen oder verkaufen." In seiner Zeit als Fonds-Chef hat der Norweger den Ölfonds zu einem einflussreichen Aktionär gebracht. Auch nachhaltiges Investieren ist ihm wichtig. Rüstungsunternehmen und Tabakunternehmen werden gemieden, genauso wie Unternehmen, die krumme Geschäfte machen. Das Gesamtvolumen betrug Ende 2019 etwa 10 Billionen Kronen – eine vierzehnstellige Summe. Jeden der 5,36 Millionen Norweger macht der "Statens pensjonsfond utland" in Kronen gerechnet zum Millionär. In Euro umgerechnet ergibt sich für jeden Einwohner des Landes ein Wert von rund 160.000 Euro.

Quelle: Annual Report 2019 des norwegischen Staatsfonds

Der Wohlstand ist in Norwegen mit einer der höchsten in der Welt (Pro-Kopf-Vermögen von 287.000 Euro). Nur die Australier (Pro-Kopf-Vermögen: 344.000 Euro) und die Schweizer (Pro-Kopf-Vermögen: 464.000 Euro) erreichen gemessen am Pro-Kopf-Vermögen einen noch höheren Wert.

Wie geht der norwegische Staatsfonds beim Investieren vor?

Den Reichtum verdanken die Norweger vor allem ihrem Öl- und Gasgeschäft. Weil Öl- und Gasvorkommnisse endlich sind und die laufenden hohen Einnahmen nicht ewig vorhanden sein werden, denken die Skandinavier an zukünftige Generationen. Seit 1998 denkt das Land der Fjorde an die Zeit nach dem Öl. Die Verantwortlichen tauschen Norwegens Öl und Gas gegen weltweite Unternehmensbeteiligungen aus. Sie haben im Vergleich zum deutschen Staat eines kapiert. Man braucht erst einmal den Faktor Zeit, damit das angelegte Geld einen Cashflow abwirft. Dividenden werden reinvestiert. Wir haben zwar keine Öl- oder Gasvorkommen, jedoch hohe Steuereinnahmen (nach Belgien belegen wir in dieser Kategorie Platz 2 weltweit).

Anstatt einen Teil dieser Steuereinnahmen regelmäßig in Unternehmensbeteiligungen anzulegen, das Geld anschließend mindestens 20 Jahre arbeiten zu lassen, wird bei uns das heute durch Sozialversicherungen eingenommene Steuergeld von den Arbeitnehmern morgen an die Rentner ausbezahlt. In Zeiten der immer älter werdenden Bevölkerung ein absolutes Unding. Unser Rentenniveau sinkt dadurch immer mehr ab. Der Wohlstand unserer Nation steht auf dem Spiel. Ergänzt wird dieser Unsinn noch durch Verträge für die private Altersvorsorge mit immensen Gebühren wie Riester und Co.

Ich wünsche mir, dass auch in unserem Land das Steuergeld mit mehr Verantwortung behandelt wird. Dafür müsste man unseren Politikern aber erst einmal erklären, dass sie auf einen Teil der Einnahmen eine gewisse Zeit keinen Zugriff haben.

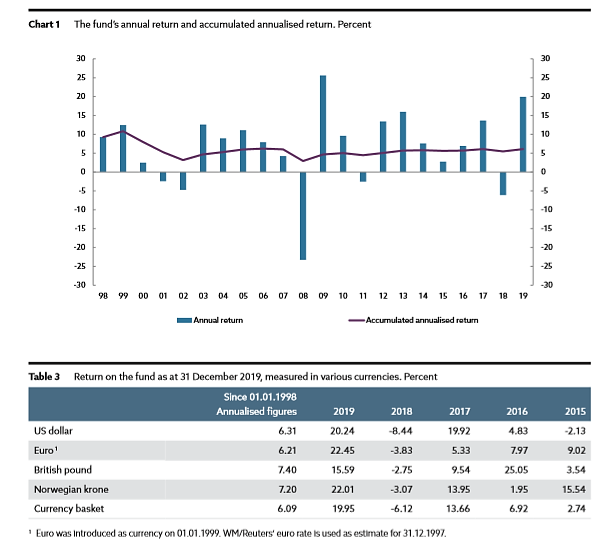

Quelle: Annual Report 2019 des norwegischen Staatsfonds

Seit Auflage des Pensionsfonds konnte dieser durchschnittlich 6,1 Prozent im Jahr an Rendite generieren – nach Inflation etwa 4,2 Prozent im Jahr – besser als der Dax bei gleichzeitig niedrigerem Risiko. Und jetzt kommt der Clou an der Sache: Die Kosten belaufen sich jährlich auf nur 0,05 Prozent. Die Norweger zeigen uns, dass Aktien auf lange Sicht berechenbare Renditen abwerfen. Dafür muss man auch mal in Zeiten von Krisen die Ruhe bewahren können. Während andere beispielsweise in der Finanzkrise ihre Aktien auf den Markt geschmissen hatten, hat der Pensionsfond einen Teil seiner Anleihen in Aktien umgeschichtet. Der Ölfonds soll aber nicht nur der sozialen Vorsorge dienen, sondern auch den Staatshaushalt in Balance halten.

Der Staatsfonds ist an etwa 9.000 Unternehmen in 73 Ländern beteiligt. All diese Beteiligungen machen ihn zum größten Aktionär weltweit. Im Schnitt gehören ihm 1,4 Prozent der Anteile jeden Unternehmens. Selbst ETFs auf den MSCI World oder All Country World können nicht mit einer derart breiten Streuung mithalten. Mit Zockerei hat das also nichts zu tun. Anleihen (ca. 25 Prozent) und Immobilien (ca. 3 Prozent) verleihen dem Portfolio zusätzliche Stabilität. Den Löwenanteil machen aber mit mehr als zwei Drittel Aktien aus der ganzen Welt aus. Ziel des norwegischen Finanzministeriums sind vier Prozent pro Jahr. Bisher habe man das bravourös im Durchschnitt Jahr für Jahr gemeistert. Der Fonds ist langfristig für die Zukunft ausgerichtet. Für kurzfristige Spekulationen bleibt kein Platz. "Time in the market is better than timing the market."

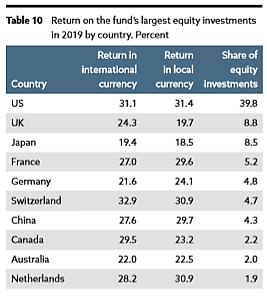

Im Folgenden sehen Sie die Aufteilung nach Ländern sowie die Performance in 2019 im jeweiligen Land:

Quelle: Annual Report 2019 des norwegischen Staatsfonds

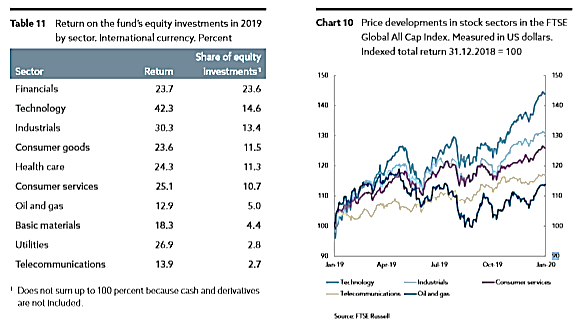

Technologie Aktien kamen 2019 auf eine Rendite von 42,3 Prozent. Diese starke Rendite wurde von den Software- und Halbleiterherstellern getragen. Die Industrials erzielten eine Performance von 30,3 Prozent im Jahr 2019, gefolgt auf Platz 3 die Versorger mit 26,9 Prozent.

Quelle: Annual Report 2019 des norwegischen Staatsfonds

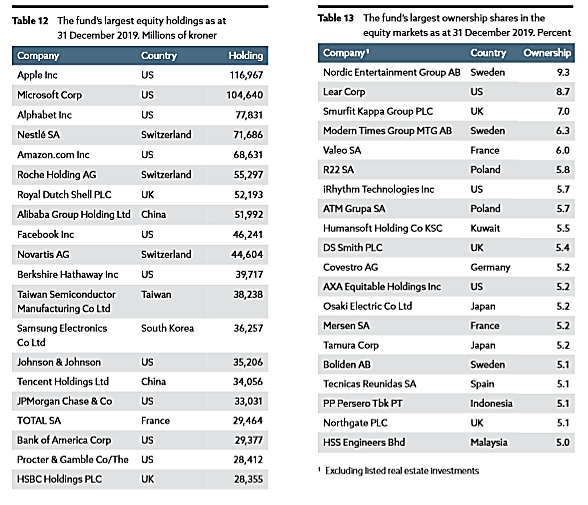

Größte Aktienbeteiligungen des Pensionsfonds

Die größten Investitionen in Technologieunternehmen wie Apple und Microsoft trugen 2019 am meisten zur Rendite des Fonds bei, gefolgt vom Konsumgüterhersteller Nestlé. Am schlechtesten performten Nokia, der Pharmakonzern Pfizer sowie die Swedbank AB. Die zehn größten Beteiligungen des Fonds bestanden aus vier Technologieunternehmen, zwei Verbraucherdienstleistungsunternehmen, zwei Gesundheitsunternehmen, einem Konsumgüterhersteller sowie einem Öl- und Gasproduzenten.

Quelle: Annual Report 2019 des norwegischen Staatsfonds

Immobilieninvestitionen

Die Immobilieninvestitionen des Fonds erzielten 2019 eine Rendite von 10,4 Prozent und machten zum Jahresende 4,1 Prozent des Fonds aus. Die nicht börsennotierten Immobilieninvestitionen erzielten eine Rendite von 6,8 Prozent, während die börsennotierten Immobilieninvestitionen eine Rendite von 20,9 Prozent erzielten.

Die nicht börsennotierten Immobilieninvestitionen gliederten sich folgendermaßen auf:

Quelle: Annual Report 2019 des norwegischen Staatsfonds

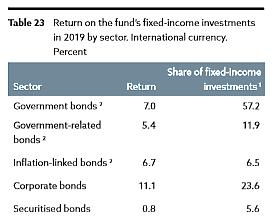

Festverzinsliche Anlagen

Die festverzinslichen Anlagen des Fonds erzielten in einem Jahr, indem die Zinssätze in den meisten Märkten fielen, eine Rendite von 7,6 Prozent. Auf festverzinsliche Anlagen entfielen zum Jahresende 26,5 Prozent des Fonds. Diese Anlagen betrafen hauptsächlich Anleihen, der Rest kurzfristige Wertpapiere und Bankeinlagen. Nach einem ruhigen Jahresbeginn begannen die Renditen zehnjähriger US-Staatsanleihen im März 2019 zu sinken. In den nächsten sechs Monaten fielen sie von 2,75 auf 1,45 Prozent. Der starke Rückgang der US-Renditen drückte die anderen und war einer der Hauptgründe für die positive Rendite fast aller festverzinslichen Wertpapiere im Jahr 2019.

Die Sektoren haben folgende Renditen abgeworfen:

Quelle: Annual Report 2019 des norwegischen Staatsfonds

Fazit

Die Norweger können der Zukunft erheblich entspannter entgegenblicken als so mancher Deutscher oder Europäer. Von Norwegen kann jeder, wenn er nur will, profitieren. Wenn es der eigene Staat versäumt, kann jeder von uns im Kleinen die Strategie des norwegischen Staatsfonds nachahmen. Was hat der Privatanleger mit dem Fonds gemeinsam? Es geht uns um langfristigen Vermögensaufbau, um Vermeidung großer Risiken und um regelmäßiges Sparen in Aktien. Das ist kein Hexenwerk. Sollte sich eine Anlageklasse über einen längeren Zeitraum deutlich anders entwickeln, wird umgeschichtet. Der Anteil an Aktien soll 70 Prozent nicht übersteigen, der auf Anleihen gewichtete Anteil soll nicht über 30 Prozent betragen. Was können Sie noch vom weltweiten größten Staatsfonds lernen? Behalten Sie Ihre Kosten im Griff. Ständiges Umschichten erhöht nicht nur Ihr Risiko. Nein, es erhöht auch Ihre Kosten.

Liebe Anleger,

ich wünsche Ihnen weiterhin viele erfolgreiche Investments.

Bis zur nächsten spannenden Story,

Michael Seibold

Wir haben einen Qualitäts-Check für Aktien entwickelt. Dieser ist gratis verfügbar unter:

https://aktie.traderfox.com

So sieht der Qualiäts-Check für Aktien aus:

Der TraderFox Qualitäts-Check weist jeder Aktie bis zu 15 Punkte zu. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden.

Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Während zu jeder Einzelaktie ein Qualitäts-Check gratis durchführbar ist, gibt es die Listen und PDF-Dateien mit den besten Aktien nur für Kunden des "TraderFox Morningstar-Datenpaketes".

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von