Qualitätsaktien mit Wettbewerbsvorteilen: Die neuesten und die günstigsten Titel im Morningstar Wide Moat Focus Index

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der US-Finanzdienstleister Morningstar hat den hauseigenen Wide Moat Focus Index aktualisiert. Dieser besteht aus Aktien mit breiten wirtschaftlichen Schutzgräben. Es handelt sich somit letztlich um Qualitätswerte, die Vorteile im Kampf mit der Konkurrenz um Marktanteile genießen. Traderfox wirft einen Blick auf die aktuellen Auf- und Absteiger und wir verraten zudem die 10 günstigsten Index-Mitgliedern, zu denen übrigens Top-Techaktien gehören.

Qualität bei Aktien ist gefragt bei den Anlegern. Das zeigt beispielsweise auch die langfristige Wertentwicklung bei unserem regelbasierten Depotkonzept mit dem Namen High-Quality-Stocks USA. Denn laut Rückberechnung kommt dieses von 1999 bis 2021 auf eine Durchschnittsrendite pro Jahr von 16,16 %.

Das wiederum macht den Morningstar Wide Moat Focus Index interessant. Bildet dieser doch Unternehmen ab, die ein so genanntes Economic Moat Rating von Wide innehaben und die zum aktuellen Marktpreis verglichen mit dem von Morningstar als fairen errechneten Wert am günstigsten sind.

Es geht folglich um Titel mit einem breiten wirtschaftlichen Schutzgraben und somit letztlich um Qualitätsaktien. Denn nur Unternehmen mit Qualität sind in der Lage, um sich herum so einen Burggraben aufzubauen. Auch aus der Sicht von Morninstar-Expertin Susan Dziubinski sind die Index-Vertreter ein fruchtbares Jagdrevier für jene Anleger, die nach qualitativ hochwertigen und zu angemessenen Preisen gehandelten Aktien suchen.

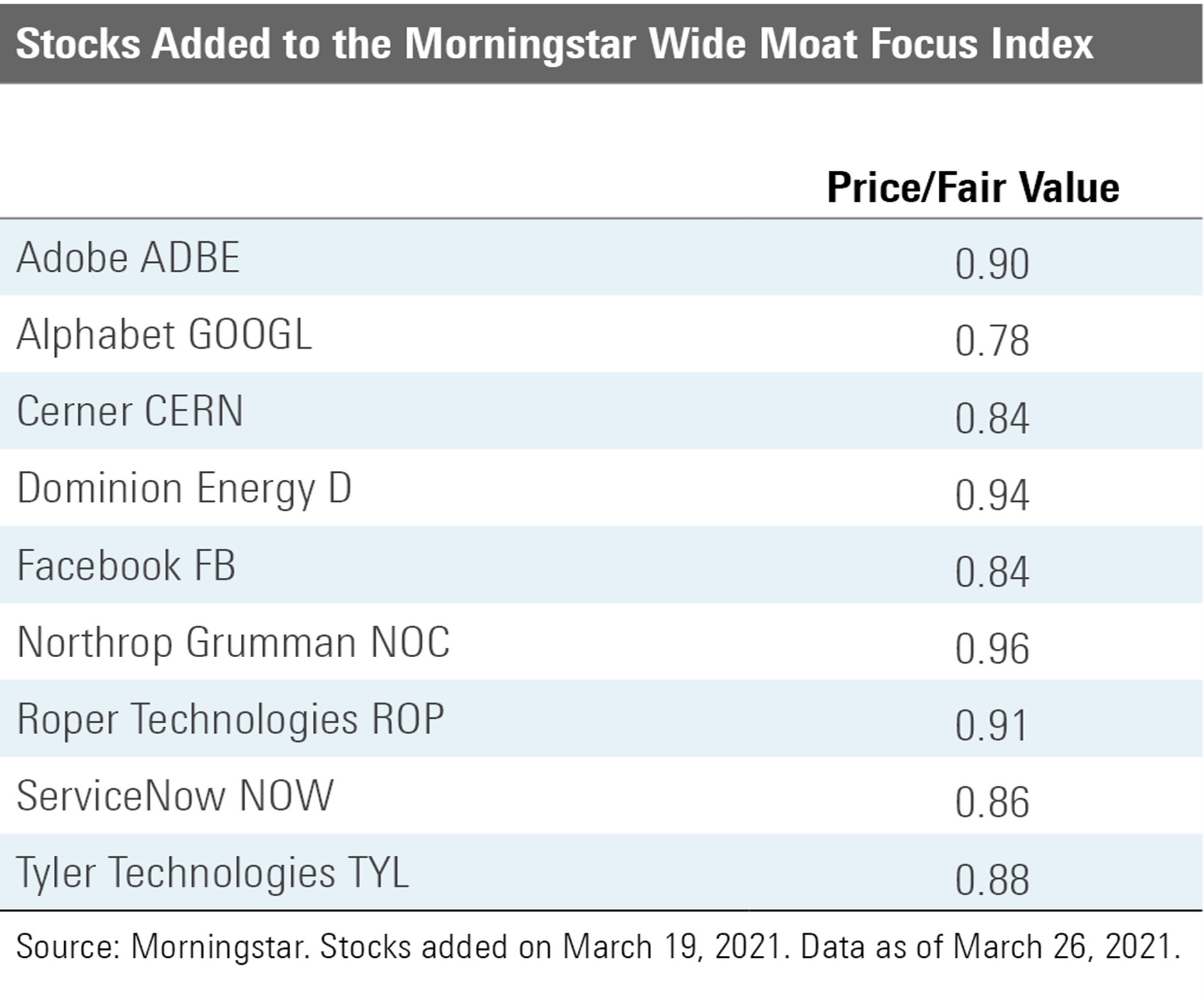

9 Auf- und Absteiger im Zuge der aktuellen Index-Neuausrichtung

In dem Bemühen, den Index auf die am wenigsten teuren Qualitätsaktien zu konzentrieren, stellt Morningstar den Index regelmäßig neu zusammen. Der Index besteht dabei aus zwei Teilportfolios mit jeweils 40 Aktien, von denen sich viele Positionen überschneiden. Die Teilportfolios werden halbjährlich in wechselnden Quartalen nach einem "gestaffelten" Zeitplan neu zusammengestellt.

Morningstar bewertet die Bausteine des Index dabei neu und fügt auf der Grundlage einer vorgegebenen Methodik Aktien hinzu oder entfernt sie. Da die Aktien innerhalb jedes Teilportfolios gleich gewichtet sind, beinhaltet der Rekonstitutionsprozess auch eine Anpassung der Positionen.

Nach der jüngsten Neuaufstellung am 19. März 2021 wurden zur einen Hälfte des Portfolios 9 Positionen hinzugefügt und 9 entfernt. Der Index hält somit weiterhin insgesamt 44 Positionen.

5 der 9 Aufsteiger kommen aus dem Technologie- und Kommunikationssektor

Die Namen der Aufsteiger zeigt die nachfolgende Tabelle:

5 der neuen Namen stammen aus dem Technologie- und Kommunikationssektor. Und zwar handelt es sich dabei konkret um Adobe, Alphabet, Facebook, ServiceNow und Tyler Technologies.

Software-Aktien sind in diesem Jahr an der Börse bisher zurückgeblieben, was Adobe attraktiv macht, sagt der zuständige Analyst Dan Romanoff. Er glaubt, dass Adobe weiterhin im Bereich der kreativen Software dominieren wird und dass sein gut abgerundetes Portfolio das Unternehmen als Marktführer im digitalen Marketing positioniert.

Alphabet's Google machte Anfang des Monats Schlagzeilen, als es ankündigte, dass es nach 2022 kein individuelles Nutzer-Tracking mehr erlauben wird. Morningstar erwartet jedoch nicht, dass dieser Schritt große Auswirkungen auf die Werbeeinnahmen des Unternehmens haben wird, sagt Senior Analyst Ali Mogharabi. Angesichts der Dominanz von Google bei der Suche und den Browsern denkt er vielmehr, dass das Unternehmen weiterhin Werbekunden anziehen wird.

Als größtes soziales Netzwerk der Welt bleibt Facebook für Werbetreibende attraktiv. Das erwartete anhaltende Wachstum im Bereich der Online-Werbung verheißt daher Gutes für das Unternehmen, so Mogharabi. Facebook steigere mit zusätzlichen Funktionen und Apps in seinem Ökosystem weiterhin die Nutzerzahlen und das Nutzerengagement.

Der Erfolg von ServiceNow war schnell und organisch, bemerkt Romanoff. Das Unternehmen bietet High-End-Softwarelösungen für etablierte, große Unternehmen weltweit. Außerdem habe sich der durchschnittliche jährliche Vertragswert der Kunden in nur drei Jahren verdoppelt.

Tyler Technologies ist der Marktführer in der Nische der Betriebssoftware für Behörden, sagt Romanoff. Er erwartet mindestens ein Jahrzehnt lang ein Wachstum von über 10 % pro Jahr oder mehr, da die Altsysteme vieler Städte, Landkreise, Schulen und anderer staatlicher Einrichtungen veraltet sind.

Die verbleibenden vier Neuzugänge im Index stammen aus den unterschiedlichsten Branchen, darunter Gesundheitsinformationsdienste (Cerner), regulierte Stromversorger (Dominion Energy), Luft- und Raumfahrt und Verteidigung (Northrop Grumman) und Multi-Industrieunternehmen (Roper Technologies).

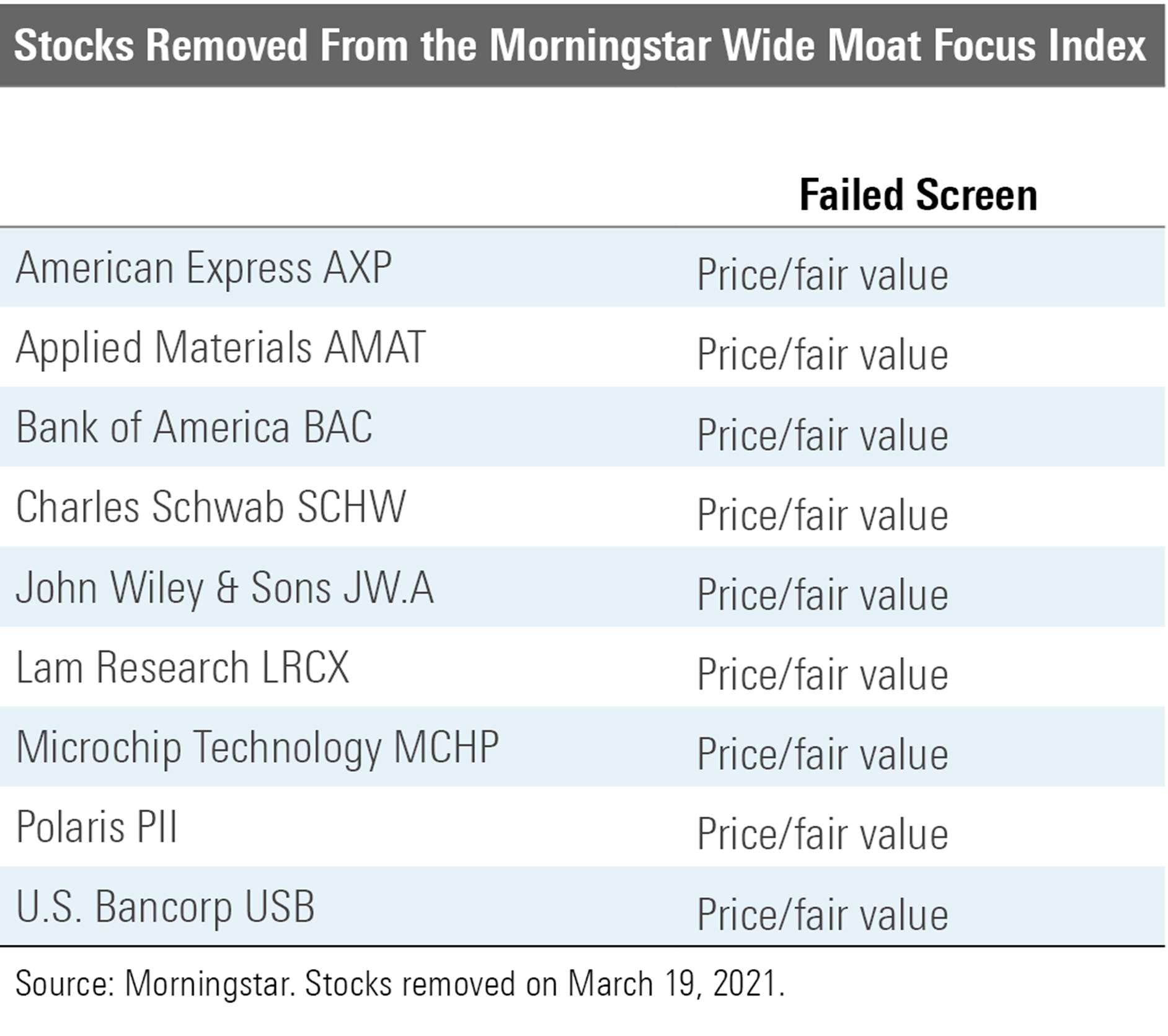

Die 9 Absteiger fielen Bewertungsüberlegungen zum Opfer

Die Namen der Absteiger zeigt die nachfolgende Liste:

Aktien können aus 2 unterschiedlichen Gründen aus dem Index entfernt werden: Entweder wenn die Morningstar-Analysten die ökonomische Bewertung herabstufen oder wenn sich das Verhältnis von Kurs zum fairen Wert verbessert. Alle Absteiger bei der jüngsten Neukonstituierung wurden durch Aktien verdrängt, die zum Zeitpunkt der Neuausrichtung zu attraktiveren Kursen/Fairen Werten gehandelt wurden.

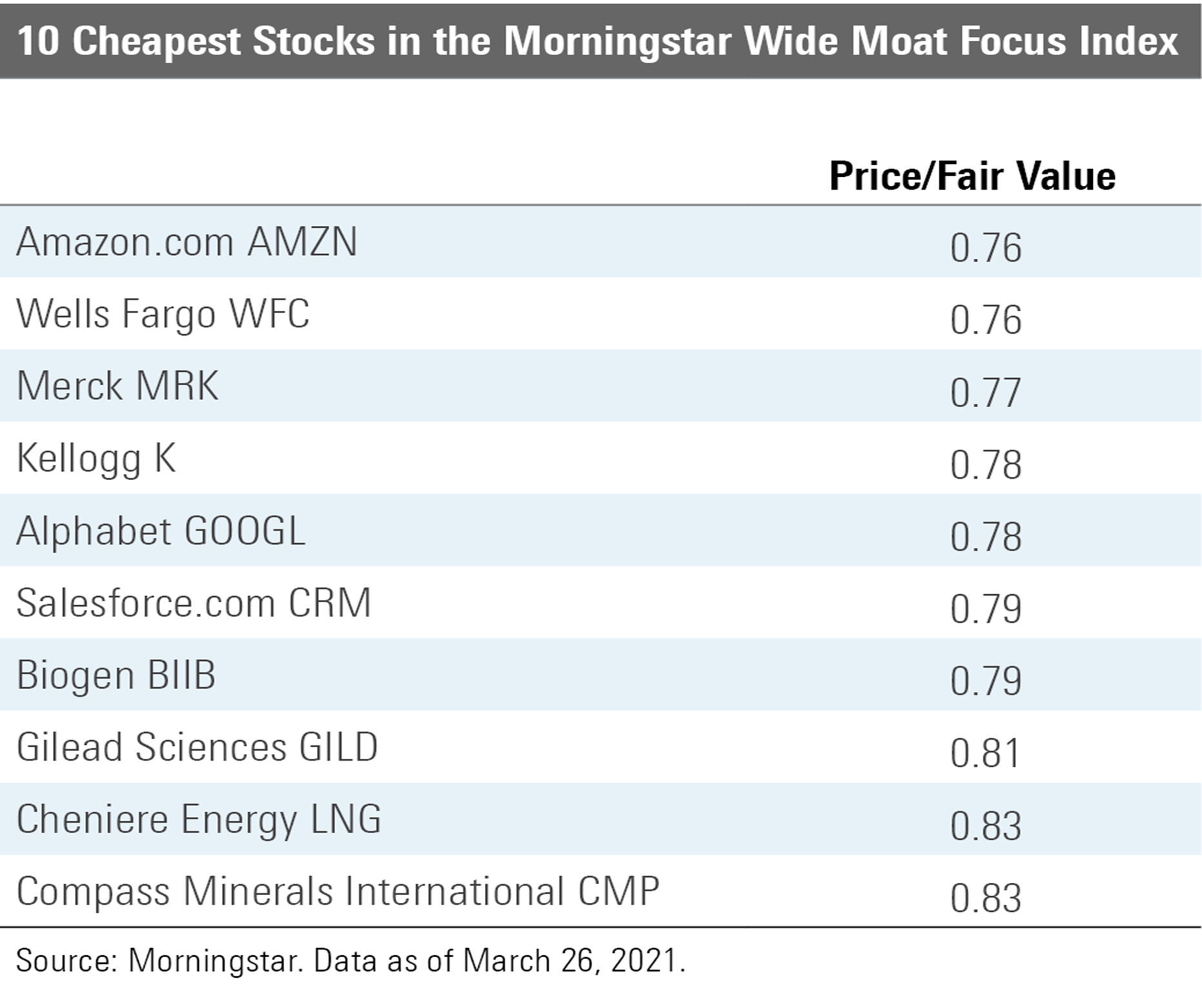

Qualitativ hochwertige Aktien aus dem Korb mit den Schnäppchen

Hier sind die 10 günstigsten Aktien im Morningstar Wide Moat Focus Index per 26. März.

Beim Verfassen des aktuellen Index-Berichts durch Morningstar am 26. März führte Amazon.com die Liste der gemessen am fairen Wert günstigsten Wide-Moat-Aktien an. Der für den Onlineversandhändler und Cloud-Spezialisten vergebene faire Wert beträgt 4.000 USD. Morningstar betrachtet die Aktien des breit aufgestellten Unternehmens als zunehmend attraktiv in der jüngsten Verkaufswelle der wachstumsorientierten Technologiewerte. Der langfristige Investment Case konzentriere sich auf Amazons Dominanz im E-Commerce und bei öffentlichen Cloud-Diensten durch Amazon Web Services (AWS) sowie auf die stille Stärke im einzigartigen Werbegeschäft.

Die Analysten stufen Amazon.com aufgrund von Netzwerkeffekten, Kostenvorteilen, immateriellen Vermögenswerten und Umstellungskosten mit einem "Wide-Moat"-Rating ein. Amazon habe seit mehr als 2 Jahrzehnten im traditionellen Einzelhandel zu erheblichen Veränderungen beigetragen und habe sich außerdem über Amazon Web Services (AWS) zum führenden Infrastructure-as-a-Service (IaaS)-Anbieter entwickelt.

Dieser Umbruch sei von den Verbrauchern begrüßt worden und habe den Wandel in der gesamten Branche vorangetrieben, da traditionelle Einzelhändler stark in Technologie investiert hätten, um Schritt halten zu können. COVID-19 habe den Wandel beschleunigt, und angesichts seiner technologischen Fähigkeiten, seiner enormen Größe und seiner Beziehung zu den Verbrauchern glauben die Analysten, dass Amazon seinen Vorsprung vergrößert hat, was nach Meinung von Morningstar auch in den kommenden Jahren zu wirtschaftlichen Renditen führen wird, die weit über den Kapitalkosten liegen.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Gleichauf in Sachen Bewertung mit Amazon liegt Wells Fargo. Dabei handelt es sich um eine der größten Banken in den Vereinigten Staaten mit einer Bilanzsumme von ca. 1,9 Billionen USD, wobei der faire Wert auf 52,00 USD taxiert ist. Wells Fargo bleibt laut Morningstar auch nach den Skandalen der Bank und einer Vermögenskappung einer der Top-Einlagensammler in den Vereinigten Staaten, das Institut mit den drittmeisten Einlagen in den USA, hinter JPMorgan und Bank of America. Die Strategie habe historisch auf tiefen Kundenbeziehungen und einem soliden Risikomanagement beruht, und dass die Gesellschaft nach der Finanzkrise perfekt für den Hypothekenmarkt positioniert gewesen sei, habe auch nicht geschadet. Die Analysten sehen zwar nicht, dass der Schwung aus dem Hypothekengeschäft so wie das ehemals der Fall war jemals wiederkommen wird, und die operative Kompetenz der Bank sei seit Jahren fragwürdig, aber man sieht trotzdem immer noch eine Bank mit den richtigen Fundamenten und dem Potenzial, sich mit der Zeit zu verbessern.

Morningstar glaubt, dass Wells Fargo über einen breiten wirtschaftlichen Burggraben verfügt, der auf nachhaltigen Kostenvorteilen und Umstellungskosten basiert, die mit dem sonstigen allgemeinen Rahmenwerk für den Burggraben von Banken übereinstimmen. Wells Fargo ist demnach eine der größten US-Banken nach Vermögenswerten und hat einen führenden Marktanteil und eine führende Position in vielen der Schlüsselbereiche inne, in denen das Unternehmen konkurriert. Die Gesellschaft verfüge über das größte Filialnetz in den USA und sei einer der führenden Einlagensammler des Landes.

Wells Fargo sei auch einer der größten US-Emittenten von Kredit- und Debitkarten (mit besonderer Stärke bei Debitkarten), verfüge über eine der führenden Geschäftsbanken-Franchises (mit besonderer Stärke im mittleren Marktsegment), habe ein führendes Consumer-Franchise mit Produkten für etwa 70 Millionen Verbraucher und kleine Unternehmen und verfüge auch über ein bedeutendes Vermögensverwaltungsgeschäft.

Darüber hinaus habe Wells Fargo den niedrigsten globalen systemrelevanten Bankenzuschlag unter den großen Vier, was dem Unternehmen einen weiteren strukturellen Renditevorteil verschaffe, da es relativ weniger Kapital halten müsse. In Anbetracht der höheren Kapitalausstattung der Bank seit der Krise, der zunehmenden Bedeutung von Skalierung und Reichweite im Zuge des technologischen Wandels und der robusten Gebühreneinnahmen glaubt man, dass Wells Fargo über den gesamten Zyklus hinweg konstant Renditen erzielen wird, die über den Eigenkapitalkosten von 9 % liegen.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

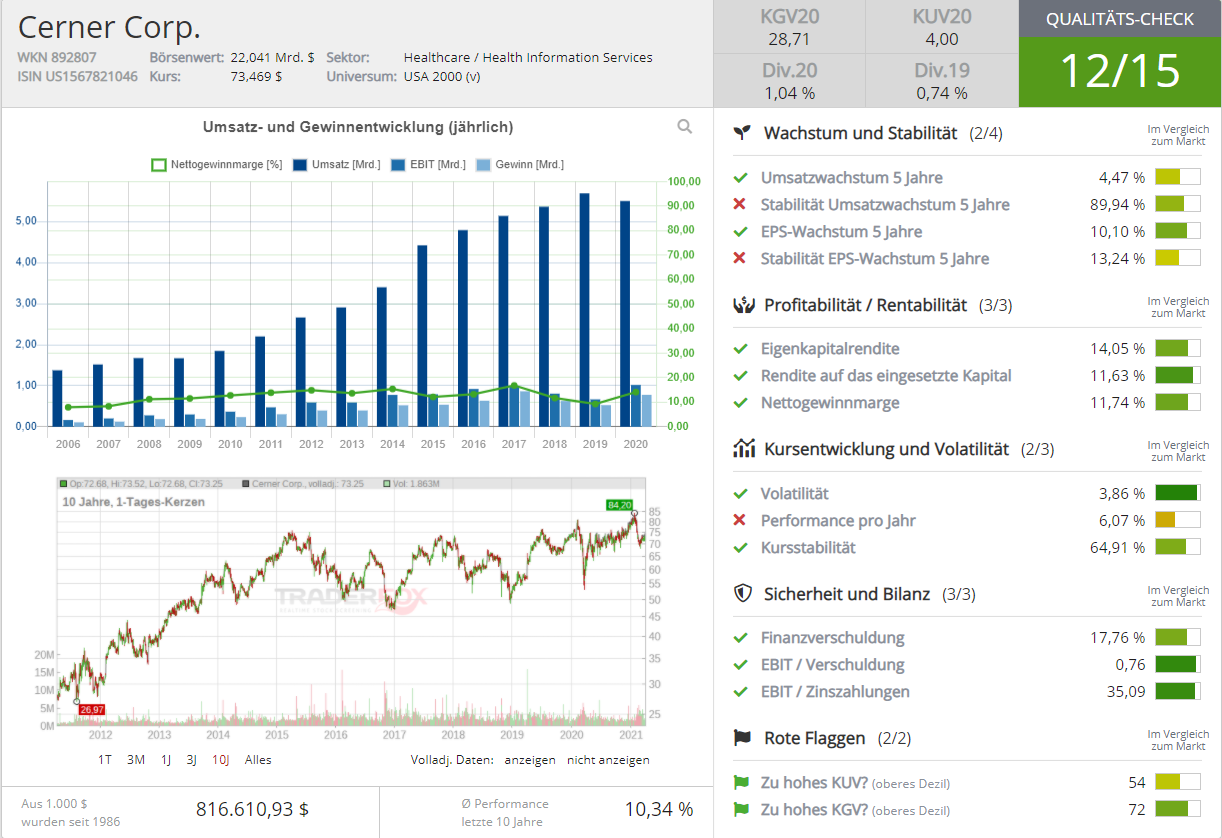

Den dritten Platz unter den am günstigsten bewerteten Aktien im Wide Moat Focus Index belegt Cerner, wobei hier das Kursziel auf 82,00 USD festgezurrt ist. Dahinter steckt ein führender Anbieter von Informationstechnologielösungen und technologiegestützten Dienstleistungen für das Gesundheitswesen. Das Unternehmen bietet eine breite Palette an intelligenten Lösungen und technologiegestützten Dienstleistungen, welche die klinischen, finanziellen und betrieblichen Anforderungen von Gesundheitsorganisationen unterschiedlicher Größe unterstützen.

Die 1980 gegründete Gesellschaft hat sich laut Morningstar in einem stark fragmentierten Markt zu einem führenden Anbieter von IT-Dienstleistungen für das Gesundheitswesen entwickelt, der auf dem heimischen Markt nur von Epic, einem Unternehmen in Privatbesitz, übertroffen wird. Als einer der ersten Anbieter habe Cerner von der zunehmenden Digitalisierung des Gesundheitswesens profitiert, die durch staatliche Fördermittel vorangetrieben worden sei, und sich etwa ein Viertel des Marktes für elektronische Gesundheitsakten gesichert. Jährlich erwirtschafte das Unternehmen einen Umsatz von mehr als 5 Mrd. USD, von denen etwa drei Viertel wiederkehrend seien.

Der US-Finanzdienstleister billigt Cerner einen breiten wirtschaftlichen Burggraben zu, der durch hohe Kundenwechselkosten und, in geringerem Maße, durch immaterielle Vermögenswerte getrieben wird. Man ist der Meinung, dass die Wechselkosten für Software von mehreren Faktoren abhängen. Der offensichtlichste davon sei der direkte Zeit- und Kostenaufwand für die Implementierung eines neuen On-Premises-Softwarepakets unter Beibehaltung der bestehenden Plattform.

Hinzu kämen indirekte Kosten, vor allem Produktivitätsverluste durch die Einarbeitung der Mitarbeiter in das neue System. Und schließlich, und vielleicht am wichtigsten, gebe es das Betriebsrisiko, einschließlich Datenverlust während der Umstellung, der Projektdurchführung und möglicher Betriebsunterbrechungen. Je kritischer die Funktion und je mehr Berührungspunkte ein Softwareanbieter im Unternehmen habe, desto höher seien die Umstellungskosten.

& Profi-Tools von

& Profi-Tools von