Warum diese Aktie mit einer Dividendenrendite von 10 Prozent gerade sehr interessant ist?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

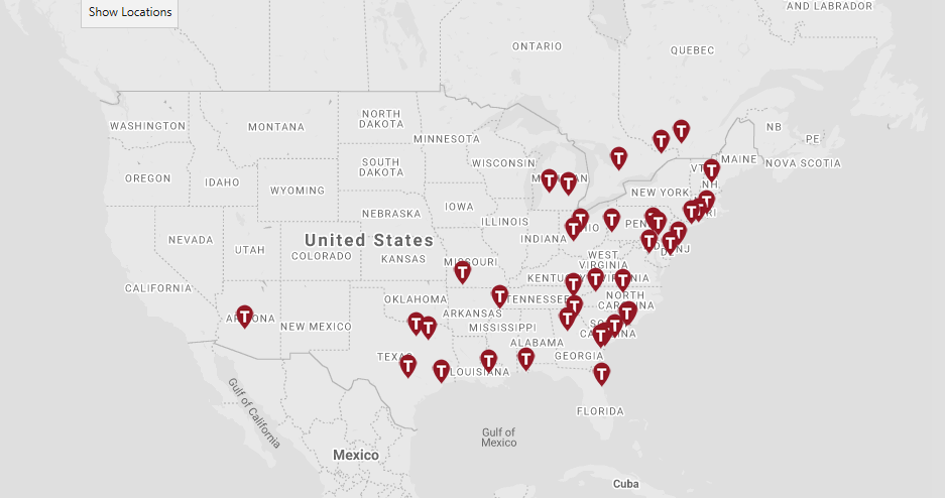

Die Rede ist von Tanger Factory Outlet Centers (WKN: 886676), einem börsennotierten REIT (Real Estate Invesment Trust) aus North Carolina, der aktuell 39 hochwertige Outlet-Einkaufszentren betreibt, besitzt oder an ihnen beteiligt ist. Sogannente REITS ermöglichen Privatanleger eine Investition in Immobilien auf Basis von börsengehandelten Aktien. REITS sind aufgrund ihres Charakteristikums extrem steuerbegegünstigt und sind verpflichtet, einen hohen Anteil ihres Gewinns auszuschütten. Der Betrieb findet in 20 Bundesstaaten und in Kanada auf einer Gesamtfläche von rund 15,3 Millionen Quadratfuß statt. Die Flächen sind an über 2.800 Geschäften vermietet, die von mehr als 510 verschiedenen Markenunternehmen betrieben werden. Prominente Kunden wie Nike, Ralph Lauren, GAP Outlet, Under Armour, Adidas, Michael Kors, Lululemon sorgen für jährlich mehr als 180 Millionen Besucher. Waren werden direkt an den Endverbraucher verkauft und deshalb lassen sich ohne Zwischenhändler höhere Margen erzielen. Die Einkaufszentren befinden sich überwiegend in der Nähe von Großstädten, so dass die Outlet-Center einfach zu erreichen sind. Tanger ist hauptsächlich mit der Verwaltung und Planung der Einkaufszentren beschäftigt. Die meisten Mietzahlungen sind über längere Verträge fixiert. Ein kleiner variabler Anteil der Mieten hängt vom Verkaufserfolg der Firmen ab. Tanger konnte bisher von einer niedrigen Leerstandsquote und guten Mietpreisen profitieren (Auslastung lag stets bei über 95 Prozent, zuletzt sogar bei 97 Prozent).

https://www.tangeroutlet.com/locations

Warum fiel der Aktienkurs so stark?

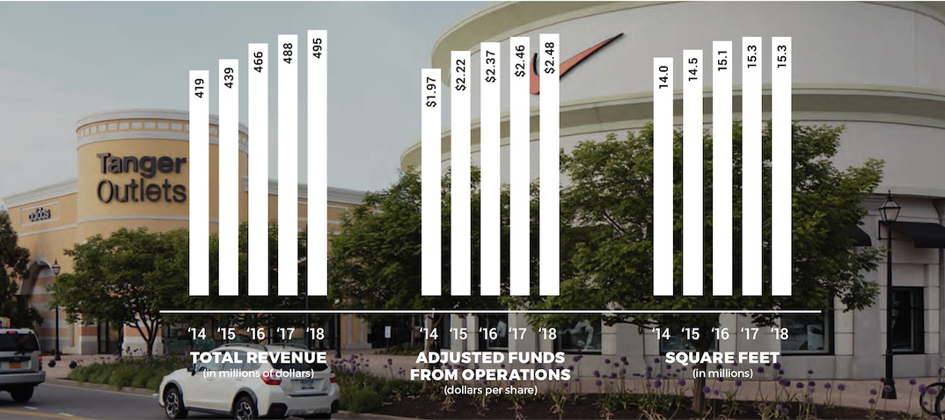

2016 erreichte der Aktienkurs von Tanger seinen Höhepunkt in der Spitze bis zu 40 USD. Anschließend ging die Talfahrt los bis heute auf 14 USD. Warum hat der Kurs des Unternehmens so stark gelitten? Gibt es irgendwelche fundamentalen Probleme von Tanger? Lassen Sie uns zunächst einen Blick auf die Zahlen werfen. Der Betreiber von Outlet-Centern konnte im Geschäftsjahr 2018 die Funds from Operation (FFO) auf 2,48 USD je Aktie steigern (243,3 Mio. USD). Dies war bisher der höchste erreichte Wert. Die veröffentlichten Zahlen vom 27. Januar 2020 haben für das Gesamtjahr 2019 einen FFO von 2,27 USD je Aktie (221,7 Mio. USD) ergeben. Die durchschnittliche Verkaufsproduktivität der Mieter betrug für das konsolidierte Portfolio zum 31.12.2019 395 USD pro Quadratfuß, verglichen mit 385 USD pro Quadratfuß im Vergleichszeitraum des Vorjahres. Für das Jahr 2020 werden FFO von ca. 2,04 USD je Aktie erwartet. Anhand dieser Zahlen lässt sich der starke Kursverfalls also nicht erklären. Was könnte dann dahinterstecken?

http://eproxymaterials.com/interactive/skt2018/

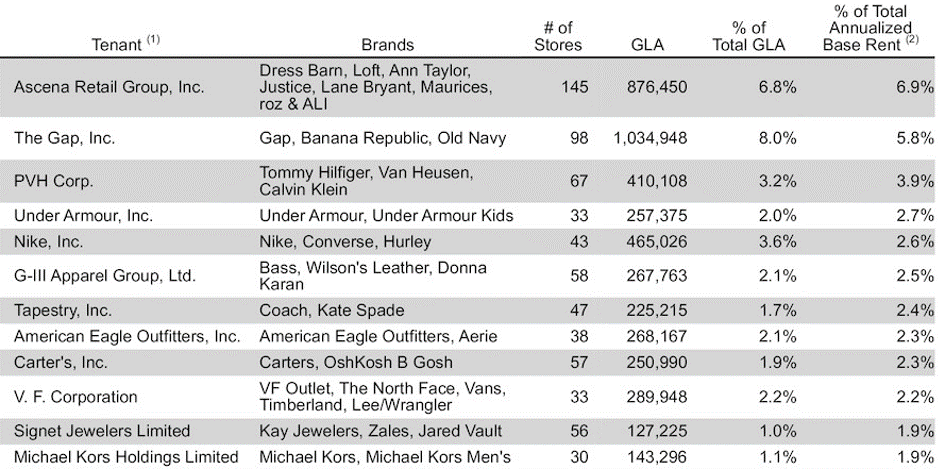

Zu einem könnte der Grund für den Verfall die Angst vor drohendem Leerstand aufgrund des sich ändernden Kaufverhaltens sein. Firmen wie Amazon und Co mischen den Onlinehandel auf und sorgen dafür, dass die Einkaufszentren mit sinkenden Umsätzen zu kämpfen haben. Zum anderen laufen die Geschäfte der beiden ersten Ankermietern Ascena Retail Group und GAP derzeit alles andere als gut und hat Ladenschließungen zu Folge. Dadurch werden Mietflächen von Tanger in Höhe von über 600.000 Quadratfuß zum ersten Mal in der Geschichte wegfallen. Dies wird im Laufe dieses Jahres zu einer geschätzten Mietquote von 92 bis 93 Prozent führen und damit zum ersten Mal in den letzten 25 Jahren die Marke von 95 Prozent brechen. Um diesen Leerstand möglichst schnell zu beheben, wird das Management tendenziell niedrige Mieten verlangen können und damit die Margen ebenfalls niedriger ausfallen.

http://eproxymaterials.com/interactive/skt2018/

Ist die Dividende nachhaltig?

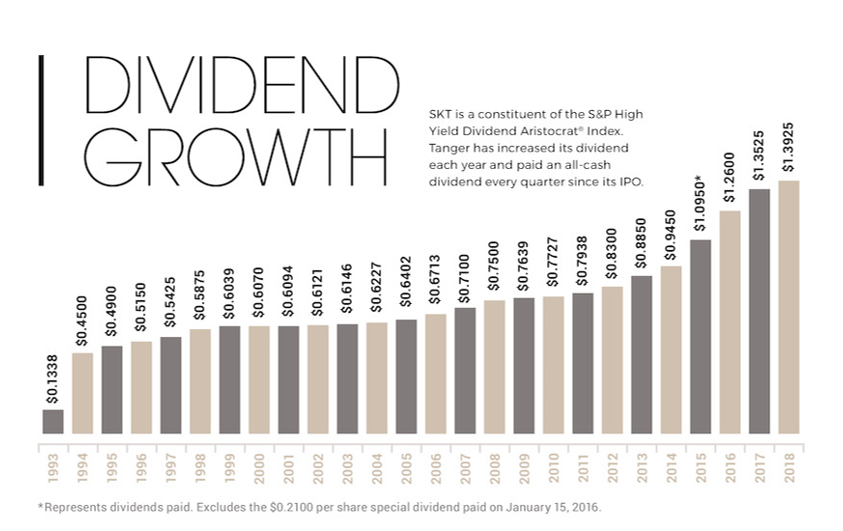

Im Januar 2020 wurde die Dividende nochmals leicht erhöht auf 1,43 USD je Aktie. Seit dem Börsengang 1993 hat das Unternehmen vierteljährlich eine Dividende ausgeschüttet und die Dividende sogar jedes Jahr erhöht. Damit gehört Tanger zu den sogenannten Dividendenaristokraten. Selbst bei den diesjährig erwarteten FFO von 2,04 USD je Aktie entspricht dies einer Ausschüttungsquote von 70 Prozent und lässt noch Spielraum für schlechtere Zeiten zu.

http://eproxymaterials.com/interactive/skt2018/

Bei einem derzeitigen Aktienkurs von 13,45 USD entspricht dies einer Dividendenrendite von stolzen 10 Prozent. Selbst wenn der Kurs nur konstant gehalten wird, kommen Anleger auf eine schöne jährliche Rendite. Sollte das Management beweisen, dass sie den drohenden Leerstand auch wieder schnell abwenden können, gehe ich auch von deutlich steigenden Aktienkursen aus.

Fazit

Tanger bietet auf dem derzeitigen Kursniveau eine überaus attraktive Chance für Anleger mit langfristigem Horizont. Der große Vorteil von Tanger ist deren geringe Verschuldung. Die im Rahmen der ungesicherten Kreditlinien des Unternehmens in Höhe von 600 Mio. USD betrugen fast 100 Prozent. Die durchschnittliche Restlaufzeit der ausstehenden Verbindlichkeiten betrug ca. 5,5 Jahre mit einem Zinssatz von 3,5 Prozent. Auch damit kann das Management planen. 94 Prozent der Flächen waren nicht mit Hypotheken belastet. Die Schulden wurden in den letzten Jahren sukzessive reduziert, so dass sie bei schlechterer Lage auch den nötigen Spielraum für eine Kreditausweitung haben. Außerdem scheinen die Dividendenzahlungen auf dem derzeitigen Niveau als sehr sicher und bringen für mich als Einkommensinvestor regelmäßige Kapitalerträge mit sich. Sollten die Margen und auch der drohende Leerstand in diesem Jahr in den Griff bekommen werden, rechne ich auch wieder mit steigenden Aktienkursen.

Liebe Investoren,

ich wünsche Ihnen weiterhin viel Erfolg an der Börse.

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von