Zwischen Gier und Angst – Warum die beste Strategie in Kombination mit emotionalem Handeln nicht funktioniert?

Wer kennt die Probleme, die vom Herdenverhalten der Börse verursacht werden, als Privatanleger nicht? Panikverkäufe nach schlechten Wirtschaftsnachrichten, Börsencrashs oder einfach überbewertete Aktien: Viele dieser Entscheidungen sind auf die Psychologie des Anlegers zurückzuführen. Im Fachbereich der Verhaltensökonomik (Behavioral Economics) versuchen führende Wirtschaftswissenschaftler das menschliche Verhalten in wirtschaftlichen Entscheidungen zu ergründen. Wenn man sich die Realität anschaut, verdienen nur ein vergleichsweise geringer Anteil der agierenden Marktteilnehmer längerfristig an der Börse Geld, der weitaus größere Teil verliert sogar Geld. Natürlich liegt das einerseits auch am mangelnden Fachwissen beziehungsweise andererseits an der mangelnden Bereitschaft, Verantwortung für sein Handeln zu übernehmen. Vor allem aber ist es der Marktteilnehmer selbst, der sich im Weg steht, weil er keinerlei Kontrolle über seine Emotionen hat.

Was ist der Grund für die Entscheidung an der Börse?

Im Grunde gibt es ganz einfache Prozesse, wie sich Anleger verhalten: Zum ersten kommt es darauf an, wie Informationen aufgenommen und verarbeitet werden. Zum zweiten ist entscheidend, wie Emotionen auf diese Wahrnehmung und deren Entscheidung wirken. Jeder Mensch nimmt Informationen ungleich auf. Auch über die Konsequenzen des Handels sind sich viele nicht bewusst. In der heutigen Zeit ist es nicht mehr möglich, alle wichtigen Informationen in ihrer vollen Komplexität in die Entscheidungsfindung einzubeziehen. Unser Gehirn filtert die für jeden einzelnen wichtigen Informationen heraus. Diese Informationsverarbeitung geschieht im Thalamus des Zwischenhirns. Deshalb wird der Thalamus auch oft als das "Tor zum Bewusstsein" bezeichnet.

Allein bei einer einzigen Aktienanalyse müssten Anleger einige Punkte miteinbeziehen. Was habe ich in der Fundamentalanalyse herausgefunden? Weist das Unternehmen einen Burggraben auf? Welche Unternehmen in vergleichbaren Branchen gibt es zu beachten? Wie ist die allgemeine Marktlage? Ist das Management vertrauenswürdig und besitzt es selbst Anteile am Unternehmen? Dies sind nur einige wichtige Fragen, die man berücksichtigen sollten. Aufgrund der Flut an Informationen ist das Gehirn schnell überfordert. Unser Gehirn vereinfacht, selektiert Informationen und ignoriert oft Hinweise, die nicht der eigenen Meinung entsprechen. Eine erstgenannte Information über eine Aktie überschattet oft alle anderen. Das heißt im Folgenden: Wer mit einer Aktie bereits Verlust gemacht hat, wird diese negativer bewerten als eine Aktie, mit der der Anleger Kurssteigerungen erlebt hat.

Außerdem geben Anleger aktuellen Informationen einen höheren Stellenwert als zurückliegenden Ereignissen. Dies liegt daran, dass sich bereits im Langzeitgedächtnis befindende Informationen schwerer aktivieren lassen als aus dem Kurzzeitgedächtnis.

Vor allem führen aber emotionale Einflussfaktoren zu Fehlentscheidungen im Handeln. Viele Menschen neigen leider dazu, Misserfolge zu externalisieren und Erfolge auf ihr Konto zu verbuchen. Dies hat zur Folge, dass dieses selbst erhaltene Bild zur Overconfidence führt. Der Anleger wird leichtsinnig und überschätzt sich. Menschen tun sich schwer, widersprüchlich dargestellte Informationen richtig zu bewerten. Sie ordnen Argumente falsch ein. Auch führt der sogenannte "Home Bias", also dass Anleger hauptsächlich in ihr Heimatland investieren, dazu, dass der Investor ein vermeintlich besseres Gefühl hat, da er meint, diese Unternehmen besser zu kennen. Warum viele beim Börsencrash panisch werde, liegt daran, dass das Gruppenverhalten die Entscheidung eines Individuums beeinflusst. Dies erklärt auch, warum viele Analysten oft bullisch sind, wenn andere es auch sind.

Massenpsychologie gezielt zu Ihrem Vorteil verwandeln

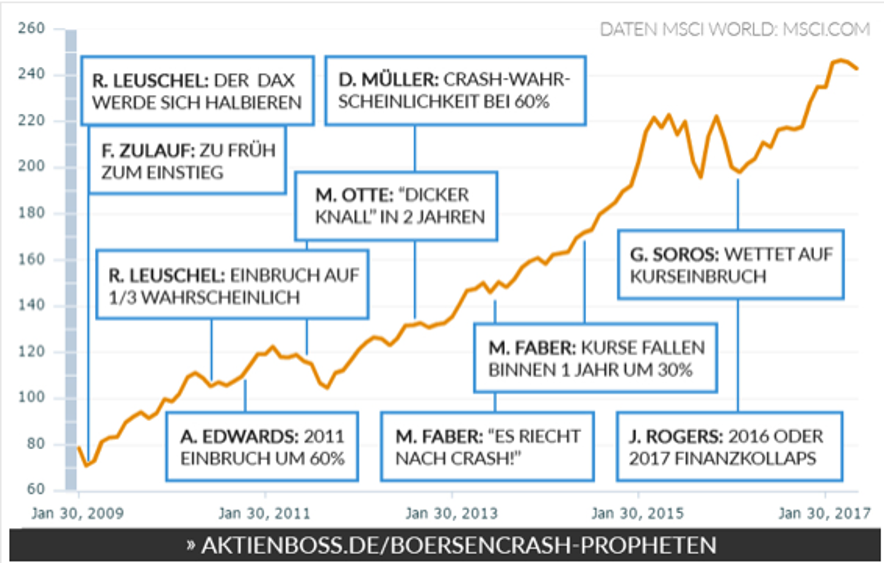

In der Börsenhistorie kommt es immer zu bekannten und wiederkehrenden Mustern. Wenn auch vielleicht nicht in der exakt gleichen Form. Bereits im Jahr 1841 hatte Charles Mackay ein Buch über das Herdenverhalten mit dem Titel "Extraordinary Popular Delusions and the Madness of Crowds" geschrieben. Dabei ging es unter anderem um die Tulpenblase in den Niederlanden. Der Herdentrieb zeigte sich auch in jüngerer Vergangenheit. Die Euphorie der neuen Märkte, die Immobilienblase in den USA, die letztendlich zur Finanzkrise führte. Viele sprechen schon wieder vom nächsten Crash und warten seit Jahren drauf. Börsenbücher über die nächste Krise verkaufen sich als Spiegel-Bestseller. Crash-Propheten spielen mit der Angst der Anleger und tauchen dadurch in der Medienwelt auf. Natürlich wollen diese nur ihre Fonds und Bücher verkaufen. Lösen Sie sich als Anleger von solchen Prognosen. Ja, sie sollten beim Investieren vorsichtig und skeptisch sein. Aber hören Sie auf, darauf zu warten, bis keiner mehr warnt. Denn diesen Moment wird es nicht geben. In der folgenden Grafik sind nur einige Vorhersagen zusammengefasst. Komischerweise ist keine einzige eingetroffen.

https://aktienrebell.de/boersencrash-propheten/

Wer langfristig an der Börse erfolgreich sein will, darf sich nicht vom Herdentrieb leiten lassen. Aktien, die im Rampenlicht stehen, sollten genauer untersucht werden und nicht einfach blind gekauft werden, nur weil es fast alle tun. Bei diesen Titeln ist meist der große Anstieg bereits vollzogen. Wer dann aufsteigt, wird oftmals enttäuscht.

Fazit

Verhaltensökonom Winfried Neun hat sich viele Jahre lang mit der Frage beschäftigt, wie Anleger ihrer Persönlichkeit treu bleiben können und wie sie mit dem Treffen passender Entscheidungen Erfolg haben können. Dabei ist er überzeugt: "Wer seinen speziellen Anlagetyp kennt und diesen auch situationsspezifisch beeinflussen beziehungsweise verändern kann, ist in der Lage, langfristig hohe Renditen mit Aktien einzufahren." Lassen Sie am Kapitalmarkt immer auch andere Meinungen zu und wachsen mit diesen kontinuierlich. Dies ist ein Ausdruck von starken Persönlichkeiten. Wer es hier schafft, das eigene Ego in den Hintergrund zu rücken, wird es schaffen, profitabel zu sein. Nur wer innerlich ausgeglichen, achtsam und geduldig ist, wird es schaffen, langfristig am Markt erfolgreich zu ein. Wenn Sie aktuell mit ihrer Lage nicht innerlich zufrieden sind, sollten Sie zuallererst an sich selbst arbeiten, bevor Sie am Kapitalmarkt agieren. Denn ansonsten ist die Frustration vorprogrammiert.

Liebe Anleger, ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von