Portfoliocheck Chuck Akre und die Kunst des langfrsitigen Erfolges – Performance wächst auf über 4.400% !

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Sind wir einmal ehrlich zu uns selbst, es ist keine Kunst, solche Unternehmen zu identifizieren. Dies ist vor allem Heutzutage mit nützlichen Tools wie der TraderFox Plattform mit einigen Stunden Recherche für eine breite Masse im Bereich des machbaren. Doch des Öfteren scheitert es wohl am Durchhaltevermögen. Die emotionale Angst vor kurzfristigen Kursschwankungen überwiegt so oft über die statistischen sowie strategischen Überlegungen. Der von uns hier überwachte Guru Chuck Akre hat diese "Kunst" schon längst vollbracht. Und das zahlt sich aus. Der durchschnittliche Return on Investment (ROI), die der Investor in den letzten 28 Jahren erzielen konnte, liegt bei unglaublichen 14,5%. In den letzten drei Jahren sogar bei 24%! Vorausgesetzt, die voran gegangene Recherche stellt sich als gut heraus, zahlt sich eine lange Durchhaltefähigkeit (fast) immer aus. Blicken wir nun auf die letzten Transaktionen im Portfolio der Akre Capital Investmentgesellschaft.

Wall-Street Guru Akre setzt verstärkt auf Händler O'Reilly Automotive – Aufstockung für 100 Mio. USD!

Chuck Akre ist wie so viele seiner Kollegen kein Freund schneller Umschichtungen. Er eignet sich daher ideal für eine mögliche Kopierung des Portfolios. Es ist in solchen Fällen nicht weiter tragisch, dass wir Außenstehende Akres Transaktionen mit einer 60 Tages-Verzögerung erhalten, da dieser oftmals seine Investitionen für viele Jahre eingeht.

Im abgelaufenen zweiten Quartal gab es nur wenige nennenswerte Transaktionen. Insgesamt zähle ich 1 Neueinstieg, sowie 12 Positionsaufstockungen. Hier ist vor allem die 45% Aufstockung beim Autoteile-Distributor O'Reilly Automotive zu nennen. Chuck Akre ist bereits seit über einem Jahrzehnt auf der Aktionärsseite zu finden, in den letzten 5 Jahren hielt dieser jedoch seine Anteile konstant. Nach dem jüngsten Kursrückgang sah der Investor nun scheinbar einen guten Einstiegskurs und stockte seine Anteile nochmals kräftig um knapp 100 Mio. USD auf. Ein für mich starkes Signal. Neben Akre haben sich zahlreich weitere Gurus beim Händler im großen Maße eingekauft, ich werde im späteren Verlauf genauer auf O Reilly eingehen.

Auf der Verkaufsseite finden wir ausschließlich 4 Komplettausstiege vor. Einzelne Reduzierungen fanden nicht statt. Dabei handelte es sich bei den unten aufgelisteten Tranaktionen mit Colfax und Dollar beides mal um Verlustbegrenzungen im geringen Ausmaß. Die Fortive hingegen sackte der Investor nach einer vergleichsweise kurzen Haltedauer von einem Jahr einen satten Gewinn von 30% vor Steuern ein:

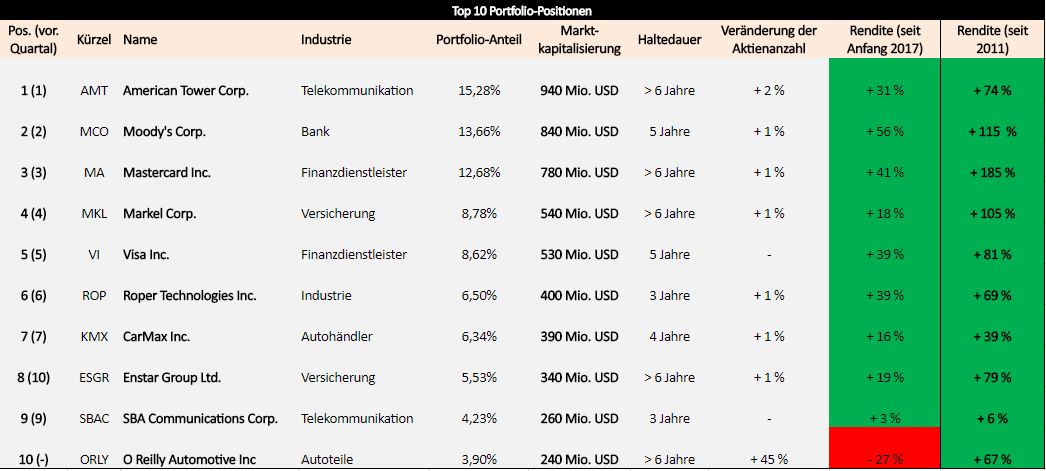

Gesamtanteil der Top 10 Werte wächst um weitere 4 % - Wahrer Kursrausch seit Jahresanfang!

Investor Chuck Akre ist regelrecht bekannt für seine äußerst konzentrierte Investmentstrategie. Dabei konzentriert der Guru sich auf einige wenige Positionen und verzichtet somit größtenteils auf eine breite Streeung. Doch nicht nur Akre ist ein Befürworter des Genannten. Schon Warren Buffett sagte eins: "Diversifizieren ist ein Schutz gegen Unwissen. Es macht wenig Sinn für diejenigen, die Bescheid wissen". Dabei nahm er auch oft Bezug auf ein gutes Beispiel: "Konzentrieren Sie Ihre Investments, denn wenn Sie über einen Harem mit 40 Frauen verfügen, lernen Sie auch keine richtig kennen."

Das 6,1 Mrd. USD schwere Portfolio der Akre Capital Gesellschaft besteht derzeit aus 28 verschiedenen Positionen. Dabei machen jedoch die Top 10 Werte mit einem Anteil von unglaublichen 85,5% den Großteil aus. Einziger Neuling unter diesen ist die bereits thematisierte O'Reilly Automotive. Nach der erneuten Aufstockung steuert sich nun gute 4% des Gesamtportfolio bei und schafft es somit auf den zehnten Platz. Größte Einzelposition ist wie bereits in den Vorquartalen der amerianische Telekommunikationskonzern American Tower Corp. Hier ist Chuck Akre seit vielen Jahren Aktionär und kann sich neben einer stolzen Performance von derzeit 74% in den letzten 6 Jahren zudem über eine satte Dividendenrendite von über 4% freuen.

Man kann am untenstehendem Portfolio zudem sehr schön die hervorragende Qualität der voraus gegangenen Recherche von Investor Chuck Akre betrachten. Solche Qualitätsunternehmen können oftmals in Bullenphasen mit starken Kursanstiegen investierte Anleger glücklich machen. Bis auf O'Reilly legten alle Werte eine überaus positive Performance seit Anfang Januar hin:

Position 10: O'Reilly Automotive – Kaufenswert oder Ende einer langen Erfolgsgeschichte?

Das Unternehmen O'Reilly Automotive Inc. (ORLY) ist der größte Distributor für Auto- und Ersatzteile in den Vereinigten Staaten. Der Konzern erblickte bereits im Jahre 1957, genauer gesagt am 2. Dezember das Licht der Welt und kann daher bereits auf eine lange und vor allem äußerst erfolgreiche Geschäftshistorie zurückblicken. Das Vertriebsnetz überstreckt sich bereits über praktisch alle Bundesstatten in den USA.

O'Reilly Automotive's Kerngeschäft konzentriert sich dabei zunächst auf den sogenannten "Do-it-yourself-Markt. Hierbei steht die Belieferung der Kunden mit Einzel- und Ersatzteilen im Vordergrund der Aktivitäten. Des Weiteren bietet die Kette Serviceleistungen an, die neben der Beschaffung spezieller Teile auch deren Montage beinhalten. In den einzelnen Filialen des Unternehmens finden die Kunden ein umfangreiches Produktangebot. Dieses umfasst Ersatzteile z.B. für Heizsysteme, Reifen, Motoren oder Autoelektronik sowie Extras zur Verzierung des Autos außen wie innen. Außerdem werden entsprechende Werkzeuge sowie Chemikalien und Flüssigkeiten angeboten. O’Reilly Auto Parts beliefert neben den eigenen Filialen auch professionelle Autowerkstätten. Somit deckt man den Privat- sowie auch den Industriezweig flächendeckend ab.

Quelle: https://www.facebook.com/oreillyautoparts/photos/a.10151456118230393.839359.232779790392/10157450994385393/?type=3&theater

Ich persönlich empfinde große Begeisterung für Unternehmen wie O'Reilly. Lange Zeit als reines Familienunternehmen betrieben, arbeitete sich der Konzern aus Missouri im Laufe der letzten 59 Jahre zum führenden Anbieter für Auto- und Ersatzteile hoch. Dabei machte vor allem das Geschäftsmodell sowie die Unternehmensphilosophie den Unterschied zu den Konkurrenten aus. O'Reilly ist für seine ausgezeichnete Beratung sowie Schulung des Personals bekannt. Zudem steht die Kundenzufriedenheit an erster Stelle, die man vor allem mit Transparenz erreicht. Einst mit einem einzigen Standort vertreten, konnte das Unternehmen im Jahre 2007 bereits 1.830 Stores sein Eigen nennen. Heute, ein Jahrzehnt später ist dieses Händlernetzt bereits auf knapp 5.000 Stores angewachsen. Dabei setzt O'Reilly neben organischem Wachstum zudem regelmäßig auf kleine bis mittelgroße Übernahmen.

Auf diese Weise erwirtschaftete der Konzern im letzten Geschäftsjahr einen Umsatz von 8,6 Mrd. USD, beim Gewinn blieben 1,04 Mrd. USD hängen. Dabei kann man in Puncto Profitabiltät seit Jahren überproportinal wachsen. Die Netto-Marge verbesserte sich alleine in den letzten 6 Jahren von 5% auf über 12%! Es spricht für eine exzellente Kundenbindung, starke Marken sowie effiziente Prozesse im Unternehmensbereich.

Dabei hat O'Reilly auch in Zukunft vor, den bis dato erfolgreichen Wachstumspfad weiter zu bestreiten. Alleine im laufenden Jahr sollen knapp 200 neue Niederlassungen eröffnet werden. Zusätzlich verfügt O'Reilly mittlerweile über 27 Distributionszentren. Somit ist es dem Unternehmen mittlerweile möglich, seinen Kunden fast flächendeckend "same day" Lieferungen anbieten zu können. In heutigen Zeiten von Amazon & Co. Ist dies auch bitter nötig. Auch im wichtigen Online-Markt ist der Konzern mittlerweile über mehrere Websites gut aufgestellt.

Vertraut man dem Analystenkonsens, dürfte O'Reilly sein Wachstum bei Umsatz wie Ertrag weiter Fortsetzten, wenn auch ein weniger Schwungvoll wie in den Vorjahren. Das EPS dürfte von 10,73 USD auf 11,86 USD je Aktie steigen, für das Geschäftsjahr 2018 dürfte mit 13,09 USD erneut mehr verdient werden. Damit würde das KGV auf 15,4 sinken. Für solch ein Qualitätsunternehmen wirkt das nicht gerade viel. Wo liegen die Risiken?

Zum einen wären hier die zuletzt etwas enttäuschenden Quartalszahlen zu nennen. Nachdem das Management bis zuletzt davon ausging, pro Niederlassung ein Umsatzwachstum von 3-5% u generieren, musste man die Prognose im Sommer auf –1% korrigieren. Der wirkliche Dorn im Auge vieler Anleger war jedoch die Angst vor Amazon. Nachdem der Onlineriese Mitte des Jahres den Einstieg in die Lebensmittelbranche mittels Übernahme von Whole Foods der Welt verkündete, wurde schnell die Annahme verkündet, dass das nächste Angriffsziel wohl das Geschäft mit Auto- und Ersatzteilen sein wird. Sollte dies so kommen, wäre O'Reilly wohl der größte Verlierer. Ich persönlich schätze die Situation jedoch ein wenig entspannter ein. Aufgrund der hohen Beratungs- und Expertise Funktion im Bereich Autozubehör lässt sich meines Erachtens ein kleiner Burggraben bei O'Reilly feststellen.

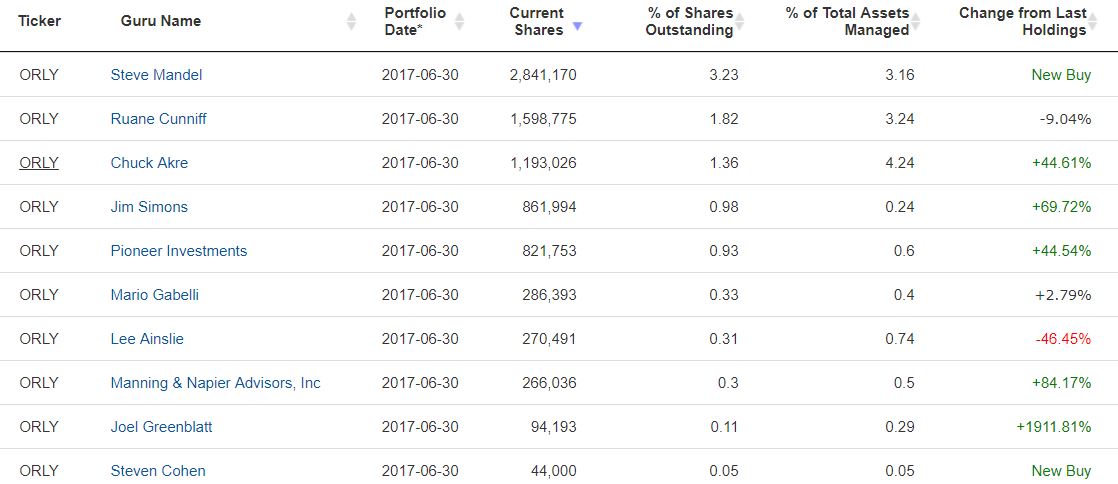

Betrachten wir als nächstes die Investorenseite. Aufgrund dieser bin ich überhaupt erst aufmerksam auf den Distributor geworden. Es hat sich in der Vergangenheit bereits des Öfteren als Weise herausgestellt, den großen und erfolgreichen Investoren nach zu handeln. Das dies jedoch kein Freifahrtschein ist, sollte jedoch jedem Anleger bewusst sein.

Beim Blick auf alle investierten Gurus finden wir ein äußerst positives Bild vor. Neben Steve Mandel, der mit im zweiten Quartal mit seinem 700 Mio. USD schweren Einstieg für Furore sorgte, kauften sich zahlreiche weitere Gurus beim Spezialisten für Autoteile ein. So finden wir neben dem hier betrachteten Chuck Akre auch Hedgefonds-Star Jim Simons mit seinem Renaissance Technologies Fonds, der seine Anteile am Automobilzulieferer in den letzten Quartalen immer weiter aufstockte. Allein Tigercub Lee Ainslie befand sich auf der Verkaufsseite:

Die Aktie von O'Reilly befindet sich bereits seit geraumer Zeit in einer Konsolidierungsphase. Nachdem das Management Anfang Juli von seiner Prognose für das zweite Quartal Abstand nehmen musste, sackte der Kurs im Peak um über 20% ab. Anstatt von einem 3-5% Umsatzwachstum pro Store ging das Management nun von einem Rückgang von 1,7% aus. Zudem lastete zuletzt die Sorge um einen möglichen Einstieg von Amazon beim Verkauf von Autoteilen schwer auf dem Aktienkurs. Trotz allem ist das Management von O'Reilly zuversichtlich, ihren langfristigen Wachstumsplan umsetzten zu können. Zudem baute das Unternehmen in den letzten Jahren seine Online-Präsens spürbar auf und kann bereits signifikante Umsätze darüber generieren. Nachdem die Q2 Zahlen in Puncto Profitabilität über den Erwartungen lagen, hellte sich die charttechnische Sicht zuletzt wieder ein wenig auf. Am 25.10 kommen die Zahlen für das dritte Quartal. Danach wird sich entscheiden, in welche Richtung sich die Aktie aufmachen wird:

& Profi-Tools von

& Profi-Tools von