Portfoliocheck: Milliardär Andreas Halvorsens 500 Mio. USD Wette auf neuen Immobilien-Champion in den USA – KGV sinkt auf 12!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

8 Mrd. USD schwerer Cash Aufbau abgeschlossen – 2 interessante Neueinstiege!

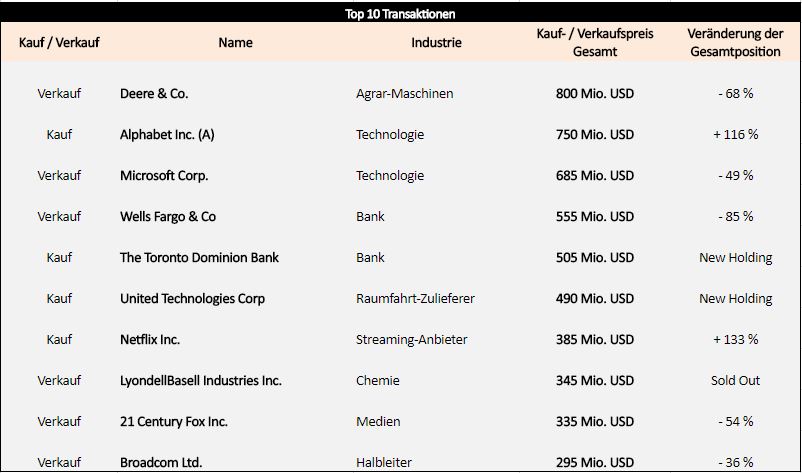

Im zurückliegendem dritten Quartal tätigte der Investor insgesamt 21 Neueinstiege sowie 16 Aufstockungen einzelner Positionen. Auf der Verkaufsseite ereigneten sich hingegen 15 Ausstiege sowie 20 Positionsreduzierungen. Andreas Halvorsen eignet sich aufgrund seines meist sehr hohen Q/Q Turnover von 25-45% nicht ideal zum reinen Nachhandeln. Doch als Inspirations- und Informationsquelle eignen sich die F13 Files vom Norwegischem Milliardär mehr als recht. Wir können die geballte Research-Arbeit von dutzenden Topanalysten für uns nutzten. Auch in diesem Quartal gab es wieder einige ungemein interessante Transaktionen.

Halvorsen hat ein Luxusproblem. Der Investor teilte in den vergangenen Monaten mit, insgesamt 8 Mrd. USD an seine Investoren auszuzahlen. Mit einem verwalteten Vermögen von über 30 Mrd. USD war es schlicht weg immer schwerer, ansehnliche Renditen auf kurz- bis mittelfristige Sicht zu erzielen. Nachdem der Guru alleine in Q2 mehr als 6 Mrd. USD Cash aufbaute, überstiegen diesmal die Verkäufe die Kauftransaktionen um nur noch 1 Mrd. USD. Somit müsste Halvorsens Cash Aufbau vorerst beendet, bzw. Zumindest stark verlangsamt sein.

Größte Transaktion war der Verkauf von 70% aller gehaltenen Deere & Co. Aktien im Wert von 800 Mio. USD. Sie machten bis vor kurzem noch die zweitgrößte Einzelposition im Portfolio aus. So hat der Investor innerhalb eines halben Jahres ca. 90% seiner Anteile am Hersteller für Agrar- und Gartengeräte veräußert und damit Buchgewinne von ca. 35% realisiert. Bei den Verkäufen von Microsoft (685 Mio. USD) sowie beim Chemieriesen LyondellBasell handelte es sich wie bereits in den Vorquartalen um weitere Gewinnmitnahmen.

Einer der größten Trugschlüsse der Börse ist es, dass ein erfolgreicher Investor über eine Trefferquote von nahezu 100% verfügen muss. Das ist totaler Quatsch. Die Kunst des erfolgreichen Investierens liegt in einem guten Risk-Money Management! Schlägt eine Position mal nicht so ein wie erhofft, muss man die Reißleine ziehen. Daran halten sich auch die Großen wie Halvorsen. So stieg der Guru bei seinen Beteiligungen bei der Bank Wells Fargo sowie des Medienunternehmens 21 Century Fox knapp unterhalb des Einstieges wieder aus.

Andreas Halvorsen überraschte jedoch vor allem auf der Käuferseite. So verdoppelte man gleich seine Anteile am Suchmaschinenbetreiber Alphabet, genauer gesagt um 750 Mio. USD. Dies ist soweit ungewöhnlich, da man in den Vorquartalen seine Anteile an Alphabet um über 70% abbaute. Nun hält der Viking Global Hedgefonds mit 1,4 Mio. Alphabet (A)-Aktien nahezu so viel wie vor dem Abbau.

Größte Neueinstiege geschahen für jeweils ca. 500 Mio. USD bei der Großbank Toronto Dominion, die wohl als Ersatz für die amerikanische Bank Wells Fargo dienen soll. Zudem kaufte man sich für eine ähnliche Summe beim Mischkonzern United Technologies, der kürzlich mit einem 30 Mrd. USD Übernahmeangebot des Konkurrenten Rockwell Collins für Schlagzeilen sorgen konnte.

Vier Neulinge unter Top 10!

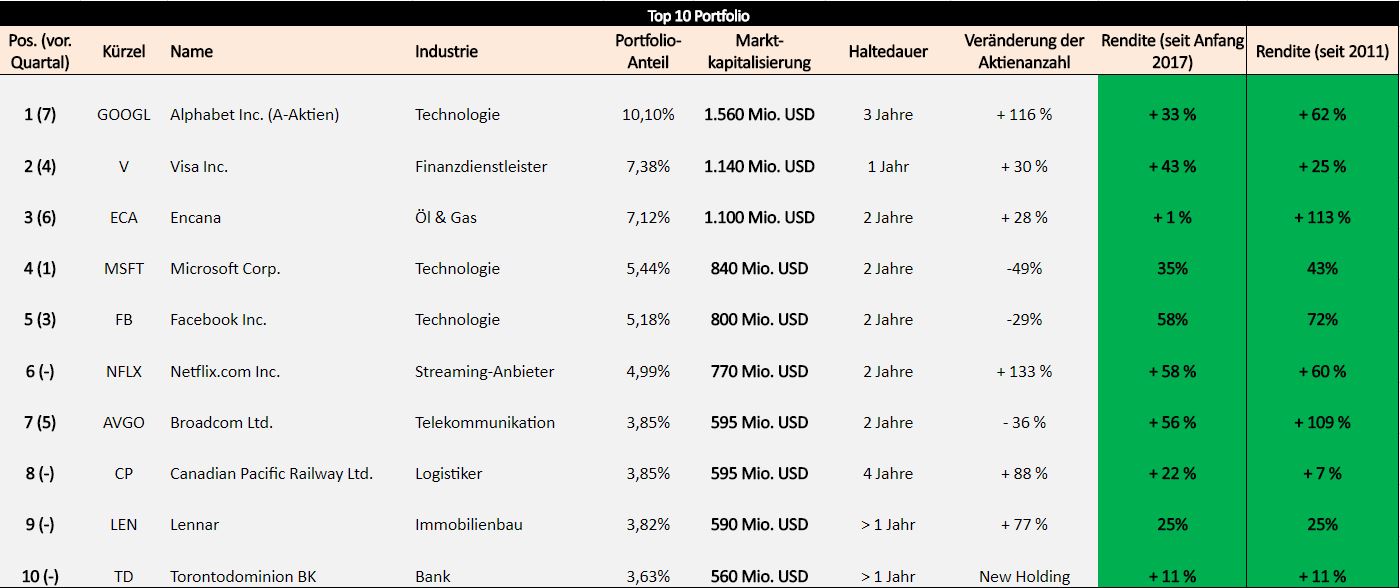

Das Viking Global Portfolio besteht derzeit aus 59 verschiedenen Positionen mit einem Gesamtwert von 15,4 Mrd. USD. Die Top 10 Beteiligungen, die Sie unten sehen können, repräsentieren dabei einen Anteil von 55,4% des Gesamtdepots.

Nachdem bis zuletzt die Anteile von Microsoft die größte Einzelposition ausmachten, nehmen nun die Anteile des Technologiekonzerns Alphabet diese Rolle ein. Mit Netflix, Canadian Pacific Railway sowie Lennar und Toronto Dominion Bank haben wir gleich vier Neulinge unter den Top 10! Im späteren Verlauf möchte ich dabei das Bauunternehmen Lennar genauer unter die Lupe nehmen. Andreas Halvorsen hat sich vor allem auf die Gebiete Technologie sowie Finanzwerte spezialisiert. Sie repräsentieren knapp die Hälfte des Gesamtportfolios. Alle Werte konnten sich im laufenden Jahr prächtig entwickeln. Ein sehenswertes Portfolio:

Position 9: Lennar steigt zum größten Häuserbauer der USA auf – KGV sinkt auf 12!

Hinter dem Konzern Lennar Corporation (LEN) verbirgt sich ein echtes Schwergewicht im Hausbau in den Vereinigten Staaten. Im Jahre 1953 gründeten die beiden Gründer Leonard Miller und Arnold Rosen das Immobiliengeschäft, der Unternehmensname setzte sich aus den beiden Gründernamen zusammen. Seit 20 Jahren führt Sohn Stuart Miller die Geschäfte, und das äußerst erfolgreich. Das Familienunternehmen hat sich in der inzwischen 63jährigen Unternehmensgeschichte zu einer der größten Häuserbauer entwickelt. Man kann mittlerweile 8.300 Mitarbeiter zählen, die Marktkapitalisierung beträgt 15 Mrd. USD.

Die Aktivitäten der Gesellschaft umfassen die Konstruktion und den Verkauf von Einfamilienwohnungen wie auch den Kauf, die Entwicklung und den Verkauf von Wohnbauland. Durch eigene Anlagen und die seiner Investoren ist das Unternehmen an allen Phasen von Planung und Bau der Wohnanlagen über Finanzierung und Vertrieb der Liegenschaften beteiligt. Zum Aktivitäten Spektrum gehören Landerwerb, Baustellenplanung, Landaufbereitung, Konstruktion und Verkauf. Außerdem bietet das Unternehmen finanzielle Serviceleistungen im Bereich Hypotheken und Eigentumsversicherungen. Über die Tochterfirma Rialto Investments agiert die Immobiliengesellschaft zudem als Investor in notleidendes Grundbesitzkapital.

Im vergangenen Geschäftsjahr 2016 konnte man mit Umsatzerlösen in Höhe von 10,95 Mrd. USD eine neue Rekordmarke festlegen, beim Gewinn blieben 3,93 USD je Aktie hängen, ebenfalls Rekord. Die Anzahl fertig gestellter Häuser sowie inklusive Übergabe lag bei stolzen 28.989! Damit lag man auf Platz 2 in den USA. Der Marktwert der Häuser betrug 13,4 Mrd. USD, hier hat man bereits die Spitzenposition eingenommen. Es spricht für die hohe Qualität des Produktsortiments von Lennar. Es ist ein Familienunternehmen, der langfristige Wertzuwachs steht an erster Stelle.

So gab das Management des Immobilienkonzerns bekannt, den Konkurrenten CAL Atlantic für insgesamt 9,3 Mrd. USD zu schlucken. Man rechnet im Q1 2018 mit dem Abschluss des Deals. Klappt alles wie geplant, wird der größte Hausbauer in den USA entstehen! Zusammen entsteht ein Branchenführer mit jährlich 43.000 übergebenen Häusern, was 7% aller gebauten Häuser in den USA entspricht! Doch nicht nur hier setzt Lennar Maßstäbe. Mit einer Brutto-Marge von 22,3% ist man bereits jetzt der unangefochtene Champion im Homebulding-Sektor. Durch den Zusammenschluss rechnet das Management rund um Miller zudem mit Synergien in 2018 im Wert von 75 Mio. USD, im Folgejahr dürften 250 Mio. USD eingespart werden und den EPS um 0,5 USD anheben! Ein paar weitere imposante Fakten. Der neue Konzern liegt in 24 von 30 Bundesstatten unter den Top 3 Bauern, in 15 sind sie sogar der unangefochtene Sieger.

Die amerikanische Wirtschaft boomt. Es herrscht nahezu Vollbeschäftigung in weiten Teilen des Landes. Der Häuserbau ist wie auch in Deutschland auf Jahre chronologisch unterbesetzt. Die Nachfrage übersteigt das Angebot ohne Probleme. Der Analystenkonsens schätzt für 2018 mit einem EPS von 4,86 USD je Aktie. In 2019 soll Lennar bereits 5,12 USD je Aktie verbuchen können. Das KGV würde in Folge dessen auf 12 fallen. Für den neuen familiengeführten Branchenführer mit den bereits heute höchsten Margen wirkt das nicht gerade viel!

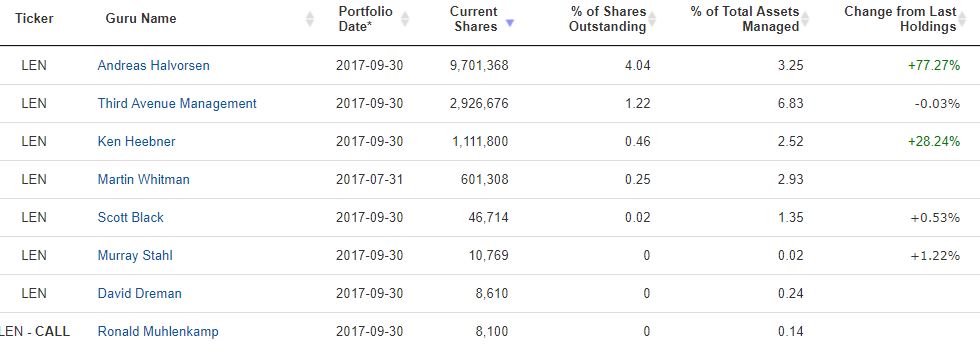

Auf Seiten von unseren Wall-Street Gurus herrscht bei Lennar noch größtenteils Stille. Einzig unser hier betrachtete Investor Halvorsen stockte nun bereits zum zweiten Mal in Folge seine Anteile am Häuserbauer auf. Sie nehmen bereits die 9. größte Position im Portfolio des Viking Global Hedgefonds ein. Neben Halvorsen stockte auch Fonds-Manager Ken Heebner seine Anteile um 28% auf, sie machen zuletzt 2,5 % seines Gesamtportfolios aus. Es gab keinen einzigen Ausstieg:

Auch aus charttechnischer Sicht ergibt sich bei Lennar ein äußerst positives Bild. Die Aktie befindet sich bereits seit 12 Monaten in einem trendstarken Aufwärtstrend, das 2-Jahres-Hoch konnte man mit Hilfe guter Quartalszahlen unter hohen Handelsvolumen durchbrechen. Auch die Übernahmepläne sind inzwischen von den Marktteilnehmern verdaut worden. Nun nähert sich die Aktie dem alten Allzeithoch bei 70 USD, welches bereits seit über 12 Jahren Bestand hat. Im Dezember bringt Lennar seine Zahlen für das vierte Quartal raus, danach sollte sich die weitere Richtung schnell kristallisieren. Meiner Meinung nach kann man hier Investor Halvorsen auf mittel- bis langfristiger Haltedauer folgen. Die letzten zwei Quartale konnte man die Konsensschätzungen schlagen, die Aktie ist bullisch!

& Profi-Tools von

& Profi-Tools von