Portfoliocheck: Akre Capital favorisiert Burggrabenaktien wie Roper Technologies

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Charles T. Akre ist einer der besten Value Investoren der Welt. Er hat seine Investmentfirma Akre Capital Management vor mehr als 30 Jahren gegründet und war von Anfang an deren CEO und Chefinvestor. Seit seiner Verabschiedung in den Ruhestand 2021 führt sein ehemaliges "Core-Team" aus seinen beiden Partnern Chris Cerrone und John Neff die Geschäfte, wobei Chuck Akres Erfolgsprinzipien weiterhin die Basis der Investmententscheidungen sind. Diese sind kein Geheimnis, jeder kennt sie, jeder könnte sie umsetzen - aber kaum jemand tut es. Warren Buffett brachte es mal so auf den Punkt: "Value Investing ist simple, but not easy". Der entscheidende Faktor ist, das Wissen auch richtig umzusetzen. Und darin war Akre ein Meister und seine Partner führen seine Arbeit konsequent fort.

Chuck Akre favorisierte stets robuste, durch Konjunktureinbrüche kaum erschütterbare Geschäftsmodelle mit wesentlichen und dauerhaften Wettbewerbsvorteilen, langfristigen Wachstums- und Reinvestitionsmöglichkeiten sowie einem attraktiven Kaufpreis im Verhältnis zu den vom Unternehmen generierten Cashflows, um eine hohe Kapitalrendite zu erzielen.

Zudem ist Akre ein Anhänger des Focus Investing und konzentrierte sich auf einige wenige Werte. Er setzte stets auf die besten Aktien und nicht auf eine möglichst große Anzahl.

Darüber hinaus kaufte er stets mit sehr langem Anlagehorizont. Er ist der Überzeugung, dass man den Unternehmen Zeit für ihre Entwicklung geben muss und sich Erfolge nicht in wenigen Monaten oder Quartalen einstellen. Der Value Investor hält nichts von hektischer Betriebsamkeit und denkt lieber zweimal nach, bevor er nichts tut.

Es sind nur diese drei entscheidenden Grundprinzipien, die den großen Erfolg ausmachen. Konkreter formuliert ist es natürlich ihre konsequente Anwendung. Das schwierigste Element scheint die Auswahl der richtigen Qualitätsaktien zu sein, doch Akre sah das größte Problem für die Anleger darin, sich nicht zum falschen Zeitpunkt und aus den falschen Gründen aus ihren Investments verscheuchen zu lassen. Er nannte dies "die Kunst, nicht zu verkaufen" und riet stets dazu, sich nicht von herausragenden Unternehmen zu trennen, nur weil deren Kurs mal zu weit vorausgeeilt war und die Aktien deshalb überbewertet erschienen. Und schon gar nicht sollten Anleger während eines Börsencrashs in Panik Qualitätsaktien auf den Markt schmeißen. Im Grunde sollten Anleger möglichst selten in ihr Depot schauen und Aktien umschichten.

Leichter gesagt als getan. Aber Chuck Akre folgte diesen Prinzipien konsequent, und die Erfolge von Akre Capital Management können sich sehen lassen: So blicken die Investoren nach 30 Jahren auf eine durchschnittliche Rendite in Höhe von 13,5 % zurück, ohne dass Akre hierbei allzu sehr auf Technologiewerte gesetzt hätte, die nur einen sehr geringen Teil seines Portfolios ausmachen. Er punktete überwiegend in anderen Sektoren, und das ist auch heute noch so.

Akres Investorenbrief zum 1. Quartal 2024

Akre Capital griff in seinem Investorenbrief zwei wesentliche Feststellungen von GMO auf. (1.) Die Wertentwicklung des S&P 500 sei in den letzten zehn Jahren zunehmend verzerrt gewesen, was auf die Rekordkonzentration bei den "Magnificent 7" zurückzuführen sei. Diese hätten in neun der letzten zehn Kalenderjahre die anderen 493 Aktien im Index deutlich übertroffen. (2.) Dieses beispiellose Konzentrationsniveau habe es aktiven Managern in den letzten zehn Jahren besonders schwer gemacht, mit dem S&P 500 mitzuhalten, da sie naturgemäß dazu neigen würden, die größten Titel im Index unterzugewichten. Tatsächlich hätten laut Morningstar nur 9,8 % der US Large Cap Manager den Index in diesem Zeitraum geschlagen. Erfreulicherweise gehöre der Akre Focus Fund zu dieser Minderheit.

Dann wendet sich Akre der Dominanz der Magnificent 7 zu: "Die heute vorherrschende "This time is different"-Erzählung besagt, dass die Magnificent 7 auch weiterhin auf unbestimmte Zeit überdurchschnittliche Ergebnisse erzielen werden. Schließlich handelt es sich bei diesen Unternehmen zumeist um dominante technologiebasierte Franchises, die im Mittelpunkt unseres täglichen Lebens und an der Spitze der KI-Revolution stehen. Außerdem verfügten die meisten von ihnen über enorme Wettbewerbsvorteile, sind sehr profitabel und haben solide Bilanzen. Damit sind sie weit entfernt von den mahnenden Lehren der Internetblase der späten 90er Jahre." Akre Capital teilt diese Auffassung ausdrücklich.

Und dann geht es ans Eingemachte: "Das Problem ist, dass finanzielle Übertreibungen oft auf wahren Begebenheiten beruhen. Exotische Tulpen waren in den Niederlanden selten; die Exklusivrechte der South Sea Company für den internationalen Handel würden sich als lukrativ erweisen; das Internet würde tatsächlich die Welt verändern; die Immobilienpreise stiegen landesweit nur nach oben. Wie stark ein Fundament auch sein mag, die Finanzmärkte können die Bewertungen über den Punkt der strukturellen Solidität hinaus in die Höhe treiben. Und in dem heutigen, stark "instruierten" Marktumfeld, in dem die Dynamik unabhängig vom Wert eine Dynamik erzeugt, wird dieses Risiko nicht geringer."

Akre legt damit den Finger in die Wunde: Obwohl KI die Welt verändert, und obwohl die großen Technologiewerte so enorme Cashflows und Gewinne generieren, könnten die Börsen die Kurse und Bewertungen der Magnificent 7 bereits so stark in den Übertreibungsbereich gepusht haben, dass mit diesen künftig kaum noch Geld zu verdienen sein könnte. Vielleicht sogar im Gegenteil. Wie es ausgehen wird, weiß auch Akre Capital nicht.

Daher wird man sich auf seine bewährte Erfolgsstrategie konzentrieren und das Kapital in außergewöhnliche Unternehmen investieren, die von großartigen Menschen geführt werden und über umfangreiche Reinvestitionsmöglichkeiten und -fähigkeiten verfügen. Qualität und Wertentwicklung werden die Hauptfaktoren für die Anlageentscheidungen bleiben.

Da Akre Capital keine Magnificent 7 im Depot hat und trotzdem mit der Performance nicht hinterherhinkt, ist der Blick in ihr Portfolio und auf ihre Transaktionen umso interessanter.

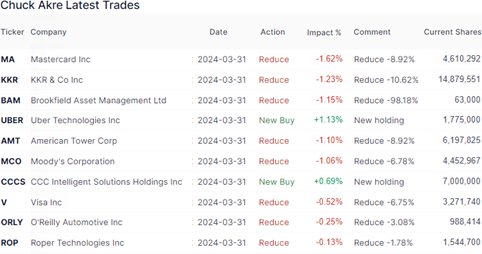

Akre Capitals Käufe und Verkäufe im 1. Quartal 2024

Mit einer Turnover-Rate von lediglich 2 % agierte Akre erneut mit der bekannten ruhigen Hand. Man hält lediglich 11 Positionen in seinem fokussierten Portfolio, darunter drei Neuerwerbungen.

Optisch dominieren erneut die Verkäufe und Akre hat vor allem bei den gut laufenden und entsprechend hoch gewichteten Positionen etwas Kasse gemacht – wohl auch, um Kapital für die drei Neuwerbungen zu generieren. Mastercard, KKR, Moody’s, Visa, O’Reilly Automotive hatten auch schon im Vorquartal moderate Reduzierungen gesehen. American Tower und Roper Technologies folgten nun, und bei Brookfield Asset Management wurde sogar beinahe die gesamte Position veräußert.

Frisch eingestiegen ist Akre bei Uber Technologies. Der Ridesharing-Anbieter hat sich zur Logistikplattform weiterentwickelt uwnd dabei den Konkurrenten Lyft meilenweit abgehängt. Im 2024er Schlussquartal hat man sogar die Profitabilitätsschwelle erreicht und sieht sich vor großen Wachstums- und Profitabilitätssprüngen.

Und auch bei CCC Intelligent Solutions Holdings Inc. ist man nun an Bord, einem Software-as-a-Service-Unternehmen für die Schadens- und Unfallversicherungswirtschaft in den Vereinigten Staaten und China.

Akre Capitals Portfolio zum Ende des 1. Quartals 2024

Im 1. Quartal stieg Akre Capitals Portfoliowert um 4 % auf 12,09 Mrd. USD. Wie Buffett und Munger fand Akre stets großen Gefallen an Finanzwerten. Diese machten zum Ende des Quartals mit 59,2 % weiterhin deutlich mehr als die Hälfte des Portfolios aus, gefolgt von Immobilienwerten mit 16,9 % und zyklischen Konsumwerten mit 11,2 %. Dahinter liegen Technologiewerte mit 9,0 % und Gesundheitswerte mit 3,7 %. Im Großen und Ganzen hat sich hier nicht viel verändert.

Mastercard und Moody’s führen Akres Portfolio weiter an. KKR ist nun auf den dritten Platz vorgerückt, nachdem der Kurs sich innerhalb eines Jahres verdoppelt hatte und die nun viertplatzierte American Tower aufgrund der hohen Zinsen bei vergleichsweiser hoher Verschuldung schon länger nicht zu den Performancelieferanten gehört. Die Top 5 rundet wie bisher auch schon O’Reilly Automotive ab.

Das war auch schon die einzige Veränderung in der Reihenfolge, denn Visa, Roper Technologies, Brookfield Corp, CoStar Group und Danaher verteidigten ihre Positionen.

Insgesamt also wenig Bewegung im Portfolio. Und mit Mastercard, Visa und Moody’s finden sich hier gleich drei Unternehmen, die auch Warren Buffett schon seit Jahrzehnten besitzt. Anlageerfolg ist eben keine Geheimwissenschaft, sondern das Ergebnis von Überlegungen und Wahrscheinlichkeitsberechnungen sowie der Charakterstärke, Top-Unternehmen auch dann die Treue zu halten, wenn sie kurzfristig mal Schlagseite bekommen.

Im Fokus: Roper Technologies

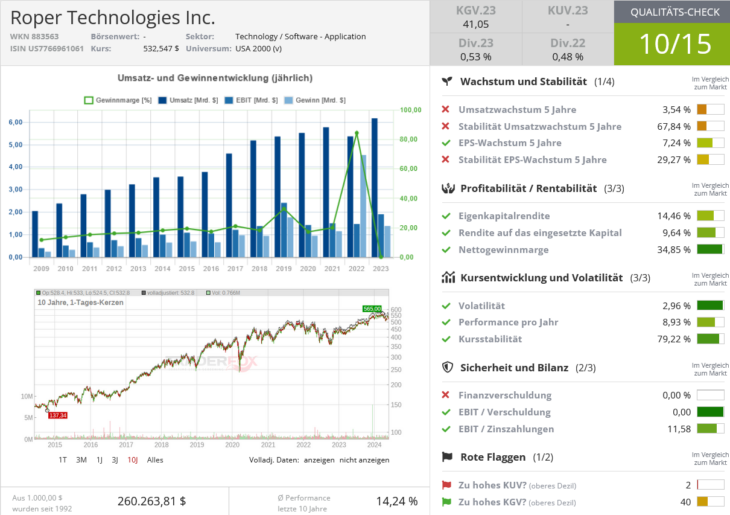

Schlagseite hat Roper Technologies nicht. Ganz im Gegenteil, die Zahlen zum 1. Quartal strotzten nur so vor Kraft, und so wurden die Jahresprognosen angehoben.

Dennoch durchlebt Roper einige Veränderungen. Das von George D. Roper bereits in den 1890er Jahren gegründete Unternehmen verkaufte zunächst Haushaltsgeräte, Öfen und Pumpen. 1957 stieß man das Ofengeschäft ab und änderte den Namen in Roper Pump Company. Im Lauf der Jahre erwarb man verschiedene Unternehmen und erweiterte seine Geschäftsfelder. 1981 erfolgte eine weitere Namensänderung in Roper Industries und der Börsengang folgte 1992. Bis 2001 verkaufte das Industrieunternehmen Pumpen, Ventile und Geräte zur Flüssigkeitsprüfung, doch dann übernahm Brian Jellison die Geschäftsführung, eine ehemalige Führungskraft von General Electric und Ingersoll Rand. Und Jellison ließ kaum einen Stein auf dem anderen: er formte aus dem kapitalintensiven Industriekonglomerat eine dezentral agierende Beteiligungsholding mit Fokus auf führenden Unternehmen aus der Softwarebranche, die hohe Gewinnspannen und starken Cashflows aufwiesen. Die Geschäfte der jeweiligen Töchter wurden weiterhin von deren früheren Eigentümern geführt, sodass die etablierte Unternehmenskultur fortgeführt werden konnte.

Um seine Vision umsetzen zu können und das hierzu benötigte Kapital für den Kauf der neuen Unternehmen zu besorgen, verkaufte Jellison die Industrietöchter und nutzte gleichzeitig den Cashflow der erworbenen Unternehmen dazu, weitere Unternehmen mit weiteren starken Cashflows zu erwerben. 2015 war ein Großteil der Transformation abgeschlossen und man dokumentierte dies mit einer weiteren Umfirmierung in Roper Technologies. Das neue Geschäftsmodell erinnert mit der strikten Dezentralisierung und Eigenverantwortung der Töchter stark an Warren Buffetts Berkshire Hathaway. Ebenso liegt der Fokus auf anhaltenden Wettbewerbsvorteilen mit Preissetzungsmacht und starken Cashflows.

Seit dem krankheitsbedingten Tod Jellisons in 2018 führt Neil Hunn die Geschäfte als CEO, nachdem er zuvor bereits viele Jahre bei Roper Technologies beschäftigt war und unter Jellison als Executive Vice President und Chief Operating Officer gearbeitet hatte. Er kannte die Transformation unter der Führung von Jellison somit aus erster Hand und verfolgt diesen Ansatz konsequent weiter.

Fokus auf Software-Nischenmarktführer

Roper Technologies entwirft und entwickelt Software und technologiegestützte Produkte und Lösungen. Ihm gehören aktuell 27 Beteiligungen, die Roper in drei Segmente gliedert: Application Software Network, Software Technology und Enabled Products.

Der bunte Gemischtwarenladen folgt einem entscheidenden roten Faden: alle Unternehmen sind Nischenanbieter und in ihrem Spezialgebiet unter den drei führenden Anbietern. Sie weisen wenig Wettbewerbsdruck auf und generieren daher hohe Margen. Ihre Kunden haben kaum Möglichkeiten, zu anderen Anbietern zu wechseln, und sind von ihnen abhängig, woraus sich eine enorme Preissetzungsmacht ableitet. Und da es sich um Nischenmärkte handelt, droht von den Branchengrößen wie Microsoft, Oracle oder Salesforce kaum eine Gefahr, da für diese der "adressierbare Markt" zu klein und damit unattraktiv ist.

Zuletzt kam der erfolgsverwöhnte Aktienkurs kaum von der Stelle. Am Markt herrschen Bedenken, dass die Roper-Töchter im aufkommenden KI-Zeitalter Probleme bekommen könnten, da dieses Feld – bisher – von den großen Playern dominiert wird. Doch diese Bedenken könnten sich als übertrieben herausstellen, denn die Roper-Töchter sind die führenden Anbieter in ihren Nischenmärkten und ihre Kunden haben kaum Möglichkeiten, den Anbieter zu wechseln. Nicht ohne erheblichen Aufwand. Und hohe Wechselkosten stellen einen der stärksten Burggrabeneffekte dar. KI wird sicherlich die Art verändern, wie die Roper-Töchter ihre Software herstellen. Und in den Anwendungen werden auch zunehmend KI-Elemente integriert werden. Aber dass Wettbewerber in größerem Stil Kunden abspenstig machen könnten mit günstiger KI-entwickelter Software, scheint ziemlich unwahrscheinlich.

Ein zweiter Unsicherheitsfaktor ist Ropers Erfolg selbst. Man hat in den letzten Jahren das Industriegeschäft verkauft und sich auf Software-Nischendominatoren konzentriert. Mit großem Erfolg. Doch nun müssen die Zielfirmen größer werden, um Wachstum zu generieren. Größere Firmenübernahmen bergen jedoch auch größere Risiken, weil das Scheitern eines großen Zukaufs stärkere Auswirkungen auf das gesamte Unternehmen hätte und weil größere Firmen auch von mehr potenziellen Käufern umgarnt werden. Entsprechend sind ihre Bewertungen in der Regel höher und damit auch die zu zahlenden Kaufpreise. Auch bei Roper liegt der Gewinn nicht nur in der erfolgreichen Marktstellung und Weiterentwicklung des Business der neuen Tochter, sondern auch im Einkauf. Höhere Kaufpreise erfordern zudem einen höheren Fremdkapitalanteil, und nachdem das Zinsniveau von Null deutlich hochgeschnellt ist, stellen Zinskosten einen lange verdrängten Faktor dar, der sich negativ auf die Gewinn- und Verlustrechnung auswirkt.

Es gibt also einige neue Rahmenbedingungen für Roper Technologies und der Markt schaut besonders genau hin, ob das Unternehmen sein Erfolgsgeschäftsmodell auf eine höhere Stufe skalieren kann.

Starke Quartalergebnisse

Neil Hunn, Präsident und CEO von Roper Technologies, war sichtlich erfreut bei der Zahlenvorlage: "Wir hatten einen großartigen Start in das Jahr 2024, der sich in einem Umsatzwachstum von 14 %, einem organischen Umsatzwachstum von 8 %, einem EBITDA-Wachstum von 16 % sowie einer freien Cashflow-Marge von 31 % widerspiegelt".

Der Umsatz stieg im 1. Quartal um 14 % auf 1,68 Mrd. USD, der organische Umsatz stieg dabei um 8 %. Der GAAP-Gewinn stieg um 33 % auf 3,54 USD je Aktie, um Transaktionskosten bereinigt legte er sogar um 13 % zu. Der operative Cashflow stieg um 14 % auf 531 Mio. USD, der GAAP-Nettogewinn um 34 % auf 382 Mio.

Hunn ergänzte: "Unsere Geschäftsbereiche laufen weiterhin auf hohem Niveau, während wir weiter innovieren und investieren, um ein dauerhaftes, langfristiges Wachstum zu erzielen. Wir haben die Akquisition von Procare im 1. Quartal abgeschlossen und freuen uns weiterhin über die Wertschöpfungsmöglichkeiten, die sich dadurch für Roper ergeben."

Quelle: Qualitäts-Check TraderFox

Anhebung der Prognose für 2024

Die starken Zahlen, die anhaltende Kundennachfrage nach den unternehmenskritischen Lösungen des Unternehmens und die kontinuierliche Erweiterung seiner wiederkehrenden Einnahmenbasis machen Roper zuversichtlicher. "Mit erheblichen M&A-Kapazitäten und einer robusten Pipeline attraktiver Akquisitionsmöglichkeiten sind wir weiterhin gut positioniert, um unsere disziplinierte und prozessgesteuerte Kapitaleinsatzstrategie umzusetzen", erklärte Hunn.

Deshalb wird die Jahresprognose erhöht. Roper erwartet nun für das Gesamtjahr 2024 einen bereinigten Gewinn zwischen 18,05 und 18,25 USD je Aktie, verglichen mit der vorherigen Prognose von 17,85 bis 18,15 USD. Es ist nicht die erste Prognoseanhebung von Roper in letzter Zeit.

Ein wahr gewordener Anlegertraum

Ropers Kunden stammen überwiegend aus dem Gesundheits- und Bauwesen, der Nahrungsmittelindustrie oder dem Bildungsbereich. Sie sind auf Ropers Technologien angewiesen. Vergleichsweise geringer Wettbewerbsdruck und unverzichtbare Produkte erzeugen eine hohe Preissetzungsmacht, und das spielt Roper in die Karten. Zudem generiert man zunehmend wiederkehrende Umsätze. Diese "recurring revenues" sind auch bei den Anlegern sehr beliebt, weil sie die Umsatz- und Gewinnströme verlässlicher machen.

Des Weiteren konzentriert sich Roper auf Cross-Selling und Up-Selling, um seine Umsätze mit bestehenden Kunden zu steigern. Doch neben den guten langfristigen organischen Wachstumsaussichten treibt auch die M&A-Strategie die Geschäfte des Unternehmens an. Der Ausbau des Portfolios in Nischenmärkten durch den Erwerb und die Erweiterung von Unternehmen mit hohen Margen und wiederkehrenden Einnahmen sind hier der Schlüssel. Das Unternehmen verfügt weiterhin über eine solide Bilanz mit einer vergleichsweise niedrigen Verschuldung, während man darauf achtet, bei Übernahmen den ohnehin schon starken Free Cashflow weiter auszubauen. Hieraus ergibt sich ein Zukaufvolumen von mehreren Milliarden USD und damit deutlich größere Übernahmeziele als in der Vergangenheit.

Für Akre Capital ist Roper Technologies eine passende Ergänzung zum breiten Spektrum an Beteiligungsunternehmen und Asset Managern wie KKR, Danaher und Brookfield. Zudem ist der Fokus auf Nischenmarktführer aus der Softwarebranche besonders aussichtsreich. Akre Capital hält knapp 1,5 % aller Roper-Aktien und zählt damit zu deren größten Aktionären. Es wird damit zu einem der größten Profiteure, wenn die nächste Wachstumsstufe zündet. Das scheint eher eine Frage des Wann und nicht des Ob zu sein…

Eigene Positionen des Redakteurs: Berkshire, Danaher, KKR, Roper Technologies

& Profi-Tools von

& Profi-Tools von