Portfoliocheck: Ausgerechnet jetzt verstärkt Akre Capital sein Engagement bei Brookfield Corp?!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Akre Capital Management wurde vor mehr als 30 Jahren von Charles T. Akre gegründet und dieser war vom ersten Tag an deren CEO und CIO. In den letzten Jahren wurde er unterstützt von seinem "Core-Team", das sich aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzte. Nachdem sich Chuck Akre Anfang 2021 in den Ruhestand verabschiedet hat, führen Cerrone und Neff die Geschäfte von Akre Capital Management. Akres Erfolgsprinzipien sind jedoch weiterhin die Basis für die Investmententscheidungen der Erfolgsinvestoren.

Strategie des dreibeinigen Stuhls

Akres überragender und über Jahrzehnte anhaltender Investmenterfolg ist auf seine "Strategie des dreibeinigen Stuhls" zurückzuführen, deren Sinnbild ein Melkschemel ist. Dieser hat nur drei Beine und ist daher sehr stabil. Des Weiteren sind diese Beine ziemlich kurz und dank dieser beiden Eigenschaften ist es kaum möglich, den Melkschemel umzuwerfen.

Genau nach diesem Prinzip suchte Akre seine Investments aus: robuste, durch Konjunktureinbrüche kaum umzuwerfende Geschäftsmodelle und zusätzlich mit geringer Fallhöhe, also einer ordentlichen Sicherheitsmarge. Diese Sicherheitsmarge bestand für Akre nicht zuvorderst in einem niedrigen Einkaufspreis, sondern er suchte nach Unternehmen mit bestimmten Kriterien:

- Gutes Management mit nachgewiesenen Erfolgen

- Wesentliche und dauerhafte Wettbewerbsvorteile (ökonomischer Burggraben)

- Langfristige Wachstums- und Reinvestitionsmöglichkeiten

- Attraktiver Kaufpreis im Verhältnis zu den vom Unternehmen generierten Cashflows

Akre strebte nach einer hohen Kapitalrendite, indem er den Free Cashflow ins Verhältnis setzt mit dem eingesetzten Kapital.

Darüber hinaus kaufte er stets mit sehr langem Anlagehorizont. Er hielt nichts von hektischer Betriebssamkeit; der Valueinvestor klassischer Prägung folgt derselben Maxime wie Charlie Munger und denkt lieber zweimal nach, bevor er nichts tut. Entsprechend niedrig ist seine Turnoverrate, was bedeutet, dass er nur wenige Aktien handelt.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest." (Charlie Munger)

Zudem konzentrierte Akre sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Investmentlegenden wie Philip A. Fisher, Warren Buffett und Charlie Munger gemein.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein." (Philip A. Fisher)

Und die Erfolge von Akre Capital Management können sich sehen lassen: So können die Investoren nach 30 Jahren auf eine durchschnittliche Rendite in Höhe von 13,5 % zurückblicken, ohne dass Akre hierzu allzu sehr auf Technologiewerte gesetzt hätte, die nur einen sehr geringen Teil seines Portfolios ausmachen.

Akres Investorenbrief zum 1. Quartal 2023

Akre Capital Management ging in seinem Brief an die Investoren schwerpunktmäßig auf die im 1. Quartal so dominierende 'kleine Finanzkrise' ein. Dabei stellten sie fest, dass sich die Situation grundlegend von der Globalen Finanzkrise 2008/09 unterscheide, die durch Wohnhypothekenkredite zweifelhafter Bonität ausgelöst worden sei. Im Gegensatz dazu handele es sich bei den Wertpapieren, die die jüngste Bankenkrise auslösten, überwiegend um langlaufende US-Staatsanleihen und damit um Papiere höchster Bonität. Es sei nicht das Kreditrisiko, sondern die lange Laufzeit dieser Anleihen gewesen, die diese Wertpapiere bei steigenden Zinssätzen anfällig für erhebliche Kursverluste gemacht habe. Es gehöre zum "Einmaleins des Bankwesens", Unstimmigkeiten bei den Fristenkongruenzen zwischen Aktiva und Passiva zu vermeiden. Doch genau diese Inkongruenz hätten zu viele Banken zur Erzielung höherer Renditen billigend in Kauf genommen - und zwar unter der "Kontrolle" der Finanzaufsichtsbehörden. Dass Banken auf diese Weise untergingen, sei sowohl "schändlich als auch unentschuldbar" und komme einem Ertrinken in einer Pfütze gleich.

Eine klare und treffende Charakterisierung der Lage. Und auch dem Faktor geschuldet, dass Akre mehr als 50 % seiner Assets im Finanzsektor investiert hat. Allerdings ist diese Gewichtung durchaus etwas verzerrt, weil es Änderungen bei der Sektoreinstufung gegeben hat, die ehemals anderen Sektoren zugeordnete Unternehmen nun dem Finanzbereich zuordnet. Einige von Akres Positionen sind hiervon betroffen, was - auch - zu einer höheren Gewichtung der ‚Finanzwerte‘ geführt hat.

Akre legt besonderen Wert darauf, dass man kaum Engagement in ‚echten Finanzunternehmen‘ habe, also Firmen, die hauptsächlich im Kreditgeschäft tätig sind. Man habe keine Banken im Portfolio und das Unternehmen, das dem Kreditgeschäft am nächsten komme, sei CarMax (das dem Sektor ‚Defensiver Konsum‘ zugeordnet sei), das etwa die Hälfte seiner Erträge mit Autokrediten erziele. Darüber hinaus vermeide Akre Investments in (zu) hoch verschuldete Unternehmen.

Zu den ‚Finanzwerten‘ im Portfolio gehören Unternehmen wie Moody's, das Kreditrisiken bewertet, aber kein Kreditrisiko eingeht, und die Private-Equity-Häuser KKR und Brookfield. Diese Unternehmen sind mit dem Bankensystem verflochten und sehen sich mit Risiken und Chancen konfrontiert, die mit steigenden Zinssätzen und einer restriktiveren Kreditvergabe verbunden sind. Akre Capital ist jedoch der Ansicht, dass diese ‚Finanzwerte‘ sich grundlegend von den traditionellen, auf die Kreditvergabe ausgerichteten Finanzwerte unterscheiden und ihnen überlegen sind.

Schließlich werfe die ‚kleine Bankenkrise‘ ein Schlaglicht auf wichtige Beobachtungen zu Qualität, Laufzeit und Risiko. Sie hätte den tiefgreifenden Unterschied zwischen der Qualität der zugrundeliegenden Anlagen und laufzeitbedingten Kursverlusten aufgezeigt. Qualität belohne Ausdauer und sei - in Bezug auf das Geschäftsmodell, die Mitarbeiter und die Reinvestitionen - das oberste Ziel des Anlageprozesses bei Akre Capital.

Die Silicon Valley Bank hätte bei ihren langlaufenden Staatsanleihen keine Verluste erlitten, wenn sie diese bis zur Fälligkeit gehalten hätte, also wenn die Bank mehr Zeit gehabt hätte. Durch die kürzere Laufzeit der Verbindlichkeiten der Bank war dies jedoch nicht der Fall, Anleger hatten innerhalb kürzester Zeit Milliarden an Kundengeldern abgezogen und so einen enormen Liquiditätsbedarf erzeugt, den die Bank nur durch Verkauf von Kapitalanlagen entgegentreten konnte: dem Verkauf der langlaufenden US-Staatsanleihen und das mit heftigen Kursverlusten. Die sich daran anschließende Bankenpleite war kein systemisches Risiko, sondern basierte auf unternehmerischen Fehlentscheidungen, die jahrelang von der Bankenaufsicht toleriert worden waren!

Doch nun schauen wir uns mal an, um welche Finanzwerte es bei Akres Engagement geht und wo man die größten Chancen wittert.

Akre Capitals Käufe und Verkäufe im 1. Quartal 2023

Mit einer Turnoverrate von unter 1 % agierte Akre erneut mit seiner bekannten ruhigen Hand. Man hält lediglich 19 Positionen in seinem fokussierten Portfolio und hat keine Neuerwerbung getätigt.

Ganz oben auf der Verkaufsliste steht die bereits erwähnte CarMax – vermutlich wegen des durchaus vorhandenen Engagements bei Autokrediten, wo es infolge der drohenden Rezession wohl verstärkt zu Kreditausfällen kommen dürfte. Die CarMax-Position ist schon sehr lange in Akres Portfolio. Der Großteil des aktuellen Bestands wurde in den vier Quartalen bis Q2/2016 bei Kursen zwischen 42 und 68 USD aufgebaut. Im 4. Quartal 2018 folgte eine 10%ige Anteilserhöhung, 2019 eine weitere 17%ige Aufstockung und im 1. Quartal 2020 wurde nochmals um 20 % aufgestockt. Anschließend folgten kleinere Teilverkäufe, bevor dann in den letzten beiden Quartalen rund 60 % bei Kursen zwischen 56 und 79 USD verkauft wurden.

Im Technologiesektor reduzierte Akre seine Adobe-Position um etwas mehr als 3 %, nachdem im Vorquartal bereits ein Viertel abgestoßen worden war. Bei Adobe war Akre im 1. Quartal 2020 zu Kursen zwischen 285 und 383 eingestiegen und stockte ein Jahr später zwischen 421 und 502 USD um ein Drittel auf. Unterm Strich war dieses Engagement bisher kein Ausflug in die Gewinnzone.

Alarm.com war eine sehr kleine Position von 0,12 %, die erstmals im 2. Quartal 2015 gekauft wurde. Im 3. Quartal 2019 wurde der Anteil bei Kursen zwischen 46 und 53 USD um 130 % ausgebaut und in den vier folgenden Quartalen gab es einen weiteren Anstieg um 43 %, bei Kursen zwischen 37 und 71 USD. Im 1. Quartal 2022 reduzierte Akre seine Position um die Hälfte, bevor im Folgequartal wieder um 73 % aufgestockt wurde. Nun erfolgte der Komplettausstieg und auch bei Alarm.com wurde wohl letztlich kein großer Gewinn eingestrichen.

Die anteiligen Verkäufe bei O’Reilly Automotive und Dollar Tree haben so gut wie keine Auswirkungen auf das Portfolio gehabt.

Aufgestockt hat Akre Capital bei DigitalBridge, die bis vor kurzem noch als Colony Capital firmierten. Diese Beteiligung wurde im 3. Quartal 2020 bei Kursen zwischen 7,20 und 11,60 USD um das Sechsfache erhöht und im 2. Quartal 2022 um weitere 55 % ausgebaut, zu Kursen zwischen 18,20 und 30,20 USD. In den letzten beiden Quartalen folgten weitere Zukäufe um 22 %, bei Kursen zwischen 11,50 und 23,50 USD. Die Gewichtung im Portfolio ist mit 0,54 % noch immer sehr gering, was auch an dem deutlichen Kursrückgang liegt, der bis Ende März zu verzeichnen war.

Bekannter sind da schon Mastercard und American Tower, wo Akre seine ohnehin großen Positionen weiter aufgestockt hat. Und natürlich bei Finanzinvestor KKR & Co., wo er 0,5 % zukaufte, während er beim direkten Wettbewerber Brookfield Corp sogar zehnmal so stark aufstockte, nachdem er im Vorquartal seine Position bereits um knapp 20 % ausgebaut hatte.

Akre Capitals Portfolio zum Ende des 1. Quartals 2023

Im 2023er-Auftaktquartal stieg Akre Capitals Portfoliowert von 11,06 auf 11,37 Mrd. USD.

Wie Buffett und Munger fand Akre stets großen Gefallen an Finanzwerten. Diese machten zum Ende des Quartals mit 57,3 % (Q4/22: 54,4 %) deutlich mehr als die Hälfte seines Portfolios aus, gefolgt von Immobilienwerten mit 17,4 % (18,9 %) und zyklischen Konsumwerten mit 10,6 % (11,9 %), die sich nur knapp vor Technologiewerten behaupten konnten, die es auf 10,5 % brachten (3,9 %) und dabei Gesundheitswerte (4,0 nach zuvor 4,3 %) und Industriewerte (0,3 nach bisher 6,5 %) verdrängten.

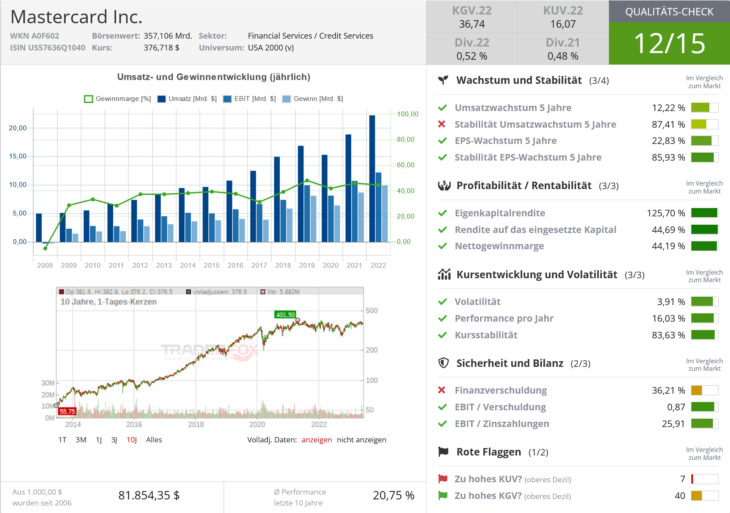

Auf den ersten fünf Positionen in Akres Portfolio gab es keine Veränderungen: An der Spitze liegt Mastercard mit einem Gewicht von 18,8 % vor Moody’s, die 15,4 % auf die Waage bringen. An der Ratingagentur, die auch Warren Buffett schon lange im Depot hat, hält Akre inzwischen mehr als 3 % aller Anteile. Es folgen American Tower mit 12,6 %, Visa mit 9,8 % und O’Reilly Automotive mit 8,8 %. Die drei Top-Werte stehen für 46,7 % des stark fokussierten Portfolios, die größten fünf Positionen für 65,3 %.

KKR & Co und Roper Technologies haben die Plätze getauscht und Brookfield Corp hat sich durch das erneute Aufstocken mit 5,22 % inzwischen schon auf den siebten Rang hochgearbeitet. Dieser Position ist im weiteren Sinne auch noch Brookfield Asset Management zuzuordnen, die mit einer Gewichtung von 1,1 % auf Rang 13 in Akres Portfolio notieren.

Im Brookfield-Konzern, dem hinter Blackstone zweitgrößten Alternativen Asset Manager der Welt, hatte es im 4. Quartal 2022 eine tiefgreifende Umstrukturierung gegeben. Zuvor firmierte die Holding als Brookfield Asset Management, doch diese wurde in Brookfield Corp umbenannt, während das Asset Management als selbständige und börsengelistete Einheit ausgegliedert wurde. Die neue Mutter hat nun das Börsenkürzel BN und die Asset-Management-Tochter hat das ehemalige Kürzel BAM der Mutter übernommen. Es gibt damit sechs börsennotierte Gesellschaften, an denen die Mutter stets die Mehrheit hält: neben der Muttergesellschaft Brookfield Corp nun Brookfield Asset Management, Brookfield Infrastructure Partners, Brookfield Renewable Partners, Brookfield Business Partners und Brookfield Reinsurance. Und wie bei solchen Konglomeraten üblich notiert die Muttergesellschaft Brookfield Corp mit einigem Abschlag auf den summierten Wert ihrer Beteiligungen. Für einen Valueinvestor wie Akre Grund genug, gerade diese Position weiter aufzustocken. Zumal die zunehmende Bankenregulierung in den USA die Kreditvergabe- und damit Gewinnerzielungsmöglichkeiten der US-Banken weiter einschränkt, während alternative Kreditgeber mit Anfragen aus der Wirtschaft geradezu überrannt werden. Brookfield, KKR und andere profitieren hiervon zusätzlich, zumal sie auf hunderten von Milliarden an verfügbarem Investorenkapital sitzen, das nach rentierlichen Anlagemöglichkeiten sucht.

Zählt man Akres Beteiligungen an den Finanzinvestoren bzw. Alternativen Asset Managern KKR, Brookfield Corp und Brookfield Asset Management zusammen, läge dieses Engagement mit 13,6 % auf dem dritten Platz in Akres Portfolio. Ein starker Vertrauensbeweis in den Finanzsektor und diese Unternehmensklasse im Besonderen.

Das gilt natürlich noch stärker für die beiden weltweit dominierenden Zahlungsdienstleister Mastercard und VISA, die es zusammen auf 28,5 % Depotgewichtung bringen.

"Kein Wort ist herausragend genug, die operativen Gewinnspannen oder die Kapitalrendite (von MasterCard oder VISA) beschreiben zu können." (Chuck Akre)

Quelle: Qualitäts-Check TraderFox

Auf dem achten Platz folgt wie bisher CoStar Group, die sich Akre im 4. Quartal 2019 ins Depot holte und dann im anschließenden Coronaabsturz zweimal kräftig aufstockte. Im 2. Quartal 2022 reduzierte Akre seinen Bestand an dem digitalen Immobiliendienstleister dann wieder um ein Viertel und hält ihn seitdem relativ konstant, so dass die Position zuletzt knapp 4,3 % des Depots ausmachte.

Mit Adobe schließt sich ein Rückkehrer in der Top 10 an, der erst im 1. Quartal 2020 bei Kursen zwischen 285 und 385 USD eingekauft worden und im 1. Quartal 2021 um rund ein Drittel aufgestockt worden war. Im Zuge der Ankündigung der mit rund 20 Mrd. USD sehr teuren Übernahme des aufstrebenden Wettbewerbers Figma hatte Akre sein Engagement um ein Viertel reduziert. Die Übernahme wurde von den Wettbewerbsbehörden bisher noch nicht genehmigt und lastet somit auf dem Adobe-Kurs, während der Hype um ChatGPT und Künstliche Intelligenz auch dem Adobe-Kurs ordentlich Schub verleiht.

Schlusslicht ist nun Danaher. Die Beteiligungsgesellschaft mit Schwerpunkt Medizintechnik wurde erstmals im 4. Quartal 2013 gekauft und im 2. Quartal 2014 annähernd um das Fünffache aufgestockt. Seitdem konnte die Aktie mit einer sehr starken Performance glänzen und hat zudem noch zweimal Sparten als separate Unternehmen abgespalten und an ihre Aktionäre ‚verschenkt‘: Mitte 2016 sein Messtechnik- und Industriesegment Fortive und Ende 2019 sein Dental-Business Envista. Der Medtech-Sektor gehört in diesem Jahr neben den Energiewerten zu den schwächsten Branchen, weil das zuvor durch Corona deutlich erhöhte Geschäftsvolumen nun aus den Geschäftszahlen ausgepreist wird. Besserung dürfte ab der 2. Jahreshälfte anstehen, wenn diese Effekte weitgehend verarbeitet sind und sich der Blick wieder nach vorn richtet.

Ein mieses Sentiment und ein die wahre Stärke verschleiernder Basiseffekt sind eigentlich genau das Spielfeld, wo ein langfristig orientierter Qualitätsinvestor wie Akre Capital ein- bzw. zugreifen würde…

Eigenpositionen des Autors: Adobe, Blackstone, Brookfield Corp, Danaher, KKR, Roper Technologies

& Profi-Tools von

& Profi-Tools von