Portfoliocheck: Bill Nygren holt sich mit First Citizens BancShares auch die Überreste der insolventen Silicon Valley Bank ins Depot

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Als Portfoliomanager und Chief Investment Officer betreut William C. Nygren drei Fonds der Oakmark-Familie mit einem Anlagevolumen im zweistelligen Milliardenbereich. Darunter fallen der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 % vorzuweisen hat, sowie der Oakmark Select Fund und der Oakmark Global Select Fund. Darüber hinaus ist er CIO für US-Aktien bei der Investmentgesellschaft Harris Associates.

Bill Nygren ist ein klassischer Valueinvestor und ermittelt den fairen Wert eines Unternehmens anhand der Discounted-Cashflow-Methode; er kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind und bezahlt nicht mehr als 60 % des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist ein wesentlicher Teil von Nygrens Investment-DNA.

"Wir wollen überdurchschnittliche Unternehmen zu durchschnittlichen Preisen." (Bill Nygren)

Neben dem Unterschied zwischen Wert und Preis achtet Nygren vor allem auf einen hohen Free Cashflow und eine möglichst hohe Eigenkapitalrendite. Darüber hinaus gefällt ihm, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren diesbezüglich mit gutem Beispiel vorangeht und einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert hat. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Darüber hinaus spielt das "Pareto-Prinzip" bei Nygrens Investments eine große Rolle. Von diesen 80/20-Situationen spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 % der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 % der Profite steht. Solche Sondersituationen führen oft zu einer stark verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen. Dabei setzt er nicht auf schnelle Marktbewegungen, sondern investiert stets auf lange Sicht. Er greift oft bei Aktien zu, wenn sie gerade unbeliebt sind und ihre Erfolge weniger deutlich wahrgenommen werden.

"Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt." (Bill Nygren)

Und zum Zweiten betont er den Vorteil des langfristigen Investierens. Denn auch wenn einzelne Jahre durchaus mal mit zweistelligen Verlustrenditen enden würden, gleiche sich dies auf längere Sicht nicht nur aus, sondern verkehre sich ins Positive. So sei das schlechteste Ergebnis auf Sicht von 20 Jahren ein Gewinn von 155 %. Statistisch gesehen liegt das Verlustrisiko bei Aktien nach 12 Jahren Anlagedauer bei null. Nach einem verlustträchtigen Jahr wie 2022 sei das eine beruhigende Erkenntnis. Andererseits sei folgerichtig auch nur den Anlegern ein Investment in Aktien zu empfehlen, die ihr Geld für einige Jahre im Markt investiert lassen können.

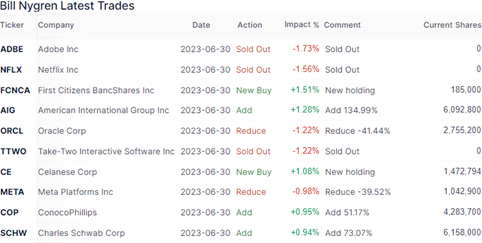

Top-Käufe und Verkäufe im 2. Quartal 2023

Bill Nygren hatte zum Ende des Quartals 57 Werte im Depot und damit genauso viele wie im Vorquartal; fünf Unternehmen sind ganz neu an Bord. Seine Turnoverrate stieg gegenüber dem Vorquartal deutlich auf 15 % nach zuvor 6 %.

Diese für seine Verhältnisse untypisch hohe Aktivität hat einen Grund: Nygren erklärte, eine höhere Inflation führe zu höherer Volatilität an den Märkten und er nutze diese aus, um bei höher bewerteten Aktienpositionen glattzustellen und sich auf solidere und niedrig bewertete Aktien zu fokussieren. Das führe zu einer erhöhten Handelstätigkeit in seinem Portfolio.

Bei seinen Wachstumswerten hat Bill Nygren kräftig aussortiert. So kegelte er den Kreativsoftware-Pionier Adobe ebenso komplett aus seinem Depot wie Streaming-King, Netflix und die Spieleschmiede Take-Two Interactive Software. Zudem reduzierte er beim Datenbankspezialisten Oracle und bei der Facebook-Mutter Meta Platforms jeweils um rund 40 %.

Im Gegenzug stockte er im Finanzsektor nochmals kräftig auf und kaufte sich neu in die US-Regionalbank FirstCitizens BancShares Inc ein und stockte beim Versicherungsriesen AIG um 135 % auf sowie beim führenden US-Brokerhaus Charles Schwab um 73 %. Und wir wollen auch nicht seinen Einstieg beim Spezialchemieunternehmen Celanese Group unterschlagen.

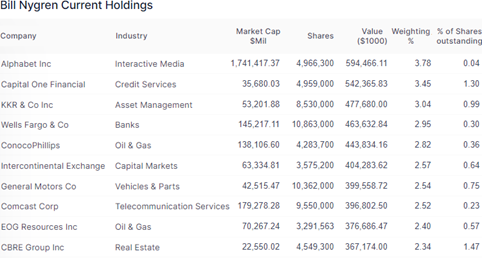

Top Positionen am Ende des 2. Quartale 2023

Der Finanzsektor bleibt mit einer Gewichtung von 37,5 % (Q1/23: 32,0 %) unangefochtener Spitzenreiter in Billy Nygrens nun 15,7 Mrd. USD schwerem Oakmark Funds-Portfolio; Ende des Vorquartals hatte der Wert noch bei 14,8 Mrd. gelegen. Communication Services folgen ihnen mit 15,3 % (Q1/23: 18,3 %) vor zyklischen Konsumwerten mit 13,0 % (Q1/23: 14,5 %) und Industriewerten mit 9,2 % (Q1/23: 8,5 %), die sich an den Technologiewerten vorbeischoben, die es nur noch auf 8,9 % brachten (Q1/23: 14,3 %). Industriewerte behaupteten sich mit 8,5 % (Q4/22: 9,3 %). Energiewerte behaupteten mit zuletzt 7,0 % (Q4/22: 5,7 %) den sechsten Platz.

Die größte Position in Nygren Depot bleibt weiterhin die Google-Mutter Alphabet, deren Depotanteil sich mit 3,8 % weitgehend konstant hielt. Nygren sieht zwar die großen Herausforderungen, die Google durch den von Microsoft unterstützten KI-Chatbot ChatGPT und die Einbindung in Bing mit sich bringt, glaubt aber weiterhin an Googles Wettbewerbsvorsprung und anhaltenden Burggraben – und die Stärke von "Bard".

Mit Capital One, die sich auf den zweiten Rang hochgearbeitet haben, dem alternativen Asset Manager KKR & Co., der US-Großbank Wells Fargo sowie dem Börsenbetreiber Intercontinental Exchange liegen gleich vier Unternehmen aus dem Finanzsektor in der sechsköpfigen Spitzengruppe und auf den Plätzen 12 bis 17 zusätzlich noch Bank of America, Ally Financial, Fiserv, die Versicherung American Internation Group, Charles Schwab, State Street und auf Platz 20 die Citigroup. Das erklärt die hohe Gewichtung des Finanzsektors in Nygren Portfolio, denn die meisten dieser Aktien konnten im 2. Quartal zulegen, und hinzu kam der Neueinstieg bei FirstCitizens BancShares mit 1,5 % Depotgewicht.

Auch der Energiesektor spielt eine gewichtigere Rolle bei Nygren. Die aufgestockte ConocoPhillips liegt mit einem Anteil von 2,8 % inzwischen auf dem fünften Platz und der Öl & Gas-Explorer EOG Resources mit 2,4 % auf dem neunten Rang.

General Motors auf dem siebten Platz, Comcast auf dem achten und der weltweit aktive Immobilienkonzern CBRE Group auf Rang zehn runden Nygrens Top 10 ab.

Bill Nygren über die "kleine Finanzkrise"

In seinem Investorenbrief zum 1. Quartal adressierte Nygren die "kleine Finanzkrise" als Hauptthema. Angesichts von Oakmarks Engagements in Banken sei der März kein guter Monat gewesen. Allerdings würden sich die Banken in Oakmarks Portfolio grundlegend von denen unterscheiden, die in Konkurs gegangen seien. Die gescheiterten Banken seien größtenteils durch nicht versicherte Einlagen finanziert gewesen, die sich tendenziell schneller bewegen als versicherte Einlagen. Außerdem hätten die gescheiterten Banken diese kurzfristigen Einlagen in langlaufende Anleihen investiert und aufgrund des raschen Anstiegs der Zinssätze hätten diese Anleihen massiv an Wert verloren. Wären sie zum Marktwert bewertet worden, wäre der Buchwert der Silicon Valley Bank negativ gewesen. Im Gegensatz dazu seien die Banken, die Oakmark besitze, mehrheitlich durch versicherte Einlagen finanziert, bei denen das Fluchtrisiko geringer ist, und sie würden nicht so stark auf langfristige Anleihen setzen.

Nygren betont, das Bankwesen sei eine Branche mit erheblichen Größenvorteilen. Eine Faustregel besage, dass die zinsunabhängigen Kosten um 20 % gesenkt werden können, wenn zwei Banken ähnlicher Größe fusionieren. Aus diesem Grund sei das Bankwesen ein Konsolidierungssektor. Vor 40 Jahren habe es in den USA noch 14.469 Banken gegeben, heute seien es nur noch etwa 4.200. Dieser Rückgang erfolgte trotz einer Politik, die kleinere Banken begünstigt habe.

Die Banken, die Oakmark besitze, hätten alle eine Bilanzsumme von über 150 Mrd. USD und gehören zu den 25 größten Banken in den USA. Nygren geht davon aus, dass sie weiterhin von Größenvorteilen profitieren werden, der Aktienmarkt habe jedoch beim Abverkauf der Bankaktien nicht sehr differenziert. Die sich hieraus bietenden Chancen hatte Nygren bereits im 1. Quartal zum Aufstocken im US-Finanzsektor genutzt und nun griff er im 2. Quartal zusätzlich bei einer Bank zu, auf die viele seiner angeführten Merkmale - jetzt - zutreffen.

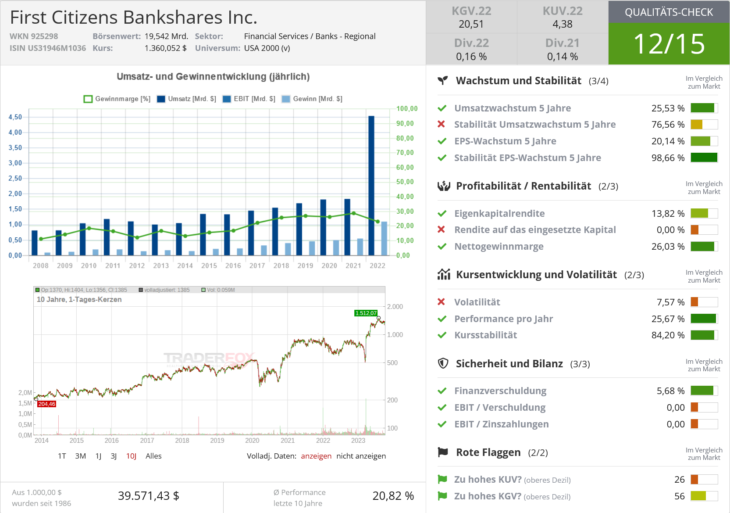

Aktie im Fokus: First Citizens BancShares

Die Bank wurde am 1. März 1898 als Bank of Smithfield eröffnet und nach der Fusion mit der Citizens National Bank änderte sie im Jahr 1929 ihren Namen in First Citizens Bank and Trust Company. Es folgte eine ganze Reihe von weiteren Fusionen und Übernahmen und 1986 wurde das Unternehmen in eine Holdinggesellschaft umgewandelt, die First Citizens BancShares, Inc.

Die letzte und wohl am meisten Aufsehen erregende Übernahme erfolgte vor im Frühjahr 2023, als man bei der in die Insolvenz abgerutschten Silicon Valley Bank zugriff und von der US-Einlagensicherung FDIC (Federal Deposit Insurance Corporation) deren Einlagen und ausgegebenen Kredite in die eigene Bilanz übernahm – zu einem Schleuderpreis, wie Kritiker monieren. Seitdem ist die First Citizens BancShares, Inc. als Holdinggesellschaft der First-Citizens Bank & Trust Company mit einer Bilanzsumme von 209 Mrd. USD die fünfzehntgrößte US-Bank.

Der Konzern betreibt ein Netz von Filialbanken und betreut Privat- und Geschäftskunden und bietet Unternehmen und Freiberuflern Bankdienstleistungen an. Das Kreditportfolio umfasst gewerbliche Bau- und Hypothekendarlehen, gewerbliche und industrielle Leasingverträge sowie Darlehen im Rahmen des Lohnsicherungsprogramms für kleine Unternehmen. Darüber hinaus bietet das Unternehmen Verbraucherkredite an, wie z.B. Wohnbau- und revolvierende Hypotheken, Bau- und Erschließungskredite, Autokredite und andere Verbraucherkredite. Das Angebot wird ergänzt um Vermögensverwaltungsdienste, darunter Renten, Discount-Brokerage-Dienste und Investmentfonds von Drittanbietern, sowie Anlageverwaltungs- und Beratungsdienste.

Bill Nygren erklärte seine Beweggründe für den Einstieg in ausgerechnet diese Bank in seinem Marktkommentar zum 2. Quartal: "First Citizens BancShares ist eine führende Regionalbank, die über den Konjunkturzyklus hinweg solide Finanzergebnisse erzielt hat. Das Unternehmen verfügt über ein kostengünstiges Einlagengeschäft, eine umsichtige Kreditvergabe und eine attraktive geografische Präsenz, die sich auf die Märkte im Südosten und an der Westküste der Vereinigten Staaten konzentriert. First Citizens hat in den letzten 14 Jahren unter der Leitung von CEO Frank Holding beeindruckende Ergebnisse erzielt. Insbesondere hat das Unternehmen ein bedeutendes Wachstum des materiellen Buchwerts pro Aktie erzielt, das durch starke Betriebsergebnisse und wertsteigernde Akquisitionen erreicht wurde. Infolgedessen gehörte First Citizens in diesem Zeitraum zu den Bankaktien mit der besten Wertentwicklung. (…) Der Kauf der Silicon Valley Bank durch First Citizens aus der FDIC-Zwangsverwaltung im März dieses Jahres hat zu einem deutlichen Anstieg des inneren Wertes und der Marktkapitalisierung geführt. (…) Die Aktie wird derzeit mit einem Abschlag auf den materiellen Buchwert je Aktie und mit einem hohen einstelligen Vielfachen unserer Schätzung des normalisierten Gewinns gehandelt. Wir halten diesen Preis für ein so hochwertiges und gut geführtes Bankgeschäft für attraktiv".

In Nygrens Augen war First Citizens BancShares schon längere Zeit ein attraktives Investment. Während der "Kleinen Finanzkrise" im Frühjahr und der damit verbundenen günstigen Übernahme der Kundeneinlagen und Kreditverbindlichkeiten der insolventen Silicon Valley Bank witterte er seine Chance auf einen besonders günstigen Kauf und hat ordentlich zugeschlagen – trotz der ohnehin hohen Gewichtung des Finanzsektors in seinem Portfolio. In das 2. Quartal war die Aktie mit 950 USD gestartet, aktuell liegt sie 400 USD höher bei 1.350 und konnte damit mehr als 40 % zulegen. Auch wenn Nygren sie wohl nicht zum tiefsten Kurs eingesammelt hat, sollte sich sein Investment bereits heute ordentlich ausgezahlt haben. So wie viele seiner Finanzwetten, die er im Frühjahr beherzt aufgestockt hatte, als die Kurse von panischen Anlegern in die Tiefe getrieben worden waren. Nygren kauft eben gerne Gutes günstig ein. Und das mit großem Erfolg.

Quelle: Qualitäts-Check TraderFox

Eigene Positionen: Adobe, Alphabet, Berkshire Hathaway, KKR

& Profi-Tools von

& Profi-Tools von