Portfoliocheck: Enterprise-Cloud-Spezialist Workday begeistert jetzt auch Steve Mandel

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Steve Mandel gehört zu den sogenannten Tiger Cups, den Tigerwelpen, und ist einer der erfolgreichste Hedgefonds-Manager unserer Zeit. Die Bezeichnung geht zurück auf den legendären Hedgefonds-Manager Julian Robertson, der mit einem durchschnittlichen ROI von über 30 Prozent seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört. Robertson war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fonds Manager der Welt, wie Andreas Halvorsen (Viking Global), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management), Lee Ainslie (Maverick Capital). Und eben Stephen Mandel (Lone Pine Capital).

Stephen "Steve" Frank Mandel Jr. wurde 1956 als jüdischer Amerikaner geboren. Nach seinem Abschluss an der Phillips Exeter Academy folgte im Jahre 1978 sein Bachelor of Arts am Dartmouth College sowie sein M.B.A. an der renommierten Eliteuniversität Harvard. Erste Berufserfahrungen sammelte er beim Unternehmensberater Mars & Co. und dort erlag er auch der Begeisterung für die Finanzmärkte. Im Alter von 28 Jahren wurde er Analyst bei Goldman Sachs, doch seine wohl beste Entscheidung traf Steve Mandel 1990, als er eine Stelle als Analyst beim damals revolutionären Hedgefonds Tiger Management und dessen Gründer Julian Robertson bekam.

Der damals 34-jährige Mandel entwickelte sich unter Robertsons schützenden Händen zu einem der bedeutendsten Investoren unserer Zeit. Nach sieben lehrreichen Jahren wagte "Tiger Cup" Mandel 1997 den Schritt in die Selbständigkeit und gründete den unter seiner Regie stehenden Hedgefonds Lone Pine Capital LLC, der in den letzten 13 Jahren im Durchschnitt Renditen von über 20 Prozent erzielte.

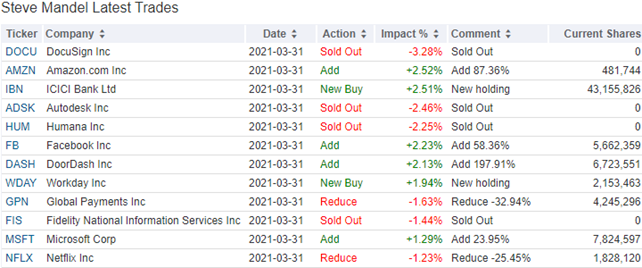

Top Transaktionen im 1. Quartal 2021

Steve Mandel pflegt einen aktiven und fokussierten Investmentstil. Seine Turnoverrate lag bei 19 Prozent und unter den nun 38 Werten in seinem rund 27,5 Milliarden Dollar schweren Portfolio finden sich vier Neuaufnahmen.

Mit 3,3 Prozent wirkte sich der Komplettverkauf von DocuSign am stärksten auf Mandels Depot aus, aber es war nicht der einzige Räumungsverkauf. Auch Autodesk, Humana und Fidelity National Information Services mussten sein Portfolio verlassen, während er bei Global Payments lediglich ein Drittel seiner Position verkaufte und beim Streamingking Netflix gut ein Viertel.

Mit 3,3 Prozent wirkte sich der Komplettverkauf von DocuSign am stärksten auf Mandels Depot aus, aber es war nicht der einzige Räumungsverkauf. Auch Autodesk, Humana und Fidelity National Information Services mussten sein Portfolio verlassen, während er bei Global Payments lediglich ein Drittel seiner Position verkaufte und beim Streamingking Netflix gut ein Viertel.

Ganz neu in Mandels Portfolio taucht die ICICI Bank auf mit einem Gewicht von 2,5 Prozent und der Softwarespezialist Workday, der es zum Start auf 1,94 Prozent bringt.

Zugekauft hat Mandel beim Onlineshopping-Giganten Amazon, wo er knapp 88 Prozent aufstockte, und bei Facebook mit 58 Prozent. Beim führenden Social Media-Netzwerk hatte er im 2020er Schlussquartal noch seinen Bestand um 40 Prozent reduziert, so dass das Wideraufstocken quasi eine Rolle rückwärts darstellt.

Des Weiteren verdreifachte er seine Position beim erst im letzten Dezember an die Börse gegangenen Essenslieferanten Doordash und beim Windows-Konzern Microsoft stockte er seinen Bestand um annähernd ein Viertel auf.

Top Positionen am Ende des 1. Quartals 2021

Technology stellt mit knapp 39 Prozent weiter den stärksten Sektor in Mandels Portfolio gefolgt von Communication Services mit 22 Prozent und zyklischen Konsumwerte mit 20 Prozent. Dahinter liegen Healthcare mit 11 Prozent und Financial Services mit 5 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die größte Position stellt auch weiterhin der kanadische Webshop-Anbieter Shopify mit einem Gewicht von 6,9 Prozent dar. Coupa Software war im Vorquartal um drei Plätze auf Rang zwei nach oben geschossen, musste aber dem starken Kurseinbruch Tribut zollen und fiel auf den neunten Platz zurück. Damit hat Microsoft kampflos seinen vorherigen zweiten Platz zurückerobert.

Auf dem dritten Rang findet sich nun die wiederaufgestockte Facebook wider vor L Brands und der ebenfalls ausgebauten Amazon-Position. Mit Snap und Adobe folgen zwei weitere Technologiewerte, bevor der Gesundheitskonzern United Health nach einem Rutsch um zwei Plätze auf Rang acht auftaucht. Hinter Coupa Software rundet MercadoLibre auf dem zehnten Platz und damit ebenfalls um zwei Plätze verschlechtert, die TOP 10 ab.

Adobe L Brands und MercadoLibre waren erst im 2020er Schlussquartal in die TOP 10 aufgerückt. Mit knapp zwei Prozent Gewichtung und damit Platz 24 ist Neuerwerbung Workday hiervon noch ein ganzes Stück entfernt.

Aktie im Fokus: Workday

Cloud-Unternehmen sind schon seit Jahren gefragt und die Coronapandemie mit ihren massiven Einschränkungen spielt ihnen zusätzlich in die Karten. Denn die Nachfrage nach cloudbasierten Anwendungen und Diensten hat sich stark erhöht.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Auf der anderen Seite hat Corona viele Unternehmen hart getroffen, die mit Entlassungen und Einsparungen reagieren mussten. Und diese Einsparungen haben auch zukunftsgerichtete Investitionen und damit die Anbieter von cloudbasierten Anwendungen getroffen, weil ihre Dienste auf der Prioritätenliste nicht ganz oben standen. Das hat sich im Verlauf der zweiten Jahreshälfte 2020 wieder geändert und die Nachfrage wieder deutlich erhöht. Zumal Corona noch immer ein Thema ist und sich zunehmend abzeichnet, dass es kein vollständiges Zurück geben wird, zumindest was Work from Home und Büropräsenz angeht. Hier sind flexible und anpassungsfähige Lösungen zur Planung des Personal- und Ressourceneinsatzes gefragt, damit die Unternehmen arbeitsfähig bleiben und die neue Flexibilität nicht zulasten ihrer Kunden geht.

Workday hat die Lösung

Workday entwickelt Cloud-basierte Software für das Rechnungswesen, die Personalverwaltung und die Unternehmensplanung. In Zeiten von Home Office sahen sich viele Unternehmen damit konfrontiert, dass ihre antiquierten Systeme den neuen Anforderungen nicht gewachsen waren und daher umgehend Handlungsbedarf entstand, um die Unternehmen am Laufen zu halten.

Für die Personalplanung bietet Workday Unternehmen Anwendungen an, mit denen sie nicht nur die Stamm- und Organisationsdaten verwalten können, sondern von der Personalbeschaffung über die Zeiterfassung, die Personalkostenplanung sowie die Vergütung der Mitarbeiter ein ganzheitliches Personalmanagement im Einsatz haben. Ergänzt wird diese durch ein breites Angebot an Lernhilfen für die Mitarbeiter.

Des Weiteren adressiert Workday die Finanzverwaltung der Unternehmen. Die angebotenen Module umfassen Rechnungswesen, Controlling und Reporting, Konsolidierung, Planung, Einkauf, Verwaltung, Spesenverwaltung, Bestandsverwaltung und Projektverwaltung.

Damit stellt Workday seinen Kunden aus einer Hand das Rückgrat des Unternehmens zur Verfügung und wenn diese sich erst einmal auf ein Modul erfolgreich eingelassen haben, greifen sie auch gerne bei weiteren zu. So entstehen schnell Cross-Selling-Effekte, da die Unternehmen gegebenenfalls im Gegenzug die Stand-alone-Software anderer aussortieren und so Kosten sparen.

Und um Kosten drehen sich auch die Produkte von Workday, denn ihr Einsatz erhöht die Effizienz, sowohl bei den internen Anwendern im Back Office, aber auch bei den "Mandanten", also den Mitarbeitern, die über die Workday-Software gesteuert werden. Dass man dabei alles aus einer Hand bekommt, birgt gleich mehrere Vorteile. Neben vergünstigten Bundelangeboten und einer ähnlichen Benutzerführung der Software reduziert sich auch die Zahl an Servicediensten oder Hotlines, mit denen man es bei Problemen zu tun bekommt. Im Grunde sind es immer wieder dieselben Ansprechpartner, die bei verschiedenen Problemstellungen Hilfe leisten, wodurch sich auch hier der Aufwand reduziert.

Der Spezialist für Enterprise-Cloud-Anwendungen für das Finanz- und Personalwesen kann seit Jahren mit hohen Wachstumsraten aufwarten und der Trend zu Software- und cloudbasierten Anwendungen zur Unternehmenssteuerung spielt dem Unternehmen in die Karten. Dabei hat man allerdings starke Wettbewerber, wie zum Beispiel Salesforce, Oracle oder auch die deutsche SAP. Aber auch Cloudgrößen wie Microsoft, Amazon und Alphabet drängen zunehmend in diesen Markt vor und erhöhen somit den Wettbewerbsdruck. Allerdings ist der Markt noch weit von einer Sättigung entfernt.

Ende Mai hatte Workday seine Zahlen zum ersten Quartal vorgelegt und muss eine weitere Verlangsamung seiner Wachstumsdynamik hinnehmen. Nachdem man eine Dekade lang den Markt geprägt und dominiert hatte, macht sich der zunehmende Wettbewerb bemerkbar.

Der Umsatz stieg im ersten Quartal des Geschäftsjahres 2021/2022 im Vergleich zum Vorjahr um 15,4 Prozent (Vorquartal: plus 15,9 Prozent) auf knapp 1,18 Milliarden Dollar. Der Bereich Subscription wuchs dabei überproportional um 17 Prozent auf 1,03 Milliarden Dollar.

Das operative Ergebnis verbesserte sich im gleichen Zeitraum auf minus 38,31 Millionen Dollar, nachdem es im Vorjahr noch minus 144,46 Millionen betragen hatte. Als Nettoergebnis blieb ein Minus von 46,52 Millionen Dollar (Vorjahr: minus 158,37 Millionen) bzw. minus 0,19 Dollar je Aktie (Vorjahr: minus 0,68 Dollar).

Während Workday also noch rote Zahlen schreibt, kann es beim Cashflow ordentlich punkten. Der operative Cash-Flow erreichte 452,4 Millionen Dollar nach 263,7 Millionen im Vorjahr und am Ende des ersten Quartals verfügte das Unternehmen noch über liquide Mittel in Höhe von 2,99 Milliarden Dollar (Vorquartal: 3,54 Milliarden Dollar).

Hohe Bewertung

Bei einer Börsenkapitalisierung von rund 48 Milliarden Dollar und für das Geschäftsjahr 2022 erwarteten 4,6 Milliarden Dollar an Umsätzen, wird Workday mit einem Kursumsatzverhältnis von 10,4 bewertet. Bei einer Wachstumsrate von 17 Prozent und Margen von um die 20 Prozent steht Workday im Vergleich zu Wettbewerbern nicht als überteuert da. Andererseits lässt das Umsatzwachstum schon seit einiger Zeit, und zwar schon vor Corona, nach und das kommt bei den Anlegern nicht so positiv an.

Workday hat sich eine führende Position in seinem Markt erkämpft und profitiert dabei von seinem Burggraben: den Wechselkosten. Wenn Unternehmen die Workday-Lösungen einmal implementiert haben, ist es wahrscheinlich, dass sie diese auch künftig nutzen werden. Denn der Aufwand an Personal und Kapital für das Einrichten und die Schulung der Mitarbeiter ist sehr hoch. Das gilt natürlich auch für die Lösungen der Wettbewerber. Daher muss Workday seinen Fokus darauf legen, wieder stärker zu wachsen und mehr Unternehmen als Kunden zu gewinnen.

Die zweite Wachstumsrichtung ist die Ausweitung des Angebotsspektrums, um vorhandenen Kunden mehr Angebote unterbreiten zu können und durch den Zukauf externer Lösungen deren Kunden auch potenziell für seine übrigen Angebote gewinnen zu können. Dabei sind die Softwarelösungen von Workday hervorragend skalierbar und jeder neue Kunde steigert damit auch die Margen und die Ergebnisse.

Während der Wettbewerbsdruck zunimmt, profitiert Workday auf der anderen Seite davon, dass der adressierbare Markt größer wird. Die digitale Transformation ist in vollem Gange und da Workday bisher rund 70 Prozent seiner Umsätze in Nordamerika erzielt, bieten Europa und Asien weitere große Chancen.

Der Aktienkurs hat sich in den letzten neun Jahren in etwa verfünffacht. Dabei gab es zwischen 2014 und 2017 aber auch eine vierjährige Phase, wo er kaum von der Stelle kam. Den großen Chancen, auch durch eine erfolgreiche internationale Expansion, stehen die bisher noch nachlassende Wachstumsdynamik und eine üppige Bewertung entgegen. Workday will das Wachstum auch durch ein Aufstocken seiner Belegschaft um 20 Prozent ankurbeln, was die Börse bisher eher kritisch sieht. Auch weil diese kostspielige Maßnahme dem Grundgedanken der Skalierbarkeit und erfolgreichen Online-Vertriebswegen zuwiderläuft.

Geht der Plan von Workday auf, bieten sich hier zusätzliche Chancen. Auch für den Aktienkurs. Neben Steve Mandel scheint dies auch Cathie Wood von Ark Invest so zu sehen, denn diese hatte ihre Workday-Position im ersten Quartal verdoppelt, nachdem sie zuvor im 2020er Schlussquartal ihren Bestand sogar mehr als verdreifacht hatte. Wenngleich sie immer noch deutlich weniger Aktien hält als die Tiger Cups Chase Coleman III und Steve Mandel.

& Profi-Tools von

& Profi-Tools von