Portfoliocheck: Ja doch, Buffett kauft jetzt auch Amazon. Doch da steckt viel mehr dahinter…

Sein Studium absolvierte er an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse.

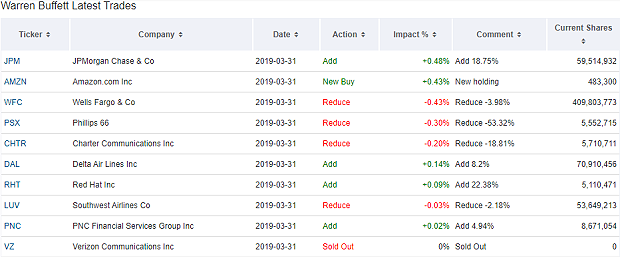

Warren Buffetts Top Transaktionen

Im Auftaktquartal des Jahres 2019 hat Buffett auch nicht mehr getan als in den vorangegangenen drei Monaten; seine Turnover-Rate beträgt magere 1,16%. Bei einem Aktienportfolio von knapp 200 Milliarden Dollar sind das zwar noch immer etwas mehr als zwei Milliarden Dollar an Umschichtungen, doch da Buffett auf mehr als 110 Milliarden Dollar an Cash sitzt, wartet alles darauf, dass er dieses viele Geld auch gewinnbringend einsetzt. Denn Zinsen kriegt auch Buffett dafür kaum. Trotz seiner augenfälligen Regungslosigkeit finden sich einige interessante Veränderungen in seinem Depot.

Die größte Auswirkung auf sein Aktienportfolio hatte Buffetts weiteres Aufstocken um 18,5 Prozent bei der US-Bank JPMorgan Chase, von der er erstmals vor einem halben Jahr Aktien gekauft hat. Daneben stockte er auch PNC Financial weiter auf, einem Asset Manager und Depotverwalter, der ein ähnliches Geschäft betreibt, wie die Bank of New York Mellon, an der Buffett ebenfalls ein großes Aktienpaket hält. Buffett liebt Finanztitel, vor allem Versicherungen und Banken. Bis auf die Citigroup hält er inzwischen an allen der acht größten US-Banken Aktienpakete von bis zu 10 Prozent.

Die erneute Reduktion bei Wells Fargo um weitere knapp 4 Prozent sollte hierbei nicht irritieren, denn Buffett hat von der Börsenaufsicht die Vorgabe bekommen, dass er bei keiner einzelnen Bankaktie mehr als 10 Prozent der ausstehenden Aktien halten darf, damit seine Investmentholding Berkshire Hathaway nicht als systemrelevant eingestuft wird und damit erheblich höhere regulatorische Vorgaben zu erfüllen hätte und strengere Eigenkapitalvorschriften befolgen müsste, was wiederum zu deutlich höheren Refinanzierungskosten führen würde. Da Wells Fargo ausgiebig eigene Aktien zurückkauft, und Buffett schon länger an der 10-Prozent-Marke steht, muss er nun in jedem Quartal einige Wells Fargo-Aktien verkaufen, um diese Marke nicht zu überschreiten.

Außerhalb des Finanzsektors hat Buffett beim Tankstellen- und Raffineriebetreiber Philips 66 weiter reduziert und zwar um weitere 53 Prozent, nachdem er zuvor bereits seinen Bestand um 23 Prozent verkleinert hatte. Hier dürfte es auf einen Komplettverkauf hinauslaufen. Ganz vom Öl hat sich Buffett jedoch nicht verabschiedet, denn im letzten Quartal 2018 war er wieder Suncor Energy eingestiegen. Bereits vor einigen Jahren war Buffett maßgeblich an dem kanadischen Ölsandwäscher beteiligt, aber nachdem ein neues riesiges Projekt dort Schwierigkeiten bereitete und der Ölpreis Ende 2015 so massiv eingebrochen war, hatte er sich von seinen Aktien getrennt.

Bei den Fluggesellschaften wird Buffet wählerischer und baut seine Positionen immer mal wieder ab, um im Gegenzug bei Delta Airlines aufzustocken. Hier halten sich hartnäckig Gerüchte am Markt, Buffett wolle sich diese Airline komplett einverleiben.

Bei Charter Communications blieb Buffett auf der Verkäuferseite und seine Position bei Verizon hat er nun komplett abgestoßen.

Im Technologiesektor kaufte Buffett weitere Aktien von Red Hat zu, die ja gerade von IBM übernommen werden und ihm einen weitgehend sicheren, wenn auch schmalen, Gewinn einbringen dürften. Größte Aufmerksamkeit erzielte allerdings Berkshires Einstieg bei Amazon!

Warren Buffetts Top Positionen

Buffetts Aktienportfolio kommt auf einen Wert von 200 Milliarden Dollar, doch es steht lediglich für rund 40 Prozent der Vermögenswerte von Berkshire Hathaway. Denn hinzu kommt sein Cash-Berg von mehr als 110 Milliarden Dollar und die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent ausmachen. Und ein paar Anleihen hat Buffett ebenfalls im Depot sowie einige ausländische Aktienbeteiligungen, wie u.a. bei Lanxess, die aber nicht in seinen 13F-Formularen auftauchen. Auf der jüngsten Berkshire-Hauptversammlung wurde er darauf angesprochen, weshalb er hierzu keinerlei Informationen herausgebe und Buffett rechtfertigte dies mit dem Hinweis auf "Betriebsgeheimnisse". Mit anderen Worten: da außerhalb der USA viele Unternehmen deutlich geringer börsenkapitalisiert sind, will Buffett sich hier die Preise von möglichen Kandidaten nicht selbst kaputt machen, sofern er nicht, wie bei Lanxess, Meldeschwellen berührt und dies dann melden muss.

Ebenso wenig taucht hier ein mögliches neues Investment auf: im Bieterkampf um die Übernahme des US-Ölförderers Anadarko ist Buffett bereit, Occidental Petroleum 10 Milliarden Dollar zur Verfügung zu stellen, wie Ende April öffentlich wurde. Darüber werden wir demnächst sicherlich mehr erfahren…

Weiterhin die mit Abstand größte Depotposition ist Apple; der Iphonekonzern bringt es trotz der anhaltenden und zuletzt deutlich zunehmenden Probleme in China und damit einhergehender Kursschwäche auf fast ein Viertel von Buffetts Portfolio. Ansonsten dominieren die Finanzwerte.

Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, so dass der Anteil des Sektors "Financial Services" in seinem Portfolio auf mehr als 46 Prozent zugelegt hat. An zweiter Stelle folgt bereit der Technologiesektor mit inzwischen fast 26 Prozent, der vor allem durch Apple geprägt ist, zu dem aber auch VeriSign, Red Hat und Amazon gehören.

Defensive Konsumwerte folgen mit 15 Prozent Anteil, gefolgt von Industriewerte mit knapp 5 Prozent.

Aktie im Fokus: Amazon

Buffett hat stets einen großen Bogen um Technologiewerte gemacht, weil er sie nicht verstand, wie er immer betonte. Vor einiger Zeit bekannte er allerdings, dass es ein großer Fehler gewesen sei, nicht frühzeitig bei Amazon und Alphabet/Google eingestiegen zu sein. Er hätte schlicht deren Potenzial nicht erkannt.

Bevor dann Apple auf Buffetts Radar auftauchte, hatte er sich zum großen Erstaunen aller an IBM herangewagt und damit sein erstes Technologieinvestment getätigt. Und diese Position über einen längeren Zeitraum zu einer der größten in seinem Portfolio ausgebaut. Er hat auf den starken Burggraben des Unternehmens gesetzt, da es eine Vielzahl der Großunternehmen von der Fortune 500-Liste zu seinen Kunden zählte und diese sich nur unter großem Aufwand von IBM hätten lösen können. Nach etwas mehr als fünf Jahren strich Buffett bei IBM wieder die Segel. IBM hatte über die Zeit eine beispiellose Serie von Umsatzrückgängen und Gewinnenttäuschungen präsentiert und Buffett musste erkennen, dass IBMs Burggraben nicht so mächtig war, wie er angenommen hatte. Denn die großen Kunden von IBM blieben nicht die großen Player des Wirtschaftslebens, sondern wurden von zahlreichen Konkurrenten überflügelt und IBM gewann auch kaum neue Kunden in den stark zulegenden Wirtschaftssektoren Software, Telekommunikation, Biotechnologie und Internet.

Und jetzt doch (endlich) Amazon?

Nun ist es also doch passiert. irgendwie. Buffett hat für knapp eine Milliarde Dollar Aktien von Amazon gekauft.

Amazon hat sich in den letzten 20 Jahren von Internetbuchhändler zum führenden Internethandelskonzern der westlichen Hemisphäre entwickelt. Und heute gibt es kaum eine Branche, die nicht vor dem Markteintritt von Amazon zittert. Denn das Motto von Jeff Bezos, dem Gründer und Chef von Amazon, und auch dem inzwischen reichsten Menschen der Welt, lautet: "Deine Marge ist meine Chance".

Längst verkauft Amazon nicht mehr nur Bücher über das Internet, sondern fast jede denkbare Ware. Sein Prime-Angebot war ursprünglich eine Flatrate für die Versandkosten und wurde sukzessive zu weitaus mehr ausgebaut, denn prime-Mitglieder bekommen kostenlosen Zugang zu TV-Streaming, Musik und vielen weiteren Angeboten.

Prima hat inzwischen weltweit mehr als 100 Millionen Mitglieder, doch in den USA stößt man langsam an seine Wachstumsgrenzen. Da Prime-Kunden bei Amazon etwa dreimal so viel Geld ausgeben wie "normale" Kunden, möchte Amazon die Prime-Mitglieder unbedingt halten. Und investiert immer mehr, wie zum Beispiel rund sieben Milliarden Dollar in neue Filme und Serien. Des Weiteren baut Amazon seinen Streaming-Service deutlich aus, aber man vernachlässigt auch nicht das "Brot- und Buttergeschäft". Denn Umfragen zufolge ist der kostenlose Warenversand noch immer mit großem Abstand die Hauptmotivation für Prime-Abonnenten. Um das Einkaufserlebnis nochmals zu verbessern, hat Amazon kürzlich angekündigt, bis zum Jahresende die Ein-Tages-Belieferung einzuführen. Bisher garantiert man Prime-Kunden eine Lieferung innerhalb von zwei Tagen.

Diese Neuerung, die alleine im laufenden Quartal 800 Millionen Dollar an zusätzlichen Investitionen bedeutet, ist keine Kleinigkeit. Denn das Ganze muss sich ja auch unterm Strich rechnen und es muss vor allem reibungslos funktionieren. Hierzu setzt Amazon immer stärker auf Künstliche Intelligenz und Automation in seinen Lagern und baut sein Netz an Logistikzentren weiter aus. Des Weiteren vergrößert man die eigene Frachtflugflotte mit Riesenschritten und übernimmt immer mehr Logistik und Belieferung in Eigenregie. Wodurch man die sukzessive seine Abhängigkeit von Paketdiensten wie DHL, FedEx oder UPS reduziert. Die Probleme bei der Zustellung hatte Amazon schon vor fünf Jahren als "Flaschenhals" in seiner Wachstumsstrategie erkannt und sich der Sache selbst angenommen. Dazu passt auch, dass man eine eigene Flotte von Paketzustellern ins Leben gerufen hat und die Fahrer mit finanziellen Mitteln dabei unterstützt, sich hier ein eigenes Geschäft als Amazon-Fahrer aufzubauen.

Diesen "Kampf um die letzten Meter" geht Amazon aber auch auf neuen Wegen an und hat sich gerade als größter Finanzier an der jüngsten Finanzierungsrunde beim Fahrradessenskurierdienst Deliveroo beteiligt. Und das ist gleich in doppelter Hinsicht eine Kampfansage, denn einerseits sollen die Fahrradkuriere künftig auch Lieferungen für Amazon ausfahren, andererseits forciert Amazon seinen Einstieg in den Bereich Essen-Lierungen. Amazon vereint in den USA und Deutschland mehr als 50 Prozent der Umsätze im Onlinehandel auf sich. Man hat also einen enormen Kundenstamm, und die Mehrheit der Suchenden startet bereits ihre Suchanfragen zu Produkten bei Amazon und nicht mehr bei Google. Es liegt also nahe, dass Amazon diesen Kunden über seine Website und App auch Essenslieferungen anbietet. Die Auswirkungen für Delivery Hero oder Takeaway.com dürften jedenfalls nicht positiv sein, wenn Amazon in diesem Bereich ernsthaft durchstartet.

Aber noch einmal einen Schritt zurück: die Logistikoffensive von Amazon dient nicht nur dazu, die eigenen Pakete schneller an den Mann zu bringen die der über Amazon verkaufenden Händler. Inzwischen bietet Amazon diesen Service auch ausgesuchten Großkunden an und zwar nicht nur für deren über Amazon verkauften Produkte. Man breitet sich also gezielt in das Business der Logistiker aus und das zu deutlich niedrigeren Konditionen. Amazon kann sich das leisten, weil man seine Logistik optimiert hat und sie "nur" besser auslastet durch die zusätzlichen Fremdlieferungen.

Und genauso wird es bei den Frachtflugzeugen laufen, wo Amazon in einigen Jahren den Marktführer FedEx überholen will. Wenn Amazon erst einmal perfekt "Luftfracht kann", dann dürfte der nächste Schritt nicht lange auf sich warten lassen: Passagierflug. Denn hiermit verdienen Fluggesellschaften ihr Geld, nicht mit dem Frachtflug. Und natürlich mit den umfangreichen Loyality-Programmen für die Vielflieger. Und was könnte Amazon da wohl entgegensetzen… ach ja, Prime. Mit einer nochmals verbesserten Angebotspalette.

AWS als Blaupause

Dass Amazon genau so vorgehen wird, können wir als sicher annehmen. Denn mit dem Amazon Web Service (AWS) hat man dies bereits erfolgreich durchgezogen. Eigentlich als interne Cloud-Lösung für Amazons Website gedacht, hat man nach einiger Zeit diese Dienstleistungen auch externen Kunden angeboten und immer mehr Businesstools zur betrieblichen Auswertung hinzugefügt. So wurde man zum Weltmarktführer bei Cloud-Angeboten. Hier wächst man noch immer mit Raten jenseits der 40 Prozent, auch wenn Hauptkonkurrent Microsoft mit Azure über 70 Prozent Wachstum generiert. AWS ist für Amazon die Cashcow, der Gewinntreiber. Denn in den ersten 15 Jahren der Unternehmensgeschichte hat Amazon kein Geld verdient, sondern nur massiv an Umsätzen zugelegt. Dann drehte der Free Cashflow ins Positive und zeigte, dass Amazon doch profitabel ist und Geld verdient. Auch wenn anfangs noch immer Verluste ausgewiesen wurden, was an den enormen Investitionen lag. Doch seit zwei Jahren bleibt auch unter dem Strich Geld übrig. Amazons Wachstum verlangsamt sich und der Free Cashflow sowie die Gewinne schießen in die Höhe.

Unter klassischen Gesichtspunkten sieht die Bewertung von Amazon noch immer sportlich aus. Ein Kurs-Gewinnverhältnis von 70 ist kaum zu rechtfertigen, sollte man meinen. Dabei ist der Gewinn nur der Teil des Zahlenwerks, den der Vorstand beim besten Willen nicht mehr vor den Aktionären verstecken kann, wie Carl Fürstenberg mal süffisant anmerkte. Schaut man auf die Wachstumsraten beim Free Cashflow und beim Gewinn, so legen diese so stark zu, dass das KGV im nächsten und übernächsten Jahr quasi implodiert. Amazon wächst etwas langsamer, weil es nicht mehr ganz so stark investieren muss, obwohl es weiterhin in immer mehr Bereiche vordringt und neue Geschäftsfelder erschließt. Und in der Folge bleibt immer mehr Geld hängen. Was den optisch hohen Aktienkurs nicht nur rechtfertigt, sondern auch weitere Kurszuwächse ermöglicht. Zunehmend auch aus Sicht von Value Investoren und nicht mehr nur der Growth-Anhänger.

Aus diesem Grund ist Berkshire Hathaway nun auch bei Amazon eingestiegen. Auch wenn nicht Buffett persönlich der Initiator war, so heißt er das Investment dennoch gut. Berkshires Einstieg bei Amazon ist für Amazon eine gute Nachricht. Und für Berkshire erst recht. Und Buffett sieht ohnehin Wachstum als elementaren Bestandteil des Value Investings an. Es passt also alles…

NEU im TraderFox Aktien-Screener

Aktien finden, die den Investment-Kriterien von Warren Buffett entsprechen

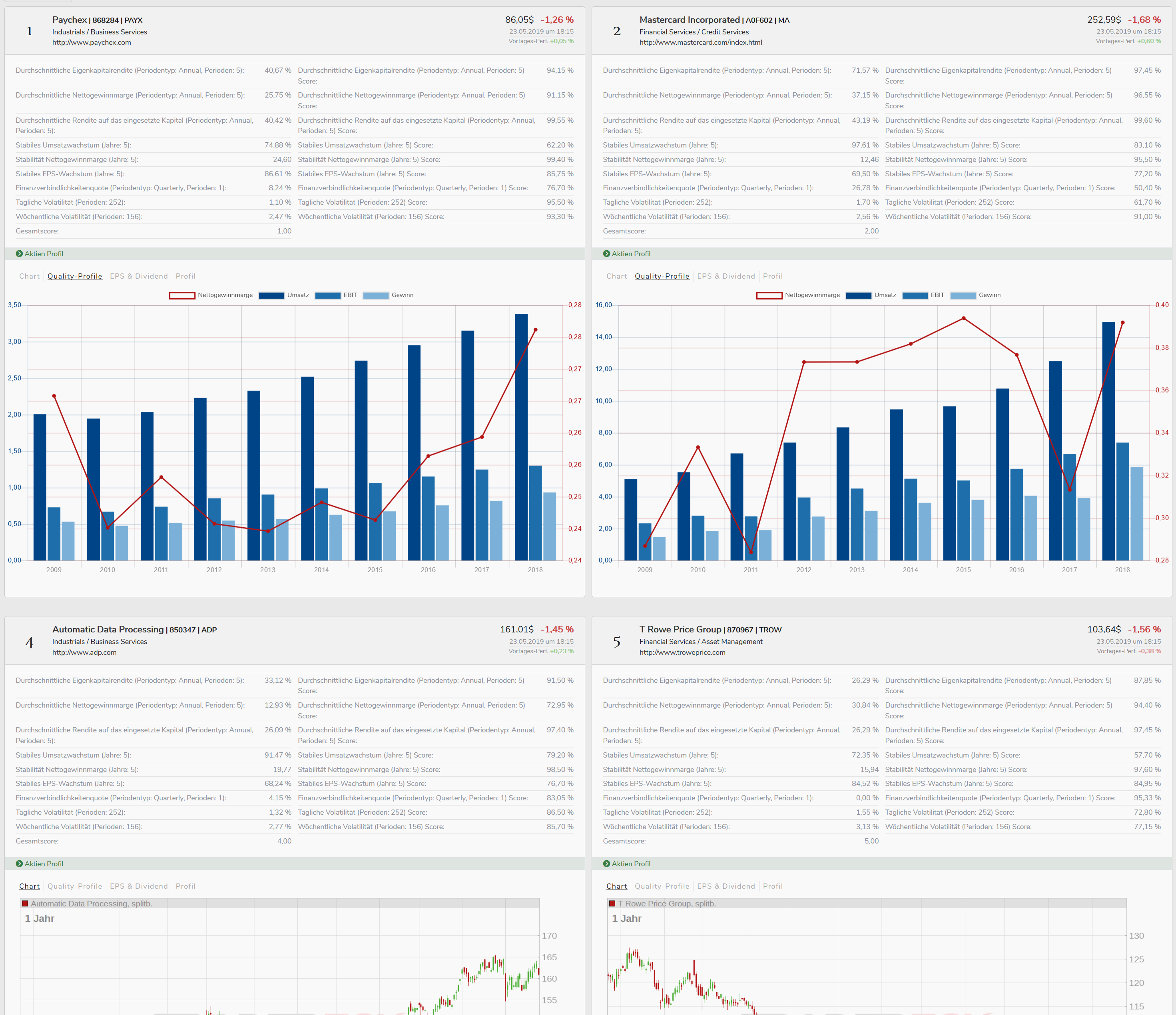

In unserem Aktien-Screener auf https://rankings.traderfox.com ist das Template "High-Quality-Stocks (unsere Warren Buffett Interpretation) hinterlegt. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel mit hohen Nettogewinnmargen (c) und Kapitalrenditen (d) wachsen und eine geringe Verschuldung (e) haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Das Template mit allen Voreinstellung kann ganz einfach abgerufen und angewendet werden.

Die gefundenen Aktien können in verschiedenen Ansichten übersichtlich dargestellt werden.

Fazit: Machen Sie sich selbst auf die Suche nach Aktien, die den Investment-Regeln von Warren Buffett entsprechen. Sie benötigen dafür lediglich das TraderFox Morningstar-Datenpaket für 16,90 € im Monat. Es gewährt Zugriff auf über 15.000 Aktien in Europa und Nordamerika und beinhaltet auch unsere Screener-Software aktien RANKINGS.

> TraderFox Morningstar-Datenpaket mit der Software aktien RANKINGS für nur 16,90 € bestellen.

& Profi-Tools von

& Profi-Tools von