Portfoliocheck: Ken Fisher schmeißt die Energiewerte aus seinem Depot

Ken Fisher ist einer der erfolgreichsten Investoren der Welt und Anleger und der Fondsmanager verfasst regelmäßige Kolumnen für Finanzmagazine, die weltweit in viele Sprachen übersetzt werden. Zudem hat er eine Reihe von Bestsellern über die Börse veröffentlicht. Seine Meinung hat Gewicht.

Als Sohn der Investmentlegende Philip A. Fisher war es für Kenneth Lawrence Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten. Doch es ist ihm gelungen, eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen. Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cashbestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt. So auch beim Coronaeinbruch, als er schon frühzeitig auf das Wiedererstarken der Börsen setzte, auf eine "V-förmige" Erholung.

Die Ende 2021 begonnene Börsenkorrektur als Reaktion auf Inflation und Zinsanhebungen stuft Fisher als Chance und vorübergehende Marktirritation ein. Den jüngsten Oktobereinbruch bezeichnete er als "erste Korrektur des neuen Bullenmarktes". Fisher bleibt ein Bulle und setzt dabei vor allem auf die großen Technologiewerte sowie auf Wachstumsaktien für den Rebound. Einer Umkehr der grundsätzlichen Überrenditen bei den Growthaktien, die wir seit Ende der Finanzkrise 2009 beobachten können zugunsten von Konjunkturzyklikern und Valueaktien, wie sie von vielen Marktkommentatoren ausgerufen wird, widerspricht Ken Fisher deutlich. Und angesichts der nun näher rückenden neuerlichen Zinswende sprechen die Vorzeichen für ihn.

Ein Contrarian – wenn nötig

Als Contrarian legt Ken Fisher großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Dabei fährt er bewusst zweigleisig, doch das nicht aus dem Bauch heraus, sondern investiert dort, wo es Geld zu verdienen gibt. Und so agiert Fisher als Growthinvestor, wenn dieser Ansatz die besseren Renditen verspricht und als Valueinvestor, wenn es hier mehr zu verdienen gibt. Fisher versucht stets, die bessere Welle zu reiten.

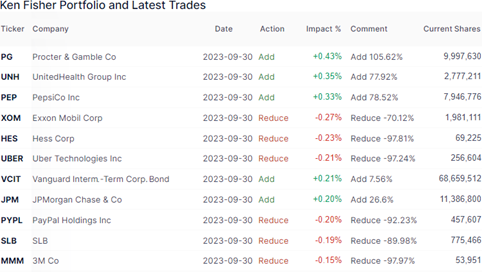

Transaktionen im 3. Quartal 2023

Ken Fishers Portfolio ist aufgrund seines hohen Anlagevolumens relativ breit aufgestellt. Da er nicht nur sein eigenes Vermögen verwaltet, sondern Einzeldepots tausender Mandanten, tauscht er auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus. Er kann daher keinen fokussierten Ansatz verfolgen, zu dem sein Vater Philip A. Fisher immer geraten hat.

Das von Ken Fisher verwaltete Vermögen sank um 3 % auf 176 Mrd. USD nach 181 Mrd. im Vorquartal; es verteilt sich auf 1.169 Aktien, von denen 128 im letzten Quartal neu aufgenommen wurden. Die Turnoverrate lag mit 5 % auf Höhe des Vorquartals.

Kräftig aufgestockt hat Ken Fisher bei den defensiven Werten. Seinen Aktienbestand am Konsumgüterhersteller Procter & Gamble verdoppelte er, bei Krankenkassenriesen UnitedHealth und bei PepsiCo stockte er seine Positionen jeweils um mehr als drei Viertel auf. Alle drei Positionen waren auch schon im Vorquartal seine bevorzugten neuen Investitionslieblinge gewesen.

Im Finanzbereich baute er sein Engagement beim Vanguard Intermediate-Term Corporate Bond ETF auf und bei der führenden US-Großbank JPMorgan Chase.

Im Technologiebereich reduzierte er bei Uber Technologies um 98 %, bei PayPal um 92 % und bei 3M nochmals um 98 %. Bei PayPal und 3M hatte Fisher bereits im Vorquartal jeweils 60 % verkauft und nähert sich nun dem Totalexit.

Zudem setzte Fisher seinen Ausverkauf bei Energiewerten konsequent fort. Bei SLB (vormals Schlumberger) und Hess folgte auf die vorherige Halbierung der Position nun der weitgehende Restverkauf. Eine Kehrtwende vollzog er hingegen bei ExxonMobil, die Hess übernehmen; hier hatte er im 2. Quartal seine Position noch um 375 % ausgebaut, doch nun folgte die Reduzierung um 70 %. Wettbewerber Chevron hingegen sah eine leichte Positionserhöhung.

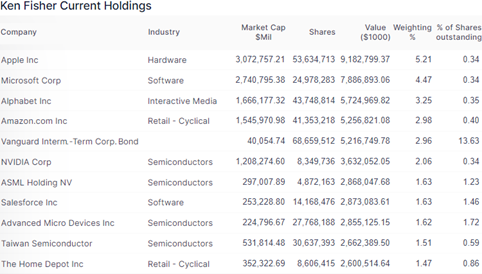

Portfolio zum Ende des 3. Quartals 2023

In Fishers Depot gab es keine Änderung bei der Reihenfolge der Sektorgewichtungen; es dominieren weiterhin die Technologieaktien, wobei ihr Anteil leicht zurückging auf 26,9 % (Q2/23: 28,2 %). Auf dem zweiten Rang konnten sich die Finanzwerte behaupten mit 11,9 % (Q2/23: 11,8 %) vor den zyklischen Konsumwerten mit 10,9 % (Q2/23: 11,2 %). Es schließen sich weiterhin die Gesundheitswerte mit 10,0 % an (Q2/23: 9,9 %) vor den Industriewerten, die auf 9,5 % fielen (Q2/23: 9,9 %).

Die sieben größten Positionen sind dieselben geblieben wie zuvor: Apple, Microsoft, Alphabet, Amazon, der Corporate Bond-ETF, NVIDIA und ASML Holdings. Amazon und Alphabet haben lediglich die Plätze getauscht.

Auf Rang acht liegt nun Salesforce, die AMD und Taiwan Semiconductor überholt haben, bevor Home Depot unverändert auf dem elften Rang folgt.

Fishers Aufstellung für "seinen" Bullenmarkt bleibt weiterhin die gleiche: er setzt wie zuvor auf die dominierenden Player in ihren Branchen und bevorzugt vor allem Technologiewerte, die traditionell von sinkenden Zinsen besonders profitieren.

Im Fokus: Energiewerte

Die Notenbanken werden offensiver, was eine baldige Rückkehr zu Zinssenkungen angeht. Das tun sie, weil die Inflation sich weiterhin abschwächt und die Konjunktur zunehmend erlahmt. Noch zeigen sich Arbeitsmarkt und Konsumnachfrage relativ stabil, weshalb die Fed keine hastigen Zinssenkungen vornehmen muss. Aber aus dem "Soft Landing" könnte schnell eine Bruchlandung werden, wenn die Fed nicht konsequent auf die Anzeichen achtet und früh genug gegensteuert.

Die sinkenden Energiepreise sind dabei Teil der Lösung, denn sie haben die Inflation erst so richtig in die Höhe getrieben und sind nun seit Monaten auf dem Rückzug, so dass auch die Geldentwertung nachlässt. Die Aussichten auf eine sich abschwächende Weltwirtschaft bremst die Energiepreise. Aber es gibt auch weiterhin ein Überangebot – obwohl sich die OPEC gerade auf weitere Förderkürzungen verständigt hat. Insbesondere Saudi-Arabien ist diesmal gewillt, seine Förderung zugunsten des Preisniveaus zu reduzieren, während den Versprechungen anderer Staaten, wie dem OPEC+ Mitglied Russland weniger Glauben zu schenken ist, was Kürzungen angeht.

Und dann ist da noch die US-Ölförderung. Seit Jahren geht die Anzahl der Förderquellen zurück und mit 500 erreicht die Zahl der Rigs, also der aktiven Ölbohrlöcher, einen um 20 % unter Vorjahr liegendes Niveau. Doch der technologische Fortschritt setzt andere Akzente, denn die US-Fördermenge ist dennoch von 12 auf über 13 Mio. Barrel pro Tag angestiegen. Die US-Schieferölindustrie kompensiert also die Kürzungen Saudi-Arabiens und macht deren Versuche, den Preis hochzutreiben, zunichte. Dabei sind es weniger die großen Ölproduzenten, die die Förderung hochtreiben, sondern eine Vielzahl an privaten, kleineren Explorern. Die kümmern sich weniger um langfristige Trends, sondern nutzen die aktuell hohe Nachfrage und den vergleichsweise attraktiven Preis, um ihre Cashflows anzufüttern.

Das Raffineriegeschäft läuft daher weiter auf Hochtouren und hier ist Chevron traditionell stark vertreten. Neue Rigs abzuteufen wiederum ist weniger attraktiv, wenn der Ölpreis deutlich unter 75 USD fällt. Daran ändert auch der Wettlauf um die besten Fördergebiete, also das Permian Basin, nichts. Exxon hat bei Hess zugeschlagen und die von Warren Buffett finanzierte Occidental Petroleum greift gerade nach CrownRock – die Aktienkurse sind vergleichsweise deutlich zurückgekommen, die Cashflows attraktiv und Geld dafür weiterhin reichlich vorhanden.

Dennoch bleiben Energiewerte konjunktursensibel und sind traditionell keine Branche, die bei einem beginnenden Zinssenkungszyklus ganz vorne in der Reihe der Profiteure steht. Denn die Zinsen sinken zumeist, weil die Wirtschaft in die Knie geht. Wenn die Erholung einsetzt, dann sind auch Energiewerte wieder gefragt. Doch die Zeit bis dahin lässt Fisher sein Geld lieber woanders arbeiten: bei den wachstumsstarken Technologiewerten. Und bisher lag er damit goldrichtig.

________________

Eigene Positionen

Alphabet, Amazon, Apple, Microsoft, Nvidia

& Profi-Tools von

& Profi-Tools von