Portfoliocheck: Mit Capital One spekuliert Ruane, Cunniff & Goldfarb ausgerechnet jetzt auf Konsumentenkredite

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ruane, Cunniff & Goldfarb zählt an der Wall Street zu den gefragtesten Adressen. Das Flaggschiff der Firma ist der Sequoia Funds, der seit Jahrzehnten zur Weltspitze der Investmentfonds gehört. Diesen gründete William J. Ruane bereits im Jahr 1970 und zwar auf ausdrückliche Bitte seines guten Freundes Warren Buffett, den er aus der gemeinsamen Studienzeit bei Benjamin Graham an der Columbia University kannte. Dieser hatte im Vorjahr seine Buffett Partnership geschlossen und war für seine Investoren auf der Suche nach einem passenden Nachfolger. "Bill war die einzige Person, die ich meinen Investoren empfahl", meinte Buffet einmal. Ruanes Gründungspartner war Richard T. Cunniff und ein Jahr später stieß Robert Goldfarb hinzu.

Ruane, Cunniff & Goldfarb verfolgt einen stark fokussierten Investmentansatz und beschränkt sich auf die aussichtsreichsten Werte. Qualität geht über Quantität, wie auch Buffett und Munger es vorziehen. Damit gehen deutlich größere Chancen einher, Fehlgriffe wirken sich jedoch auch stärker aus.

Nach vielen erfolgreichen Jahren wurde 2016 zum Schicksalsjahr für den Fonds. Zeitweilig hatte man rund 30 Prozent des Investorenkapitals in Valeant Pharmaceuticals investiert, die dann zusammenbrachen und mehr als 90 Prozent ihres Wertes einbüßten. 19 % des Sequoia Funds steckten noch in Valeant, als dieser mit der Aktie in 2016 an einem einzigen Tag 1,26 Mrd. Dollar verlor.

Bill Ruane und Robert Goldfarb zogen daraufhin Konsequenzen und gaben die operative Führung des Sequoia Funds ab. Ruanes langjähriger Schüler David Poppe übernahm für zwei Jahre, bevor 2018 die Leitung an ein fünfköpfiges Gremium übertragen wurde. Nach dem Valeant-Debakel konnte der Fonds wieder an seine alten Erfolge anknüpfen und Warren Buffetts kongenialer Partner Charlie Munger ließ sich zu folgender Aussage hinreißen:

"Die bemerkenswerteste Investmentfirma in Amerika ist wahrscheinlich Sequoia. Diese Venture-Capital-Firma bleibt absolut fanatisch auf dem neuesten Stand der modernen Technologie. Sie haben mehr Geld verdient als jeder andere und sie haben die beste Investitionsbilanz von allen."

(Charlie Munger)

Neben dem Sequoia Fund betreut Ruane, Cunniff & Goldfarb weitere Partnerships und Hedge Fonds, wie Acacia Partners und Wishbone Partners, sowie einige separate Kundenportfolios.

2022 lief bisher sehr schlecht für die auf Wachstumswerte spezialisierte Investmentboutique. Nachdem das Auftaktquartal ein Minus von 13 % einbrachte, fiel der Portfoliowert im 2. Quartal von 10,15 auf 7,67 Mrd. USD, also um 24,5 %. Auch im 3. Quartal stand ein Verlust zu Buche, wenngleich dieser mit 12 % weniger stark ausfiel als zuvor; der Portfoliowert fiel per Ende September auf 6,73 Mrd. USD.

Eine weitere böse Überraschung wird sich auf das laufende 4. Quartal auswirken, denn Sequoia Capital informierte ihre Anleger darüber, dass man die Investments der Firma in Höhe von 210 Mio. USD an der in Schieflage geratenen Kryptobörse FTX vollständig abgeschrieben hätte. Sequoia-Partner Doug Leone meinte, dass der Zusammenbruch von FTX Sequoias Investitionsprinzipien in nächster Zeit beeinflussen könnte: "In den nächsten drei bis sechs Monaten werden wir ein bisschen weniger träumen."

Schauen wir nun ins Portfolio von Ruane, Cunniff & Goldfarb und welche Veränderungen an den Aktienpositionen es gab.

Top Transaktionen im 3. Quartal 2022

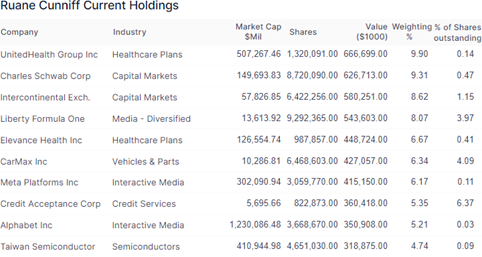

Zum Ende des Quartals hatte Ruane, Cunniff & Goldfarb 31 Positionen im Gesamtwert von 6,73 Mrd. USD im Bestand, und verzeichnete eine Neuaufnahme. Die Turnoverrate lag bei 5 %.

Es stand eine ganze Reihe von Gewinnmitnahmen auf der Agenda. So wurde die Position an Taiwan Semiconductor um 30 % verkleinert und mit 35 % Reduzierung bei Micron traf es einen weiteren Wert aus dem Chipsektor. Netflix wurde sogar um 40 % abgebaut und Alphabet um knapp 17 %. Kleine Verkäufe zwischen 1,6 und 6,2 % trafen CarMax, Liberty Broadband, Elevance Health und UnitedHealth Group.

Aufgestockt hat man nur bei Meta Platforms, wo die Zweifel an Mark Zuckerberg und seiner alles überstrahlenden Vision des Metaversums immer weiter wachsen, was sich am kräftig gesunkenen Aktienkurs festmachen lässt. Allerdings fährt Meta Platforms noch immer enorme Profite ein und hat nun ebenfalls angekündigt, auf die Kostenbremse zu treten, nachdem man zuvor noch tausende von Mitarbeitern eingestellt hatte.

Frisch eingestiegen ist Ruane, Cunniff & Goldfarb mit einer Depotgewichtung von 3,9 % bei Capital One, einer schnell wachsenden Verbraucherkreditbank. Damit erhöhte sich der Anteil der Financial Services am Gesamtportfolio deutlich auf über 30 %.

Top Positionen zum Ende des 3. Quartals 2022

In Ruane, Cunniff & Goldfarb stark fokussiertem Portfolio dominieren weiterhin die Communication Services mit 31,8 %, doch dahinter folgen beinahe schon auf Augenhöhe die Financial Services mit 30,4 %; gegenüber dem 1. Quartal haben sie um annähernd 10 % an Gewicht zugelegt. Auf Rang drei notieren weiter Gesundheitswerte mit 16,6 % vor zyklischen Konsumwerten mit 8,7 %, so dass die Technologiewerte weiter abrutschten und nur noch 8,4 % auf die Waage bringen und damit fast ein Drittel weniger als im Vorquartal.

Die meisten der Top-Werte finden sich schon lange in der Spitzengruppe, wenngleich mit schwankenden Platzierungen. Spitzenreiter ist inzwischen UnitedHealth mit annähernd 10 % Gewichtung vor Online-Broker Charles Schwab mit 9,3 % und der Intercontinental Exchange mit 8,6 %. Auf Rang vier abgerutscht ist die Google-Mutter Alphabet, die es mit beiden Aktiengattungen zusammen auf knapp 8,5 % bringt. Mit 6,7 % ist die Gewichtung von Elevance Health merklich geringer, dahinter folgen CarMax und Meta Platforms, bevor sich mit Credit Acceptance der nächste Finanzwert anschließt. Auf den letzten Platz in den Top 10 ist Chipauftragsfertiger Taiwan Semiconductor abgerutscht, bringt es aber immerhin noch auf 4,7 % Gewichtung.

Im Fokus: Capital One Financial

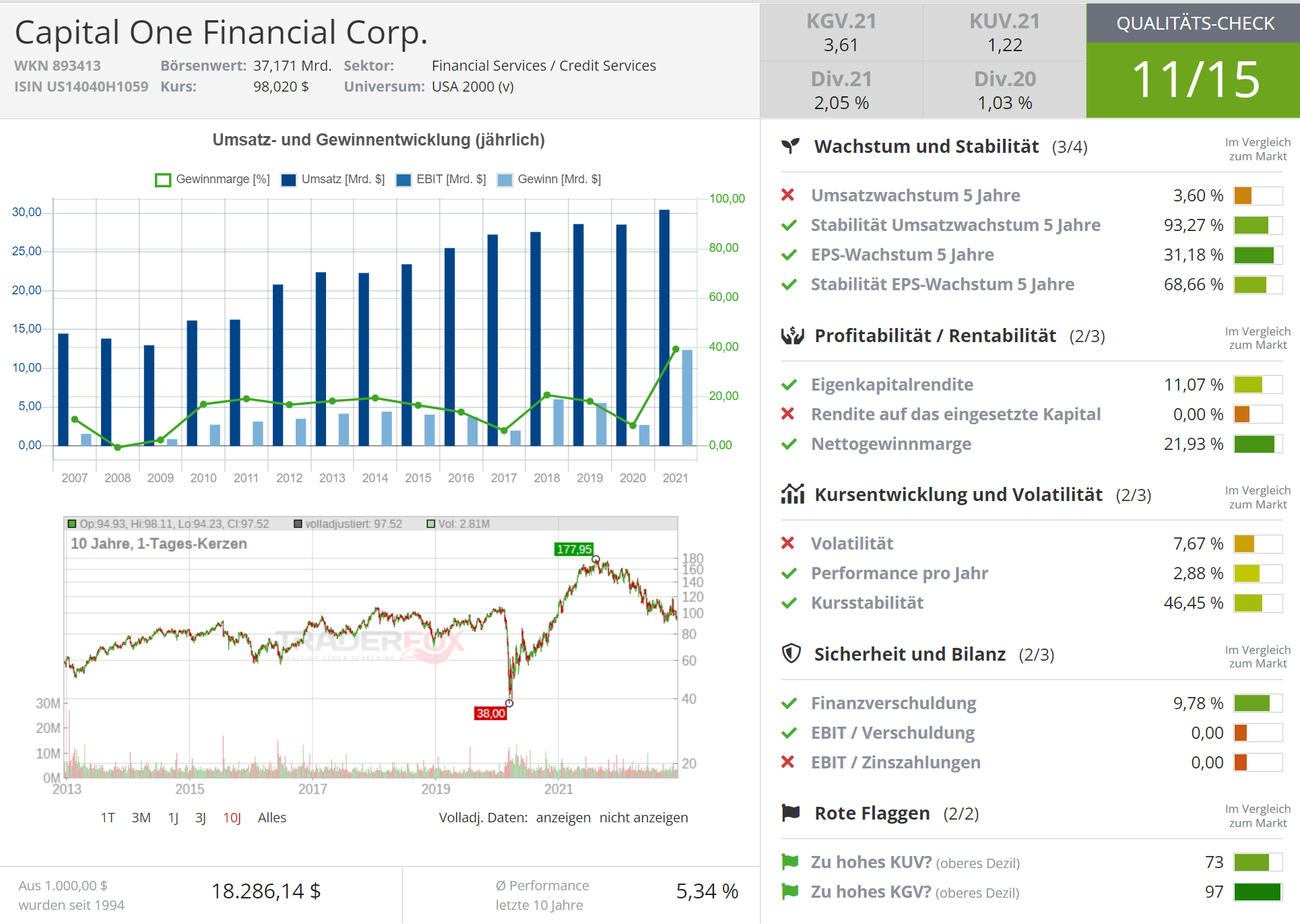

Capital One Financial ist eine Holdinggesellschaft, die ihren Kunden über ihre Tochtergesellschaften eine Vielzahl an Finanzprodukten und Dienstleistungen bietet. Obwohl erst 1998 gegründet gehört Capital One inzwischen zu den größten Kreditunternehmen der USA und ermöglicht als einer der großen Finanzdienstleister ihren Kunden die Onlineabwicklung von Zahlungsgeschäften, wie Kleinkundeneinlagen und weitere Serviceleistungen. Des Weiteren ist die Gesellschaft ein bedeutender Anbieter von Visa- und MasterCard-Kreditkarten.

Angesichts der starken US-Wirtschaft und der hohen Konsumlaune der Verbraucher konnte Capital One als einer der landesweit führenden Kreditkartenanbieter profitieren, doch inzwischen haben sich die Bedingungen geändert. Die Zinsen sind deutlich gestiegen, die Preissteigerungen drücken die Verbraucherstimmung auf neue Rekordtiefstände und ihre Ausgaben gehen zurück. Da Kreditkartenschulden ungesichert sind, können die Verluste höher ausfallen als bei Auto- oder Immobilienkrediten, was auch der Grund dafür ist, dass die Zinssätze für Kreditkarten so viel höher sind. Dies nährt Sorgen, dass sich die finanzielle Situation von Capital One bei einer weiteren Abschwächung der Wirtschaft und zunehmenden Kreditausfällen erheblich verschlechtern könnte – und hat den Aktienkurs seit dem Jahresstart um über 36 % in den Keller gedrückt.

Die Ergebnisse des 2. Quartals unterstützten die negative Einschätzung noch, als eine Bruttorückstellung von 1,1 Mrd. USD für drohende Kreditverluste gebildet werden musste. Aufgrund der noch jungen neuen US-Vorschriften erfolgen Zu- und Abführungen zu den Kreditrückstellungen inzwischen verstärkt und das bereits bei Abschluss des Kreditvertrags für dessen gesamte Laufzeit. Insofern stellen diese Rückstellungen nicht mehr nur "erwartete Kreditausfälle" dar, sondern eine vorgegebene Kreditausfallwahrscheinlichkeit anhand von vielen Faktoren. Bessert sich die Konjunkturlage, werden auch die Rückstellungen wieder ergebniswirksam abgebaut.

So hoch die Rückstellungen auch aussehen, hat Capital One zur gleichen Zeit allerdings rund 2 Mrd. USD Profit erzielt bzw. 4,96 USD je Aktie. Die Rückstellungen belasten die Marge, aber sie führten nicht zu Verlusten. Dennoch ist der Trend negativ und der Anteil säumiger Schuldner im Kreditkartenportfolio von Capital One lag im August bei 2,76 % gegenüber 1,79 % vor einem Jahr. Dieser Anteil dürfte angesichts der hohen Preise für Energie, Nahrung und Wohnraum weiter zunehmen.

Ein weiterer Negativaspekt ist das Ende der Finanzgeschenke durch die US-Regierung. Diese hatten die Verbraucher in die Lage versetzt, verstärkt Schulden zu tilgen und Rechnungen zu bezahlen. Dieser Effekt ist nun weggefallen und die Höhe der Kreditkartenschulden nimmt stärker zu als die Konsumausgaben. Das zeigt, dass die US-Verbraucher ihre Kreditkarten wieder zunehmend in Anspruch nehmen müssen, um ihre laufenden Kosten zu decken. Das ist einerseits positiv für Capital One, da man hier sehr hohe Zinsen verdient, andererseits ist es auch ein deutliches Warnsignal dafür, dass die Kreditausfälle in Zukunft deutlich zunehmen werden.

Diese Sorgen über die Konsumentenbonität führten in jüngster Zeit auch zu einigen Analystenabstufungen für Capital One und seine direkten Wettbewerber Ally Financial und Synchrony Financial.

Im den Zahlen zum 3. Quartal setzten sich die negativen Entwicklungen fort. Höhere Zinssätze fördern zwar das Wachstum der Zinserträge auf bestehende und neue Guthaben, da Capital One die Erhöhungen an die Verbraucher weitergibt. Die Kreditausfälle haben jedoch ein weitaus größeres Gewicht für das Unternehmen, so dass Capital One von der Zinswende ordentlich getroffen wurde.

So sanken im 3. Quartal die Liquiditätsreserven auf 92,8 Mrd. USD nach 123,4 Mrd. im Vorjahresquartal. Die Netto-Wertberichtigungen lagen mit 931 Mio. USD doppelt so hoch wie 426 Mio. im Vorjahr und auch die Rückstellungen für Verluste schnellten von 344 Mio. USD auf 1,67 Mrd. hoch. Als Folge sanken die Kernkapitalquote von 13,8 % auf 12,2 % und der Gewinn je Aktie von 6,78 auf 4,20 USD.

Quelle: Qualitäts-Check TraderFox

Peak Inflation?

Während die Inflationsrate zweistellige Raten erreicht hat, mehren sich seit einigen Monaten die Vorzeichen, dass sie ihren Zenit überschritten hat. Die Störungen der globalen Lieferketten haben sich merklich reduziert, die Containerschiffe stauen sich nicht mehr vor den Häfen, die Frachtraten sind um mehr als die Hälfte zurückgegangen und die Branche rechnet in 2023 bereits wieder mit Überkapazitäten. Des Weiteren fallen viele Preise längst wieder, wie für Energie, Nahrungsmittel oder Baumaterialien und Rohstoffe. Das wird sich in den kommenden Wochen und Monaten auch auf die Verbraucherpreise auswirken. Zudem geht die Wirtschaftsleistung zurück und der Arbeitsmarkt zeigt deutliche Bremsspuren, so dass Finanzministerin Janet Yellen inzwischen die Erwartung eines kräftigen Rückgangs der Inflation in 2023 äußert.

Dies wird auch vom Basiseffekt unterstützt, der ab März eintreten wird. Da jährt sich der russische Angriff auf die Ukraine, der zu einem Preis- und Angebotsschock inklusive exzessiver Preissteigerungen geführt hatte und da diese deutlich höheren Preise ab März 2023 die Berechnungsgrundlage für die dann aktuellen Preissteigerungen sein werden, wird alleine deshalb die Inflationsrate deutlich niedriger ausfallen. Die Preise sinken dann zwar nicht, aber ihre Steigerung ist deutlich gebremst und diese Preissteigerungen führen ja gerade zu den markigen Zinsanhebungen durch die Notenbanken. Doch selbst die Fed beginnt inzwischen die Zeichen der Zeit zu erkennen und hat zumindest eine weniger starke Zinssteigerung für Dezember in den Raum gestellt als bisher angenommen. Nach vier Anhebungen von 0,75 Prozentpunkten dürften es nun wohl 0,5 % werden und ob im Frühjahr noch weitere Anhebungen folgen, bleibt abzuwarten. Immer mehr Marktbeobachter kritisieren die Fed dafür, zulange untätig geblieben zu sein und nun viel zu spät zu aggressiv vorzugehen und somit die Gefahr einer Rezession zu vergrößern.

Während eine Rezession für alle beteiligten eine schlechte Entwicklung wäre, kann Capital One ansonsten beruhigter auf die Zukunft blicken. Zwar dürften die Kreditrückstellungen auch im laufenden 4. Quartal hoch bleiben und die Margen und Gewinne belasten, andererseits zeichnet sich ein Hoffnungsschimmer am Horizont ab. Und da die Aktienkurse die Entwicklung zumeist um 6 bis 12 Monate vorwegnehmen, könnte sich 2023 auch für die Capital One-Aktionäre als wieder ertragreich erweisen. Mitte Dezember liegt der Aktienkurs sogar bereits leicht über dem Stand von Ende September, so dass Ruane, Cunniff & Goldfarb vielleicht das Kunststück des erfolgreichen "Bottom-Fishing" gelungen ist – jedenfalls mit dieser Aktie.

& Profi-Tools von

& Profi-Tools von