Portfoliocheck: Sein Werkzeug kauft Value Investor Mason Hawkins jetzt bei Stanley Black & Decker

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Investmentsellschaft Southeastern Asset Management hat Mason Hawkins vor mehr als vier Jahrzehnten gegründet und leitet sie seitdem als CEO. Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen seine TOP-10-Positionen oft mehr als 75 % des Portfolios seines Longleaf Partners Funds aus.

Er vertritt einen klassischen Value-Investing-Stil und setzt auf vernachlässigte Branchen, die gerade so gar nicht en vogue sind an der Wall Street. Oder Unternehmen, die nicht als die großen Profiteure von Megatrends wahrgenommen werden und daher unter dem Radar des Marktes fliegen. Daher finden sich in seinem Portfolio wenige Aktien aus dem Hochtechnologiebereich, sondern Werte aus den Sektoren der Communication Services, zyklischen Konsumwerte und Industrie.

"Es gibt drei Komponenten, die die Rendite einer Investition ausmachen. Eine ist der Rabatt zum intrinsischen Wert. Die Zweite ist das Wachstum des intrinsischen Wertes. Und die Dritte ist die Geschwindigkeit, in der die Lücke zwischen Marktpreis und Wert geschlossen wird."

(Mason Hawkins)

Sein konträrer Ansatz zahlt sich aus; er kann über mehr als 40 Jahre hinweg auf eine Outperformance gegenüber dem S&P 500 verweisen. Seit der 2008/09 tun sich Valueaktien schwer gegenüber den Wachstumswerten und so geriet auch Hawkins Performance in den letzten Jahren ins Hintertreffen.

In seinem Investorenbrief zum 2. Quartal führte Mason Hawkins dies genauer aus. Weil man nicht auf Qualitätswerte mit Premiumausschlag gesetzt habe, hätte man jahrelang Rendite liegengelassen, doch in 2022 hätten Qualitäts- und Wachstumswerte bisher besonders gelitten. Die relative Performance der von Southeastern AM betreuten Fonds habe von einem begrenzten Engagement in wachstumsstärkeren Informationstechnologien profitiert, obwohl man in diesem Jahr einige interessante neue Chancen in gefallenen Wachstumslieblingen gefunden habe.

Bis zur Jahresmitte hätte es eine relative Outperformance von Value-Titeln gegeben, angeführt von Unternehmen aus den Bereichen Energie, Big Pharma und Verbrauchsgüter. Dies seien großartige Investments für die nahe Zukunft, da sich die Rohstoffpreise erholten, die US-Notenbank die Zinssätze anhebe und alles, was als stabil gelte, gut abschnitt. Hawkins betrachtet dies als die erste Welle einer Wertsteigerung, bei der die einfachsten, statistisch gesehen billigsten und am wenigsten volatilen Werte zuerst überdurchschnittlich abschneiden.

Andererseits bezweifelt er jedoch, dass große Pharmaunternehmen und integrierte Ölgesellschaften ihre relative Outperformance längerfristig aufrechterhalten können. Man konzentriere sich weiterhin auf die Qualität von Unternehmen und Mitarbeitern, sei sich aber auch bewusst, dass der Preis eine Rolle spiele, insbesondere in einem Umfeld wie dem heutigen. Man sehe gute Gelegenheiten in qualitativ hochwertigen Unternehmen mit einer günstigen Branchendynamik, die eine angeborene Komplexität aufweisen und/oder auf kurze Sicht missverstanden würden - habe aber bewiesen, dass man zu früh eingestiegen sei.

Mit verbesserungsfähigem Markttiming steht Mason Hawkins in diesem Jahr nicht allein, fast alle Starinvestoren und auch viele Privatanleger müssen schmerzvolle Einbußen verkraften.

Doch Mason Hawkins zeigt sich weiterhin positiv: "Wir besitzen Unternehmen, die über Preissetzungsmacht, starke Bilanzen und klare Wege zu organischem Wachstum verfügen, und wir sind Partner von Managementteams, die proaktiv Schritte unternehmen, um auf kontrollierbare Weise Mehrwert zu schaffen und die (fast historisch große) Wertlücke zu schließen. Wir glauben, dass der größte makroökonomische Gegenwind des letzten Jahrzehnts bald zu einem Rückenwind werden könnte". Der Verlauf der letzten Wochen gibt ihm bisher jedenfalls noch nicht recht…

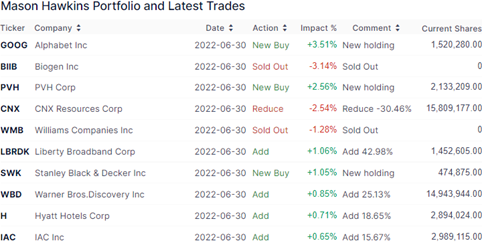

Top Transaktionen im 2. Quartal 2022

Im letzten Quartal lag Mason Hawkins Turnoverrate bei 11 % und unter seinen 37 Depotwerten finden sich 3 Neuzugänge, von denen es aber keiner gleich in die Top 10 schaffte.

Die größte verbucht der Neueinstieg bei der Google-Mutter Alphabet, der sich gleich mit 3,15 % niederschlägt. PVH Corp. mit 2,56 % und Stanley Black & Decker mit 1,05 % Gewichtung sind die beiden weiteren Neulinge im Depot.

Aufgestockt hat Mason Hawkins bei Liberty Broadband um 43 %, bei Warner Bros. Discovery um 25,1 % und bei IAC um 15,7 % nach bereits 30,2 % im Vorquartal. Bei Hyatt Hotels kaufte er 18,7 % zu und damit in etwa die gleiche Anzahl an Aktien, die er im 1. Quartal noch verkauft hatte.

Reduziert hat er im Gegenzug bei CNX Resources, wo er bereits im Vorquartal seinen Bestand um 17,2 % abgebaut hatte, während er bei Biogen komplett ausstieg und ebenso bei Williams Companies, wo er seine Position bereits im 1. Quartal um 70 % verkleinert hatte.

Top Positionen zum Ende des 2. Quartals 2022

In diesem Quartal sank Hawkins Portfoliowert um rund 16 % von 5,66 auf 4,74 Mrd. USD. Die drei größten Beteiligungen machen knapp 28 % aus, während es die fünf Schwergewichte auf rund 39 % bringen.

Hawkins Portfolio wird dabei weiterhin von Werten der Communications Servcies dominiert, die es auf eine Gewichtung von 35,1 % bringen und damit gut 5 % mehr als zuvor. Ihnen folgen zyklische Konsumwerte mit 18,6 % und damit 3,7 % mehr als noch im letzten Quartal. Financial Services liegen mit 13,5 % (+0,7 %) weiterhin auf dem dritten Rang vor Industriewerten mit 12,7 % (+1,4 %) und nun Immobilienwerten mit 6,7 %, die Energiewerten auf 5,4 % (-4,2 %) nachgaben.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Lumen Technologies bleibt weiterhin seine mit Abstand größte Depotposition, die mit nun 14,3 % ihr Gewicht sogar um fast 2 % ausbauen konnte. Mattel rückt um einen auf den zweiten Platz vor, weiterhin gefolgt von FedEx. Dank des Teilverkaufs rutschte CNX Resurxes um zwei Plätze auf den vierten ab und liegt damit nun vor IAC-Position. Deren Gewichtung hat sich trotz erneuter Aufstockung wegen des anhaltenden Kurseinbruchs nicht wesentlich erhöht.

Vom zehnten auf den sechsten Rang sprang Hyatt Hotels hoch und verdrängte general Electric auf den siebten Rang. Dahinter folgen Affiliated Managers, die ausgebaute Position des neu formierten Mediengiganten Warner Bros. Discovery und die Investmentbank Lazard.

Im Fokus: Stanley Black & Decker

1920 gründeten die beiden Ingenieure S. Duncan Black und Alonzo G. Decker die Black & Decker Manufacturing Company. Beide Unternehmen waren über die Jahrzehnte und Generationen hinweg erfolgreich und fusionierten 2010 zu Stanley Black & Decker Inc., dem weltgrößten Werkzeughersteller. Bekannt ist das Unternehmen vor allem für seine Bohrmaschinen der Marke Black & Decker, die sich auch hierzulande großer Beliebtheit erfreuen. Neben Werkzeugen für Heimwerker und Profis ist das Unternehmen aber auch noch globaler Marktführer für technische Verbindungselemente und einer der führenden Hersteller bei Sicherheitssystemen.

Black & Decker ist nicht die einzige Marke, die man vertreibt. Hinzu gesellen sich noch Stanley Tools, Craftsman und Dewalt, wobei der Verkauf von Werkzeugen und ihre Aufbewahrung rund 70 % zum Konzernumsatz beisteuern. Dabei liegt der regionale Schwerpunkt ganz klar in Nordamerika. Alleine 61 % erwirtschaftet man dort, weitere 19 % in Europa und 11 % in den Schwellenländern.

Das Unternehmen hält weltweit die Spitzenposition im Bereich Werkzeuge und Aufbewahrung und ist die Nummer zwei im Bereich der kommerziellen elektronischen Sicherheit und der technischen Befestigung. 2021 erzielte Stanley Black & Decker einen Umsatz von 15,6 Mrd. USD, der sich aus den drei Segmenten Werkzeuge und Aufbewahrung, Industrie sowie Sicherheit speist.

Schwächen im 2. Quartal

Stanley Black & Decker gab am 28. Juli 2022 seine Ergebnisse für das 2. Quartal bekannt. Der Umsatz stieg um 15,5 % auf 4,4 Mrd. USD und lag damit um 350 Mio. USD unter den Erwartungen. Der bereinigte Gewinn je Aktie in Höhe von 1,77 USD lag deutlich unter dem Wert des Vorjahrsquartals von 3,08 USD und auch um 0,36 USD unter den Schätzungen.

Das organische Wachstum ging im 2. Quartal um 6 % zurück. Der Umsatz im Bereich Tools & Outdoor, dem größten Segment des Unternehmens, ging organisch um 9 % zurück, weil höhere Preise von 7 % durch einen Volumenrückgang mehr als aufgezehrt wurde. Nordamerika und Europa verzeichneten einen Rückgang um mehr als 10 %, während die Schwellenländer unverändert blieben.

Der Bereich Infrastruktur wuchs aufgrund der anhaltend hohen Nachfrage nach Befestigungswerkzeugen um 26 %. Die technische Befestigung stieg um 7 %, da der Markt für Luft- und Raumfahrt wieder auf Wachstumskurs umschwenkte. Allgemeine Industrie- und Automobilbefestigungen zeigten sich ebenfalls robust.

Die bereinigte Bruttomarge sank um 800 Basispunkte auf 27,9 %, da die höheren Preise durch die höhere Rohstoffinflation und das geringere Volumen mehr als ausgeglichen wurden. Das Unternehmen kündigte ein Kostensenkungsprogramm an, das die Ausgaben bis Ende 2023 um 1 Mrd. USD und innerhalb von 3 Jahren um 2 Mrd. senken soll.

Aufgrund des Inflationsdrucks und der geringeren Nachfrage rechnet das Unternehmen nun mit einem bereinigten Gewinn je Aktie in einer Spanne von 5,00 bis 6,00 USD gegenüber 9,50 bis 10,50 und 12,00 bis 12,50 USD zuvor.

Das ganze Jahr ist schon schwierig für Stanley Black & Decker und der Aktienkurs kennt seit Jahresanfang nur den Rückwärtsgang. Das Allzeithoch markierte die Aktie im Mai 2021 bei 220 USD, aktuell notiert sie bei 75, ein Rückgang um zwei Drittel.

Ausblick

In Kürze stehen die Zahlen für das 3. Quartal an und es besteht wenig Hoffnung auf Besserung. Die Rückgänge am Immobilienmarkt, die hohe Inflation und damit verbundene Konsumzurückhaltung der Verbraucher und noch immer gestörte Lieferketten für die überwiegend in China produzierten Produkte lassen nichts Gutes vermuten. Zudem hat der Parteikongress der Chinesischen KP mit Staatslenker XI nun einen wenig marktorientierten Anführer in der Führungsposition zementiert, was neben den soeben von US-Präsident Biden eingeleiteten Chip-Moratorium China wirtschaftlich weiter zurückwerfen wird. Unternehmen mit höherer Abhängigkeit von China werden zunehmend Gegenwind verspüren.

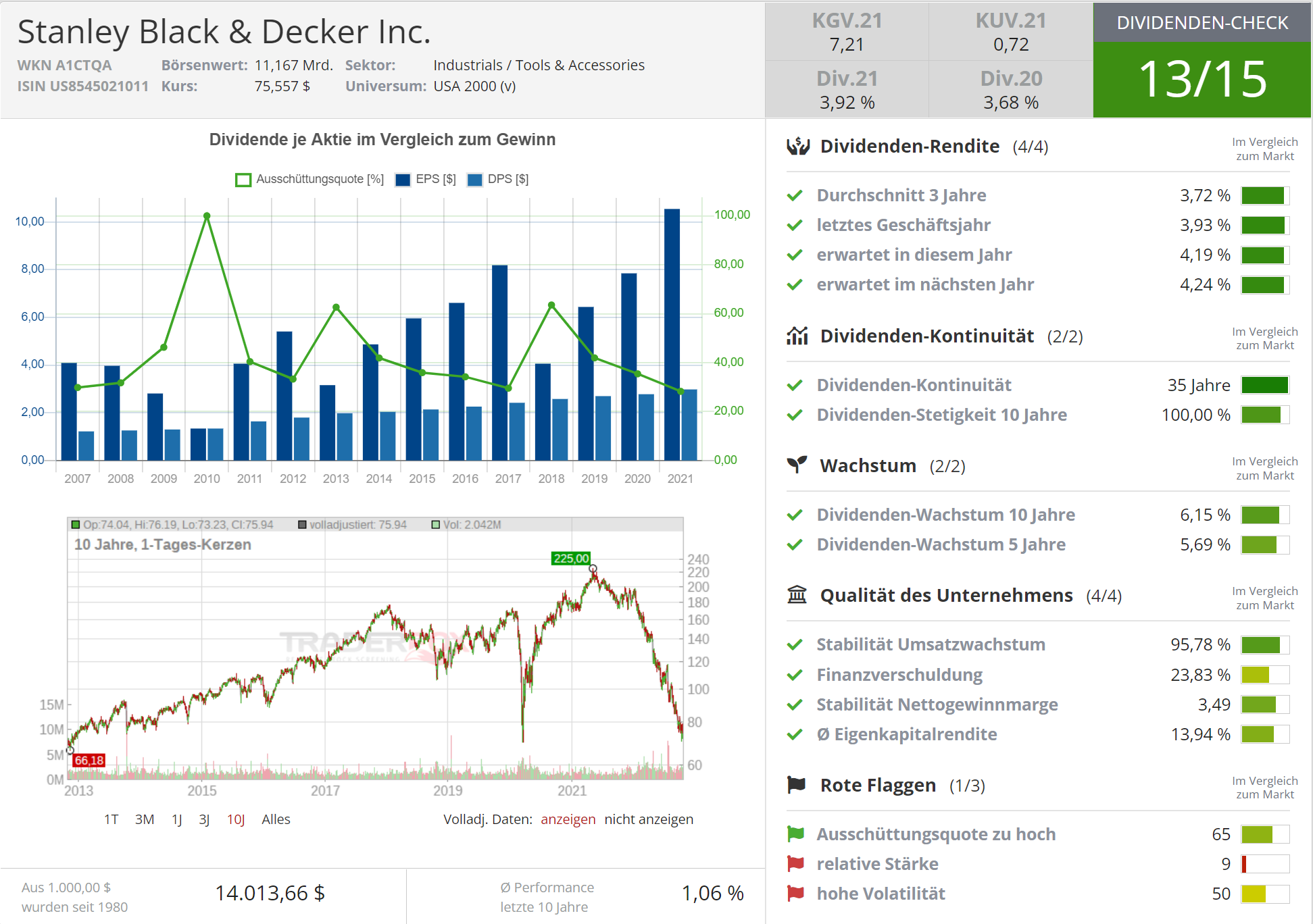

Solider Dividendenwert

Der Kursrückgang sorgt an anderer Stelle für Freude. Denn das Unternehmen zählt zu den Dividendenkönigen, da man seit 144 Jahren ohne Unterbrechung Dividenden an seine Aktionäre ausschüttet. Dabei wurde in den letzten 54 Jahren, über jede Wirtschaftskrise hinweg, die Ausschüttung erhöht. Zuletzt wurde die Quartalsdividende im 2. Quartal 2022 um 1 US-Cent auf die aktuellen 0,80 USD je Aktie angehoben, die auch für das 3. Quartal gezahlt werden soll.

Die Dividendenrendite ist damit auf 4,3 % gestiegen, was im historischen Vergleich überdurchschnittlich ist. Wann immer sie in der Vergangenheit in derartige Dimensionen vorstieß, standen bald signifikante Kurssteigerungen an. Das könnte auch dieses Mal wieder der Fall sein, wenn der Markt die negativen Entwicklungen endlich eingepreist hat und sich die bereits verbessernden Rahmenbedingungen auch in den Geschäften von Stanley Black & Decker bemerkbar machen.

Quelle: Dividenden-Check TraderFox

Wie sagte Mason Hawkins so schön? Main sei in Qualitätsunternehmen und Marktführer investiert, aber bei einigen eben zu früh dran mit dem Einstieg. Bei Stanley Black & Decker trifft wohl alles zu.

& Profi-Tools von

& Profi-Tools von