Portfoliocheck: Technologiewerte machten Chase Coleman zum Star. Aus, vorbei…

Chase Coleman III begann seine Investmentkarriere 1997 beim Hedgefonds Tiger Management von Julian Robertson, mit dessen Sohn Spencer er aufgewachsen war. Der legendäre Hedgefonds-Manager erzielte einen durchschnittlichen ROI von über 30 % und gehört mit seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts.

Als Julian Robertson seinen Fonds im Jahr 2000 schloss, betraute er Coleman mit der Verwaltung von über 25 Mio. USD, was ihn zu einem der über 30 sogenannten "Tiger Cubs" machte, den Tigerwelpen; Fondsmanager, die ihre Karriere im Fondsmanagement bei Tiger Management begannen. Robertson war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fondsmanager der Welt und neben Chase Coleman unter anderem auch Stephen Mandel (Lone Pine), Andreas Halvorsen (Viking Global), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management) und Lee Ainslie (Maverick Capital).

In der von ihm gegründeten Investmentfirma Tiger Global Management fungiert Chase Coleman als Partner. Der Hedgefonds war ein früher Investor sowohl in Facebook als auch in LinkedIn. Auf der 2019er-Forbes-Liste der Milliardäre der Welt rangiert er auf Platz 458 mit einem Nettovermögen von 4,5 Mrd. USD und hat nach Angaben von Institutional Investor im Jahr 2020 schätzungsweise 2,5 Mrd. USD verdient.

Chase Coleman verwaltete mit Tiger Global Management zu Glanzzeiten rund 100 Mrd. USD; er ist ein aktiver Investor, der sein Depot häufiger umschlägt. Dennoch ist sein Portfolio fokussiert und seine zehn größten Positionen machen annähernd die Hälfte seines Depots aus.

Chase Coleman gehörte zu den größten Investoren des Tech-Booms der letzten Jahre und investierte häufig in "späte Wachstumswerte", die kurz vor dem Börsengang standen. Das hat sich viele Jahre lang ausgezahlt, aber im Verlauf des letzten Jahres haben sich die Rahmendaten verändert, nachdem die Angst vor steigenden Zinsen und nachlassenden Wachstumsraten bei den High Growth-Aktien viel Luft aus den Bewertungen gelassen hat.

Tiger Global Management teilte daher seinen Anlegern Anfang Februar mit, dass man sich fortan nicht mehr auf die Finanzierung großer Startups in der Spätphase konzentrieren werde. Insbesondere im FinTech-Sektor war Tiger Global im Jahr 2021 sehr aktiv. Bei den 10 größten Fintech-Deals in Europa mischten Tiger Global, Softbank, Coatue und Sequoia (Ruane Cunniff) oft federführend mit. Das ist vorbei. Stattdessen wird sich der New Yorker Hedge-Fonds wieder auf Investitionen in jüngere Firmen in der Serie A und B konzentrieren.

Der fortgesetzte Abverkauf bei den Wachstumswerten setzte sich indes im 2. Quartal fort und führte zum schlechtesten 1. Börsenhalbjahr seit 40 Jahren. Die kurze Zwischenerholung im Juli brachte nur vorübergehend Entspannung, denn die anhaltend hohe Inflation lässt die Anleger vor einer noch härteren Gangart der Notenbanken zittern und so setzt sich der Kursabschwung an den Börsen fort. Vor allem bei den Wachstumswerten. So liegt der Dow-Jones-Index seit Jahresstart mit 15,2 % im Minus, der breite S&P 500 mit 18,7 % und der technologielastige NASDAQ mit 26,9 %. Zum Vergleich: der Bitcoin ist mit 56,8 % unter Wasser, während es Warren Buffetts Berkshire Hathaway "nur" auf ein Minus von 8,0 % bringt – trotz der hohen Gewichtung von Apple.

Der Hedgefonds Tiger Global Management von Chase Coleman verlor im 1. Halbjahr mehr als 50 %. Da seine Investmentfirma aber auch eine Reihe von Publikumsfonds aufgelegt hat, die ebenfalls unter starkem Performancedruck stehen, zeigt eine andere Zahl den Niedergang noch eindrücklicher: Chase Coleman gab in seinem 13F-Formular per Ende Juni an, das von ihm verwaltete Vermögen sei auf 11,9 Mrd. USD geschrumpft. Aus den Daten geht auch hervor, dass dieser Rückgang im 1. Halbjahr 2022 auf einen Verlust von 37,7 Mrd. USD aus der Kursentwicklung und von 41,1 Mrd. USD aus Nettoabflüssen aus den Fonds zurückzuführen ist.

Und gerade dieser rekordverdächtige Nettoabfluss aus seinen Fonds zwingt Chase Coleman zum Handeln, denn er muss Aktienpositionen verkaufen, um den Anlegern das Geld zurückzahlen zu können. Insofern erschwert dieser Umstand die Interpretation seiner Transaktionen erheblich.

Darüber hinaus ist ein weiterer Aspekt zu berücksichtigen. Das 13F-Formular enthält nur den Bestand an US-Aktien zum Quartalsende, wozu auch in den USA gehandelte ADRs zählen. Sämtliche andere Assets, wie Immobilien, Rohstoffe oder Gold, sind nicht enthalten, ebenso wenig Short-Positionen oder Aktienpositionen in ausländischen Werten.

Doch auch wenn sich hieraus einige Unschärfen ergeben, ist der massive Absturz von Chase Coleman beinahe ohne Gleichen. Er war frühzeitig bei vielen Wachstumswerten eingestiegen, oft auch weit vor dem Börsengang, und hat damit viele Jahre lang eine außergewöhnliche Erfolgsserie hingelegt. Er hält an diesem Ansatz fest, auch wenn er in der gegenwärtigen Lage aus Inflationsdruck, steigenden Zinsen und Energiepreisschock nicht funktioniert.

Und da die meisten Anleger letztendlich Momentumanleger sind, also dem Herdentrieb folgend dort investieren, wo in letzter Zeit die größten Kursgewinne zu verzeichnen waren, haben sie Chase Coleman auf den Gipfel getrieben und beschleunigen nun seinen Absturz. Doch das Momentum kann und wird wieder wechseln und sobald sich die Inflation abschwächt, die Konjunktur sich von ihrem Einbruch erholt und die Zinsen nicht mehr hochgetrieben werden, stehen Wachstumsaktien vor dem großen Rebound. Und mit ihnen Chase Coleman.

Diese Entwicklung wird mit sehr großer Wahrscheinlichkeit so eintreten. Allerdings ist nicht absehbar, wann das sein wird. Es kann ein paar Wochen dauern, ein paar Monate oder auch deutlich länger.

Aktuell ist die Inflation auf Rekordwerten; sie steigt nicht mehr weiter, aber sie fällt auch nicht. Noch nicht. Denn viele preistreibende Faktoren haben schon vor Wochen gedreht und liegen prozentual zweistellig im Minus, seien es Öl, Gas oder Kohle, die Rohstoff- und Getreidepreise oder Kaffee. Und auch der Immobilienmarkt hat seinen Zenit überschritten, was sich an fallenden Grundstücks- und Häuserpreisen zeigt, wie auch bei fallenden Mieten in der Neuvermietung.

In der Inflationsrate zeigen sich diese Effekte noch nicht, denn dort schlagen die Lohnsteigerungen noch zu Buche und die Preiserhöhungen der Unternehmen. Beides sind Faktoren, die erst mit einigen Monaten Verspätung ihre Auswirkungen zeigen, sei es wegen der laufenden Tarifverträge oder weil die Unternehmen heute produzierte Waren erst mit einigem Zeitverzug verkaufen. Wir werden die preisdämpfenden Einflüsse in der Inflationsrate also in den nächsten Wochen und Monaten dann zunehmend sehen. Und erst dann werden die Notenbanken, allen voran die Fed, den Druck an der Zinserhöhungsfront verringern.

Die Jahresperformance dürfte aber selbst bei einer möglichen Jahresendrallye kaum noch zu retten sein und 2022 nach 2018 als ein weiteres schlechtes Börsenjahr in die Geschichte eingehen. Doch bis es soweit ist, liegen noch einige Monate vor uns und wir befinden uns mitten im September, dem statistisch schlechtesten Börsenmonat von allen. Auch das drückt auf die Kauflaune der Anleger.

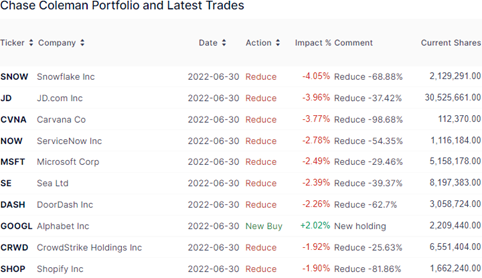

Top Transaktionen im 2. Quartal 2022

Doch nun zu Chase Colemans Aktiendepot und einigen interessanten Entwicklungen. Er blieb auch im letzten Quartal seinem aktiven Stil treu und wirbelte sein nur noch 11,9 Mrd. USD schweres Depot kräftig durcheinander. Seine Turnoverrate lag bei 6 % und zum Quartalsende hielt er 73, darunter vier neue. Zum Jahresstart waren es noch 169 Positionen gewesen, er hat sein Portfolio also deutlich fokussiert.

ALT

Die Verkäufe dominieren ganz klar und am stärksten wog die Reduzierung bei Snowflake um mehr als zwei Drittel. Beinahe ebenso gewichtig war der Teilverkauf beim chinesischen Onlinegiganten JD.com, wo Coleman mehr als ein Drittel abstieß.

Bei Carvana steuert er mit einem Positionsabbau von knapp 99 % auf den Totalausstieg zu, während er bei Microsoft knapp 30 % verkaufte und bei Sea Limited 40 %. Bei DoorDash, dem führenden US-Essenslieferanten waren es hingegen 63 %, beim Cybersecurityspezialisten Crowdstrike mehr als ein Viertel und bei Shopify knapp 82 %.

Unter den Top-Transaktionen sticht die Goolge-Mutter Alphabet besonders hervor. Denn es handelt sich um den einzigen Kauf und auch noch um eine Neuaufnahme. Charlie Munger sagte vor einigen Jahren, er habe noch nie einen stärkeren Burggraben gesehen als den von Google.

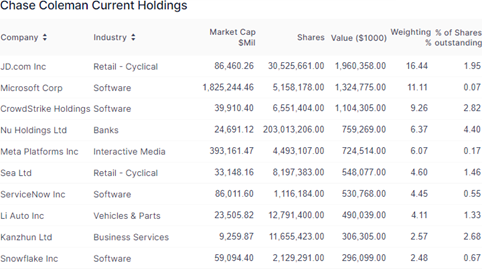

Top Positionen am Ende des 2. Quartals 2022

Mit 45,5 % bleibt der Technologiesektor in Colemans Depot weiter der stärkste, wenngleich er etwas an Boden verloren hat. Auch die zyklischen Konsumwerte behaupten ihren zweiten Platz, konnten aber auf eine Gewichtung von 29,8 % deutlich zulegen. Es folgen Communication Services mit einer reduzierten Gewichtung von 10,5 % vor Financial Services 10,4 %. Industriewerte spielen mit 2,6 % Gewicht nur eine untergeordnete Rolle, auch wenn sie um 2 % deutlich anwuchsen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Weiterhin an der Spitze bleibt unangefochten JD.com mit 16,5 % vor Microsoft mit 11,1 % und CrowdStrike mit 9,3 %. Alle drei Werte hat Coleman zwar reduziert, aber mit um die 30 % vergleichsweise weniger stark als andere Positionen.

Nu Holdings bleibt auf dem vierten Platz knapp vor Meta Platforms, die zu den wenigen Positionen gehört, die Coleman in diesem Quartal aufgestockt hat.

Die zweite Hälfte seiner Top 10 führt Sea Limited an, die es noch auf 4,6 % Gewicht bringen, vor ServiceNow und Li Auto. Kanzhun Ltd. ist eine weitere Neuaufnahme und stieg mit einer Gewichtung von 2,6 % gleich in die Top 10 ein und konnte sich dort sogar vor Snowflake schieben, die nach ihrer starken Reduzierung mit 1,5 % nur noch den zehnten Rang einnimmt.

Im Fokus: Technologieschwergewichte und Cashcows

Seine größten Erfolge feierte Chase Coleman in den letzten zehn Jahren mit kleinen, aufstrebenden Wachstumswerten, die das Potenzial hatten, ihre Branche zu disruptieren. Dabei scheitern viele der Startups oder werden von größeren Haien gefressen. Doch einige schaffen es, sich durchzusetzen und manchmal sogar eine eigene neue Branche zu schaffen. Dazu gehörten vor 40 Jahren Microsoft und Apple, später dann Amazon, JD.com und Meta Platforms (Facebook).

In Colemans Top 10 tauchen trotz des Ausverkaufs noch immer einige dieser High-Growth-Stocks auf, wie Nubank, CrowdStrike, Sea Limited und Snowflake, aber inzwischen teilen sie sich die Spitze mit Technologieschwergewichten wie Microsoft, Meta Platforms, ServiceNow, aber auch Alphabet und Amazon, die auf den folgenden Plätzen liegen.

Viele der Verkäufe sind dem hohen Mittelabfluss geschuldet, die Colemans Fonds zu verzeichnen hatte. Seine Aufstockung bei Meta, sein Neueinstieg bei Alphabet, seine vergleichsweise geringe Reduzierung bei Microsoft und Amazon zeichnen jedoch ein klares Bild: Chase Coleman setzt weiterhin auf Technologiewerte, er präferiert stark wachsende Unternehmen und fokussiert sein Geld in Unternehmen, die hohe Cashflows erzielen und daher im gegenwärtigen Wirtschafts- und Finanzumfeld am besten klarkommen – und aufgrund ihrer finanziellen Stärke wahrscheinlich sogar ihre Marktstellung weiter ausbauen können, auch durch die Übernahmen von kleinen und größeren Wettbewerberbern.

Der alte Spruch "Cash is king" hat angesichts knapp zweistelliger Inflationsraten an Bedeutung verloren, während "Cashflow is king" weiter zulegt. Unternehmen, die stabile Cashflows erzeugen, sind weniger von externen Mittelzuflüssen abhängig, ob nun durch Kredite, Anleihen oder Eigenkapitalspritzen in Form von Kapitalerhöhungen. Sie kommen auch seltener in die Verlegenheit, sich von Unternehmensbereichen trennen zu müssen, sondern können eine Neupositionierung ihres Geschäfts aus finanzieller Stärker heraus angehen.

Selbstverständlich leiden Firmen, wie Microsoft oder Alphabet, auch unter einem Wirtschaftsabschwung und steigenden Zinsen. Aber trotz Krise kann kaum jemand auf Windows oder Office verzichten oder wird Google nicht mehr nutzen oder Facebook, WhatsApp und Instagram. Weniger Umsatz und weniger Gewinn zu erzielen in einem Wirtschaftsabschwung sind nicht gleichbedeutend mit Verlusten und einer am Horizont drohenden Pleite. Unternehmen wie Microsoft haben Preissetzungsmacht, weil ihre Kunden nicht auf ihre Produkte verzichten können. Selbst wenn sie es wollten, sind die Wechselkosten viel zu hoch und das kann sich kaum jemand leisten, vor allem nicht in einer Wirtschaftskrise.

Es hat also seinen Grund, dass Chase Coleman gerade diese Cashflowgiganten in seinem Depot ein höheres Gewicht gibt, während er lieber andere Aktienpositionen reduziert, wo positive Cashflows und gewinne noch in weiter Ferne sind. Wäre Coleman nicht so vorgegangen, lägen seine Verluste noch einmal deutlich höher. Das ist nur ein kleiner Trost, gehört aber zum erfolgreichen Money Management dazu. Und sobald sich der Technologiesektor wieder erholt und den nächsten Bullenmarkt anführt, könnten sich Colemans Umpositionierungen merklich auszahlen.

& Profi-Tools von

& Profi-Tools von