Portfoliocheck: Value Investor Chris Davis stockte bei Facebook weiter auf. Trotz oder wegen der Skandale…

Christopher "Chris" Cullom Davis wurde das Investieren bereits in die Wiege gelegt und so leitet er heute das Geschäft der unabhängigen im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors").

Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er Jahren mit einer Anfangsinvestition von 100.000 US-Dollar. Bei Ende seiner Karriere Anfang der 1990er Jahre hatte er hieraus über 800 Millionen Dollar gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von fast 30 Milliarden Dollar verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als zwei Milliarden Dollar investiert.

Seit seiner Gründung setzt Davis Advisors auf ein und dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Verkürzt dargestellt, errechnet sich diese "normalisierte Ertragskraft des Unternehmens" aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt auf eine durchschnittliche jährliche Rendite von 11,7%, womit er alle großen Indizes um Längen schlägt.

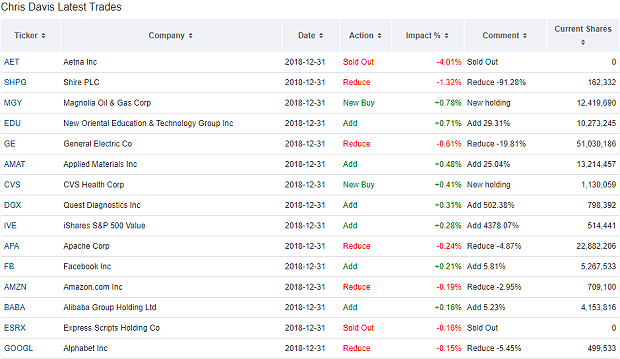

Käufe und Verkäufe (Top-Transaktionen)

Im vierten Quartal hat Chris es wieder ruhiger angehen lassen und nur einige Aktienbestände verändert; seine Turnoverrate lag bei 4,66 Prozent. Reduziert hat er unterm Strich in den Sektoren Finanzen, Industrie und Gesundheit, während er netto bei Technologie, Energie, zyklischen Konsumwerten und Immobilien bzw. REITs aufgestockt hat.

Seine bisher achtgrößte Depotposition, den Gesundheitskonzern Aetna Inc., hat er komplett verkauft und damit immerhin alleine schon 4 Prozent seines Depots ausgemustert. Und auch Shire PLC stammt als Biotechunternehmen aus dem Gesundheitssektor. Hier hat Chris Davis beinahe seinen kompletten Aktienbestand verkauft und das unmittelbar bevor die seit Mitte 2018 laufenden Übernahme durch die japanische Takeda abgeschlossen; die entsprechende Vollzugsmeldung kam in der zweiten Januarwoche.

Ebenfalls reduziert hat Chris Davis seinen Bestand in General Electric und auch bei Amazon und Alphabet hat er noch ein wenig weiter abgebaut, nachdem er im dritten Quartal diese beiden Positionen bereits um jeweils rund ein Viertel verkleinert hatte. Komplett getrennt hat er sich im Technologiesektor noch von Express Scripts.

Bei New Oriental Education und Applied Materials kaufte Chris Davis im vierten Quartal weiter zu, ebenso beim chinesischen Internetgiganten Alibaba und auch bei Facebook hat er seine Position um weitere 6 Prozent aufgestockt. Bei Magna Oli und CVS Health ist er ganz neu eingestiegen.

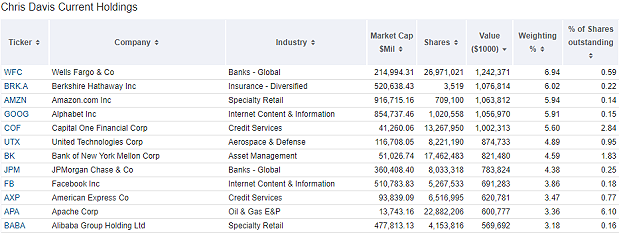

Portfolio (Top-Positionen)

Mit 42,5 Prozent ist der Finanzsektor im Portfolio von Davis Advisors weiterhin klar übergewichtet; er liegt mit deutlichem Abstand vor dem zweitplatzierten Technologiesektor, der 21 Prozent auf die Waage bringt. Es folgen zyklische Konsumwerte mit 12 Prozent, Industrie mit 10 Prozent und Energie mit 5,6 Prozent.

Bei der Rangliste seiner Depotpositionen machten sich die Veränderungen deutlich bemerkbar. So steht neu auf Platz 1 die US-Großbank Wells Fargo mit sieben Prozent und auf Platz 2 folgt mit sechs Prozent Gewichtung Warren Buffetts Investment Holding Berkshire Hathaway – bei der Wells Fargo ebenfalls zu den größten Positionen zählt.

Amazon ist dank der erneuten moderaten Reduzierung auf den dritten Platz abgerutscht, während Alphabet seine vierte Position behaupten konnte; beide kommen ebenfalls auf knapp sechs Prozent Depotanteil. Capital One und die vor der Aufspaltung in drei Teile stehende United Technologies sind weiterhin stark gewichtet, während sich Facebook sich vom elften auf den neunten Platz vorarbeiten konnte. Dazu beigetragen hat auch das erneute Aufstocken um weitere sechs Prozent.

Aktie im Fokus: Facebook

Facebook ist noch gar nicht so alt, kann allerdings bereits auf eine bewegte Unternehmensgeschichte zurückblicken. Von Mark Zuckerberg gegründet wuchs das Online-Netzwerk rasant und verdrängte dabei sogar den bis dahin dominierenden Platzhirschen MySpace; auch Alphabets späterer Versuch, mit Google+ dem eine eigene Erfolgsgeschichte entgegenzusetzen, scheiterte kläglich und Google+ wurde unlängst für private Nutzer abgeschaltet.

Nach dem Börsengang im Jahr 2012 ging erst einmal kräftig abwärts mit dem Kurs der Facebook-Aktie, der sich auf knapp 17 Dollar mehr als halbierte verglichen mit dem Ausgabepreis von 38 Dollar. In den letzten Jahren hat er sich allerdings eindrucksvoll entwickelt auf aktuell rund 190 Dollar; im letzten Sommer hatte er sogar sein bisheriges Allzeithoch bei 210 Dollar markiert.

Zwischen den beiden Extremkursen wandelte sich Facebook vom stark wachsenden Netzwerk hin zu einem gewinnorientierten Business, das längst seine Unschuld verloren hat. Immer wieder kam und kommt es zu Skandalen, die mit dem Schutz der Privatsphäre zu tun haben und dem Schutz der Daten der Nutzer. Und auch Daten von Menschen werden abgegriffen, die gar nicht bei Facebook angemeldet sind, sondern "nur" Facebook-Nutzer kennen. Facebook ist eine Datenkrake und saugt alles auf, was es zwischen die Finger kriegt. Und wertet diese Daten aus, das ist der große Geldbringer des Unternehmens. Facebook weiß, was die Menschen mögen, denn sie "liken" Personen, Produkte, Ereignisse. Und sie sprechen darüber, diskutieren mit anderen, tauschen sich aus. Auch diese Informationen wertet Facebook aus über seine eigens hierfür geschaffene Künstliche Intelligenz (KI).

Die Daten an sich stellen keinen Wert dar, erst ihre Verwendung macht sie so wertvoll. Einerseits platziert Facebook immer treffgenauer Werbung für seine eigenen Nutzer auf seinen Seiten und verdient daran, wenn die Nutzer die Produktlinks oder Banner anklicken und auf Shoppingtour gehen. Des Weiteren verkauft Facebook Werbung an Dritte. Und im Hintergrund analysiert Facebook das Verhalten und die Vorlieben seiner Nutzer, damit die Werbekunden immer besser und zielgenauer genau den Nutzern ihre Werbebotschaften präsentieren können, für die sie sich interessieren.

Mitunter geht Facebook hierbei auch zu weit oder schaut einfach weg. So geschehen beim Skandal um Cambridge Analytica, die gezielt manipulative Werbung und auch bewusst falsche Informationen ("Fake-News") bei der US-Präsidentenwahl eingesetzt haben und auch bei der Brexit-Abstimmung im Hintergrund die Fäden (mit-)zogen und die Abstimmenden manipulierten.

Gewinne trotz(en) Skandalen

Für Facebook ging die Sache bisher vergleichsweise glimpflich aus und man hat massiv Personal eingestellt, um gegen Fake-News und Hasskommentare vorzugehen. Das kostet viel Geld und senkt dauerhaft die Profitabilität des Unternehmens. Dem entsprechend waren die Anleger im letzten Jahr auch eher verhalten, was Facebook und seine weiteren Aussichten anging. Facebook selbst teilte nun mit, dass man wegen der jüngsten Datenschutz-Skandale bereits drei Milliarden Dollar zurückgelegt habe, insgesamt aber sogar von bis zu fünf Milliarden Dollar an Strafzahlungen ausgehe. Und so sank der Gewinn verglichen mit dem Vorjahr auch deutlich, aber er konnte die reduzierten Erwartungen des Marktes dennoch – mal wieder – schlagen. Der Gewinn ging im vergangenen Quartal auf 2,43 Milliarden Dollar zurück nach knapp 5 Milliarden ein Jahr zuvor. Der Umsatz stieg im Jahresvergleich um 26 Prozent auf gut 15 Milliarden Dollar und die liquiden Mittel beliefen sich zum Quartalsende auf rund 45 Milliarden Dollar.

Facebooks größter Gegner ist Alphabet

Facebooks Zahl der monatlich aktiven Nutzer stieg um acht Prozent auf 2,38 Milliarden. Damit schwächt sich das Wachstum weiter ab, aber angesichts der schon erreichten absoluten Zahlen ist das kein Wunder. Diese Nutzer sind die Quelle für Facebooks Umsätze und Gewinne und das Netzwerk versucht, diese Nutzer zunehmend zu monetarisieren.

Im Bereich der Onlinewerbung bilden Platzhirsch Alphabet (Google) und Facebook eine Art Duopol, das den größten Teil der Werbeerlöse vereinnahmt. Lediglich Amazon kann hier mit hohen Wachstumsraten aufholen, aber von einer recht überschaubaren Größe aus. Von Mithalten ist (noch) nicht zu sprechen. Während Alphabet deutlich mehr Einnahmen generiert als Facebook, hat das Netzwerk dennoch die besseren Karten in der Hand. Denn Facebook erwirtschaftet 93 Prozent seiner Werbeerlöse auf Mobilgeräten, wie Smartphones und Tablets. Alphabet punktet dagegen weiterhin vor allem im Bereich der PC-Nutzung und der Trend geht hin zu Smartphones und Tablets. Auch aufgrund dieser Aussichten hat sich der Kurs der Facebook-Aktie seit den Tiefstkursen im Dezember bis heute bereits um mehr als 50 Prozent erholt.

Facebooks weitere Schritte in die Zukunft

Doch für Facebook stehen weitere, wichtige Neuerungen an. Facebook ist nicht mehr nur ein Netzwerk, sondern man hat in den letzten Jahren auch gezielt und strategisch zugekauft. Wie den Messenger-Dienst Whatsapp oder den werbefinanzierten Social-Media-Dienst Instagram. Und während Facebook selbst eher bei der Generation der Eltern beliebt ist und zunehmend bei Senioren, punktet Instagram vor allem bei jungen Menschen, die sich hier auch visuelle Tipps von "ihren" Influencern holen.

Nun versucht Facebook, seinen Messenger von Facebook mit Whatsapp und Instagram auf eine einheitliche Plattform zu stellen und diese mit einer End-to-End-Verschlüsselung abzusichern. Diese Verknüpfung dürfte nur ein erster Schritt sein; so kann man bereits heute über Whatsapp telefonieren oder Geld an Freunde überweisen. Der Zugriff auf Zahlungsdaten und Zahlungsströme ist ein weiterer Schritt, um in weiteren Geschäftsfeldern Geld zu verdienen. Bei Instagram hat Facebook gerade eine neue Funktion implementiert: Instagram Checkout. Dahinter steckt die Idee, dass die Nutzer nicht mehr auf externe Seiten geleitet werden, wenn sie Werbung oder Produkte anklicken, sondern dass sie diese innerhalb der Instagram-App kaufen – und bezahlen – können. Dafür fordert Instagram bzw. Facebook natürlich eine Provision von den Händlern ein. Die dürfte nicht besonders üppig sein, aber bei rund 130 Millionen monatlich aktiven Nutzern, die auf Produktangebote innerhalb der Instagram-App klicken, dürfte sich da einiges zusammenläppern. Mit stark steigender Tendenz. Und es ist absehbar, dass dieser Service dann auch in ähnlicher Form auf Facebook angeboten und dass auch irgendwann eine eigene Kreditkarte und/oder Zahlungsfunktion für das Bezahlen in Geschäften folgen wird. Apple, Amazon, Google haben diesen Weg ja bereits erfolgreich beschritten.

In der Öffentlichkeit wird vor allem der Datenskandal wahrgenommen und die öffentlichen Anhörungen Mark Zuckerbergs vor dem Kongress finden medial höchste Beachtung. Und beide, Zuckerberg als auch Facebook, zeigen sich geläutert und versichern immer wieder, alles Nötige zu tun, um diese Probleme abzustellen und ihre Nutzer und ihre Daten besser und wirkungsvoll zu schützen. Und gerade der letzte Aspekt ist immens wichtig für Facebook, denn die Nutzer und ihre Daten sind das Kapital von Facebook. Ein bisher noch nur im Ansatz abgeschöpftes Kapital, was das Finanzielle angeht. Und so arbeitet Facebook im Hintergrund weiter daran, das Nutzererlebnis zu verbessern oder zumindest nicht zu verschlechtern, während gleichzeitig bequeme Möglichkeiten geschaffen werden, wie die Nutzer mehr Geld bei und über Facebook lassen können. Und seine Töchter.

Chris Davis hat dies erkannt und seine Chance genutzt, so ziemlich auf dem Stimmungstief seinen Bestand an Facebook-Aktien aufzustocken. Bisher lag er damit richtig und dürfte auch in nächster Zeit als Value Investor Freude haben an seinem Investment.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von