22 abgestrafte Qualitätsaktien aus Europa mit guten Ergebnissen und hohen Renditen beim freien Cashflow

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Viele der an sich sehr beliebten Qualitätsaktien erlitten im laufenden Jahr in einem herausfordernden Marktumfeld eine deutliche Bewertungskorrektur. Laut Bank of America spricht aber der laufende Zyklus dafür, dass Vertreter dieses Anlagestils bald wieder gefragter sein dürften. Basierend auf dieser Annahme hat das US-Institut nach qualitativ hochwertigen Aktien aus Europa gesucht, die in diesem Jahr in Sachen Bewertungen stärker nachgegeben haben als der Gesamtmarkt und die über eine gute Ertragslage und eine hohe Rendite beim freien Cashflow verfügen. TraderFox berichtet und zeigt die Liste mit den Namen der so ermittelten Qualitätsaktien-Favoriten.

Qualitätsaktien haben an sich einen sehr guten Ruf. Dafür sorgen sehr überzeugende Performance-Resultate, die dieser Anlagestil langfristig betrachtet erzielt hat. Möglich gemacht haben die guten Ergebnisse die Tatsache, dass qualitativ hochwertige Unternehmen wie es der Name schon sagt viel Qualität mitbringen, die dazu führen, dass solche Unternehmen im Wettstreit mit der Konkurrenz über einige Vorteile verfügen.

Doch die Vorlieben der Anleger schwanken bekanntlich und auch Qualitätsaktien sind in der Gunst der Investoren nicht immer gleich hoch angesiedelt. Jüngst beispielsweise stand die Kategorie nicht ganz oben in der Favoritenliste der Marktteilnehmer.

Aktien aus Europa mit deutlicher Bewertungskorrektur – Qualität litt dabei am meisten

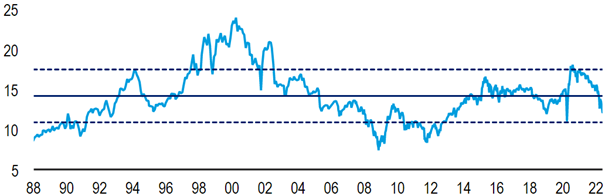

Zumindest ist dies einer aktuellen Publikation der Bank of America zu entnehmen. Demnach kam es bei europäischen Aktien im bisherigen Jahresverlauf in einem schwierigen Marktumfeld zu einem Rückgang um 22 % beim Kurs-Gewinn-Verhältnis gemessen an den Gewinnschätzungen für die kommenden 12 Monate. Konkret ist die Relation auf das 12,1-fache, was unter dem langfristigen Durchschnitt von 14,1x liegt.

MSCI Europe – geschätztes 12-Monats-Kurs-Gewinn-Verhältnis mit Durchschnitts- und +/-1-Standard-Abweichungslinien

Quellen: BofA European Equity Quant Strategy, MSCI, IBES

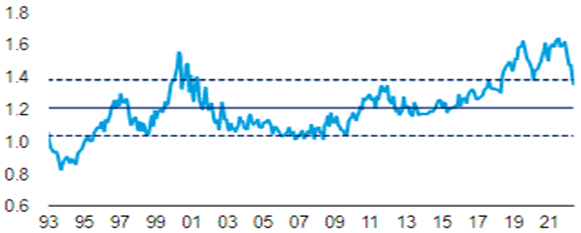

Die Bewertung von Qualitätsaktien (laut Bank of America schneiden diese Titel bei Gesamtkapitalrendite, Kapitalrendite, Eigenkapitalrendite, 5-Jahres-Eigenkapitalrendite und Leverage gut ab) ist im Vergleich zu anderen Anlagestilen laut dem US-Institut am stärksten gesunken, wobei die übliche Bewertungsprämie auf den niedrigsten Stand seit vier Jahren gefallen ist.

Top-Qualitätsaktien: Geschätztes 12-Monats-KGV relativ zum Gesamtmarkt mit Durchschnitts- und +/-1-Standard-Abweichungslinien

Quellen: BofA European Equity Quant Strategy, IBES

Das ist auch deshalb interessant, weil gleichzeitig bei Qualitätsaktien der Anstieg der EPS-Revisionsquote im Mai verglichen mit anderen Anlagestilen am größten war. Zur EPS-Revisionsquote sei ergänzt, dass diese die Anzahl der Aktien misst, bei denen die Konsensschätzung für den Gewinn pro Aktie (Earnings per Share – EPS) gestiegen ist, im Vergleich zu der Anzahl der Aktien, bei denen sie gefallen ist.

Ein-Monats-Änderung der Drei-Monats-EPS-Revisionsquote im Mai nach Anlagestilen

Quelle: BofA European Equity Quant Strategy, IBES

Wenn es nach den Analysten bei der Bank of America geht, dann es bezüglich Bewertungen und Kursentwicklung bei europäischen Qualitätsaktien bald wieder Besserung angesagt. Denn man bevorzugt High Quality-Aktien in der jetzigen "Slowdown"-Phase des Style Cycle. Zumal man auch eine zunehmende Gewinnunterstützung gemessen an der Veränderung des Drei-Monats-EPS-Revisionsverhältnisses sieht.

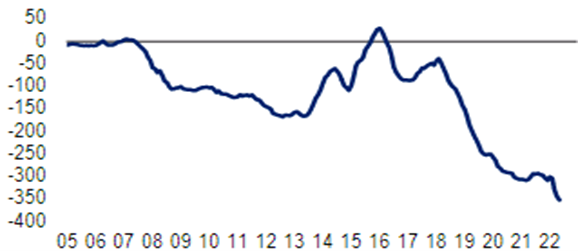

Europäische Aktienfonds haben seit 2005 Abflüsse in Höhe von 344 Mrd. USD verzeichnet

Wie es in der Publikation vom 25. Mai weiter heißt, verzeichneten auf Europa fokussierte Aktienfonds die 14. Woche in Folge einen Kapitalabzug. Im bisherigen Jahresverlauf verzeichneten europäisch ausgerichtete Fonds demnach Abflüsse in Höhe von 43,2 Mrd. USD.

Aktive Fonds verzeichneten dabei Abflüsse von 41,3 Mrd. USD und passive Fonds von 1,9 Mrd. USD. Versorger verzeichneten in der vergangenen Woche die größten Zuflüsse ($0,2 Mrd.), und die größten Abflüsse gab es bei Energie (0,2 Mrd. USD). Unter den Ländern verzeichnete die Schweiz die größten Zuflüsse (0,2 Mrd. USD), während Deutschland die größten Abflüsse verbuchte (0,2 Mrd. USD).

Erschreckend fällt übrigens der Blick auf die kumulierten langfristigen Kapitalflüsse bei Aktienfonds mit Schwerpunkt Europa aus. Denn wie die nächsten Grafik zeigt, verzeichneten europäische Aktienfonds seit 2005 Abflüsse in Höhe von 344 Mrd. USD.

Langfristige kumulierte Kapitalflüsse bei Aktienfonds mit Schwerpunkt Europa (in Mrd. USD).

Quellen: BofA European Equity Quant Strategy, EPFR Global

Den weiteren Ausführungen zufolge verbesserten sich alle Anlageregionen bei der von der Bank of America ermittelten EPS-Revisionsquote. Konkret erhöhte sich die globale 4-Wochen-EPS-Revisionsquote (ERR) auf 1,1 (der höchste Stand im Jahr 2022), und die europäische Quote stieg leicht auf 1,2 (12-Wochen-Hoch).

Im pazifischen Raum und in den Schwellenländern waren die größten Verbesserungen zu verzeichnen. Italien, Energie und "Rising Momentum" verzeichneten im Wochenverlauf den größten Anstieg des Ratios, während die Ratios für Frankreich, IT und "Low Risk" am stärksten zurückgingen.

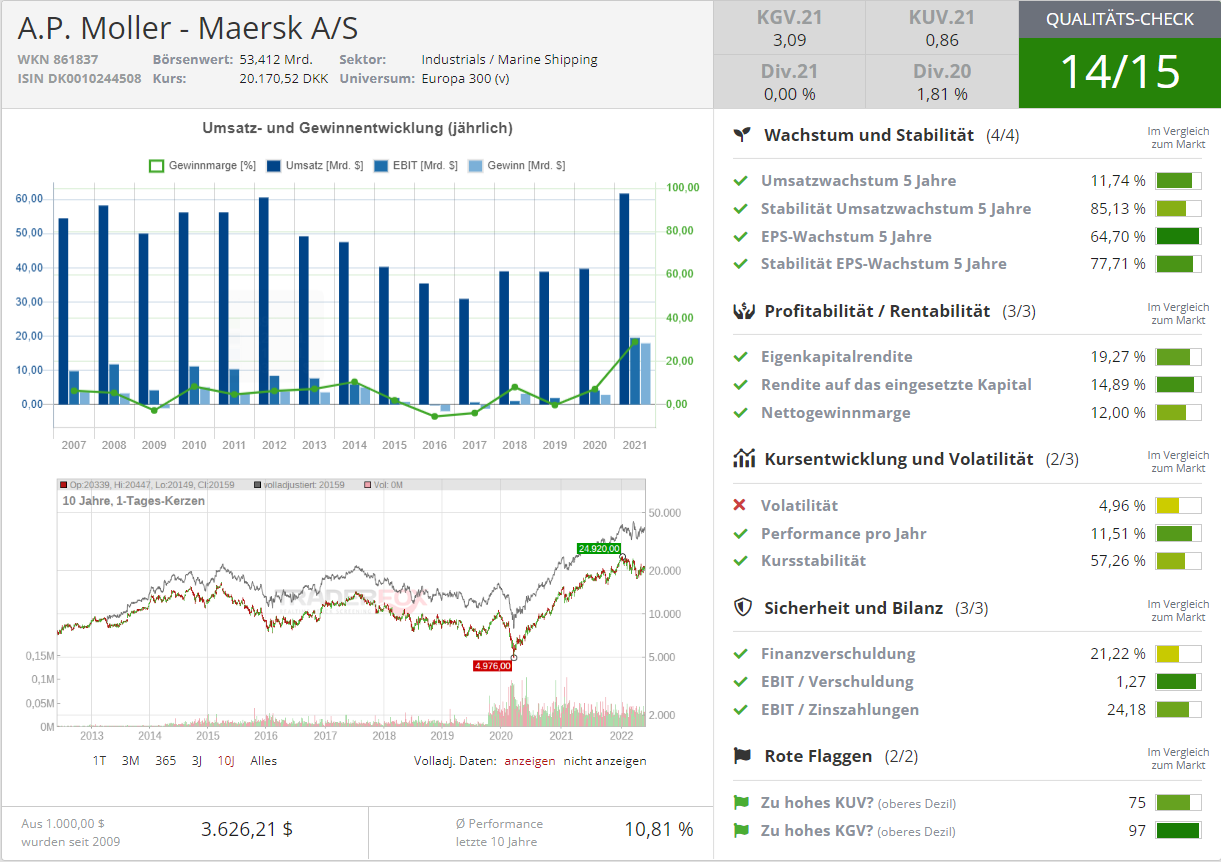

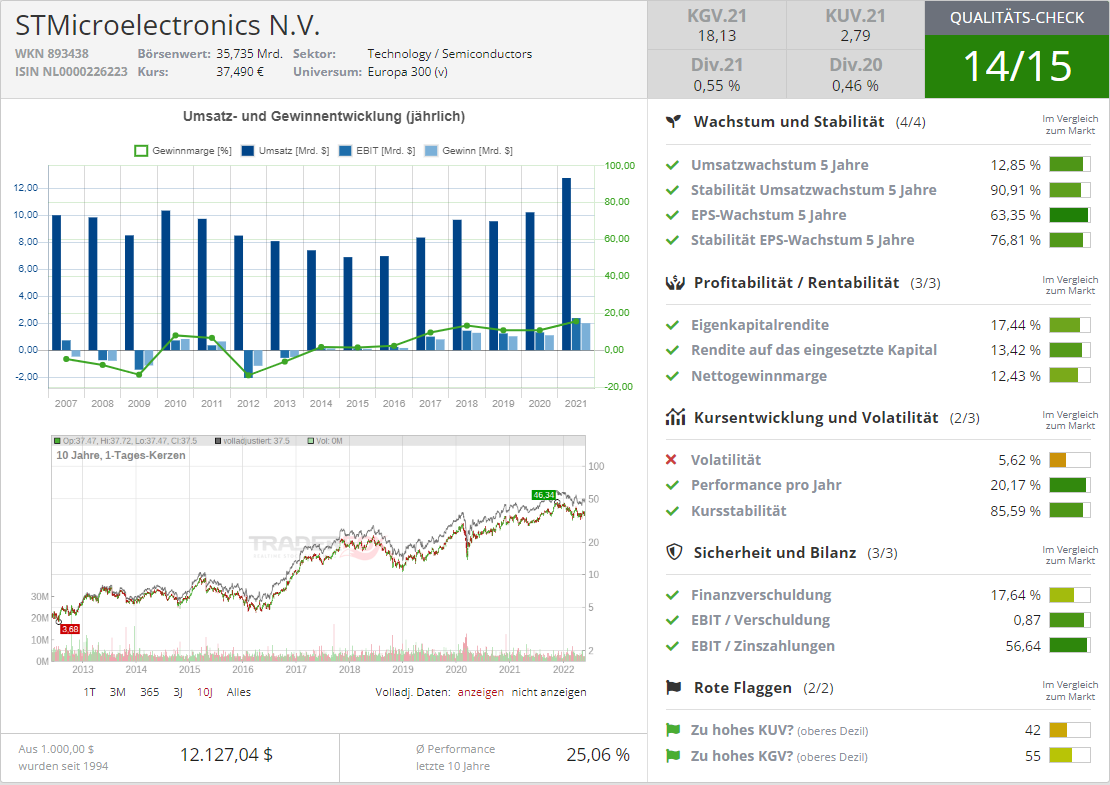

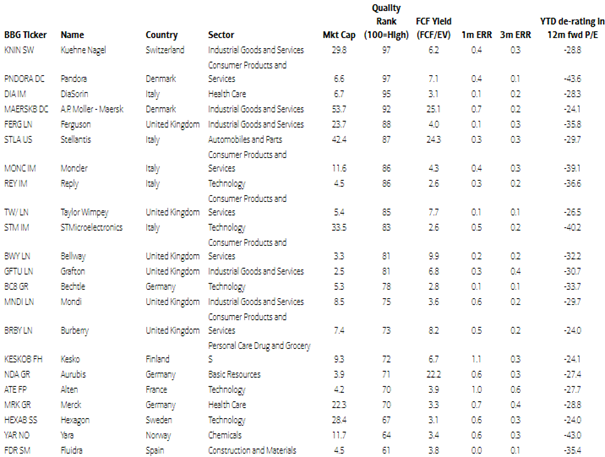

AP Moller-Maersk, Stellantis und STMicroelectronics gehören zu den High Quality-Aktien, die in diesem Jahr am stärksten nachgegeben haben

Die untenstehende Aufstellung zeigt jene Qualitätsaktien aus Europe, bei denen es in diesem Jahr zu einer stärkeren Bewertungskorrektur als am Gesamtmarkt gemessen am geschätzten 12-Monats-KGV gekommen ist, für die aber im Grunde eine gute Ergebnislage (positives 1-Monats- und 3-Monats-EPS-Revisionsverhältnis) sowie eine vergleichsweise hohe Rendite auf den erwirtschafteten freien Cashflow verglichen mit dem Median des jeweiligen Sektors (gemessen am 2021-er Verhältnis von freiem Cashflow zum Unternehmenswert) spricht.

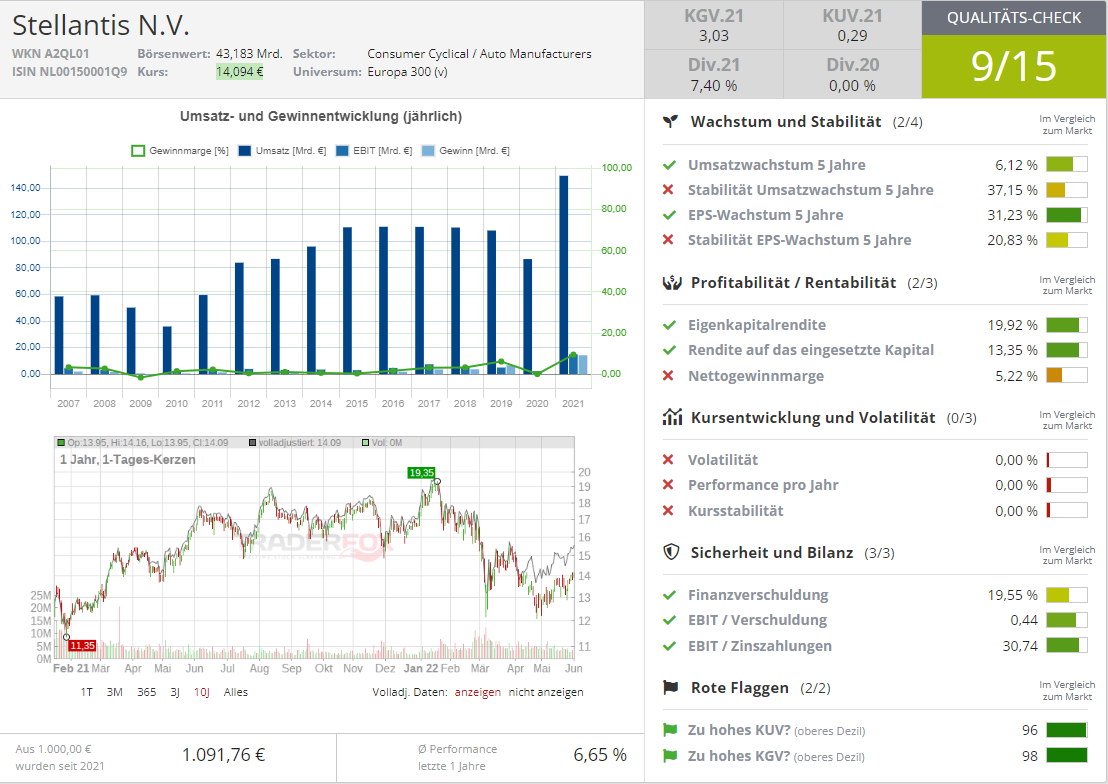

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Europäische Qualitätsaktien mit guter Ergebnislage und hohen freien Cashflow-Renditen

Quellen: BofA European Equity Quant Strategy, Factset, IBES.

& Profi-Tools von

& Profi-Tools von