Apple, Visa, AMD & Co.: Diese 32 US-Qualitätsaktien sind zu vernünftigen Bewertungen zu haben

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Gefahr, dass die Inflationserwartungen außer Kontrolle geraten, hat die Fed in ihrer restriktiven Haltung bestärkt. Daher nährt die jüngste Rohstoffpreis-Korrektur die Hoffnung am Markt auf eine Trendwende nach unten beim US-Verbraucherpreisindex und den Leitzinserwartungen. Zudem ist nach mehr als 18 Monaten eines Value-Zyklus ein Anlagestilwechsel im Gange. Da die Zinserhöhungen das Wirtschaftswachstum immer noch verlangsamen und die KGVs schrumpfen, rücken Qualitätsaktien laut Jefferies wieder in den Vordergrund. TraderFox berichtet und nennt 32 Qualitätsaktien, die nach Angaben der US-Investmentbank günstig bewertet sind.

Im Alltagsleben hat es sich beim Einkaufen oft als eine gute Entscheidung erwiesen, auf vernünftig gepreiste Qualitätsprodukte zu setzen. Übertragen lässt sich diese Erfahrung auch auf die Börse. Denn auch da liegt der Erfolg einer Anlage oft im Einkaufspreis, das heißt, es macht sich meist bezahlt, bei Investments nicht zu viel zu bezahlen. Und Qualitätsaktien sind ohnehin über jeden Zweifel erhaben. Jedenfalls haben etliche Studien gezeigt, wie vergleichsweise gut diese Gruppe langfristig in Sachen Wertentwicklung abschneidet.

Geht es nach Jefferies, dann ist gerade wieder ein günstiger Zeitpunkt, um verstärkt in Qualitätsaktien zu investieren. Bei der Begründung dieser These konstatiert die US-Investmentbank zunächst erst einmal, dass Value-Titel von der steigenden Inflation seit Anfang 2021 profitiert haben. Doch der Verbraucherpreisindex in den USA scheint seinen Höhepunkt zu erreichen, obwohl Makroökonomen davon ausgehen, dass er weiterhin deutlich über dem Trend liegen wird.

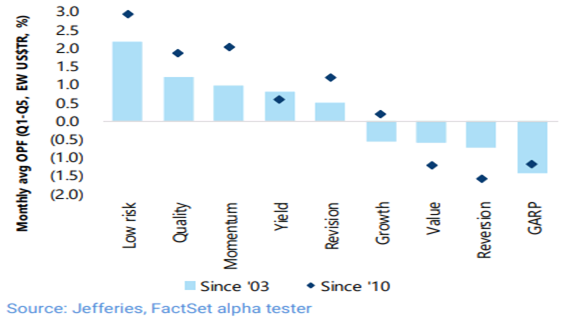

Eine Jefferies-Analyse von Zeiten mit sinkenden US-Inflationserwartungen legt nahe, dass weltweit niedriges Risiko und Qualität in den Fokus rücken sollten, während Value künftig vorerst unterdurchschnittlich abschneiden dürfte. Genau genommen hat sich ein risikoarmes Handeln in diesem Jahr aufgrund der erhöhten Marktvolatilität bereits als gut funktionierend erwiesen. Und jetzt ist es laut dem US-Institut auch an der Zeit, aus Value-Zyklikern in Qualitätsaktien umzuschichten. Als die Zinserwartungen im Jahr 2018 ihren Höhepunkt erreichten, hätten jedenfalls defensive Werte und Qualitätstitel in den nächsten beiden Jahren eine Outperformance erzielt. Value sei damals dagegen der Anlagestil mit der schlechtesten Performance gewesen.

Qualitätswerte und defensive Titel outperformen in Zeiten mit fallenden Inflationsraten

Qualität steht auch bei Gewinnherabstufungen im Mittelpunkt des Anlegerinteresses

Im Rahmen einer Analyse der derzeitigen Rahmenbedingungen stellen die Jefferies-Analysen auch fest, dass die globalen Margenprognosen nun schon seit fast einem Jahr unter Druck stehen. Dagegen sind die Gewinnrevisionen aufgrund von Umsatzsteigerungen weitgehend positiv geblieben.

Die Nettogewinnrevisionen sind demnach jedoch bereits negativ geworden, was darauf hindeutet, dass mehr Analysten ihre Gewinnprognosen nach unten korrigieren (NER - net earnings revisions) als nach oben. Die Heraufstufungen beschränken sich derzeit noch auf einige wenige Sektoren. Die Vergangenheit hat laut der US-Investmentbank aber gezeigt, dass in Zeiten, in denen die Nettogewinn-Revisionen negativ und rückläufig waren, sowohl Aktien mit niedrigem Risiko als auch Qualitätsaktien eine Outperformance erzielten. Value-Aktien schnitten da dagegen am stärksten unterdurchschnittlich ab.

Mit Blick auf die Bewertungsrelationen ist noch erwähnenswert, dass das relative KGV-Gefälle zwischen Qualitäts- und Substanzwerten im obersten Quintil sich seit der zunehmenden Bedeutung von Internet- und anderen Technologiewerten im Jahr 2017 stetig vergrößert hat. Dieses Verhältnis erreichte im vergangenen Jahr einen Höchststand und ist anschließend angesichts der jüngsten Outperformance von Value-Titeln stetig zurückgegangen.

Während Qualitätsaktien im Vergleich zu Value-Aktien laut Jefferies immer noch überbewertet erscheinen, bewegt sich ihr geschätztes KGV im Vergleich zum Rest des Anlageuniversums derzeit nahe dem langfristigen Durchschnitt und deutlich unter dem Durchschnitt nach der globalen Finanzkrise. Dies deutet für das US-Institut darauf hin, dass Qualitätsaktien deutlich abgewertet haben und sich eine Bewertungsunterstützung abzeichnet.

Die Favoritenliste enthält auch einige sehr bekannte Namen

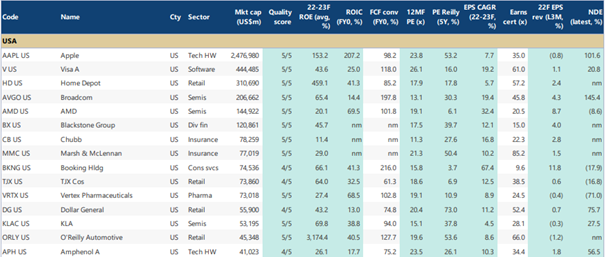

Vor dem Hintergrund dieser Bestandsaufnahme plädieren die Jefferies-Analysten dafür, sich künftig wieder auf Qualitätsaktien zu konzentrieren. Auf der Grundlage des hauseigenen Microstrategy-Qualitätsrahmens hat man im beobachteten Universum nach Anlagemöglichkeiten mit Qualität sowie starken Profilen in Sachen Wachstum und Nettogewinn-Revisionen gesucht.

Dabei wurden extreme Bewertungen ausgeschlossen, das heißt, es ging bei der Suche darum, Qualitätstitel ausfindig zu machen, die zu einem angemessenen Preis (QARP – quality at a reasonable price) zu haben sind

Die Kriterien für die Aktienauswahl aus einem Universum mit qualitativ hochwertigen Unternehmen aus den ersten beiden Quintilen (Jefferies-Qualitätsbewertung - 4/5 oder 5/5) mit einer Marktkapitalisierung von mehr als vier Mrd. Dollar lauten wie folgt:

▪ Hohe Rentabilität: Nächste Zweijahres-Eigenkapitalrendite (return on equity – ROE) und der aktuellen Rendite auf das investierte Kapital (Return on invested capital (ROIC)) von jeweils größer als 10 %.

▪ Angemessene Bewertungen: geschätztes Zwölf-Monats-KGV von unter 25x.

▪ Wachstum und Revisionen: Positive und relativ sich verbessernde durchschnittliche Gewinnsteigerungsraten für die Jahre 2022 und 2023 beim Gewinn je Aktie plus verbesserte Gewinnrevisionen in den vergangenen drei Monaten (bis auf wenige Ausnahmen).

▪ Gute Cashflows: Unternehmen mit zuletzt positiver Conversion beim freien Cashflow.

▪ Kein hoher Verschuldungsgrad: Nettoverschuldung unter 100 % (bis auf wenige Ausnahmen)

Der nachfolgenden Tabelle sind die Namen der so ermittelten 32 US-Aktien mit Qualität, vernünftigen Bewertungen und Gewinndynamik zu entnehmen.

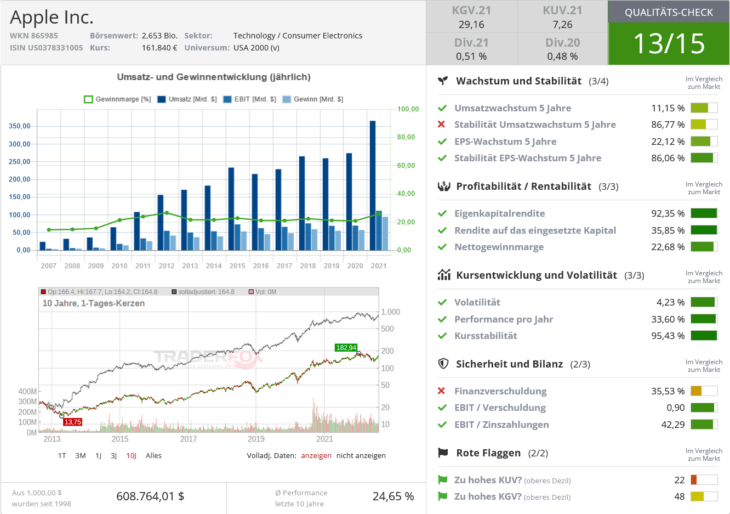

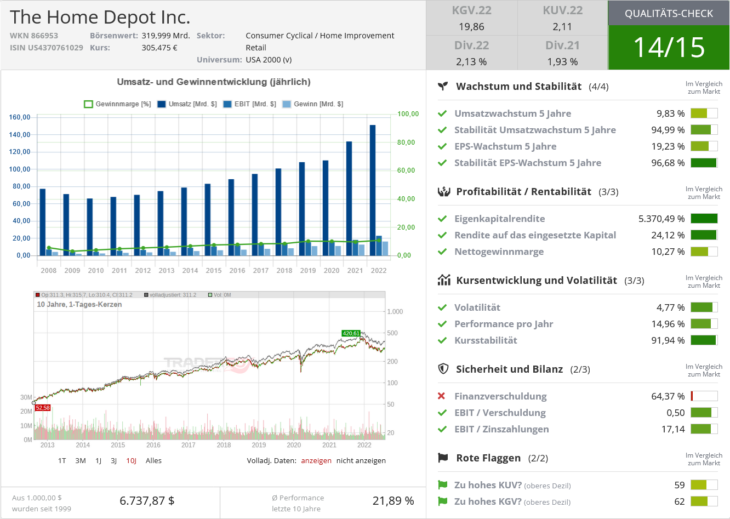

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von