Armmacher: Diese 15 Aktien vernichteten in den letzten zehn Jahren das meiste Aktionärsvermögen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Studien zeigen, dass echte Gewinneraktien in der Minderheit sind. Verliereraktien sind dagegen leicht zu finden. Morningstar hat die 15 US-Aktien herausgefiltert, die in den vergangenen zehn Jahren am meisten Aktionärsvermögen vernichtet haben - insgesamt 281 Mrd. USD. TraderFox berichtet, nennt die Namen dieser Verlierer-Aktien und zeigt, wie Morningstar ihre Zukunftsaussichten einschätzt.

Von 1926 bis 2015 waren nur 4 % der börsennotierten Aktien für den gesamten Nettogewinn des US-Aktienmarktes verantwortlich. Die anderen 96 % waren über ihre gesamte Laufzeit hinweg gesehen in Sachen Performance nur gleichauf mit Einmonats-Schatzanweisungen. Das geht aus einem Arbeitspapier mit dem Titel "Do Stocks Outperform Treasury Bills?" von Finanzprofessor Hendrik Bessembinder von der Arizona State University hervor.

Das zeigt, dass echte nachhaltige Gewinneraktien auch an der Wall Street nicht leicht zu finden sind. Über die erfolgreichsten dieser Raritäten berichteten wir in der Vorwoche hier: https://aktien-mag.de/blog/strategien/reichmacher-die-top-15-aktien-des-letzten-jahrzehnts-die-das-meiste-vermogen-fur-aktionare-geschaffen-haben/p-116820.

Die 15 US-Aktien, die im Zehnjahres-Zeitraum von 2014 bis 2023 das meisten Vermögen geschaffen haben, hat wie im verlinkten Text geschrieben Amy Arnott ausfindig gemacht. Die Portfoliostrategin bei Morningstar fokussierte sich dabei auf den veruchten Marktzuwachs in Dollar gerechnet.

In einem dazu ergänzenden Beitrag hat Arnott eine ähnliche Übung aus der umgekehrten Perspektive durchgeführt, um jene Aktien zu ermitteln, die das Vermögen der Aktionäre am meisten geschmälert haben, anstatt ihn zu steigern. Dazu hat sie zunächst die US-Aktiendatenbank von Morningstar durchforstet, um die Unternehmen mit dem größten Rückgang der Marktkapitalisierung (aktueller Aktienkurs multipliziert mit der Gesamtzahl der im Umlauf befindlichen Aktien) im gleichen Zeitraum zu finden.

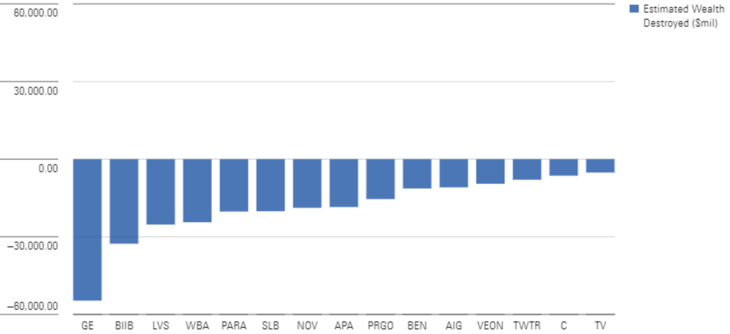

Um ein genaueres Bild der Vermögensvernichtung zu erhalten, hat sie dann den Gesamtwert der gezahlten Dividenden und Aktienabspaltungen addiert, die den Rückgang der Marktkapitalisierung teilweise ausgleichen. Die nachstehende Grafik zeigt die 15 Aktien, die auf der Grundlage dieser Kennzahlen den größten Wert für die Aktionäre vernichtet haben.

Die 15 US-Aktien die in den vergangenen zehn Jahre am meisten Vermögen vernichtet haben

Quelle: Morningstar Direct und Berechnungen von Amy Arnott. Daten vom 03.12.2023. Der Dollarbetrag für X Corp. (ehemals Twitter) spiegelt die Veränderung der Marktkapitalisierung vom 1. Januar 2014 bis zum 30. Juni 2022 wider.

Als Gruppe vernichteten diese Armmacher in den vergangenen zehn Jahren ein geschätztes Aktionärsvermögen von 281,2 Mrd. USD. Das ist eine große Zahl, aber weit weniger als die geschätzten 15 Billionen Dollar an Vermögen, die von den 15 besten Aktien auf der positiven Seite geschaffen wurden.

Dies ist laut Arnott auf mehrere Faktoren zurückzuführen. Erstens können Unternehmen mit hervorragenden Finanzergebnissen und Aktienkursen ihre Konkurrenten über viele Jahre hinweg in den Schatten stellen. Während es unmöglich ist, mehr als 100 % seiner ursprünglichen Investition in eine Aktie zu verlieren (es sei denn, man begibt sich auf riskantes Terrain wie Derivate und Leverage), können erfolgreiche Aktien ein Aufwärtspotenzial haben, das weit über ihren ursprünglichen Ausgangswert hinausgeht.

Zweitens ist die Wahrscheinlichkeit, mit einer einzelnen Aktie einen Verlust zu erleiden, relativ hoch, aber die Wertvernichtung kann sich in Grenzen halten, wenn eine Aktie zu Beginn keine große Marktkapitalisierung erreicht hat.

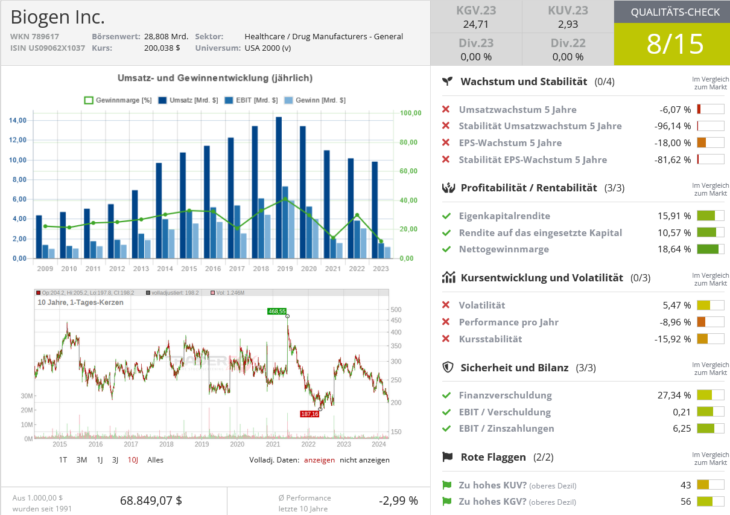

Bei vielen der ermittlten Wertvernichter handelt es sich um Large-Cap-Aktien, die einst ihre Branchen dominierten. GE Aerospace beispielsweise ist der Rechtsnachfolger von General Electric, das gemessen an Umsatz und Rentabilität einst eines der größten Unternehmen der Vereinigten Staaten war. Über den Zehnjahres-Zeitraum, der 2023 endete, hat General Electric geschätzte 55 Mrd. USD an Aktionärswert vernichtet, verglichen mit etwa 33 Mrd. USD bei Biogen, dem zweiten Unternehmen auf der Liste.

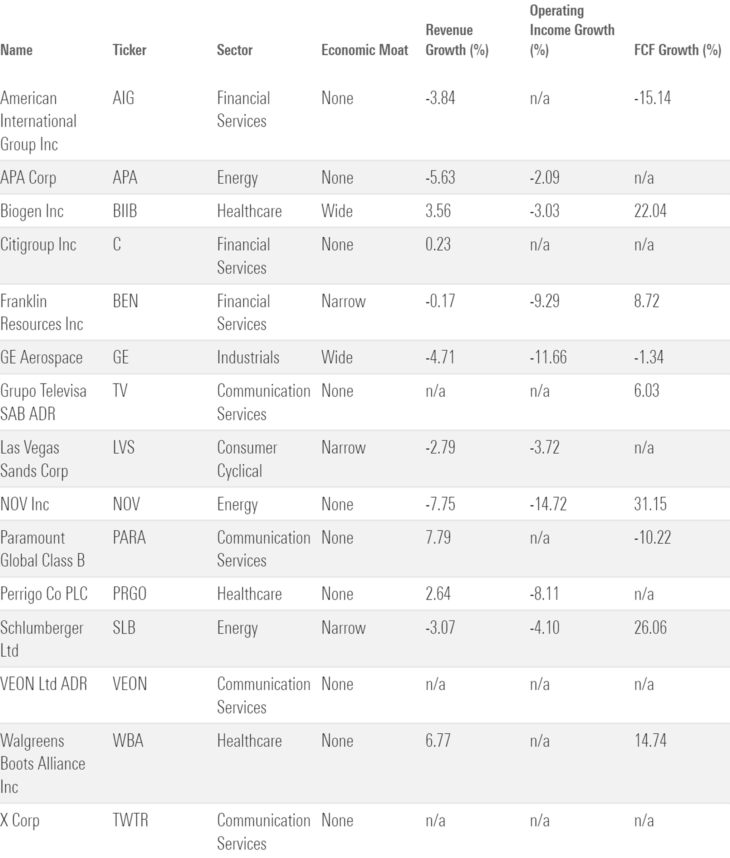

Während die übrigen Unternehmen eine bunte Mischung von Branchen, Sektoren und zugrundeliegenden Problemen umfassen, haben viele von ihnen einen gemeinsamen Nenner: einen fehlenden wirtschaftlichen Burggraben oder nachhaltigen Wettbewerbsvorteil. Zehn der Unternehmen auf der Liste haben keinen wirtschaftlichen Burggraben, und drei weitere haben nur einen schmalen wirtschaftlichen Burggraben. Nur zwei Unternehmen auf der Liste - Biogen und GE Aerospace - haben derzeit ein hohes Morningstar Economic Moat Rating.

Trotz der früheren Probleme dieser Unternehmen sind die Morningstar-Analysten der Meinung, dass beide einen Wettbewerbsvorteil für die Zukunft haben: Biogen hat ein auf Spezialmärkte ausgerichtetes Arzneimittelportfolio und eine neuartige, auf die Neurologie ausgerichtete Pipeline, und GE Aerospace verfügt über spezielle Fähigkeiten bei der Entwicklung, Herstellung und Wartung komplexer Produkte mit langen Vorlaufzeiten und hohen Umstellungskosten.

Auf der Eingangs erwähnten Liste der Vermögensschöpfer waren Wassergräben viel stärker vertreten: 13 der 15 Unternehmen haben nach den Einschätzungen der Morningstar-Analysten einen breiten wirtschaftlichen Graben.

Details zu den wirtschaftlicher Burggräben und den Wachstumskennziffern der Vermögensvernichter

Quelle: Morningstar Direct. Daten vom 31.12.2023.

Ein weiterer gemeinsamer Faktor laut Arnott: sich verschlechternde Fundamentaldaten. Wie aus der obigen Tabelle hervorgeht, mussten die meisten Wertvernichter in den letzten 10 Jahren rückläufige Einnahmen und Betriebserträge hinnehmen. Drei von ihnen - American International Group, Paramount Global und General Electric - meldeten auch Rückgänge beim freien Cashflow. Die Anleger reagierten auf diese sich verschlechternden Kennzahlen, indem sie die Aktienkurse nach unten trieben.

Was ist schief gelaufen?

Es ist aus der Sicht von Arnott schwer zu verallgemeinern, was zu den Einbrüchen bei diesen Unternehmen geführt hat. So wie es viele verschiedene Wege zur Größe gibt, so gibt es auch viele Wege zur Wertvernichtung. Aber bei der Untersuchung der Schwierigkeiten dieser Unternehmen tauchten einige Probleme mehr als einmal auf.

- Akquisitionen, die keinen Mehrwert für die Aktionäre schaffen. Der Mischkonzern General Electric hatte zuvor ein weitläufiges Portfolio von Unternehmen in vielen verschiedenen Bereichen aufgebaut, aber Komplexität und mangelnde Fokussierung führten schließlich zu seinem Untergang. Schlumberger nahm 2019 eine massive Abschreibung in Höhe von 13 Mrd. USD vor, um dem Rückgang seiner übernommenen Aktivitäten im amerikanischen Druckpumpengeschäft Rechnung zu tragen. Die Investmentgesellschaft Franklin Resources hat in den letzten Jahren zahlreiche Akquisitionen getätigt, hatte jedoch Schwierigkeiten, Marktanteile zurückzugewinnen, da die Leistung nachließ.

- Versäumnis, mit den Veränderungen der Verbraucherpräferenzen Schritt zu halten. Die Mediengruppe Paramount Global beispielsweise musste einen Rückgang seines Nettoeinkommens hinnehmen, da die Zuschauer das traditionelle Fernsehen zugunsten von Streaming-Diensten aufgegeben haben. Die Apothekenkette Walgreens Boots Alliance ist ins Hintertreffen geraten, da die Verbraucher bei Rezepten und anderen Produkten auf Online-Dienste umgestiegen sind.

- Versäumnisse im Risikomanagement. Die Citigroup war eine der am stärksten von der Finanzkrise 2008 betroffenen Banken und kämpft seither darum, ihr Geschäft auf einen profitableren Weg zu bringen. In ähnlicher Weise verkaufte die American International Group große Mengen an Credit-Default-Swaps auf Subprime-Hypothekenprodukte, was bei diesem Versicherer zu einer massiven staatlichen Rettungsaktion im Jahr 2008 und einer jahrelangen schlechten Finanzleistung seither führte.

- Herausfordernde externe Faktoren. Als führender Anbieter von Ölfelddienstleistungen ist Schlumberger stark von den Energiepreisen abhängig. Der Einbruch des Ölpreises zwischen 2014 und 2016 forderte einen hohen Tribut von den Einnahmen und der Rentabilität des Unternehmens. Die Einnahmen von Las Vegas Sands erlitten einen schweren Schlag, als die Beschränkungen für Covid-19 in Asien es den Verbrauchern unmöglich machten, Casinos in Macao und anderen Orten zu besuchen.

- Mangelnder Erfolg bei der Entwicklung neuer Produkte. Biogen, einst ein Biotech-Liebling, hat bei der Produktentwicklung mehrere Rückschläge erlitten. Das Unternehmen hoffte auf ein neues Medikament gegen die Alzheimer-Krankheit, um die rückläufigen Einnahmen aus den Multiple-Sklerose-Medikamenten zu ersetzen, aber die Entwicklung des Medikaments kam an verschiedenen Stellen ins Stocken. Nach zahlreichen Kontroversen und Rückschlägen bei der Kostenübernahme durch Medicare kündigte Biogen kürzlich an, die klinischen Studien einzustellen.

Gemischte Anlageaussichten aus Morningstar-Sicht

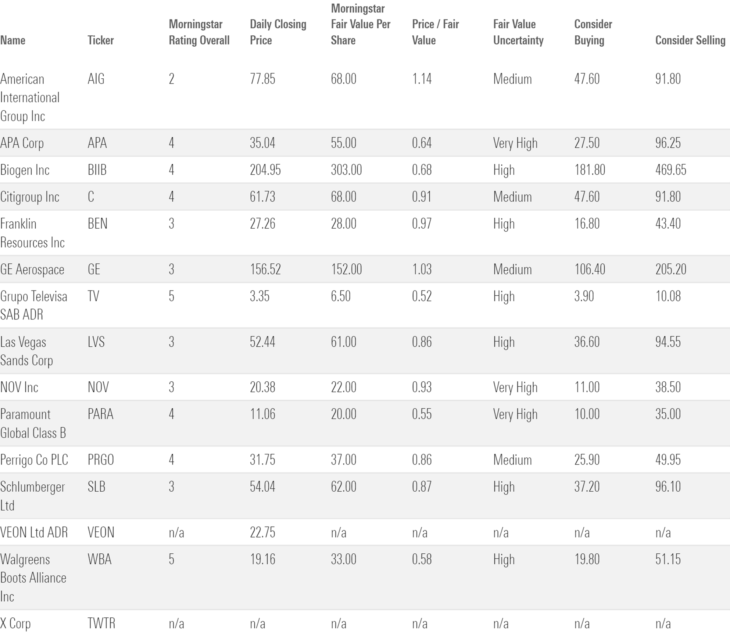

Die Aktionäre der genannten 15 Wertvernichter haben in den vergangenen zehn Jahren stark gelitten. Aber wie von Arnott bereits in ihrem Artikel mit dem Reichmacher-Aktien dargelegt, kommt es für Anleger, die einen Neukauf erwägen, vor allem auf die Zukunftsaussichten eines Unternehmens an und darauf, ob der aktuelle Aktienkurs eine Sicherheitsmarge bietet.

Morningstar-Ratings und –Bewertungen zu den 15 Wertvernichtern

Quelle: Morningstar Direct. Stand der Daten: 8. April 2024.

In dieser Hinsicht sind die Vermögensvernichter eine gemischte Tüte. Fünf der 15 haben Morningstar Ratings von drei Sternen, was bedeutet, dass sie nach Einschätzung der Analysten des US-Finanzdienstleister weder deutlich unter- noch überbewertet sind. Fünf andere – APA (Energieunternehmen), Biogen, Citigroup, Paramount und Perrigo (Hersteller von OTC-Arzneimitteln) - werden derzeit mit moderaten Abschlägen zu den Morningstar-Wertschätzungen gehandelt, was ihnen ein 4-Sterne-Rating einbringt.

Zwei Aktien, Grupo Televisa (Medienkonzern) und Walgreens Boots Alliance, werden mit deutlicheren Abschlägen gehandelt und lagen bei Redaktionsschluss leicht unter dem Morningstar-Urteil "Kaufen erwägen". American International Group liegt nach wie vor deutlich über der Fair-Value-Schätzung des zuständigen Analysten Brett Horn von 68 USD pro Aktie und hat derzeit ein 2-Sterne-Rating inne.

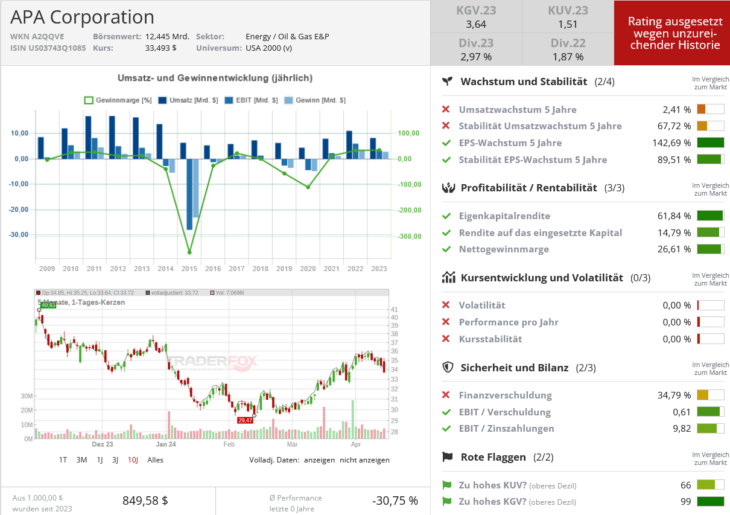

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von