Crash-Risiko durch irrationalen Überschwang? – Ab diesem S&P 500 Indexstand droht Gefahr

Der S&P 500 ist in kurzer Zeit rasant gestiegen und auch andernorts gab es zuletzt viel zu verdienen. Die Dynamik der Aufwärtsbewegung wirft die Frage auf, ob es sich dabei um irrationalen Überschwang handelt und ob damit ein Crashrisiko einhergeht? Die Société Généralezeigt in einer Studie, ab welchem S&P 500-Indexstand Anleger Gefahr laufen, sich wie Ende der 1990er-Jahre wieder mit dem Börsianer-Schreckbegriff"Irrational exuberance” konfrontiert zu sehen.

Wenn erfahrene Anleger den Ausdruck "Irrational Exuberance" hören, beschleicht sie oft ein ungutes Gefühl. Denn der Begriff wurde bekannt durch den ehemaligen Vorsitzenden der US-Notenbank, Alan Greenspan, der ihn in einer Rede im Jahr 1996 verwendete. Diese Phrase beschreibt eine übermäßige Begeisterung und Euphorie der Anleger in Bezug auf Finanzmärkte, die nicht durch fundamentale Daten oder wirtschaftliche Realitäten gestützt wird.

"Irrational Exuberance" tritt auf, wenn Anleger dazu neigen, Vermögenswerte, wie beispielsweise Aktien, aufgrund von Emotionen und spekulativen Überlegungen zu kaufen, anstatt aufgrund von objektiven wirtschaftlichen Indikatoren oder Unternehmensdaten. In solchen Phasen können die Kurse von Vermögenswerten stark steigen, weit über ihre realen Werte hinaus.

Diese übermäßige Begeisterung wiederum kann zu einer Blasenbildung führen, und wenn die Blase platzt, kommt es zu einem plötzlichen Markteinbruch (so wie das ab dem Jahr 2000 bei der damals platzenden Dotcom-Blase geschehen ist). Anleger, die während der Phase der irrationalen Überschwänglichkeit gekauft haben, können erhebliche Verluste erleiden, wenn die Preise auf ein realistischeres Niveau zurückkehren.

Drei Faktoren sprechen derzeit noch für rationalen Optimismus

Nachdem die Kurse an den Weltbörsen in den vergangenen Monaten auf breiter Front gestiegen sind, stellen sich viele Marktteilnehmer die Frage, in welchter Marktphase wir uns aktuell gemessen an der Gemütsverfassung der Investoren bewegen.

Mit diesem Thema beschäftigt sich auch die Société Généralein einer aktuellen Studie. Darin kommen die Autoren zu dem Schluss, dass es drei rationale Optimismusfaktoren gibt, welche die laufende Rallye bisher geleitet haben.

Rationaler Optimismus Faktor 1 – Die Marktbreite ist besser als wahrgenommen:

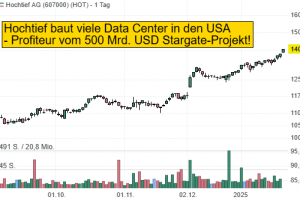

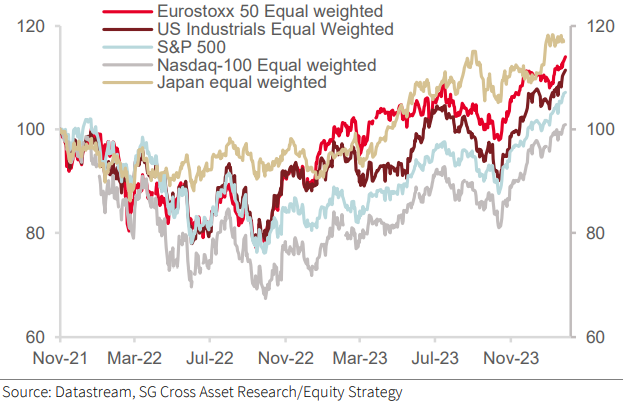

Gleichgewichtete Indizes wie der Nasdaq-100, US Industrials, Eurostoxx 50 und Japan liegen alle über den Höchstständen von 2021.

Gleichgewichtete Indizes, die neue Höchststände erreicht haben: Nasdaq-100, US Industrials, Euro Stoxx 50, Japan Equal Weighted

Rationaler Optimismusfaktor 2 - Neue Höchststände im Gewinnzyklus:

Die Ergebnisse je Aktie auf Basis der Schätzungen für die nächsten zwölf Monate steigen in den Industrieländern und stabilisieren sich in den Schwellenländern.

Rationaler Optimismusfaktor 3 - Globale Frühindikatoren sind im Aufschwung:

Der SG Global Cycle Indicator ist seit März 2023 gestiegen, und der SG US Consumer Composite verbessert sich jetzt ebenfalls.

Bei 6.250 Punkten könnte es beim S&P 500 Index gefährlich werden

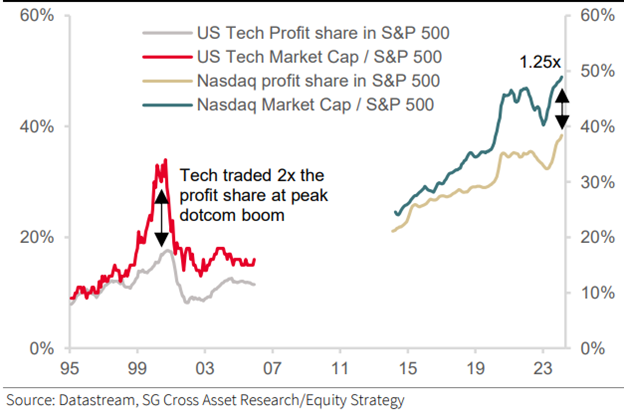

Trotzdem haben sich die Experten der Société Généraleauch überlegt, was ist, wenn rationaler Optimismus in irrationalen Überschwang umschlägt? In diesem Zusammenhang erinnern sie daran, dass während der TMT-Blase die US-Tech-Branche einen Anteil an der Marktkapitalisierung von 30 % bei einem Gewinnanteil von 15 % hatte. Derzeit komme der Nasdaq 100. Index als Quelle des Booms bei den Ergebnissen je Aktie auf einen Marktanteil am Börsenwert von 50 %, bei einem Anteil von 40 % an den Gewinnen.

Wendet man die Berechnungen zum Höhepunkt der TMT-Blase auf den Nasdaq-100 an, müsste der S&P 500 Index 6.250 Punkte erreichen, um das gleiche Maß an irrationalem Überschwang einzupreisen. Das heißt, wir sprechen hier über ein Indexniveau, das sich um gut 25 % über dem Schlussstand von 4.981,80 Punkten vom 21. Februar bewegt.

Auf dem Höhepunkt der TMT-Blase betrug bei Techaktien der Anteil am Börsenwert dem doppelten Gewinnanteil am S&P 500, während der Nasdaq-100 als Quelle des derzeitigen US-Gewinnbooms mit dem 1,25-fachen Anteil gehandelt wird

Rationaler Optimismus veranlasste die Société Générale nach eigenen Angaben bereits im September 2023 dazu, für den S&P 500 Index ein Ziel von 4.750 Punkten für 2024 festzulegen (KGV von knapp 18x bei einem erwarteten Ergebnis je Aktie von 265 USD für das Geschäftsjahr 2025). Aber wie es weiter heißt, sprechen die derzeit vorherrschenden positiven Marktelemente trotz der Tatsache einer bereits überschrittenen Zielvorgabe dafür, eine höhere Allokation in globalen Aktien beizubehalten, da das Risiko einer Übertreibung nach oben bei Aktien im ersten Halbjahr fortbesteht.

Um das Konzentrationsrisiko zu verringern rät die Großbank zum Beispiel dazu, zu Long-Positionen im Nasdaq-100 Equal Weighted Index oder noch besser zu diversifizierten Produktivitätsthemen wie den SG Rise of Robots Index.

Die Analysten gehen davon aus, dass die Volatilität gegen Ende des Jahres wieder zunehmen wird, wenn: 1) nicht rezessionsbedingte Zinssenkungen zu höheren Anleiherenditen führen, wie es unter Alan Greenspan der Fall war, und 2) das Tempo des Ergebniswachstums je Aktie des Nasdaq 100-Index sich zu verlangsamen beginnt, was man im zweiten Halbjahr für wahrscheinlich hält.

& Profi-Tools von

& Profi-Tools von