Der Portfoliobuilder: Ein starker November beschert uns Gewinne - Drei neue Wachstumsaktien wurden eingebucht!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Im Monat November konnte unser Depot wieder deutlich zulegen, nachdem es im Oktober ja keine Aktie im Musterdepot gegeben hatte. Im November hatten wir vier Aktien eingebucht, wobei nur eine Aktie davon im Minus notiert. Inzwischen hat sich die Stimmung an den Märkten aufgehellt und im Dezember ist das Depot nun wieder voll bestückt, mit fünf Aktien.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Dezember ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

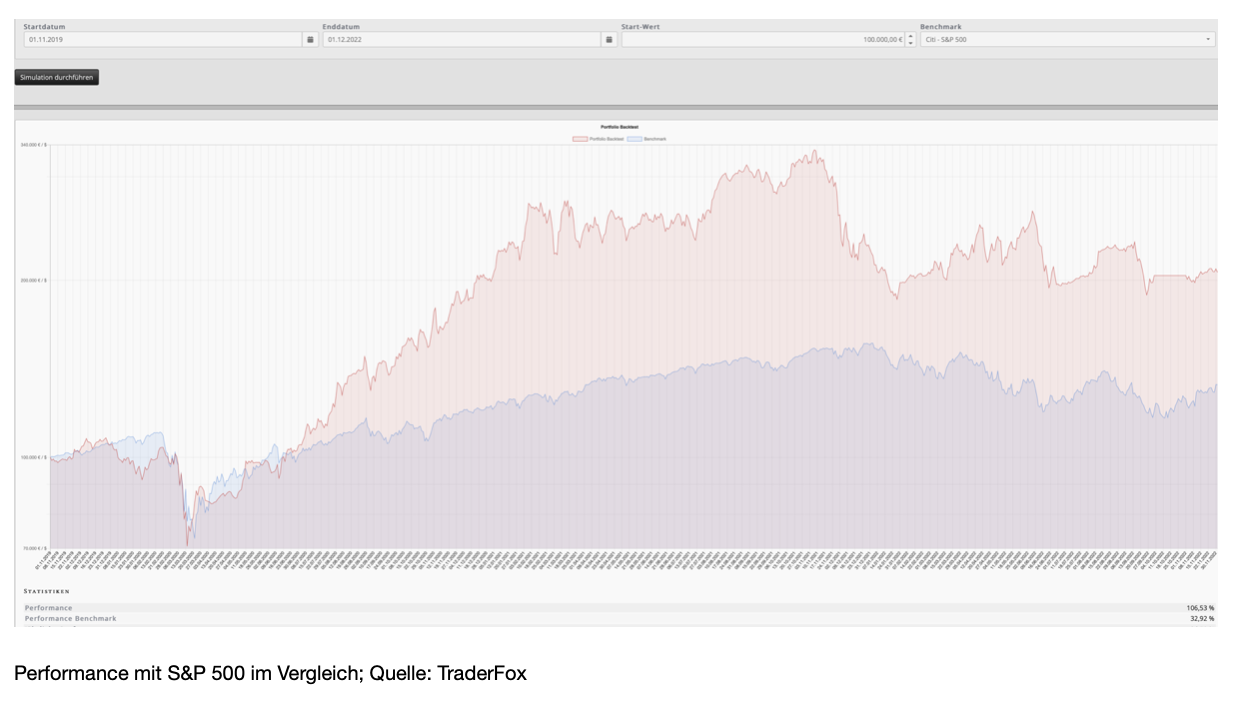

Dieses Format läuft nun genau drei Jahre. Der Grund warum wir dieses Format angelegt haben, war die Tatsache, weil es mich interessiert hat, ob die Rückrechnungen des Portfoliobuilders tatsächlich auch der Realität entsprechen. Bislang kann dies mit einem "Ja" beantwortet werden. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 107 % verbuchen. Damit konnte das Depot im letzten Monat um 5 % zulegen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 33 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %.

Die ausgebuchten Aktien

Im November hatten wir nur vier Aktien im Depot. Dabei handelte es sich um PBF Energy. Das war die einzige Aktie, die mit Verlust verkauft wurde, der etwa 15 % betrug. Die anderen drei Aktien waren Vaxcyte, Impinj und First Solar. Impinj und First Solar werden weiter gehalten, während Vaxcyte mit einem kleinen Gewinn verkauft wurde. Dabei finde ich Vaxcyte spekulativ weiter äußerst interessant. Das Unternehmen konzentriert sich auf die Entwicklung von Impfstoffen zur Vorbeugung oder Behandlung häufiger und tödlicher Infektionskrankheiten, wie Pneumokokkenerkrankungen. Die Aktie des Unternehmens machte im November mit einem Kurssprung von mehr als 70 %, aufgrund vielversprechender Daten zu VAX-24, einem Impfstoff mit breitem Wirkungsspektrum, auf sich aufmerksam. Der Impfstoff wurde bereits in die Phase 3 der Studie überführt, wobei die Zulassung Ende 2023 erfolgen könnte. Die Aktie hat jetzt den ganzen Monat über auf hohem Niveau konsolidiert und könnte bald einen weiteren Aufwärtschub starten.

Die eingebuchten Aktien im Dezember

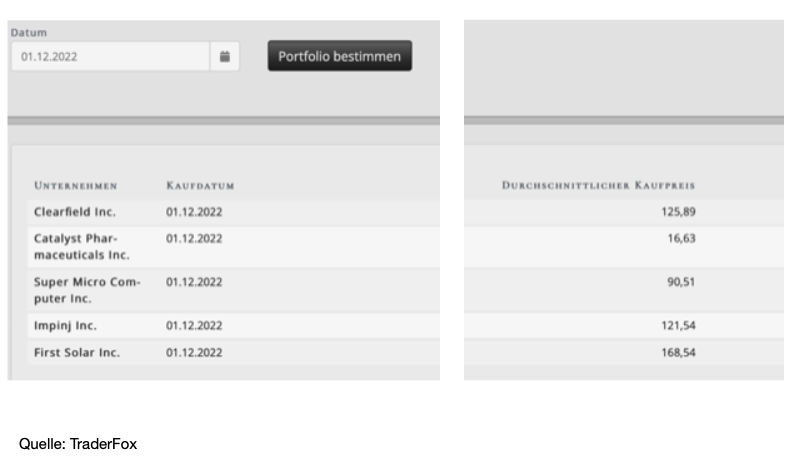

Anfang Dezember wurden drei neue Aktien in unser Musterdepot eingebucht. Während uns Impinj und First Solar erhaten bleiben, kommen mit Clearfield, Catalyst und Super Micro Computer drei vielversprechende Aktien hinzu, die ich bereits alle vor mehr als einem Jahr in unserer Tenbagger-Rubrik vorgestellt hatte und die sich seither äußerst stark entwickelt haben. Infos zu unserem Tenbagger-Depot findet ihr unter folgendem Link: https://aktien-mag.de/produkte-info/id-9477/

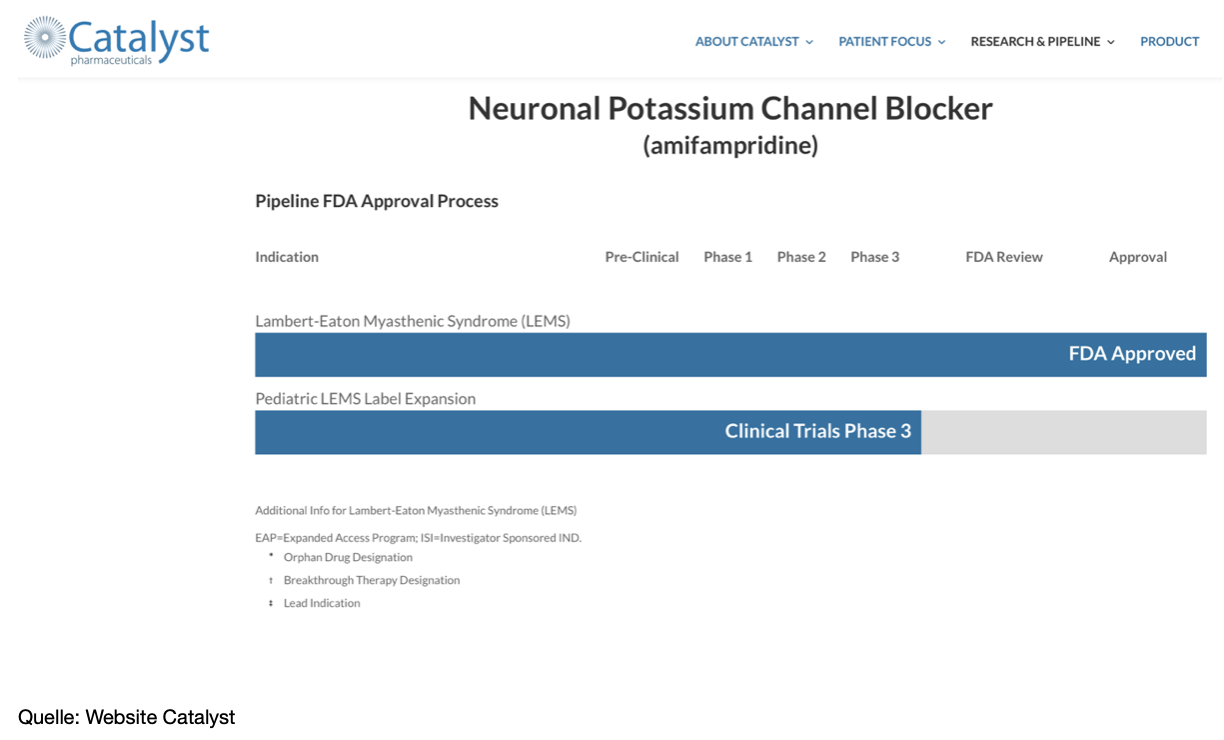

Catalyst Pharmaceuticals [CPRX | ISIN US14888U1016] ist ein biopharmazeutisches Unternehmen, das sich auf die Entwicklung und Vermarktung innovativer Therapien für Menschen mit seltenen, neuromuskulären und neurologischen Krankheiten konzentriert. Catalyst hat mit Firdapse das einzig zugelassene Medikament für das Lambert-Eaton-Myasthenie-Syndrom (LEMS) in den USA auf dem Markt. Das Unternehmen wurde im Jahr 2002 gegründet und ist seit 2006 an der Börse notiert. Die Marktkapitalisierung liegt bei 1,8 Mrd. USD.

Wachstum und Risiken

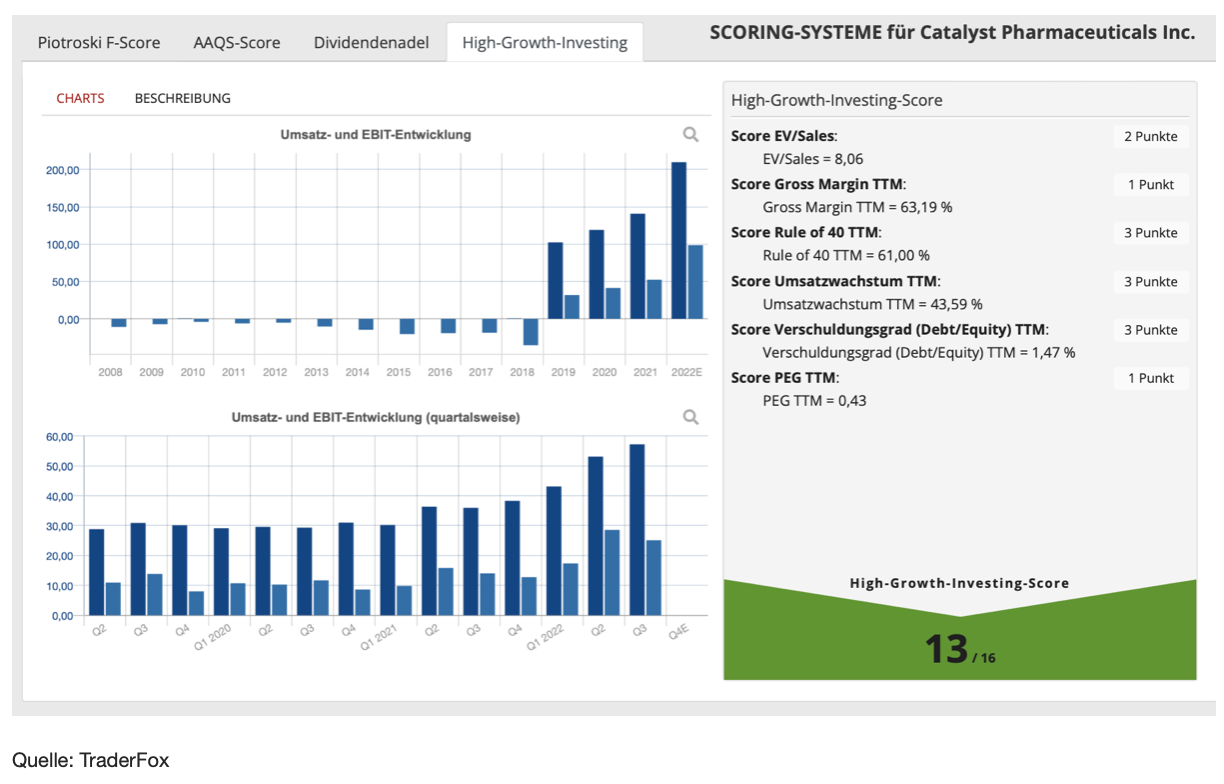

Catalyst erwarb 2012 die Patente für die Verwendung von Amifampridin für den nordamerikanischen Markt von BioMarin. Das Phosphatsalz wird zur Behandlung von seltenen neurologischen Erkrankungen eingesetzt, darunter des Lambert-Eaton-Myasthenie-Syndroms (LEMS). Catalyst bekam 2018 von der US-amerikanischen Food and Drug Administration (FDA), der US-Behörde für Lebens- und Arzneimittel, die Zulassung für den Einsatz seines Medikaments bei erwachsenen LEMS-Patienten. Seit Januar 2019 wird es kommerziell unter dem Markennamen "Firdapse" vermarktet. Es ist momentan das einzig zugelassene Medikament für erwachsene Patienten mit dieser Krankheit in Nordamerika. Das Patent läuft erst am 7. April 2034 aus. Nachahmermedikamente sind in den USA bis dahin nicht zulässig. Bis 2025 hat Catalyst außerdem Marktexklusivität von der FDA in den USA erhalten. Der CEO ist Mitbegründer von Catalyst und hält 4,63 % aller Aktien. Insgesamt hält das Management 7 % aller ausstehenden Aktien. Das spricht dafür, dass das Management bestrebt ist, die selben Ziele wie die Investoren zu verfolgen. Nach dem High-Growth-Investing-Score von Stefan Waldhauser bekommt das Unternehmen starke 13 von 16 Punkten, wobei die Aktie in Bezug auf das PEG-Ratio deutlich unterbewertet erscheint.

Das größte Risiko dürfte wohl darin bestehen, dass das Unternehmen seine Umsätze hauptsächlich mit einem Produkt erzielt. Allerdings sind die Wachstumspläne des Managements vielversprechend. Das Unternehmen hat einen stark wachsenden Cashflow und genügend Bargeldreserven, um durch Zukäufe von neuen Lizenzen und Medikamenten weiter zu wachsen.

Charttechnik

Die Aktie von Catalyst konnte allein in den letzten sechs Monaten und mehr als 200 % zulegen. Seit September durchlief die Aktie eine Konsolidierung, die jetzt zu Ende gehen könnte. Aktuell notiert die Aktie unmittelbar am Allzeithoch bei 18 USD und könnte zeitnah ihre Konsolidierung beenden. Ein spekulativer Einstieg bietet sich, meines Erachtens, auf dem aktuellen Niveau an, wobei ich der Aktie Spielraum bis etwa 16 USD geben würde.

Super Micro Computer [SMCI |ISIN US86800U1043] ist ein Anbieter von Server- und Speichertechnologien. Das Unternehmen agiert unter anderem in den Segmenten KI, Enterprise, Cloud und Edge. Die Produktpalette reicht von Hardware über eigene Software und Dienstleistungen bis hin zu hochvolumigen Motherboard-, Stromversorgungs- und Gehäuseprodukten. Die Entwicklung geht immer mehr zu integrierten IT-Gesamtlösungen. Super Micro Computer besitzt eigene Niederlassungen in den USA, Niederlanden und Taiwan, wo die Entwicklung und Produktion stattfindet. Die Marktkapitalisierung liegt bei 4,6 Mrd. USD.

Wachstum und Risiken

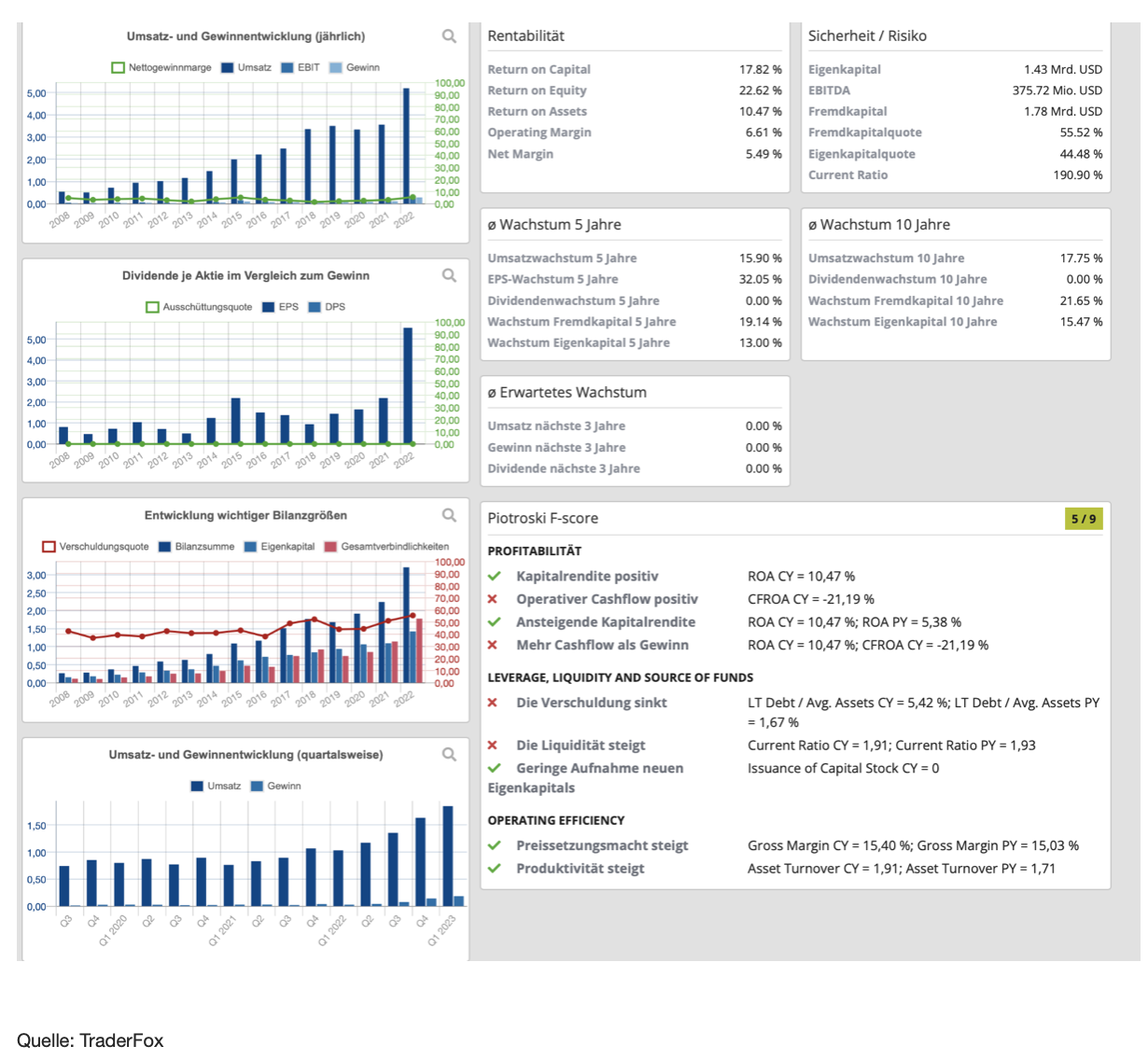

Die Wachstumsdynamik bei Super Micro Computers entwickelt sich seit rund vier Quartalen sehr positiv. Das abgelaufene Geschäftsjahr 2022 war ein absolutes Rekordjahr. Der Umsatz stieg um 46 % und der Gewinn je Aktie explodierte regelrecht mit einem Plus von 155 % gegenüber dem Vorjahr. Die Nettomarge steigt seit 2018 jährlich an und liegt inzwischen bei 5,5 %. Die Bruttomarge lag die letzten Jahre konstant im Bereich von rund 15 %.

Mit einer bis zu 10-fachen Wachstumsgeschwindigkeit gegenüber dem Branchendurchschnitt konnte Super Micro Computers zuletzt große Marktanteile gewinnen. Die GPU-Systeme gehören laut Experten zu den besten Produkten am Markt. Für die Entwicklung der neuen Produktgeneration setzt das Unternehmen auf Systembausteine, die eine bessere Skalierung trotz individueller Lösungen ermöglichen sollen. Laut dem CEO Charles Liang soll bis 2024 die Umsatzschwelle von 10 Mrd. USD erreicht werden. Analysten rechneten bislang lediglich mit knapp 7 Mrd. USD.

Mit den Ergebnissen aus dem 1. Quartal, die Anfang November vorgestellt wurden, konnte Super Micro Computer erneut die Prognosen schlagen. Der Umsatz lag rund 14 % über den eigenen Schätzungen und stieg gegenüber dem Vorjahr um 80 % auf 1,85 Mrd. USD. Die Gewinne lagen ebenfalls rund 7 % über den Schätzungen. Das EPS steigt um 29 % auf 3,35 USD. Zudem wurde die Prognose für Umsatz und Gewinn erneut angehoben. Super Micro Computer schlägt mit seiner führenden Technologie wiederholt die Wachstumsprognosen. Das Unternehmen profitiert von der wachsenden Nachfrage nach Green Computing-Lösungen. Die hohe Volatilität und der starke Anstieg der letzen Tage dürfte aktuell das größte Risiko darstellen und erfordert von Tradern sowie Investoren starke Nerven. Daneben sollte das geopolitische Risiko in Taiwan im Hinterkopf behalten werden.

Charttechnik

Die wiederholten Prognoseanhebungen und das gezeigte Rekordwachstum sorgten in der jüngeren Vergangenheit wiederholt für starke Gap-Ups mit hohem Volumen, die allerdings oftmals auch wieder rasch abverkauft wurden. Die Aktie ist sehr volatil, aber zieht mit viel Momentum nach oben auf neue 52-Wochenhochs. Die Pivotal-Price-Line von Anfang November bei etwa 73,50 USD liegt inzwischen deutlich entfernt. Ein erneutes Heranlaufen des Kurses an diesen Bereich, könnte die Chance auf ein antizyklisches Manöver darstellen.

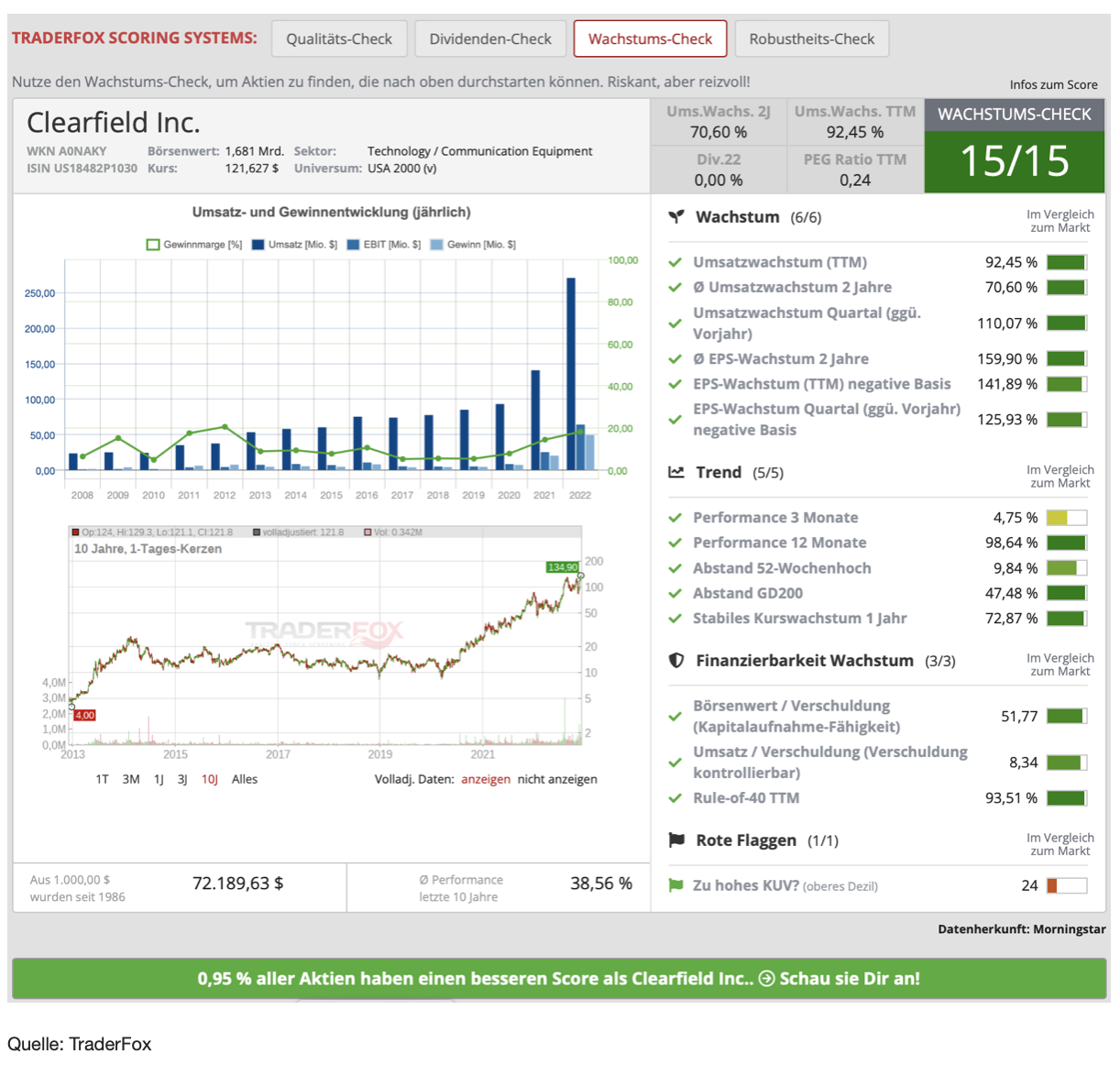

Clearfield [CLFD | ISIN US18482P1030] wurde 2008 gegründet und bietet, mit aktuell 250 Angestellten, Lösungen für den Schutz, das Management und die Bereitstellung von Glasfasernetzen an, wobei die Lösungen des Unternehmens es Netzwerkbetreibern ermöglichen, Glasfasernetze schnell und kostengünstig zu installieren und anzubieten. Zu den Produkten zählen Gehäuse und Wandboxen genauso wie Paneele, Anschlüsse und Kabelgruppen. Der Fokus liegt dabei vor allem auf Glasfaserlösungen, die unter dem Motto "Fiber to Anywhere" überall zugänglich gemacht werden sollen. Die Marktkapitalisierung beträgt aktuell 1,7 Mrd. USD.

Wachstum und Risiken

Das Unternehmen profitiert aktuell insbesondere von den steigenden Infrastrukturausgaben für das glasfasergespeiste Breitbandnetz in den USA. Mitte November meldete das Unternehmen, dass es im vierten Quartal den Umsatz im Vergleich zum Vorjahreszeitraum um 110 % auf 95 Mio. USD steigern konnte und sich die EPS um 130 % auf 1,22 USD verbessert hat. Die Experten hatten lediglich einen Umsatz in Höhe von 71,42 Mio. USD und EPS in Höhe von 0,86 USD erwartet.

Das Management zeigt sich auch weiterhin zuversichtlich: "Clearfield ist ein wichtiger Akteur bei der Bereitstellung von Hochgeschwindigkeitsbreitband für unterversorgte und unversorgte Gemeinden in den Vereinigten Staaten. Wir haben kürzlich unseren neuen mehrjährigen Strategieplan LEAP eingeführt, um unsere Fähigkeit zur Skalierung unseres Geschäfts zu verbessern, um diese historische Gelegenheit bei Investitionen in Breitbandinfrastruktur zu nutzen." Die Breitbandtechnologie verändert die Art und Weise, wie wir miteinander kommunizieren, und Glasfaser ist das Mittel, um diesen Wandel zu ermöglichen.

Und so sieht sich Clearfield in einer aussichtsreichen Position, um in den kommenden Jahren von den deutlich ansteigenden 5G-Investitionen profitieren zu können. Laut Clearfield dürften die kumulativen Ausgaben von 0 USD im Jahr 2019 bis 2030 auf 150 Mrd. USD ansteigen und 2037 bereits die 200 Mrd. USD-Marke geknackt haben. Der Markt befindet sich noch ganz am Anfang, benötigt aber eine umfangreiche Einrichtung von Mobilfunkstandorten, verteilten Antennensystemen und Verbesserungen der Netzwerkarchitektur.

Mitte des Jahres hat Clearfield die Übernahme von Nestor Cables, einem führenden Glasfaserunternehmen in Finnland, abgeschlossen. Nestor Cables arbeitet seit über einem Jahrzehnt mit Clearfield zusammen und war an der Entwicklung und Herstellung verschiedener Glasfaserprodukte beteiligt. Mit dieser Übernahme profitiert Clearfield von einer Reihe strategischer Vorteile, wie einer vertikalen Integration. Clearfield kann das technische Know-how von Nestor nutzen, um das Gesamtangebot auf dem nordamerikanischen Markt zu erweitern und die Produkte auf den europäischen Markt zu bringen. Im TraderFox-Wachstums-Check bekommt die Aktie 15 von 15 möglichen Punkten. Das größte Risiko dürfte, wie bei Super Micro, in der sehr hohen Volatilität der Aktie und der geringen Marktkapitalisierung liegen.

Charttechnik

Die Aktie von Clearfield hat in den letzten Monaten einen doppelten Boden ausgebildet. Nach den starken Zahlen zum letzten Quartal eröffnete die Aktie mit einem Up-Gap, das bislang verteidigt wurde. Bei einem Rücklauf in den Bereich von 110 USD könnte hier eine antizyklische Positionierung versucht werden, die bei einem Ausbruch auf ein neues Hoch vergrößert werden könnte.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von