Diesen 3 "High-Growth-Investing" Aktien gehört die Zukunft!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser und Investoren,

Wachstumsaktien haben in den letzten Jahren kontinuierlich besser abgeschnitten als Value-Aktien. Dies war auf das Niedrigzins-Umfeld zurückzuführen. Die niedrigen Zinsen führen dazu, dass sich Wachstumsunternehmen günstig finanzieren und somit Märkte schneller erschließen und wachsen können. Doch das Zinsumfeld hat sich nun aufgrund der Entwicklung der letzten Monate bzw. Jahre geändert. Somit hatten es Wachstumsaktien seit Jahresbeginn 2022 im Vergleich zu konjunkturunabhängigen Value-Werten deutlich schwerer.

Doch schon jetzt spekulieren viele Anleger an den Finanzmärkten darauf, dass die Notenbanken den Zinsanhebungszyklus schneller beenden und unter Umständen schon im kommenden Jahr die Leitsätze wieder senken werden. Dementsprechend stiegen die Kurse vieler Wachstumswerte die vergangenen Tage und Wochen vermehrt an. Trifft das Szenario sinkender Zinsen in naher Zukunft ein, macht es durchaus Sinn schonmal die Fühler nach interessanten "High-Growth-Investing" Aktien auszustrecken.

Daher möchten ich euch in diesem Artikel 3 interessante "High-Growth-Investing" Aktien vorstellen, die euch schon heute in die Zukunft investieren lassen und als eine "risikoreichere" Depotbeimischung dienlich sein können.

Wir von TraderFox haben auf Basis dieser Strategie ein Paper mit dem Titel: "High-Growth-Investing" entwickelt, bei dem ein Algorithmus nach genau solchen Aktien sucht. Der PDF-Report kann für alle Kunden des "TraderFox Morningstar-Datenpakets"auf https://paper.traderfox.com/ heruntergeladen werden. Das Abo kostet nur 19 € im Monat und erspart uns mühevolle Recherchearbeit und Einzelanalysen und hilft dabei in wenigen Sekunden die richtige Aktie zu finden.

In diesem Paper stellen wir Aktien vor, die nach dem Scoringsystem "High-Growth-Investing” mit mindestens 12 von 16 Punkten abschneiden. Ausgangsbasis des Screenings sind die 2000 volumenstärksten US-Aktien. Das Scoringsystem geht auf den Wirtschaftsinformatiker Stefan Waldhauser zurück, der Anlegern ein Hilfsmittel an die Hand geben möchte, um erfolgreich in Technologieaktien zu investieren. Waldhauser gehört auch zum Team von "The Digital Leaders Funds", einem Fonds, der langfristig in Unternehmen investiert, die nach Einschätzung der Experten die Gewinner des digitalen Zeitalters sein werden. Uns gefällt das Scoringsystem gut, weil es auch die Bewertung von Aktien mit einfließen lässt.

Im ersten Schritt werden 6 Aktien-Eigenschaften überprüft und es können für jede Aktie insgesamt bis zu 16 Punkte vergeben werden.

Kriterium 1: Enterprise Value / Sales -Verhältnis (EV/Sales)

Mit diesem Kriterium wird überprüft, ob die Bewertung einer Technologieaktie akzeptabel ist. Eine Aktie erhält 3 Punkte, wenn die Kennzahl kleiner gleich 8 ist. Eine Aktie erhält 2 Punkte, wenn die Kennzahle größer 8 und kleiner gleich 10 ist. Eine Aktie erhält nur 1 Punkt, wenn die Kennzahl größer als 10 und kleiner gleich 12 ist.

Kriterium 2: Gross-Margin TTM

Mit dieser Kennzahl wird überprüft welcher Anteil des Umsatzes nach Abzug der direkten Herstellungskosten beim Unternehmen verbleibt. Je höher desto besser. Eine Aktie erhält 3 Punkte, wenn die Gross-Margin TTM größer gleich 75 % ist. Eine Aktie erhält 2 Punkte, wenn die Gross-Margin TTM kleiner als 75 % und größer gleich 65 % ist. Eine Aktie erhält nur 1 Punkt, wenn die Gross-Margin TTM kleiner als 65% und größer gleich 50 % ist.

Kriterium 3: Rule of 40 TTM

Mit dieser Kennzahl soll die Güte des Geschäftsmodell abgeschätzt werden. Wachstum sollte effizient von statten gehen. Es sollte eine gesunde Balance zwischen Wachstum und Profitabilität geben. Effizienz ist hierbei als Wachstumsrate plus Freier-Cashflow-Marge definiert. Bei Firmen, die schnell wachsen, zum Beispiel mit 100 %, wäre auch noch eine negative Cashflow-Rate von 60 % akzeptabel. Eine Aktie erhält 3 Punkte, wenn die Rule of 40 TTM größer gleich 60 % ist. Eine Aktie erhält 2 Punkte, wenn die Rule of 40 TTM kleiner 60 % und größer gleich 50 % ist. Eine Aktie erhält nur 1 Punkt, wenn die Rule of 40 TTM kleiner 50 % und größer gleich 40 % ist.

Kriterium 4: Umsatzwachstum TTM

Gesucht werden Firmen mit hohem Umsatzwachstum. Je höher das Umsatzwachstum, desto besser. Eine Aktie erhält 3 Punkte, wenn das Umsatzwachstum TTM größer gleich 40 % ausfällt. Eine Aktie erhält 2 Punkte, wenn das Umsatzwachstum TTM kleiner als 40 % und größer gleich 30 % ist. Eine Aktie erhält, nur einen Punkt, wenn das Umsatzwachstum TTM kleiner als 30 % und größer gleich 20 % ist.

Kriterium 5: Verschuldungsgrad (Debt/Equity Ratio)

Je niedriger die Verschuldung eines Unternehmens ist, desto besser. Eine Aktie erhält 3 Punkte, wenn der Verschuldungsgrad kleiner gleich 0,5 ist. Eine Aktie erhält 2 Punkte, wenn der Verschuldungsgrad größer als 0,5 und kleiner gleich 1 ist. Eine Aktie nur 1 Punk, wenn der Verschuldungsgrad > 1 und kleiner gleich 1,5 ist.

Kriterium 6: PEG-Ratio TTM

Eine Aktie erhält 1 Punkte, wenn das PEG-Ratio TTM größer 0 und kleiner 1 ist.

Im zweiten Schritt werden nun all diejenigen Aktien betrachtet, die einen High-Growth-Investing-Score von über 12 Punkten haben. Zusätzlich müssen die Aktien nun folgende Bedingungen erfüllen:

-

- Die Wachstumsrate der letzten 3 Jahre beträgt jeweils über 10 %

- Der Umsatz der letzten 12 Monate beträgt über 100 Mio. €

- Die Marktkapitalisierung liegt bei über 300 Mio. €

In einem dritten Schritt können nun besonders vielversprechende Aktien aus der Treffermenge gekauft werden! Wir sortieren die Treffermenge nach folgendem Ranking-System:

-

- Geometrisches Umsatzwachstum 3 Jahre so hoch wie möglich

- Abstand zum 52-Wochenhoch so gering wie möglich

- Financial Leverage so gering wie möglich

Im Folgenden möchte ich euch 3 "High-Growth- Investing" Aktien vorstellen

Exelixis Inc. [WKN 936718 | ISIN US30161Q1040]

Exelixis wurde 1994 gegründet und hat seinen Sitz in South San Francisco, Kalifornien. Es handelt sich um ein biopharmazeutisches Unternehmen, das sich mit der Entwicklung, Kommerzialisierung und Entdeckung neuer Medikamente für die Behandlung von Krebs beschäftigt. Folgende zugelassene Krebsmedikamente befinden sich auf dem Markt: Cabozantinib (Cabometyx) für die Behandlung aller Fälle von fortgeschrittenem Nierenzellkarzinom; Cabozantinib (Cometriq) zur Behandlung von fortgeschrittenem, metastasierendem medullärem Schilddrüsenkrebs; Cobimetinib (Cotellic) zur Behandlung von inoperablen oder metastasierenden Melanomen mit BRAF V600E- oder V600K-Mutation. Das Medikament Cabozantinib (d.h. Cabo) wurde intern und in Partnerschaft mit Ipsen entwickelt, um das exklusive Vermarktungsrecht außerhalb der USA zu erhalten. Das Unternehmen untersucht außerdem Cabozantinib in Kombination mit anderen Immun-Checkpoint-Inhibitoren bei 12 verschiedenen Krebsarten.

Mit CABOMETYX hat das Unternehmen ein besonders starkes Medikament im Verkauf (Nieren-, Leber- und Schilddrüsenkrebs), während die Pipline vielversprechend ist und CABOMETYX aktuell auch bei Patienten mit weiteren Nierenkrebs-Arten getestet wird. RBC Capital geht davon aus, dass Exelixis die Ergebnisse für diese Studie in der ersten Hälfte des Jahres 2022 vorlegen wird. Bei positiven Daten würde dies einen bedeutenden Katalysator für das weitere Wachstum darstellen.

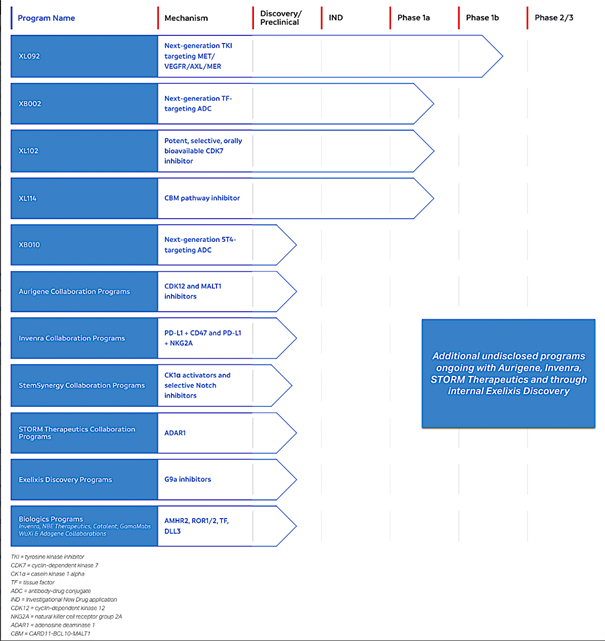

Exelixis begnügt sich jedoch nicht damit, dass Cabo bereits ein Blockbuster geworden ist (d.h. ein Medikament, das mindestens eine Milliarde Dollar Jahresumsatz generiert), sondern entwickelt Cabo in einer Vielzahl von Indikationen weiter. Um der Pipeline ein langfristiges Wachstum zu verleihen, bringt das Unternehmen mehr als 10 Forschungsprogramme auf den Weg und verfügt über vier weitere vielversprechende Wirkstoffe im klinischen Stadium (XL092, XB002, XL102 und XL114) mit unterschiedlichen Wirkmechanismen und Therapieformen. Das erhöht die Chancen auf weitere Blockbuster.

Für das 1. Quartal 2022 meldete Exelixis einen Nettoproduktumsatz von 310,3 Mio. USD mit dem Medikament Cabo. Im gleichen Quartal des Vorjahres brachte das Medikament lediglich 227,2 Mio. USD ein. Im Jahresvergleich stiegen die Produktumsätze um 36,5 %. Der große Umsatzsprung ist auf die FDA-Zulassung der Cabometyx/Opdivo-Kombination für die Erstbehandlung von fortgeschrittenem Nierenkrebs im Januar 2021 zurückzuführen. Die längere Behandlungsdauer dieser Therapie hat das Umsatzwachstum begünstigt. Der Anstieg der Produktverkäufe wäre sogar noch größer ausgefallen, wenn es keine Rabatte/Zulassungen im Zusammenhang mit dem 340B Drug Pricing Program und einer erhöhten Inanspruchnahme von Medicaid sowie der Exelixis-Zuzahlungshilfe gegeben hätte.

Interessanterweise wird Cabo für viele andere Indikationen entwickelt, z. B. für gastrointestinale (d. h. Magen-Darm-) Krebsarten, gynäkologische Krebsarten, Nebennierenrindenkarzinome, Sarkome, Neurofibrome, gastroösophagealen Krebs, Kopf-/Halskrebs, Melanome, verschiedene solide Tumore und pädiatrische Krebsarten.

Selbst wenn nur ein Bruchteil dieser zusätzlichen Indikationen zum Tragen kommt, ist mit weiteren Umsatzsprüngen für das Cabo-Franchise zu rechnen. Das Wachstum durch die Ausweitung der Indikation eines zugelassenen Medikaments ist eine umsichtige und fremdkapitalschonende Methode, um den Wert eines Geschäftsbereichs zu steigern. Dies ist nicht bei allen Medikamenten möglich, denn nur spezielle Medikamente wie Cabo haben den unheimlichen Wirkmechanismus, um phänomenal gegen viele Krebsarten zu wirken.

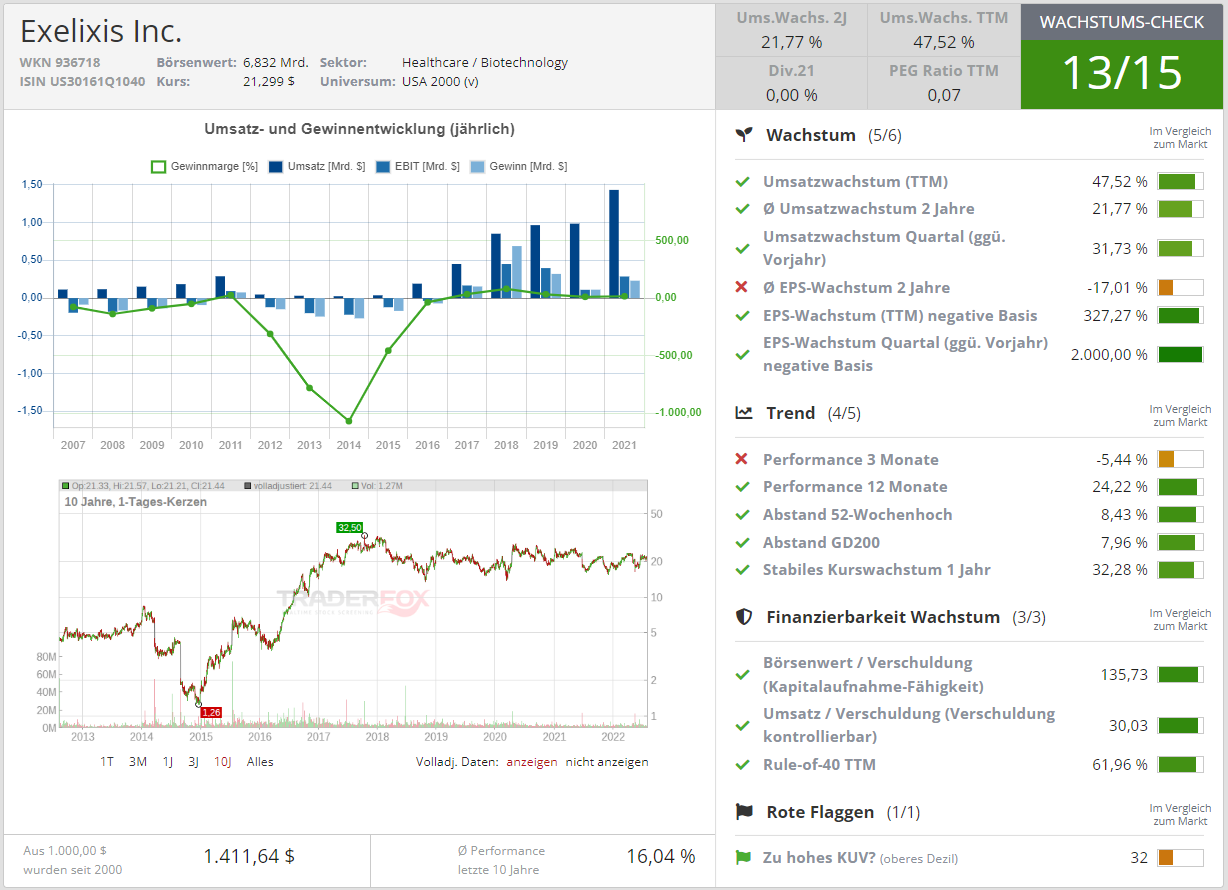

im Wachstums-Ceck kommt Exelixis auf 13 von 15 Punkten. Das Unternehmen erzielte im ersten Quartal einen Umsatz von 355,9 Mio. USD im Vergleich zu 270,2 Mio. USD im gleichen Zeitraum des Vorjahres. Im Jahresvergleich stiegen die Einnahmen um 31,7 %. Davon entfällt der größte Teil auf die Nettoproduktverkäufe, die 310,2 Mio. USD betragen. Exelixis hat ein großartiges Medikament, welches sie exzellent vermarkten. Davon abgesehen wurden die Forschungs- und Entwicklungskosten angehoben. Dies ist besonders im Bereich der Biotechnologie ein positives Zeichen, da schon heute in die Zukunft investiert wird. Darüber hinaus gab es einen Nettogewinn von 68,5 Mio. USD (0,21 USD pro Aktie). Das Unternehmen hat eine Marktkapitalisierung von knapp 7 Mrd. USD und eine Barreserve von 2 Mrd. USD. Das KGV22 liegt bei 21,68 und das KUV22 bei etwa 4. Für ein Biotechnologie-Unternehmen ist die Bewertung moderat.

Onto Innovation Inc. [WKN A2PUFT | ISIN US6833441057]

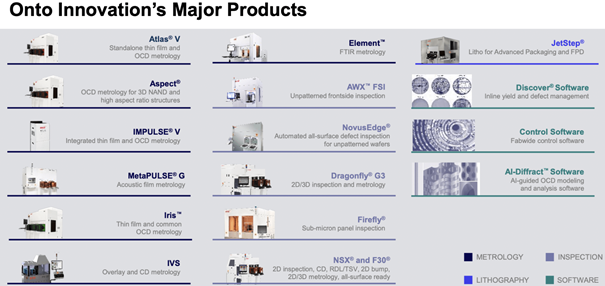

Onto Innovation ging im Jahr 2019 aus einem Zusammenschluss von Nanometrics und Rudolph Technologies hervor. Das Unternehmen fungiert als Zulieferer für die Halbleiterindustrie. Der Fokus des Unternehmens liegt auf Inspektion, Messtechnik, Lithographie und Software-Tools. Umso wichtiger werden dahingehend Inspektions- und Messtechnik-Tools, die die Entwicklung beschleunigen und verbessern, aber auch den Return on Investment für Halbleiter-Unternehmen steigern können. Onto Innovation entwickelt und fertigt Prozesssteuerungswerkzeuge, die von Herstellern von Halbleiter-Wafern und Advanced Packaging verwendet werden. Das Unternehmen gilt als führend auf diesem Markt. Die Produkte des Unternehmens werden auch in anderen Hochtechnologiemärkten wie der Herstellung von LEDs, HF-Filtern und -Modulen sowie in anderen industriellen Anwendungen eingesetzt.

Die Art und Weise, wie Onto Innovation seinen Kunden einen Mehrwert bietet, besteht darin, die Zeit zu verkürzen, die die Kunden benötigen, um ihre neuen Produkte und Geräte auf den Markt zu bringen, und gleichzeitig die Ausschusskosten zu senken. Daher ist es für die Produkte von Onto Innovation von zentraler Bedeutung, dass sie kritische, ertragssteigernde und umsetzbare Informationen liefern, die von den Kunden genutzt werden können, und dass sie Lösungen zur Produktivitätssteigerung und Kostenreduzierung enthalten.

Onto Innovation verfügt über eine umfassendere End-to-End-Prozesssteuerungslösung, die von der Waferherstellung über die Waferfertigung bis hin zum Advanced Packaging reicht.

Der Umsatzmix von Onto Innovation besteht aus den drei Segmenten: Advanced Nodes, Advanced Packaging und Specialty sowie Software und Service.

Auf Advanced Nodes entfallen rund 42 % des Umsatzes. In der Welt der integrierten Schaltkreise besteht bei den Kunden von Onto Innovation eine große Nachfrage nach einer weiteren Verkleinerung ihrer Transistoren und anderer Komponenten. Taiwan Semiconductor Manufacturing ist beispielsweise das erste Unternehmen, das in der Lage ist, 3-Nanometer-Chips zu produzieren, und wird voraussichtlich im Laufe des Jahres 2022 die Produktion aufnehmen. Die Produkte von Onto Innovation ermöglichen es den Kunden, die Gesamtleistung ihrer Chips zu steigern, ohne die Größe zu erhöhen, und berücksichtigen dabei auch viele andere Aspekte wie Energieeffizienz, Produktionsausbeute, logische Verarbeitungskapazität und Datenspeichervolumen. Das Management von Onto Innovation ist der Ansicht, dass dies die Nachfrage nach der eigenen "Atlas"-Produktlinie erhöhen wird, die in der Lage ist, diese fortgeschrittenen Knoten zu messen, während sie von 7nm auf 3nm schrumpfen. Darüber hinaus werden neue Verfahren wie die EUV-Lithografie (Extreme Ultraviolet Lithography) zunehmend eingesetzt, die strengeren Anforderungen stellen, wie z.B. die Vermeidung von Verunreinigungen. Daher wird das "NovusEdge"-Inspektionswerkzeug von Onto Innovation von großen Siliziumwaferherstellern eingesetzt, um jegliche Verunreinigungen oder Kantenrisse zu erkennen. Dies bietet den Kunden eine Garantie für die abschließende Qualitätskontrolle vor der Auslieferung.

Der Bereich Advanced Packaging sorgt für weitere 41 % des Umsatzes. Dieses Segment bietet seinen Kunden Produkte an, die es ihnen ermöglichen, mehr Funktionen auf kleinem Raum unterzubringen und den Chip wesentlich besser zu verpacken. So sind mehr Funktionen und eine bessere Leistung in einer Verpackung vorhanden. Die Produkte von Onto Innovations im Segment Advanced Packaging zielen darauf ab, innovativ zu sein und schnell auf die sich ändernden Anforderungen der Kunden zu reagieren. Dazu gehören das Lithografiesystem JetStep X500, das neuere Verpackungsmethoden verarbeiten kann, sowie die "Firefly-Serie", die eine hochauflösende Prüfung ermöglicht.

Schließlich macht der Software- und Dienstleistungsmix von Onto Innovation 17 % seiner Einnahmen aus. Dazu gehören Prozesskontrollsoftware und Software für das Ertragsmanagement. Prozesskontrollsoftware wird zur Erkennung oder Vorhersage von Fehlern eingesetzt und dient dazu, die Kapazität und Ausbeute für die Kunden zu erhöhen und gleichzeitig den Ausschuss zu reduzieren. Alles in allem trägt dies dazu bei, die Produktivität und die Rentabilität für die Kunden zu verbessern. Die Software für das Ertragsmanagement wird von den Kunden genutzt, um wichtige Informationen über ihren Prozessertrag und die Produktivität der eingesetzten Anlagen zu erhalten. Diese große Menge an Daten kann dann auch analysiert werden, um die Produktivität in der gesamten Wertschöpfungskette zu steigern.

Speziell im Bereich Inspektion und Messtechnik ist man führend: Das Röntgenmetrologiesystem "Aspect” ist bis zu 90 % schneller als die Produkte von Wettbewerbern. Das Metrologiemodul "Impulse V” ist 30 % schneller als vergleichbare Produkte von Wettbewerbern. Ebenfalls beeindruckend: Onto Innovation hat den Marktanteil bei Makrodefekt-Inspektionen in den letzten zwei Jahren um 20 % steigern können. Die Zahlen zeigen eins: Onto Innovation ist im Bereich Inspektion und Messtechnik führend, gewinnt Marktanteile und dürfte für Halbleiter-Hersteller zu einem Top-Zulieferer werden, der die Entwicklungszeit deutlich beschleunigen kann.

Es wird erwartet, dass der allgemeine Markt für Wafer-Fertigungsanlagen bis 2025 eine steigende Nachfrage verzeichnen wird, angetrieben von mehreren Wachstumstreibern, die alle eine jährliche Wachstumsrate von mehr als 25 % aufweisen dürften. Zu diesen Treibern gehören Cloud Computing, künstliche Intelligenz, Elektrofahrzeuge und 5G. Betrachtet man diese Segmente, wächst Onto Innovation schneller als der Branchendurchschnitt.

In der Tat gab das Unternehmen in der jüngsten Gewinnbenachrichtigung für das 1. Quartal 22 bekannt, dass es einen Anstieg der Volumenabnahmevereinbarungen mit einigen seiner wichtigsten Halbleiterhersteller verzeichnete, was zu einem Abschluss von Vereinbarungen in Höhe von mehr als 390 Millionen US-Dollar für 2022 in den Bereichen Front- und Back-End-Anwendungen sowie Inspektion und Messtechnik führte. Diese neu bekannt gegebene Vereinbarung bedeutet eine Steigerung von 40 % im Vergleich zum Vorjahr und übertrifft die Erwartungen des Managements für das Wachstum von Waferfabrikationsanlagen um das Zweifache.

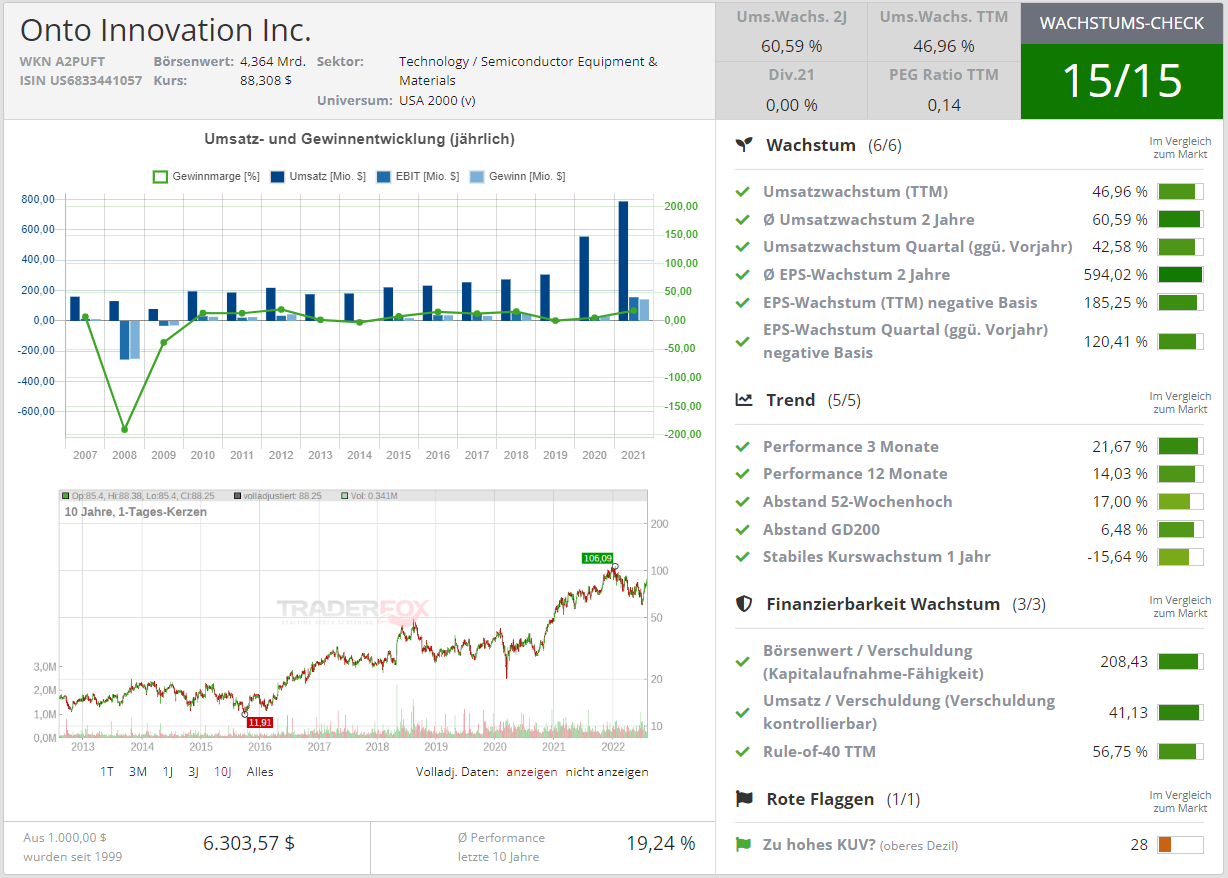

So verwundert es nicht, dass Onto Innovation im Wachstums-Check die volle Punktzahl erreicht. In den letzten Quartalen konnte das Unternehmen die Analysten-Erwartungen dauerhaft übertreffen. Das Unternehmen ist kaum verschuldet, der Cash-Berg in Höhe von 340 Mio. USD entspricht über 10 % der Marktkapitalisierung und das Unternehmen hat ein 100 Mio. USD Aktienrückkaufprogramm gestartet. Das Umsatzwachstum hat sich in den letzten drei Jahren beschleunigt, mit einer jährlichen Wachstumsrate von 49 % über den 3-Jahres-Zeitraum, verglichen mit der 5-Jahres-Umsatzwachstumsrate von 27 % Umsatzwachstum. Gleichzeitig beschleunigt sich auch das EPS-Wachstum mit einer 3-Jahres-Wachstumsrate von 30 %.

Auch das Rentabilitäts- und Cashflow-Profil sieht stark aus. Die Bruttomargen verbesserten sich von 44 % im Jahr 2019 auf 54 % im Jahr 2021, während die EBITDA-Margen von 5 % im Jahr 2019 auf 29 % im Jahr 2021 stiegen. Umgekehrt verbesserten sich auch die Nettogewinnmargen von 0,62 % im Jahr 2019 auf 18 % im Jahr 2021 sowie die Eigenkapitalrendite, die sich von 0,24 % im Jahr 2019 auf 11 % im Jahr 2021 steigerte. Das Unternehmen weist auch einen positiven freien Cashflow auf, mit einem Wachstum des freien Cashflows von 11 Mio. USD im Jahr 2019 auf 163 Mio. USD im Jahr 2021. Dies entspricht einer Free-Cashflow-Rendite von 3 % im Jahr 2021, gegenüber 1 % im Jahr 2019.

Onto Innovation wird derzeit mit einem KGV22 von 22 und einem KUV22 von 4,36 gehandelt. Das Unternehmen hat ein historisches 5-Jahres-Kurs-Gewinn-Verhältnis von etwa 25.

Cross Country Healthcare [WKN 550897 | ISIN US2274831047]

Cross Country Healthcare beschäftigt sich mit der Bereitstellung von Personal für das Gesundheitswesen und bietet Lösungen für die Personaleinsatzplanung an. Im Kern ist das Unternehmen also ein Vermittler von Fachkräften aus dem Medizin- und Pflegebereich. Über 2000 Mitarbeiter sind mittlerweile bei dem Dienstleister beschäftigt und betreuen über 100 Kunden. Gegründet wurde Cross Country Healthcare im Jahr 1986. Schon damals trat das Unternehmen als Vermittler von Personaldienstleistungen für unterschiedliche Gesundheitsberufe auf. In den ersten Jahren bis 1994 wurde Cross Country Healthcare vom Mitgründer Kevin C. Clark als CEO geführt. Inzwischen zeichnet sich der Personalvermittler mit über 35 Jahren Branchenerfahrung aus.

Als Personalvermittler im Gesundheitssektor bietet Cross Country Healthcare ein umfassendes Spektrum verschiedener Dienstleistungen rund um das Personalmanagement an. Zu den Angeboten gehören kurzfristige Personalvermittlungen sowie strategische Personallösungen, die die Suche nach Talenten sowie Fachkräften für eine Festanstellung unterstützen. Darüber hinaus werden Beratungsleistungen sowie lokale Kurzzeitverträge von einzelnen Meetings bis hin zu mittelfristigen Projektdauern angeboten. Gerade in diesem Bereich fragen Kunden häufig nach flexiblen und effizienten Lösungen, um auch kurzfristig auf qualifizierte Fachkräfte zugreifen zu können.

Für die erfolgreiche Vermittlung hat sich Cross Country Healthcare über die Jahre einen breiten Pool mit qualifizierten Fachkräften sowie mit langjährigen Geschäftspartner aufgebaut. Rekrutiert werden Fachkräfte aus dem gesamten Gesundheitswesen mit unterschiedlichsten Spezialisierungen.

Der Wachstumstreiber für Cross Country Healthcare ist eindeutig der Fachkräftemangel im US-Gesundheitswesen. Allein für nächstes Jahr 2023 wird eine Knappheit von 139.000 US-Ärzten erwartet. Zusätzlich kommt die demographische Struktur in Amerika zum Tragen. Es werden künftig immer mehr Babyboomer (Menschen, die zwischen 1946 und 1964 geboren wurden) aufgrund ihres Alters längere Krankenhausaufenthalte in Anspruch nehmen müssen. Schätzungen zufolge, erhöht sich die Anzahl an Tagen, die insgesamt in Krankenhäusern verbracht wird von 40 Millionen im Jahr 2020 auf 72 Millionen bis zum Jahr 2030. Das entspricht beinahe einer Verdopplung. Die Altersstatistik zeigt, dass bis 2040 jeder fünfte Amerikaner älter als 65 Jahre sein wird. Folglich wird die Nachfrage nach Pflegedienstleistungen steigen und der Bedarf an Personal für Krankenhäuser wird steigen. Zusätzlich belastet die Tatsache, dass heute bereits 50 % aller Ärzte und Krankenschwester über 50 Jahre alt. Im Jahr 2030 wird jeder dritte Arzt über 65 Jahre alt sein und somit in Rente gehen bzw. sich bereits in Rente befinden. All diese Daten und Fakten untermauern den aktuellen und zukünftigen Notstand an Personal im Gesundheitswesen. Die Suche nach Allgemeinmedizinern, Anästhesisten, Krankenschwestern, fachspezifischen Ärzten etc. wird somit zu einer immer größeren Herausforderung. Der US-Healthcare Markt für das Personalwesen wird aktuell auf 34 Mrd. USD geschätzt.

Cross Country Healthcare bietet ein eigenes Suchportal für Jobsuchende an. Das spricht vor allem junge Talente an, die auf der Suche nach flexiblen Arbeitsmöglichkeiten sind. Viele möchten nämlich erst unterschiedliche Praxisbereiche erkunden, ehe sie sich für eine Fachrichtung festlegen. Daher eigenen sich für Berufseinstiger vor allem diverse Kurzeinsätze in renommierten Unternehmen. Durch die verschiedenen Projekte können Berufseinsteiger Erfahrungen sammeln sowie ein wichtiges Netzwerk für den weiteren Karriereweg aufbauen.

Zu den Kunden von Cross Country Healthcare gehören Unternehmen aus dem klinischen Bereich, öffentliche und private Krankenhäuser, Ambulanzen, Pflegezentren, Arztpraxen sowie Notfallzentren. Gesucht werden Fachkräfte mit verschiedenen Spezialisierungen und Qualifizierungen. Besonders hervorzuheben ist, dass der Kundenstamm von Cross Country Healthcare breit diversifiziert ist. Kein Kunde macht mehr als 10 % des Umsatzes aus, sodass hier keine Abhängigkeit von einem einzelnen oder einigen wenigen Kunden besteht.

Cross Country Healthcare hat sich zum Ziel gesetzt, ein schlankes und effizientes Technologie-Unternehmen zu werden. Hierfür sollen sämtliche Geschäftsprozesse überarbeitet und anwenderfreundlicher gestaltet werden. Um schneller auf die Bedürfnisse der Kunden reagieren zu können, wurde der Ausbau technologischer Fähigkeiten im Bereich Bewerberansprache und Kundenansprache vorangetrieben. Durch zusätzliche Tools sollen zudem die Rekrutierung und Kommunikation mit Bewerbern erleichtert werden. Marktanalysen sollen hierzu helfen, die aktuellen Bedürfnisse von Kunden zu erkennen. Damit lassen sich potentielle Talente leichter finden.

Im Jahr 2020 wurde ein neues Bewerbermanagementsystem für Reisegeschäfte eingeführt. Zudem führt Cross Country Healthcare die firmeneigene On-Demand-Personalvermittlungsplattform Cross Country Marketplace ein. Die Plattform stellt ein Self-Service-Portal für Fachkräfte im Gesundheitswesen dar, durch welches nach eigenen Angaben die Erfahrung der Bewerber erheblich verbessert wurde.

John Martins, President und Chief Executive Officer von Cross Country Healthcare äußert sich sehr positiv über die momentane und künftige Entwicklung des Unternehmens: "Unsere Ergebnisse für das zweite Quartal 2022 spiegeln eine anhaltend starke Leistung wider, die unseren anhaltenden Erfolg bei der Nutzung von Technologie und unseren engen Beziehungen zur effizienten Vermittlung von Fachkräften im gesamten Gesundheitsbereich unterstreicht. Wir gehen aus der Pandemie als ein grundlegend anderes Unternehmen hervor, mit einer umfassenden Suite von Technologien, die uns für ein langfristiges, nachhaltiges Wachstum in allen Geschäftsbereichen positionieren". Er fügte hinzu: "Wir halten an unseren Investitionen in Mitarbeiter und Technologie fest und sehen eine starke Nachfrage sowohl von bestehenden als auch von neuen MSP-Kunden, die uns eine solide Basis für weiteres Wachstum bieten."

Im Wachstums-Check erhält das Unternehmen starke 14 von 15 Punkten. Der Dienstleister meldete kürzlich für das 2. Quartal Juni 2022 einen Gewinn von 1,40 USD pro Aktie bei einem Umsatz von 753,6 Mio. USD. Die Konsensgewinnschätzung lag bei 1,35 USD pro Aktie bei einem Umsatz von 741,1 Mio. USD. Die Erwartungen konnten somit übertroffen werden. Der Umsatz stieg im Jahresvergleich um satte 127,1 % an.

Das Unternehmen erwartet für das dritte Quartal einen Non-GAAP-Gewinn von 0,85 bis 0,95 USD je Aktie bei einem Umsatz von 605 bis 615 Mio. USD. Die aktuelle Konsensschätzung für den Gewinn liegt bei 0,91 USD pro Aktie bei einem Umsatz von 575,52 Mio. USD für das Quartal, das am 30. September 2022 endet. Das Unternehmen ist mit einem KGV22 von 5 und einem KUV 0,34 sehr günstig bewertet. Bei Cross Country Healthcare handelt es sich um ein noch kleines und eher unbekanntes Unternehmen, welches jedoch von fundamentalen Entwicklungen angetrieben wird. Die hohe Nachfrage nach Fachkräften im Gesundheitssektor wird sich in den kommenden Jahren weiter beschleunigen. Hiervon profitiert Cross Country unmittelbar. Gelingt dem Unternehmen die Transformation hin zu einem profitablen Plattform Anbieter, steht einer Neubewertung nichts mehr im Weg.

Tipp: Wenn du eigene Aktien-Screenings mit unserem Tool durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox genau das richtige Produkt für dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

TraderFox veröffentlich eine täglich aktualisierte Version des Research-Reports "High-Growth-Investing" auf https://paper.traderfox.com/.

Liebe Grüße und gute Trades,

David Engelhardt

& Profi-Tools von

& Profi-Tools von