Grünes Licht für den US-Bullenmarkt: Warum Goldman Sachs gerade das S&P 500 Index-Kursziel und die Gewinnschätzungen angehoben hat

Goldman Sachs erwartet für 2025 ein höheres Gewinnwachstum als bisher und rechnet auch 2006 mit weiter steigenden Firmenergebnissen. Das verspricht für die laufende Hausse an der Wall Street weiteres Aufwärtspotenzial. Passend dazu hat die US-Investmentbank auch das Kursziel für den S&P 500 Index erhöht. TraderFox berichtet, warum die Analysten trotz eines herausfordernden Marktumfelds optimistisch bleiben und wie die neuen Zielvorgaben zu den Gewinnen und für den US-Leitindex konkret lauten.

Die am 05. November anstehenden US-Präsidentschaftswahlen sorgen nach Einschätzung vieler Marktteilnehmer für viele Unsicherheiten mit Blick auf die weitere (Wirtschafts-)Politik in der wichtigsten Volkswirtschaft der Welt. Obwohl dieser wichtige Termin erst noch ansteht, hat das Goldman Sachs nicht davon abgehalten, die hauseigenen Schätzungen für die Unternehmensergebnisse der S&P 500 Index-Vertreter anzuheben und auch die Kursziele für diesen US-Aktienleitindex nach oben zu schrauben.

In einer Studie vom 04. Oktober begründet die US-Investmentbank diese Entscheidungen wie folgt:

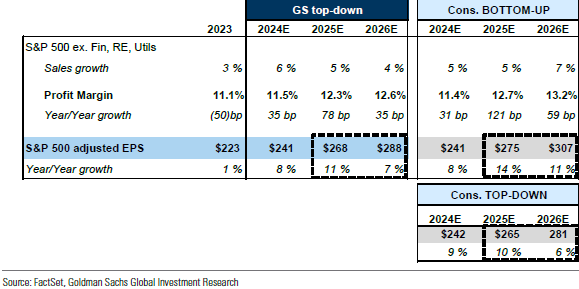

"Im Vorfeld der Gewinnsaison für das 3. Quartal 2024 erhöhen wir unsere Prognose zum Gewinn je Aktie für den S&P 500 Index für 2025 von 256 USD (+6 %) auf 268 USD (+11 % im Jahresvergleich) und führen eine Schätzung zum Gewinn je Aktie für 2026 von 288 USD (+7 %) ein. Wir halten an unserer seit Langem bestehenden EPS-Prognose für das Gesamtjahr 2024 von 241 $ (+8%) fest.

Unsere Prognosen zum Ergebnis je Aktie für 2025 und 2026 für den S&P 500 (268 USD, 288 USD) liegen über den Top-Down-Konsensschätzungen 265 USD, 281 USD), aber unter dem Bottom-Up-Konsens (275 USD, 307 USD). Aus der Top-down-Perspektive liegt die Prognose unserer Volkswirte für das US-BIP-Wachstum über dem Konsens. Die Konsensschätzungen der Analysten für den Gewinn je Aktie sind jedoch in der Regel zu optimistisch und werden im Laufe des Prognosezeitraums immer weiter gesenkt. Unsere Schätzungen zum Ergebnis je Aktie für 2025 und 2026 implizieren eine negative Revision des Bottom-up-Konsenses um 3 % pro Jahr, was etwas weniger negativ ist als das historische Muster. Analysten konzentrieren sich in der Regel auf die Schätzung für das nächste Quartal. Die Analysten haben das erwartete Wachstum zum Ergebnis je Aktie für das 3. Quartal von 9 % auf 4 % gesenkt, was eine deutliche Verlangsamung gegenüber dem Wachstum von 11 % im 2. Quartal bedeutet.

Unsere zukünftigen EPS-Schätzungen spiegeln einen stabilen makroökonomischen Ausblick wider. Das Wirtschaftswachstum ist die wichtigste Variable in unserem Top-Down-Gewinnmodell und erklärt mehr als 50 % der Schwankungen des S&P 500-Ergebniswachstums je Aktie. Die Ökonomen von Goldman Sachs erwarten ein reales US-BIP-Wachstum von durchschnittlich 2,3 % im Jahr 2025 und 2,0 % im Jahr 2026. Wir beziehen auch das weltweite BIP-Wachstum, die Inflation, die Zinssätze, die Ölpreise, den US-Dollar und den Arbeitsmarkt in unser Modell ein."

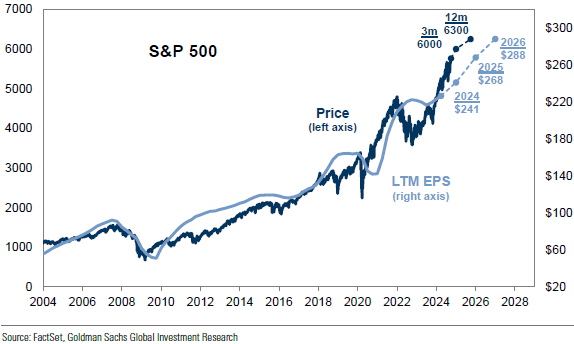

Erwarteter Kursverlauf des S&P 500 und des Gewinns je Aktie (Stand: 03.10.)

Höhere Margenerwartungen begünstigen die neuen Ergebnisschätzungen

Der Hauptgrund für die Aufwärtskorrektur der Schätzung zum Ergebnis je Aktie für 2025 ist eine größere Margenexpansion. Goldman Sachs erwartet ein Umsatzwachstum von 5 %, was in etwa dem nominalen BIP-Wachstum entspricht (gegenüber 4 % zuvor). Allerdings erwartet man nun für 2025 einen Anstieg der Nettomarge um 78 Basispunkte, gegenüber 24 Basispunkten zuvor. Das makroökonomische Umfeld ist nach wie vor günstig für eine bescheidene Margenausweitung, da die verlangten Preise stärker steigen als die Inputkosten. Darüber hinaus gibt es drei Mikrofaktoren, welche die Margenprognose von Goldman Sachs nach oben korrigieren.

Erstens dürften die idiosynkratischen Kosten, welche die Margen des S&P 500 im Jahr 2024 erheblich belastet haben, im Jahr 2025 abnehmen. Die Erträge einiger Gesundheitsunternehmen, darunter Bristol-Myers Squibb, Gilead Sciences und Vertex Pharmaceuticals, wurden im ersten Halbjahr 2024 durch die Übernahme von IPRD-Kosten (In-Process R&D) beeinträchtigt. Während Fusionen und Übernahmen im Jahr 2025 zu neuen Belastungen führen könnten, ist der Anteil der IPRD am Umsatz im Jahr 2024 im Vergleich zur Vergangenheit extrem hoch. Die Analysten gehen davon aus, dass eine Normalisierung der IPRD-Kosten den Gewinn je Aktie des S&P 500 im Jahr 2025 im Vergleich zu 2024 um etwa drei USD erhöhen und zu einer Ausweitung der Marge im Gesundheitswesen im Jahr 2025 um 83 Basispunkte beitragen wird.

Ferner nahm Warner Bros. Discovery im Jahr 2024 eine Abschreibung von 9 Mrd. USD auf seine Fernsehnetzwerke vor, und Uber Technologies verbuchte eine Belastung von 0,5 Mrd. USD im Zusammenhang mit Rückstellungsänderungen und Vergleichen (zusammen etwa ein USD des S&P 500 Gewinns je Aktie). Der einmalige Charakter dieser Belastungen wird 2025 eine stärkere Margenexpansion bei Kommunikationsdienstleistern und Industriewerten unterstützen, als es das Makromodell von Goldman Sachs vermuten lässt.

Zweitens erhöht der US-Finanzdienstleister die Schätzung zum Ergebnis je Aktie für 2025 für den Bereich Informationstechnologie aufgrund einer Erholung des Halbleiterzyklus. Auf der Grundlage der Konsensschätzungen sind sieben USD (20 %) des Ergebniswachstums je Aktie des S&P 500 im Jahr 2025 den Halbleitern zuzuschreiben. Die Auslieferungen von integrierten Schaltkreisen (ohne Speicherchips), ein Indikator für die Margen von Halbleitern, liegen etwa 10 % unter ihrem historischen Trend. Die Rückkehr zum Trend dürfte zu einer Margenausweitung bis 2026 führen.

Drittens wird die Stärke der Mega-Cap-Technologien auch den Gewinn pro Aktie in den Bereichen Informationstechnologie und Kommunikationsdienste unterstützen. Die vierteljährlichen Ergebnisüberraschungen je Aktie für die größten Technologiewerte (Apple, Google/Alphabet, Meta Platforms, Microsoft, Nvidia) lagen in den vergangenen vier Quartalen bei durchschnittlich 9 %. Auch wenn sich das Ausmaß der Überraschungen abschwächen könnte, deutete die jüngste GS Communacopia Conference auf eine starke anhaltende KI-Nachfrage hin, von der diese Aktien profitieren dürften, so das Urteil.

Top-down-Prognose von Goldman Sachs im Vergleich zur Top-down- und Bottom-up-Konsensprognose für den S&P 500 (Stand: 03.10.)

Die Mittelfrist-Prognose unterstellt ein etwas sinkendes KGV

Für 2026 prognostiziert Goldman Sachs für den S&P 500 ein Umsatzwachstum von 4 % und einen Anstieg der Nettomargen um 35 Basispunkte auf 12,6 %. Ein günstiger makroökonomischer Ausblick, der durch ein trendnahes BIP-Wachstum und einen angespannten Arbeitsmarkt gekennzeichnet ist, impliziert, dass die Unternehmen nur begrenzte Möglichkeiten haben werden, ihre Margen auszuweiten.

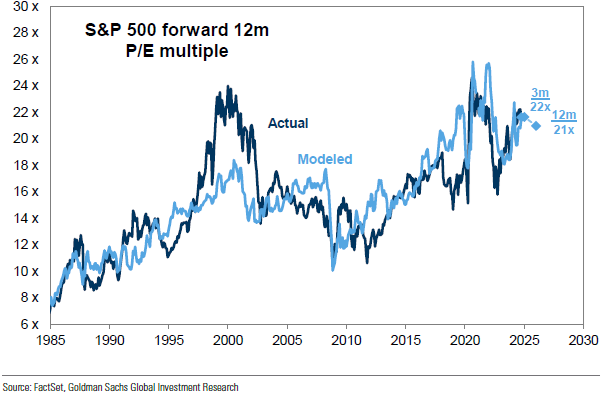

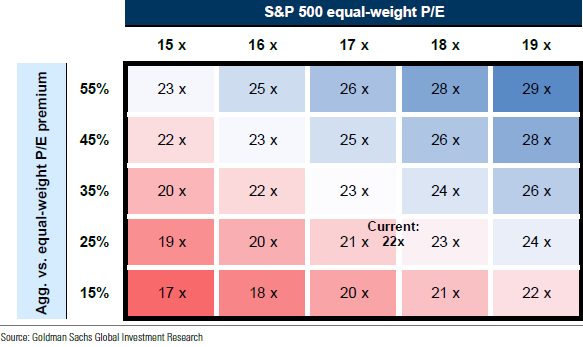

Das Makromodell der US-Investmentbank geht davon aus, dass das aktuelle S&P 500-Kurs-Gewinn-Verhältnis von 22x dem fairen Wert entspricht. Die Analysten modellieren separat das gleichgewichtete S&P 500-KGV und die Prämie des gesamten S&P 500 gegenüber dem gleichgewichteten Index. Das gleichgewichtete KGV-Modell ist eine Funktion der realen Renditen, des Abstands der voraussichtlichen Inflation von 2 %, der Anspannung auf dem Arbeitsmarkt, der demografischen Entwicklung und der Veränderung des Ergebniswachstums je Aktie. Dieses Modell legt nahe, dass der gleichgewichtete S&P 500 mit dem 15-fachen gehandelt werden sollte, also unter dem aktuellen Niveau von 17x.

Das KGV-Modell von Goldman Sachs für den Gesamtindex im Vergleich zur gleichgewichteten Aktie ist eine Funktion des Unterschieds zwischen dem konsensualen langfristigen Ergebniswachstum je Aktie und der Eigenkapitalrendite zwischen dem Gesamtindex und dem Medianwert sowie dem Vertrauen der CEOs. Nach diesem Modell sollte die Prämie 45 % betragen und damit über dem derzeitigen Niveau von 25 % liegen. Zusammengenommen entspricht das aktuelle Gesamt-KGV von 22 dem "fairen Wert" (Abbildung 7).

Goldman Sachs geht davon aus, dass das KGV zum Jahresende 2024 unverändert bei 22x liegen wird, bevor es in zwölf Monaten leicht auf 21x zurückgeht. In den nächsten drei Monaten erwarten die Analysten nur begrenzte Änderungen des makroökonomischen Umfelds. Die Entwicklung der Bewertung bis zum Jahresende dürfte jedoch unruhig sein, da die Anleger die politischen Auswirkungen der Wahlen im Jahr 2024 verarbeiten. Mit Blick auf die nächsten zwölf Monate erwarten die Analysten, dass eine Verlangsamung des Wirtschaftswachstums und des Gewinnwachstums im Jahr 2026 zusammen mit leicht höheren Realrenditen zu einem leichten Rückgang des KGV des S&P 500 führen wird.

Top-down-Bewertungsprognose von Goldman Sachs (Stand: 04.10.)

Zwölfmonats-Prognose liegt unter dem Median-Kursanstieg seit 1980

Zusammengenommen implizieren die revidierten Prognosen ein Dreimonats-Kursziel für den S&P 500 von 6.000 (gegenüber 5.600 zuvor) Punkten und ein Zwölfmonats-Kursziel von 6.300 (gegenüber 6.000) Punkten. Das Sechsmonats-Kursziel liegt bei 6.100 Punkten. Die Analysten gehen davon aus, dass der Markt ein Ergebnis je Aktie von 274 USD zum Jahresende (eine -1%ige Revision des Bottom-up-Konsenses) und 300 USD in zwölf Monaten (eine -2%ige Revision) kapitalisiert. Ein erwarteter zwölfmonatiger Kursanstieg von 10 % steht einem Median-Kursanstieg von 12 % seit 1980 gegenüber. Die Analysten glauben, dass die Renditen durch eine hohe Ausgangsbewertung begrenzt werden.

Die Performance der zyklischen gegenüber den defensiven Werten steht im Einklang mit einem realen BIP-Wachstum von etwa 3 % bis 4 %, was weitgehend der Schätzung von Goldman Sachs für das 3. Quartal entspricht, aber über der hausinternen Prognose für 2025 liegt. Die Fed-Funds-Futures implizieren nun einen Leitzins, der in etwa der Basisprognose unserer Volkswirte entspricht (3,25-3,5 %). Diese Kombination aus Wachstum und Zinsen spiegelt sich in der Bewertung und Positionierung wider. Die gleichgewichteten und die aggregierten S&P 500 KGV-Multiplikatoren liegen seit 1980 jeweils über dem 90sten Perzentil. Auch der hauseigene Stimmungsindikator ist in den letzten drei Wochen von 0,0 auf +0,3 gestiegen, was darauf hindeutet, dass die Positionierung keinen eindeutigen Rückenwind darstellt.

Prognose ist mit Aufwärts- als auch Abwärtsrisiken verbunden

Die skizzierte neue Prognose birgt aus der Sicht von Goldman Sachs sowohl Aufwärts- als auch Abwärtsrisiken. Bleibt das KGV-Multiplikatorverhältnis unverändert bei 22x, würde der S&P 500 in zwölf Monaten bei 6.600 Punkten notieren (+15 % Aufwärtspotenzial). Die meisten früheren Perioden, in denen die Bewertungen über das eigene Modell hinausgingen, traten auf, als die Wirtschaft aus der Rezession kam.

Der Zyklus von 1998 biete jedoch ein Beispiel für ein positives Wirtschaftswachstum und einen Zinssenkungszyklus der Fed. In dieser Phase lag das KGV um 40 % über dem von uns modellierten fairen Wert. Wenn das KGV mit dem Faktor 23 um 10 % über dem fairen Wert liegt - ähnlich dem durchschnittlichen Niveau im Jahr 2021 - würde der S&P 500 in zwölf Monaten bei 6900 notieren (+20 %). Sollten sich die Wachstumsaussichten jedoch verschlechtern, könnte der S&P 500 mit dem 18-fachen Kurs gehandelt werden (5.400 Punkten, 6 % Abwärtsrisiko – Angaben mit Stand vom 04.10.).

& Profi-Tools von

& Profi-Tools von