Historische Kursmuster: Warum es beim S&P 500 Index so wichtig ist, nicht unter das Dezember-Tief zu fallen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die jüngsten Turbulenzen im Bankensektor haben die Finanzmärkte durcheinander gewirbelt. Der S&P 500 Index hat dabei bereits die 200-Tage-Durchschnittslinie verletzt, die als Schlüssel für den Aufwärtstrend bei US-Aktien gilt. Um noch größere Chartschäden zu vermeiden, kommt es jetzt darauf an, einen Fall unter das Dezember-Tief zu vermeiden. TraderFox erklärt mit Hilfe historischer Daten von LPL Financial, warum das so wichtig ist und im Erfolgsfall starke Gewinne winken.

Die Auswirkungen der jüngsten Bankenkrise haben laut Adam Turnquist eine Welle der technischen Zerstörung an den US-Aktienmärkten ausgelöst. Die Schließung der Silicon Valley Bank (SIVB) und der Signature Bank (SBNY) sowie die Krise der Credit Suisse (CS) ließen den S&P 500 Index um fast 5 % von den März-Höchstständen fallen, bevor die Aktien in der Nähe der Dezember-Tiefs Unterstützung fanden und einen Teil ihrer Verluste in der Vorwoche wieder ausgleichen konnten, schreibt der technische Chefstratege bei LPL Financial in einer aktuellen Publikation.

Durch den Zusammenbruch im Bankensektor verlagerten sich die Sorgen der Anleger schnell von einer längerfristig angelegten Geldpolitik auf das steigende Rezessionsrisiko, das sich in einem starken Rückgang der Treasury-Renditen und einer deutlichen Herabstufung des Schlusskurses auf dem Fed-Futures-Markt widerspiegelte.

Nachhaltige Erholung oder nur eine weitere Bärenmarktrallye?

Nachdem der S&P 500 vor kurzem den seit den Oktobertiefs aufgebauten Aufwärtstrend nach unten hin durchbrochen hat, wird die Story einer nachhaltigen Markterholung von Seiten der Anleger zunehmend in Frage gestellt, so Turnquist. Die Marktbreite ist nach wie vor beeinträchtigt, und überverkaufte Bedingungen sind inzwischen weit verbreitet. So erreichten 24 % der S&P 500-Aktien am Anfang der Vorwoche überverkaufte Niveaus, basierend auf einem Relative Strength Index (RSI) von 30 oder weniger. Der RSI ist ein Momentum-Indikator, der zwischen null und 100 schwankt. Im Allgemeinen gelten Werte über 70 als überkauft und Werte unter 30 als überverkauft, wie Turnquist erklärt.

Fällt das Dezembertief, rückt das Oktobertief wieder in den Fokus

Durch die am Freitag erlittenen Verluste notiert der S&P 500 auch unter seinem gleitenden 200-Tage-Durchschnitt, was ebenfalls ein negatives Zeichen für den allgemeinen Markttrend ist.

Das Dezember-Tief von 3.783 Punkten ist bei einem Schlusstand am Freitag von 3.916,64 Punkten nicht mehr weit entfernt. Ein Durchbruch unter die Marke von 3.783 Zählern würde die Chancen auf einen erneuten Test der Oktobertiefs erhöhen und dafür sprechen, dass die Marktgewinne von Mitte Oktober bis Anfang Februar als eine weitere Bärenmarktrallye einzuordnen sind.

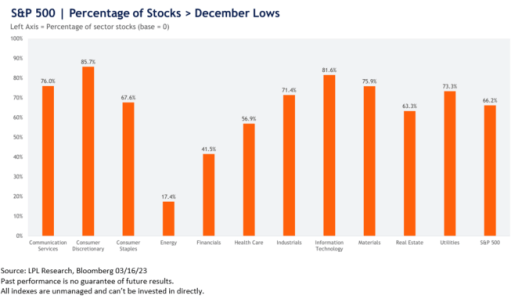

Glücklicherweise halten sich die meisten Aktien im S&P 500 bisher aber immer noch über ihren Tiefstständen vom Dezember, darunter über 80 % der zyklischen Konsumgüter- und Informationstechnologieaktien, die zusammen fast 40 % des gesamten Index ausmachen, wie ausführt.

Ein nicht verletztes Dezembertief wäre ein sehr positives Kurssignal

Sollte der S&P 500 im ersten Quartal seine Dezembertiefs überschreiten, würde dies laut LOL Financial ein rückläufiges Signal des Dezembertief-Indikators auslösen. Dieser Indikator wurde von dem Analysten und Forbes-Autor Lucien Hooper in den 1970er Jahren definiert. Er beobachtete, dass jedes Mal, wenn der Dow Jones Industrial Average (DJIA) sein Dezembertief im ersten Quartal des Folgejahres verletzte, dies ein unheilvolles Zeichen für Aktien für den Rest des Jahres war.

Konnte sich der DJIA dagegen im ersten Quartal über dem Dezembertief halten, so war dies ein positives Zeichen für den Markt. Es ist in diesem Zusammenhang erwähnenswert, dass der DJIA in diesem Quartal sein Dezembertief bereits überschritt, doch der zitierte US-Finanzdienstleister stellt bei seinen aktuellen Überlegungen auf den breiteren S&P 500-Index ab.

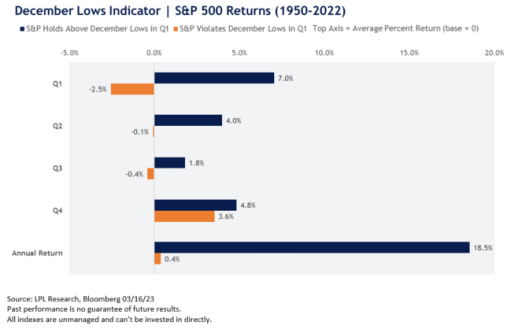

Wie aus der nachstehenden Tabelle hervorgeht, hat der Dezembertief-Indikator auch bei diesem Index eine beeindruckende Erfolgsbilanz. In den Jahren, in denen der S&P 500 im ersten Quartal über dem Dezembertief lag, betrug die durchschnittliche Jahresrendite 18,5 %, wobei 94 % der Jahre auch positiv endeten. Wenn der S&P 500 das Dezembertief im ersten Quartal verletzte, erzielte der Index nur eine bescheidene durchschnittliche Jahresrendite von 0,4 %, wobei nur 53 % der Jahre eine positive Rendite erbrachten.

Wenn sich der S&P 500 im ersten Quartal über den Dezembertiefs hielt, war es außerdem so, dass der Index im Laufe des Jahres kontinuierlich gestiegen ist, wenn auch in den übrigen Quartalen etwas langsamer. Interessant ist laut LPL Financial auch, dass in den Jahren, in denen das Dezembertief verletzt wurde, die Abwärtsbewegung für den Rest des Jahres relativ begrenzt war. Der durchschnittliche Jahrestiefststand wurde gegen Ende März erreicht, gefolgt von einer Konsolidierung für den Rest des Jahres.

& Profi-Tools von

& Profi-Tools von