Wall Street: Alles was Anleger zum Zusammenspiel von US-Arbeitsmarkt und US-Aktienmarkt wissen müssen

Wall Street: Alles was Anleger zum Zusammenspiel von US-Arbeitsmarkt und US-Aktienmarkt wissen müssen

Der US-Arbeitsmarktbericht ist vielleicht der weltweit am meisten beobachtete Konjunkturindikator. Auch am vergangenen Freitag war das Interesse an dem neuesten Report wieder enorm. Allerdings ist es für Anleger nicht immer leicht zu verstehen, wie genau die Lage am US-Arbeitsmarkt und die Kursentwicklungen am US-Aktienmarkt zusammenhängen. TraderFox zeigt deshalb mit Hilfe einer Studie von Ned Davis Research auf, wie die Wall Street historisch betrachtet auf verschiedene Stände bei der Arbeitslosenquote reagiert hat.

Bei den Konjunkturdaten gibt es in Sachen ihrer Wichtigkeit aus Anlegersicht Zahlen aus der ersten, der zweiten und der dritten Reihe. Mit ganz oben in der Ranking-Liste ist dabei mit Sicherheit der US-Arbeitsmarktbericht zu finden. Speziell in diesem Jahr dürfte es sich neben den Inflationsdaten sogar um den am meisten beachteten Konjunkturindikator handeln.

Denn schließlich versuchen Anleger anhand der Entwicklung auf dem US-Jobmarkt Hinweise dafür zu finden, ob und wie stark die bisherigen US-Leitzinsenerhöhungen bereits Wirkung zeigen und vor allem was die jeweiligen Daten voraussichtlich für die weiteren Zinsentscheidungen der US-Notenbank bedeuten könnten.

Der US-Arbeitsmarkt will bisher einfach nicht richtig schwächeln

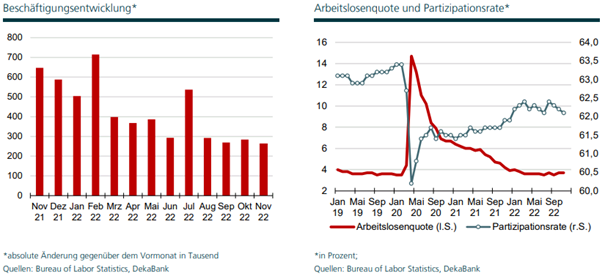

Auch am vergangenen Freitag war das Interesse an der Vorlage des aktuellen Arbeitsmarktberichtes wieder riesengroß. Den neuen Daten zufolge stieg die Anzahl der Beschäftigten im November um 263.000 Personen. Die Arbeitslosenquote verharrte bei 3,7 %, allerdings sank die Partizipationsrate. Insgesamt hat damit der Auslastungsgrad am Arbeitsmarkt aus Sicht der Deka Bank eher zugenommen. Hierzu passend überraschten auch die durchschnittlichen Stundenlöhne relativ deutlich auf der oberen Seite.

Aus geldpolitischer Sicht ist der Arbeitsmarktbericht für November nicht hilfreich, so das Urteil der Deka Bank-Analysten. Man müsse aus diesen Entwicklungen zwar nicht auf eine erneute Zinserhöhung um 75 Basispunkte Mitte Dezember schließen. Doch der Druck steige, dass die Fed weiterhin deutlich an der Leitzinsschraube drehen müsse.

Die Anleger wissen derzeit noch nicht so richtig, wie sie die Lage am US-Arbeitsmarkt interpretieren sollen

Was die Kursreaktion darauf am US-Aktienmarkt angeht, war es so, dass sich der S&P 500 Index am Freitag im Handelsverlauf wieder deutlich erholte, nachdem er am Morgen auf den unerwartet guten Arbeitsmarktbericht, insbesondere den unerwartet hohen Anstieg der Löhne, schlecht reagiert hatte. In der ersten Reaktion wurde die Nachricht nach Einschätzung von Yardeni Research dahingehend interpretiert, dass das Ende des geldpolitischen Straffungszyklus der Fed länger auf sich warten lassen würde.

Am Ende des Tages lag der S&P 500 jedoch nur 0,12 % im Minus und blieb über seinem gleitenden 200-Tage-Durchschnitt. Dies ist aus der Perspektive von Yardeni Research darauf zurückzuführen, dass die Rendite der zehnjährigen Staatsanleihen bis zum Tagesende auf 3,49 % zurückging. Die Rendite der zweijährigen Staatsanleihen stieg zwar an, aber nur auf 4,29 %. Vor einem Monat lag sie noch bei 4,73 %.

Losgelöst von hektischen Kursreaktionen an einem einzelnen Handelstag wie am vergangenen Freitag kommt es aus der Sicht von langfristigen Anlegern natürlich vor allem darauf an, ein Verständnis dafür zu entwickeln, wie typischerweise das Zusammenspiel von US-Arbeitsmarkt und US-Aktienmarkt aussieht. Um dazu einen Blick zu gewähren, greifen wir auf eine aktuelle Studie von Ned Davis Research zurück, in welcher der US-Finanzdienstleister genau diese Zusammenhänge erklärt.

Historisch betrachtet ist die Arbeitslosenquote noch zu niedrig für einen richtigen Bullenmarkt

Auch das zitierte Institut konstatieren zunächst, dass der US-Arbeitsmarkt in diesem Zyklus bisher außerordentlich stark geblieben ist. Wobei es aber immerhin erste Anzeichen für eine Abkühlung auf dem Arbeitsmarkt gebe, da sich die Wirtschaft verlangsame und die Straffung der Fed zu greifen beginne.

Die Verfügbarkeit von Arbeitsplätzen scheine jedenfalls zu sinken. So stieg laut dem Nationalen Beschäftigungsbericht von ADP die Zahl der Beschäftigten im November nur um 127 000, so wenig wie seit Anfang 2021 nicht mehr. Die Zahl der angekündigten Stellenstreichungen hat zugenommen, angeführt vom Technologiesektor, der sich an das Umfeld nach der Einführung des COVID anpassen musste. Die jüngste Job Openings and Labor Turnover Survey (JOLTS)-Erhebung zeigt, dass auch die Zahl der offenen Stellen zurückgegangen ist.

Infolgedessen hat sich laut Ned Davis Research das Lohnwachstum abgeschwächt. Der Lohnwachstumstracker der Atlanta Fed sei seit seinem Höchststand im Juli zurückgegangen. Sogar bei den Stellenwechslern, die einen der schnellsten Lohnzuwächse zu verzeichnen gehabt hätten, seien die Lohntrends laut den Daten der Atlanta Fed und von ADP zurückgegangen.

Doch laut den Studienautoren ist alles das leider wahrscheinlich noch nicht genug. Denn die meisten Datenreihen deuteten weiterhin auf einen sehr angespannten Arbeitsmarkt hin. Vor allem das Verhältnis zwischen offenen Stellen und Arbeitslosen sei immer noch 50 % höher als vor der Pandemie. Gleichzeitig sei das Lohnwachstum immer noch mehr als doppelt so hoch wie vor der Pandemie, was wahrscheinlich die Inflation anheizen werde. Dies deute darauf hin, dass eine Umkehr zur Lockerung der Geldpolitik der Fed in nächster Zeit unwahrscheinlich sei.

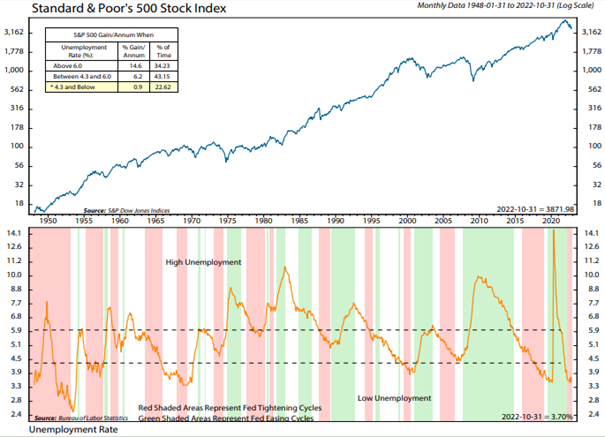

Aktuell liege die Arbeitslosenquote immer noch auf einem für Aktien ungünstigen Niveau. Aktien tendierten nämlich dazu, sich besser zu entwickeln, wenn die Arbeitslosenquote hoch sei, da dies in der Regel bedeute, dass sich die Wirtschaft weit in einem Lockerungszyklus der Fed befinde (siehe nachfolgende Grafik). Doch die geldpolitische Komponente des Fab Five Indikators von Ned Davis Research befinde sich immer noch im bearishen Bereich.

Gemäß den Daten von Ned Davis Research, die den Zeitraum vom 31.01.1948 bis zum 31.10.2022 abdecken, war es im Schnitt so, dass der S/P 500 Index bei einer Arbeitslosenquote von 4,3 % und darunter auf ein Jahr hochgerechnet nur um durchschnittlich 0,9 % gestiegen ist. Wenn sich die Quote zwischen 4,3 % und 6,0 % bewegte, ergab sich dagegen im Schnitt ein Plus von 6,2 % p.a. und bei einer Arbeitslosenquote von mehr als 6 % belief sich der Zuwachs sogar auf 14,6 % p.a.

Die Arbeitslosenquote bleibt bisher auf einem für Aktien sehr ungünstigen Niveau

Quelle: Ned Davis Research

Wichtige Indikatoren dürften erst bei geldpolitischen Lockerungen auf Grün springen

Die zuletzt zu beobachtende Abschwächung vieler dieser skizzierten bisherigen Arbeitsplatztrends unterstützt laut Ned Davis Research zwar kurzfristig gesehen weiter die jüngste Aktienrallye. Solange es jedoch keine deutliche Verlangsamung der Inflation zu verzeichnen gebe, deute die Geschichte darauf hin, dass wir eine noch stärkere Abkühlung bei diesen Messgrößen sehen müssten, bevor die Fed zu einer Lockerung übergehe.

ADP habe im November das schwächste Beschäftigungswachstum seit Januar 2021 gemeldet. Auch der Dreimonatstrend habe sich abgeschwächt. Die jüngsten Zuwächse seien dabei fast ausschließlich vom Freizeit- und Gastgewerbesektor getragen worden.

Nach Angaben von Challenger stieg der Stellenabbau im November gegenüber dem Vorjahr um über 400 %, angeführt vom Technologiesektor. Dennoch liegt der 12-Monats-Durchschnitt immer noch unter dem Niveau vor dem COVID.

Das Verhältnis zwischen offenen Stellen und Arbeitslosen und das Lohnwachstum, die stark miteinander korrelieren, scheinen ihre Spitzenwerte erreicht zu haben, so Ned Davis Research. Nichtsdestotrotz befänden sich beide Messgrößen immer noch auf einem historisch hohen Niveau.

Der Index für schwer zugängliche Stellen des Conference Board habe sich zuletzt nach oben bewegt, was die Arbeitslosenquote unter Aufwärtsdruck setzen dürfte. Dennoch bleibe der Index nahe an einem Tiefststand.

Auf keinen Fall zu vergessen sei bei der Würdigung der derzeitigen Arbeitsmarktlage auch das momentan Arbeitsangebot. Denn schließlich seien der starke Arbeitsmarkt und das hohe Lohnwachstum auch eine Folge des geringen Arbeitskräfteangebots. So sei zu konstatieren, dass die Zahl der Arbeitskräfte in den USA im Gegensatz zu den meisten anderen großen Volkswirtschaften immer noch geringer sei als vor der Pandemie.

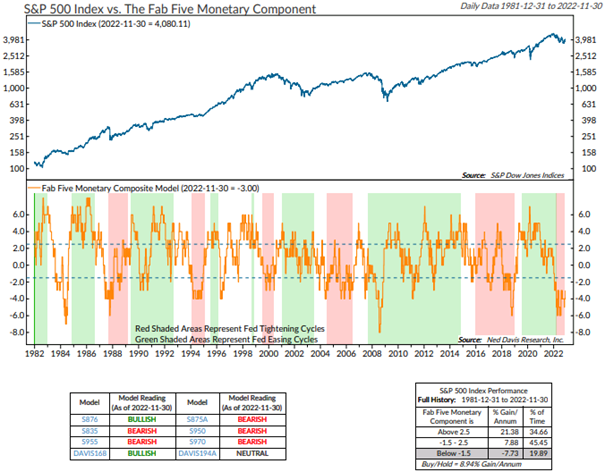

Infolgedessen fahre die US-Notenbank nach wie vor im Straffungsmodus, was die geldpolitische Komponente (Monetary Component) des Fab Five Indikators von Ned Davis Research bisher im bearischen Bereich gehalten habe. Und es sei untypisch, dass dieser Indikator in den bullishen Modus übergehe, es sei denn, die Fed lockere die Geldpolitik.

Die Daten von Ende 1981 bis zum 30.11.2022 zeigen hier, dass der S&P 500 Index bei Ständen des Fab Five Monetary Component-Indikators im Schnitt auf ein Jahr hochgerechnet um 7,73 p.a. gefallen ist. Bei Notierungen zwischen -1,5 und +2,5 ergaben sich dagegen Zuwachse von durchschnittlich 7,88 % p.a. Und bei Ständen von über 2,5 beliefen sich die Gewinne sogar auf durchschnittlich 21,38 % p.a. Das vergleicht sich für die genannte Zeitspanne mit einem Plus von 8,94 % p.a. im Falle einer Kaufen-und-Halten-Anlagestrategie.

Die Fed lockert in der Regel die Geldpolitik, wenn der Fab Five Monetary-Indikator bullish wird

Quelle: Ned Davis Research

& Profi-Tools von

& Profi-Tools von