Was der jüngste Zinsschritt der US-Notenbank für Aktien und Anleihen bedeuten dürfte

Die Marktteilnehmer wissen offenbar nicht so recht, was sie von der jüngsten Zinserhöhung der Fed halten sollen. Denn in einer ersten Reaktion ging es mit den Aktienkursen an der Wall Street erst stark nach oben, bevor es dann ebenso rasant wieder nach unten ging. Mehr Durchblick inmitten der allgemeinen Konfusion hinsichtlich der weiteren Marktperspektiven ist somit dringend vonnöten. Mit Dem Ziel, mehr Licht ins Dunkel zu bringen, berichtet TraderFox, wie mit Capital Economics ein Analyse-Institut die weiteren Aussichten für Aktien und Anleihen beurteilt, das zuletzt mit den eigenen Einschätzungen in beiden Bereichen richtig lag.

Die US-Notenbank beschloss am vergangenen Mittwoch bekanntlich zum zweiten Mal in diesem Jahr eine Zinserhöhung. Konkret hoben die FOMC-Mitglieder bei ihrem diesmaligen Treffen das Leitzinsintervall um 50 Basispunkte auf 0,75 % bis 1,00 % an.

Obwohl dies die erste Zinserhöhung in diesem Ausmaß seit dem Zinsentscheid im Mai 2000 war, reagierten die Marktteilnehmer zunächst sehr positiv auf den Entscheid. Der S&P 500 Index stieg in der Mitte der Vorwoche jedenfalls gleich um fast 3 %.

Allerdings setzte bei der Anlegerschaft dann bereits einen Tag später wieder die große Ernüchterung ein. Gab der S&P 500 Index doch am Donnerstag mit einem Minus von 3,57% sogar starker nach als er am Tag zuvor zugelegt hatte. Unter dem Strich ging dieser US-Leitindex am vergangenen Freitag dann bei einem Schlussstand von 4.123,34 Punkten mit dem fünften Wochenminus in Folge in das Wochenende.

Da der S&P 500 Index dadurch in diesem Jahr bereits auf einem Verlust von gut 14 % sitzt und sich die Einbußen beim Nasdaq 100 Index sogar auf mehr als 23 % belaufen, fragen sich die Börsianer natürlich sorgenvoll, wie es nun voraussichtlich im weiteren Jahresverlauf mit der Kursentwicklung an der Wall Street weitergehen dürfte.

Staatsanleiherenditen dürften weiter steigen und Aktien weiter fallen

In einer aktuellen Publikation beschäftigen sich auch die Analysten bei Capital Research mit dieser Frage, indem sie versuchen eine Antwort darauf zu geben, was der jüngste Zinsschritt der Fed für die Märkte bedeuten dürfte.

Die übergeordnete Botschaft basierend auf den angestellten Überlegungen lautet wie folgt: "Da die Fed die Geldpolitik weiter straffen wird, sind wir der Meinung, dass der Anstieg der Staatsanleiherenditen noch nicht abgeschlossen ist und dass Aktien weiterhin zu kämpfen haben werden."

Wie es weiter heißt, seien die Ankündigungen der US-Notenbank in der Vorwoche auf den ersten Blick recht aggressiv gewesen: Die Zentralbank habe ihr Ziel für den Leitzins um 50 Basispunkte angehoben - die erste Anhebung in dieser Höhe seit mehr als zwei Jahrzehnten - und zudem Pläne für eine rasche Verringerung ihrer Bilanzsumme angekündigt.

Dies sei jedoch im Vorfeld gut angekündigt worden, und die Anleger hätten deswegen sogar schon damit begonnen, die Möglichkeit einer noch größeren Anhebung entweder auf der jüngsten Sitzung oder zu einem späteren Zeitpunkt in diesem Jahr abzuwägen. Da der Fed-Vorsitzende Powell gesagt habe, dass dies derzeit nicht in Erwägung gezogen werde, und kein Mitglied des FOMC auf dieser Sitzung für eine größere Zinserhöhung gestimmt habe, sei es vielleicht verständlich gewesen, dass es zunächst zu einer Art Erleichterungsrallye sowohl an den Anleihen- als auch an den Aktienmärkten gekommen sei.

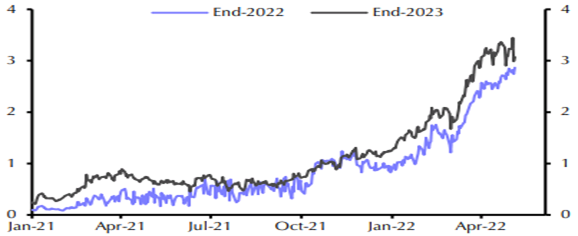

Die Markterwartungen für den Leitzins kämen inzwischen den eigenen Prognosen von Capital Economics für einen Anstieg auf 2,5 % - 2,75 % bis Ende dieses Jahres und 3,25 - 3,5 % bis Ende 2023 recht nahe (siehe nachfolgende Grafik).

OIS-Implizierte effektive Federal Funds Rate Erwartungen (in %)

Quellen: Bloomberg, Refinitiv, Capital Economics

Historie und Angebots-Nachfrage-Situation sprechen für höhere Anleiherenditen

Infolgedessen vermuten die Analysten bei dem bankenunabhängigen Analyse-Institut, dass das Schlimmste des diesjährigen Ausverkaufs an den Anleihemärkten nun vorbei sein könnte. Dennoch glauben sie nicht, dass die langfristigen Treasury-Renditen ihren Höhepunkt erreicht haben, und zwar vor allem aus zwei Gründen.

Erstens wäre es historisch ungewöhnlich, dass die langfristigen Renditen so früh in einem Straffungszyklus ihren Höhepunkt erreichen. Früher habe der Höchststand der 10-jährigen Rendite in der Regel jedenfalls nur wenige Monate vor der letzten Zinserhöhung gelegen. Sollten sich die eigenen Prognosen für den Leitzins als richtig erweisen, läge der Höhepunkt der langfristigen Renditen noch etwa ein Jahr entfernt. Auch wenn die größten Aufwärtskorrekturen der Zinserwartungen wahrscheinlich hinter uns liegen dürften, geht man davon aus, dass die laufende Straffung die langfristigen Renditen noch eine Weile unter Aufwärtsdruck setzen wird.

Zweitens erwartet Capital Economics, dass die "quantitative Straffung" die Laufzeitprämien für Staatsanleihen in die Höhe treiben wird. Auch wenn die Emission von Staatsanleihen wahrscheinlich zurückgehen werde, da das Haushaltsdefizit weiter schrumpfe, werde der Übergang von den Nettokäufen der Fed zu einem Netto-Bilanzabbau bedeuten, dass der private Sektor im nächsten Jahr einen viel höheren Betrag an Staatsanleihen absorbieren müsse als in den meisten der letzten zwei Jahrzehnten. Dies werde zu einer erheblichen Verschiebung des Gleichgewichts zwischen Angebot und Nachfrage auf dem Markt für Staatsanleihen führen, was ein wichtiger Faktor für die Laufzeitprämien sei.

Zugegebenermaßen schienen die Laufzeitprämien bei der letzten quantitativen Straffung durch die Fed nicht sehr stark gestiegen zu sein. Aber die Fed plane, ihre Bilanz dieses Mal viel schneller abzubauen. Und da die meisten anderen großen Zentralbanken jetzt ihre Geldpolitik ebenfalls straffen oder dies bald tun würden, glauben die Analysten nicht, dass die Auslandsnachfrage nach Staatsanleihen die Laufzeitprämien so stark belasten wird, wie es offenbar noch 2017-2018 der Fall gewesen sei.

Infolgedessen sei man nicht überrascht, dass die langfristigen Renditen von Staatsanleihen wieder zu steigen begonnen hätten, und die Analysten gehen davon aus, dass dies auch weiterhin der Fall sein werde: Sie prognostizieren einen Anstieg der Rendite 10-jähriger Staatsanleihen von derzeit 3,12 % auf einen Höchststand von 3,75 % bis Mitte nächsten Jahres.

Quelle: Tai-Pan

Höhere Anleiherenditen üben Druck auf die Aktienkurse aus

Die geldpolitischen Aussichten haben außerdem nach Meinung von Capital Economics noch eine Reihe weiterer Auswirkungen auf die Finanzmärkte. Zum einen bedeute das diesmalige Ausmaß der quantitativen Straffung in diesem Zyklus, dass sich die Renditekurve nicht so stark abflachen werde, wie es vermutlich in einem typischen Straffungszyklus der Fall wäre.

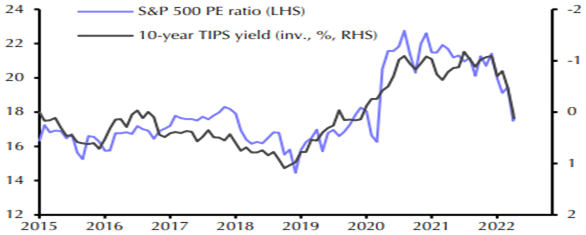

Die Analysten glauben auch, dass die steigenden Anleiherenditen die Bewertung des Aktienmarktes unter Druck halten werden. (siehe untenstehende Grafik). Vor dem Hintergrund eines sich verlangsamenden Gewinnwachstums könnte dies bedeuten, dass die Aktienkurse weiter fallen: Capital Economics geht davon aus, dass der S&P 500 bis Mitte 2023 von derzeit 4.123,34 Punkten auf 3.750 Zähler fallen wird.

Zusammenspiel von KGV beim S&P 500 Index (linke Skala) und der 10-Jahres-TIPS-Rendite (invertiert, in %, rechte Skala)

Quellen: Bloomberg, Refinitiv, Capital Economics

& Profi-Tools von

& Profi-Tools von