Zölle, Zinsen, Zitterpartie: Diese zehn Punkte müssen Anleger zu Aktien aus Europa vor den US-Wahlen unbedingt kennen

Das Rennen um das Amt des US-Präsidenten ist äußerst knapp. Doch nach einem schier endlos erscheinenden Wahlkampf wird am Dienstag endlich gewählt. Da die USA die globale Führungsmacht sind, steht auch für Europa viel auf dem Spiel. Goldman Sachs zeigt in einer Studie, welche zehn Punkte europäische Anleger im Hinblick auf die US-Präsidentschaftswahlen kennen sollten. TraderFox berichtet über Risiken und Chancen.

Die Augen der Welt sind in dieser Woche auf die USA gerichtet. Dafür sorgen die an diesem Dienstag stattfindenden Präsidentschafts- und Kongresswahlen. Das ausgeprägte Interesse hat auch damit zu tun, dass Demokraten und Republikaner als die beiden bei einem Kopf-an-Kopf-Rennen um die Macht kämpfenden Parteien in vielerlei Hinsicht für unterschiedliche politische Ansätze stehen. Folglich entscheidet der Ausgang des Urnengangs darüber, welche politische Richtung die USA in den nächsten vier Jahren einschlagen.

Das wiederum ist ganz allgemein global und speziell für Europa von sehr großer Bedeutung. Schließlich handelt es sich bei den USA unter anderem geopolitisch und volkswirtschaftlich gesehen um die wichtigste Führungsmacht. Zu den rund um die Wahlen vorherrschenden Unsicherheiten passt auch, dass europäische Aktien verglichen mit ihren US-Pendants zuletzt wieder schlechter abgeschnitten haben. Goldman Sachs benennt in einer aktuellen Studie die zehn wichtigsten Punkte, die es aus der Sicht von Anlegern aus Europa hinsichtlich der US-Wahlen zu beachten gilt. Dabei sind die Strategen bei der US-Investmentbank der Meinung, dass das Hauptrisiko für europäische Aktien die Gefahr von Handelszöllen ist.

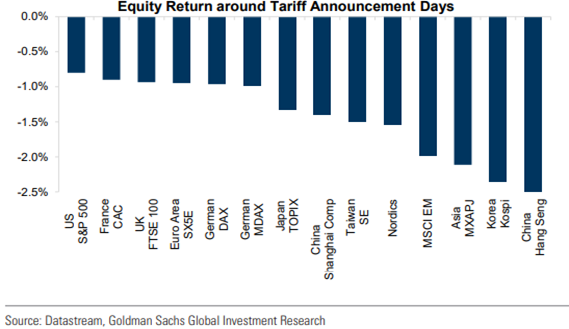

1. Die letztgenannte Haltung hat damit zu tun, dass die europäischen Indizes ebenso wie China und andere Schwellenländer in der Regel sehr empfindlich auf die Ankündigung von Zöllen reagieren (Schaubild 1).

Durchschnittliche Aktienrendite für das 5-Tage-Fenster rund um die Tarifankündigungen in den Jahren 2018 und 2019

2. Das Beta und damit die Sensitivität zum Welthandel ist für Europa höher als für die USA (Schaubild 2). Die Schwellenländer reagieren in der Regel am empfindlichsten. In Europa sind die nordischen Länder (OMX) und Deutschland (DAX, MDAX) am anfälligsten. Im Gegensatz dazu hat der FTSE 100 aufgrund seiner defensiven Eigenschaften und der Tatsache, dass das Vereinigte Königreich eine dienstleistungsorientierte Wirtschaft ist, ein geringes Beta zum Welthandel. Auch der SMI scheint isoliert zu sein; er ist ebenfalls ein defensiver Index, und die Schweizer Exporte sind aufgrund ihrer "technologisch fortschrittlichen" Produkte unelastisch.

Beta der Aktienrenditen zum Wachstum des Welthandels (ein Jahr fortgeschritten) - Daten seit 1997, soweit verfügbar

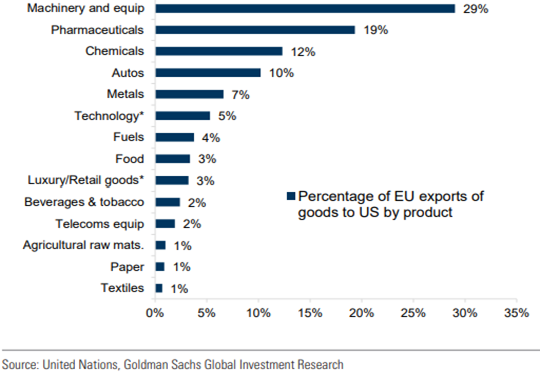

3. Maschinen/Ausrüstungen, pharmazeutische Erzeugnisse und Chemikalien machen den größten Anteil der europäischen Ausfuhren in die USA aus (Schaubild 3).

% der EU-Ausfuhren in die USA nach Produkten (in USD)

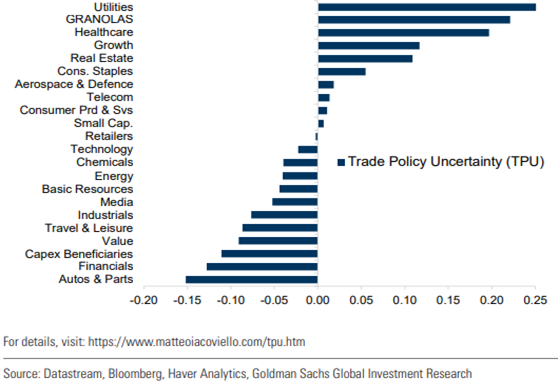

4. Allerdings tendieren defensive Börsensektoren mit hohen Gewinnspannen wie das Gesundheitswesen dazu, bei Handelsunsicherheiten weniger stark zu schwanken; Abbildung 4 zeigt, dass Automobilhersteller und zyklische Unternehmen im Allgemeinen am anfälligsten für steigende Handelsunsicherheiten sind.

Korrelation der relativen Performance der europäischen Sektoren von Monat zu Monat mit der handelspolitischen Unsicherheit der EU seit 2015

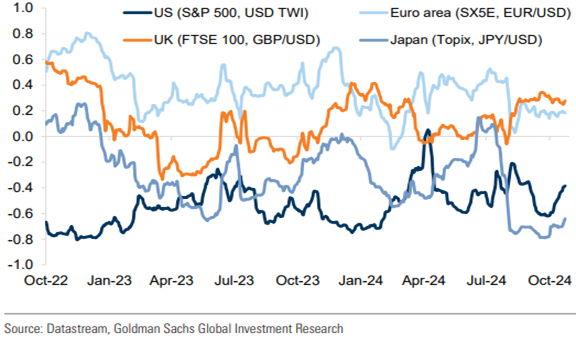

5. Die Devisenstrategen von Goldman Sachs sind der Meinung, dass EUR/USD um fast 10 % fallen könnte, wenn die USA einen globalen Basiszoll von 10 % einführen und andere Länder Vergeltungsmaßnahmen ergreifen. Dies ist zwar ein Puffer für Europa, aber empirisch gesehen sind europäische Aktien positiv mit dem Euro korreliert. Eine Abschwächung des Euro geht in der Regel mit einem Anstieg der Risikoprämie einher, der die Vorteile bei der Umrechnung und der Wettbewerbsfähigkeit ausgleicht (Schaubild 5).

Rollierende Dreimonats-Aktien/Devisen-Korrelation der wöchentlichen Renditen

6. Außerdem sind viele der aktiven Anleger auf dem europäischen Aktienmarkt in Dollar investiert. Das bedeutet, dass sie bei einem Währungssturz verlieren, es sei denn, sie betreiben Währungs-Hedging, was nach Meinung von Goldman Sachs von Investments abhält.

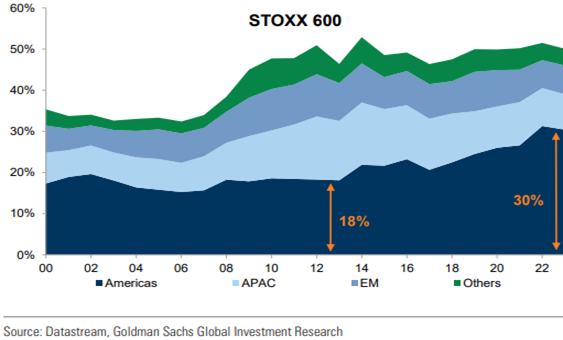

7. Gibt es dazu für Europa auch eine Gegenrechnung? Ja, börsennotierte Unternehmen haben ihr US-Engagement im Laufe der Zeit erhöht. Dabei geht es sich nicht nur um Umsätze; 30 % der STOXX 600-Vermögenswerte befinden sich jetzt in den USA, gegenüber 18 % im Jahr 2012. Goldman Sachs geht davon aus, dass sich der Trend zur Verlagerung in die USA fortsetzen wird (siehe Abbildung 6). Für Unternehmen, die in den USA engagiert sind, gibt es auch andere Kompensationsmöglichkeiten wie potenzielle US-Steuersenkungen und Deregulierung.

Aufteilung des Vermögensbesitz der STOXX Europe 600-Unternehmen nach Regionen

8. Tatsächlich hat sich ein Korb von Goldman Sachs mit europäischer Unternehmen mit US-Exposure (GSSTAMER) - bei denen es sich größtenteils um Produzenten in den USA und nicht um Exporteure handelt - seit dem Sommer gut entwickelt, da sich die US-Wachstumsdaten als widerstandsfähig erwiesen haben (Schaubild 7). Der Korb "USA Tariffs" (GSXETRFS)[1] besteht aus europäischen Unternehmen mit hohem US-Umsatz, aber begrenzter Produktionspräsenz in den USA, während der Korb "Made in USA" (GSXEMADE)[2] aus Unternehmen mit hohem US-Umsatz und bedeutender US-Produktion besteht.

Europäische Unternehmen mit US-Engagement: Performance im Vergleich zum Markt, indexiert auf 100 im Januar 2024

9. Ist das Zollrisiko eingepreist? In gewissem Maße, aber angesichts der Ungewissheit des Ergebnisses bezweifelt Goldman Sachs, dass dies komplett der Fall ist. Bei den Vermögenswerten sind die europäischen zyklischen Werte hinter den US-Zyklikern zurückgeblieben, was jedoch hauptsächlich auf die schwächeren Makrodaten in Europa/China zurückzuführen sein dürfte (siehe Abbildung 8). Die Ökonomen der US-Investmentbank schätzen, dass ein Zollsatz von 10 % auf alle US-Importe das Wachstum im Euroraum um einen Prozentpunkt verringern könnte (unter der Annahme vollständiger Vergeltungsmaßnahmen).

Durchschnittlicher Einjahres-Z-Score von zyklischen Trades

10. Schließlich würden die Zölle eine höhere Inflation bedeuten, was sich auch auf die Anleihemärkte und die Zinserwartungen auswirkt. In den letzten Wochen war ein Anstieg der Anleiherenditen zu registrieren, was zum Teil auf ein besseres Wirtschaftswachstum zurückzuführen ist, aber in dem Maße, in dem dies auch ein Anstieg der Laufzeitprämie oder der Risiken im Allgemeinen ist, würde sich dies tendenziell negativ auf Aktien auswirken.

& Profi-Tools von

& Profi-Tools von