Tiger Cub Hedgefonds erhöhen Cashbestände um 10 Mrd. USD - Bei diesen Werten suchen die Wall-Street Gurus derzeit das Weite!

Andreas Halvorsen erhöht Cashbestand um 6,7 Mrd. USD!

Andreas Halvorsen und dessen Viking Global Investors LP Hedgefonds fallen nicht nur aufgrund der außergewöhnlichen Namen jedem interessierten Anleger auf. Vielmehr ist Halvorsen ein wahrer Könner seines Handwerkes. Seit Gründungsjahr 1999 konnte der Investor eine durchschnittliche Rendite in Höhe von 17,7% sein Eigen nennen.

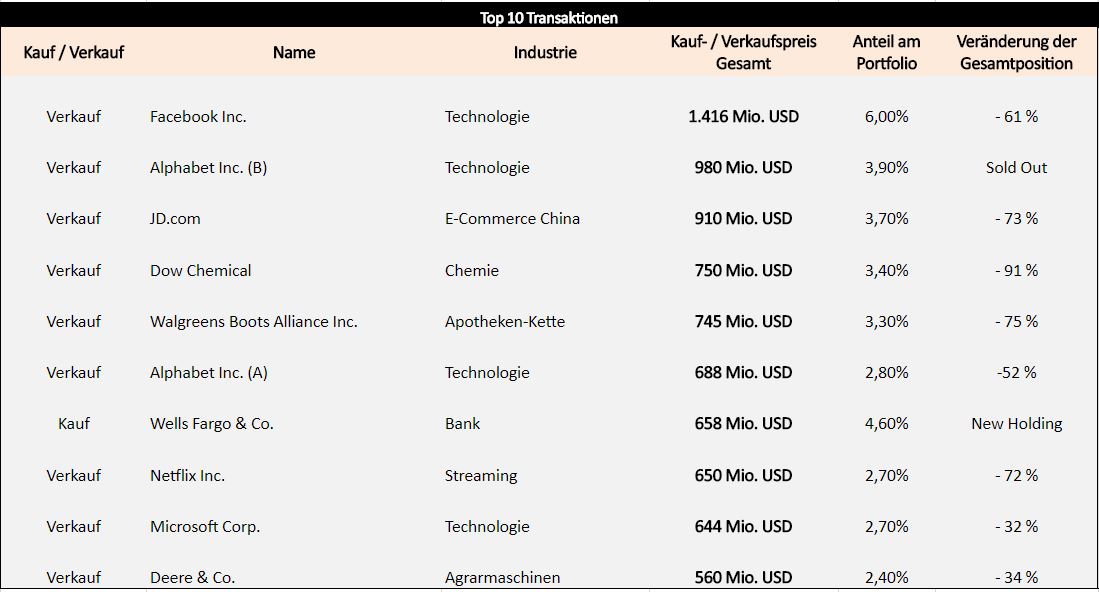

Im abgelaufenen zweite Quartal zähle ich beim Viking Global Hedgefonds 16 Neueinstiege sowie 15 Positionsaufstockungen. Jedoch überschatteten diesmal die Verkaufstätigkeiten die genannten Einstiege um Längen. Hier fanden insgesamt 27 Ausstiege sowie 20 Positionsreduzierungen statt. Ich berichte bereits seit Längerem, dass die Mehrheit der von mir beobachteten Gurus seit geraumer Zeit ihre Cash Quoten sukzessive aufstocken. Halvorsen ist hierbei das Beste Beispiel. Allein im abgelaufenen Zeitfenster überstiegen die Verkäufe die Kauftransaktionen um über 6,7 Mrd. USD! Halvorsen dürfte somit seinen Cashbestand auf nahezu 16 Mrd. USD oder 55% ausgebaut haben.

Dabei traf es mit den getätigten Ausstiegen bei Facebook, Alphabet, JD, Netflix und Microsoft vor allem den Technologiesektor. Repräsentierte dieser bis zuletzt 45% des Gesamtportfolios, liegt er nun bei ausschließlich 30%. Bei den genannten Verkäufen handelt sich vermehrt um sehenswerte Gewinnmitnahmen von 20-50%. Einzige interessante Neueinstiege geschahen bei den Finanzwerten Wells Fargo sowie Visa:

John Griffin reduziert Technologiesektor um 9%!

Die Tige Cubs sind ein klarer Beweis für die Tatsache, dass ein profitables Handeln an den Finanzmärkten erlernbar ist. Denn John Griffin muss sich in Puncto Performance vor seinen Kollegen Halvorsen oder Steve Mandel nicht verstecken. Sein mit Abstand bestes Jahr erzielte Griffin 2007 mit einem ROI von 65%. Doch damals hatten nicht nur seine Investoren Grund zur Freude. Vielmehr durfte sich der Investor mit einem Netto-Verdienst in Höhe von 625 Mio. USD als den wohl am besten verdienensten Manager der Welt bezeichnen.

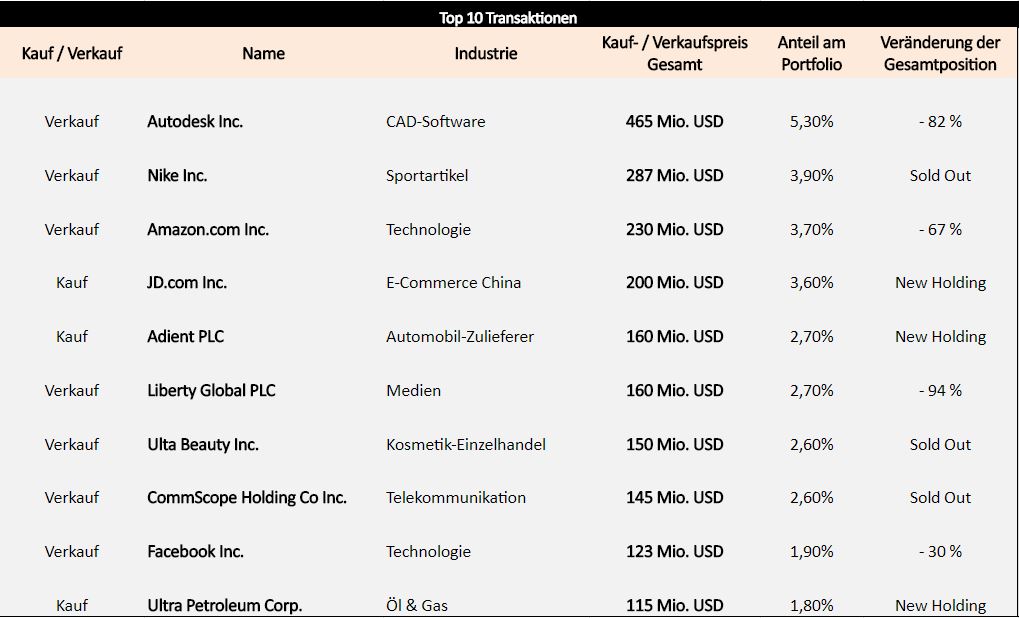

Anders als seine Namensvetter vollzieht der Guru einen etwas langfristigeren Ansatz. Hierbei rangiert die Haltedauer einzelner Positionen meist zwischen 2-3 Jahren. Nichts desto trotz kann Griffin mit einem Q/Q Turnover von 14% reichlich Bewegung in seinem Portfolio aufweisen. Ich dokumentiere insgesamt 7 Neueinstiege sowie 4 Positionsaufstockungen. Hierbei erweist sich der Einstieg beim chinesischen E-Commerce Riesen JD.com für 200 Mio. USD oder 3,6% des Gesamtportfolios als größte Neupositionierung.

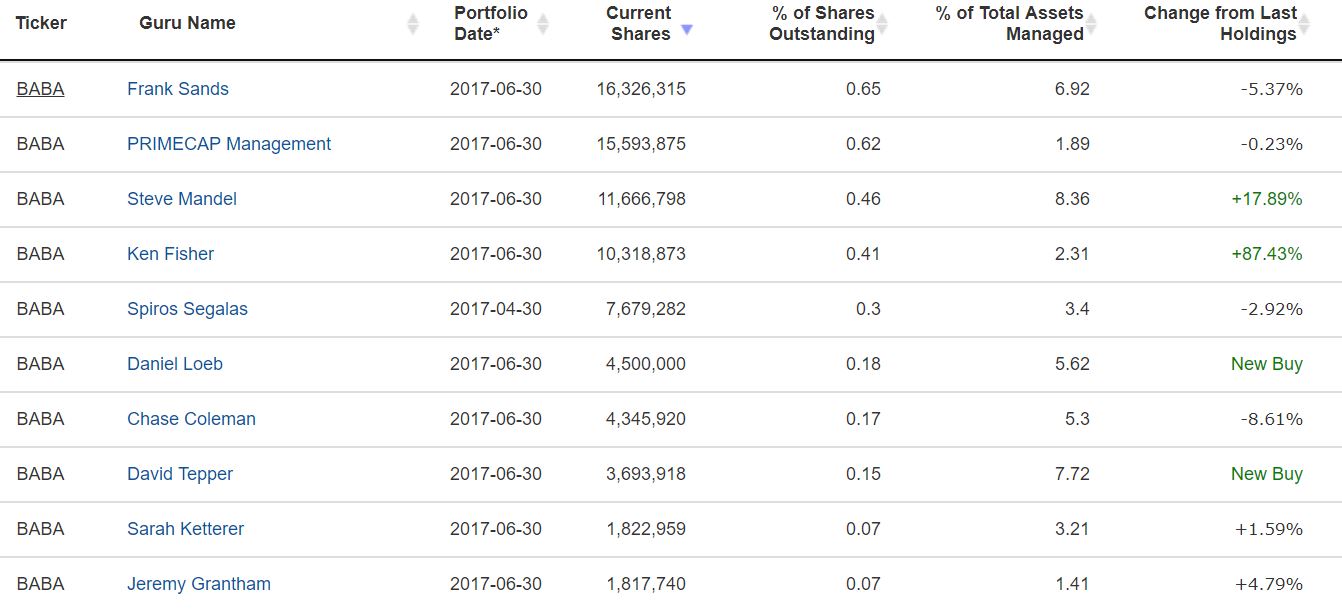

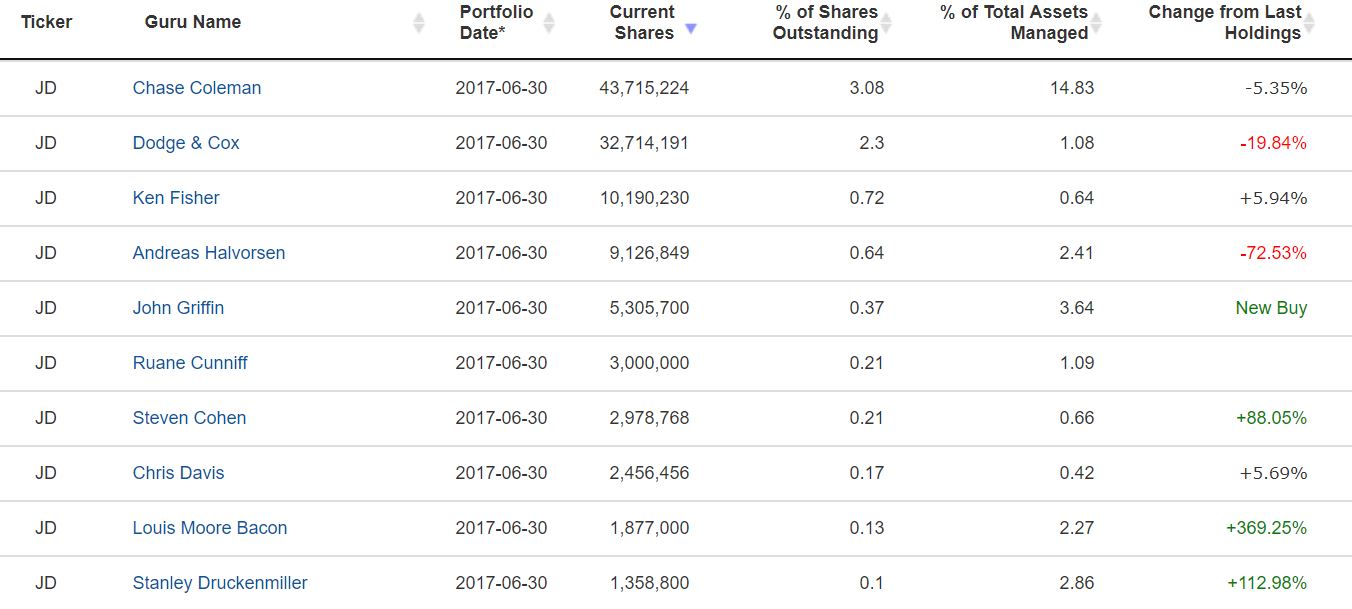

Allgemein lässt sich ein interessanter Trend feststellen. Befinden sich die großen amerikanischen Technologiewerte bereits seit geraumer Zeit bei den meisten Wall-Street Investoren auf dem Abstellgleis, strömen sie vermehrt in die chinesischen Big Player des Technologiesektors. Hierbei sind vor allem Alibaba, JD, Tencent aber auch Baidu und NetEase zu nennen. Folgend möchte ich Ihnen gerne die investierten Gurus bei Alibaba und JD einmal genauer aufzeigen:

Quelle: gurufocus.com

Quelle: gurufocus.comÄhnlich wie bei Andreas Halvorsen war Griffins zweites Quartal 2017 jedoch vor allem von Gewinnmitnahmen geprägt. Bei ihm belief sich die Casherhöhung auf mindestens 1,08 Mrd. USD oder knapp 16% seines Gesamtportfolios. Bereits im Vorquartal überstiegen die Verkaufstransaktionen die Einstiege um knapp 600 Mio. USD. Es lässt sich somit eine Beschleunigung des Rückzugs erkennen. Zwar betraf es ähnlich wie bei Halvorsen vor allem den Technologiesektor mit –9% (des Gesamtportfolios) überproportional, andere Brachen wie der Finanz- (- 3,9%), oder Telekommunikationssektor (- 3,3%) wurden jedoch auch nicht verschont. Im Zuge der Verkäufe beim Blue Ridge Capital Hedgefonds schrumpfte der Marktwert der gehaltenen Positionen seit Anfang des Jahres von 7,9 Mrd. USD auf nun 5,7 Mrd. USD:

Steve Mandel schlägt bei Automobilzulieferer O'Reilly Automotive für 700 Mio. USD zu!

Mit Hedgefondsmanager Steve Mandel betrachten wir schlussendlich ein echtes Schwergewicht der Branche. Der Guru verwaltet mit seiner Investmentgesellschaft Lone Pine Capital ein Vermögen von nahezu 30 Mrd. USD. Mandel investiert ähnlich wie Kollege Halvorsen auf kurzfristiger Sicht von einigen Monaten bis wenigen Jahren. Dabei konnte der Investor mit einer durchschnittlichen Rendite von 23% in den letzten 12 Jahren für eine echte Meisterleistung sorgen. Diese Leistung hat Mandel neben einem genialen Gespür im Technologiesektor vor allem seinem strikten Money-Risk Management zu verdanken. Läuft eine Position gegen ihn oder nicht wie gewünscht, werden die entstandenen Buchverluste schnell begrenzt.

Mit einem Q/Q Turnover von 31% gab es wie gewohnt eine enorme Umschichtung im Portfolio des Milliardärs. Dabei kann ich 11 Neueinstiege sowie 8 Positionsaufstockungen zählen. Auf der Verkaufsseite finden wir mit 12 Ausstiegen und 9 Positionsreduzierungen ein äußerst ausgeglichenes Bild vor. Doch wie auch bei seinen beiden Vorgängern übersteigen die Verkäufe die Kauftransaktionen um 1,6 Mrd. USD oder 8% seines Portfolios.

Größte Transaktionen machen die beiden Ausstiege beim Sportartikel-Hersteller Nike Inc. für 1,03 Mrd. USD sowie dem Spieleentwickler Electronic Arts Inc. für 800 Mio. USD aus. Nach ansehnlichen Gewinnen in Höhe von 5%, bzw. 35% standen nun Gewinnmitnahmen auf der Tagesagenda:

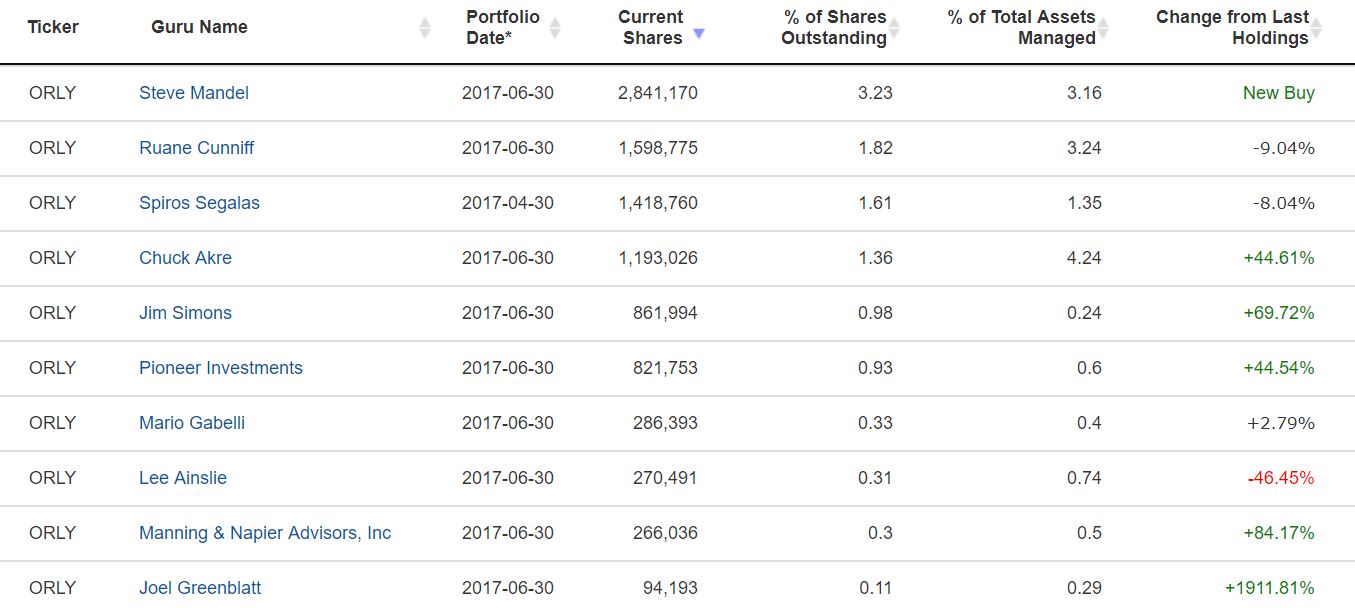

Der größte Zukauf ereignete sich beim Auomobilzulieferer O'Reilly Automotive, welcher sich auf die Beschaffung von Einzel- und Ersatzteile im Automobilbereich für seine Kundschaft spezialisiert hat. Äußerst interessant ist hierbei, dass neben Steve Mandel sich zahlreiche weitere Wall-Street Investoren wie die Investmentgesellschaft Ruane, Cunniff & Goldfarb, Chuck Akre oder auch Jim Simons und Joel Greenblatt bei O'Reilly einkauften. Grund genug, sich den Zulieferer beim nächsten Portfoliocheck genauer anzuschauen:

Quelle: gurufocus.com

Quelle: gurufocus.comFazit: Bereits seit geraumer Zeit erhöhen die meisten Wall-Street Gurus ihre Cash Quoten. Viele fahren die satten Ernten der letzten Jahre nun ins Trockene. Vor allem im Technologiesektor erkennt man eine klare Zurückhaltung. Konnten Aktien wie Amazon, Alphabet, Autodesk, Facebook oder Netflix ihren Aktionären mit immer weiter steigenden Aktienkursen ein Lächeln ins Gesicht zaubern, schrecken nun die teils hohen Bewertungen Anleger wie institutionelle Investoren ab. Umso aussagekräftiger sind jedoch somit jene Positionen, die Wall-Street Investoren wie Halvorsen, Griffin und Co. für immer noch kaufenswert erachten. Sollten sich neue spannende Einstiege ergeben, werden Traderfox Kunden dies als erstes erfahren!

& Profi-Tools von

& Profi-Tools von