3 Aktien mit A, die mit einer Beschleunigung beim Gewinnwachstum überzeugen und relative Stärke zeigen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

wir befinden uns inmitten einer neuen Quartalssaison. Für Anleger ist dies die beste Zeit, um auf interessante Aktien aufmerksam zu werden. Denn während das Marktumfeld weiter angespannt bleibt, werden einzelne Aktien mit starken Quartalsergebnissen akkumuliert und können sich dem Abwärtssog zumindest kurzfristig widersetzen.

In diesem Artikel werfen wir einen Blick auf drei Aktien, deren Quartalszahlen deutlich über den Erwartungen lagen und die mit einem Gap Up bei hohem Handelsvolumen auf die Zahlen reagiert haben. Diese drei Aktien mit A sind für Trader und Anleger interessant, da die noch nicht eingepreisten Informationen die Ausgangslage für den Beginn einer neuen Rallye darstellen könnten.

So funktioniert das Screening nach Quartalsgewinnern

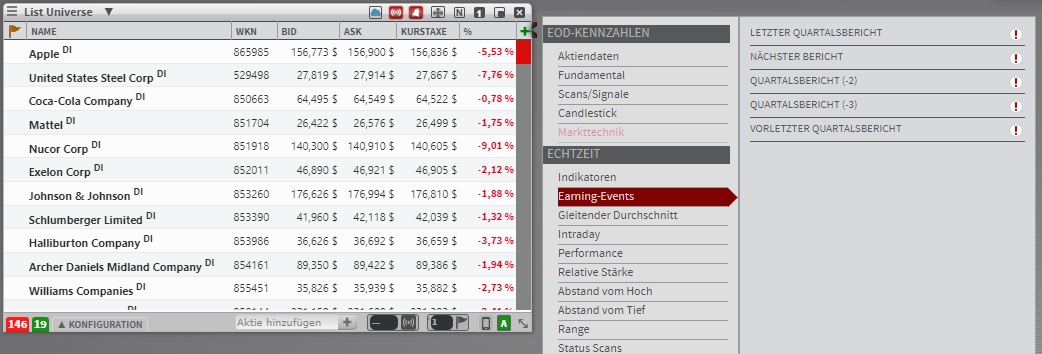

Um auf Aktien aufmerksam zu werden, die mit ihren Quartalszahlen positiv überrascht haben, nutzen wir den TraderFox Trading-Desk. Wenn ihr eine Kursliste öffnet und anschließend auf das kleine Plus oben rechts in der Kursliste klickt, könnt ihr euch das Kriterium "Earning-Events > Letzter Quartalsbericht" einblenden lassen. Hier seht ihr, wann der letzte Quartalsbericht veröffentlich wurde und wie die Aktie auf die neuen Zahlen reagiert hat.

Earning-Events im TraderFox Trading-Desk

Tipp: Um auf einen Blick zu sehen, welche Themen am Markt gerade gespielt werden, stellt TraderFox jede Woche die spannendsten Anlagetrends im Trading-Desk unter der Ruprik "Im Rampenlicht" zusammen. Um alle Funktionen des TraderFox Trading-Desk nutzen zu können, empfehlen wir das Abo "Börsensoftware": https://traderfox.de/bestellung/?step=0

Avnet (ISIN: US0538071038)

Avnet ist ein Hersteller von elektronischen Komponenten. Das Unternehmen unterstützt seine Kunden beim Aufbau von elektronischen Systemen, um Lieferketten und den gesamten Produktlebenszyklus effizienter zu gestalten. Zu den Produkten von Avnet gehören Halbleiter, Verbindungselemente, passive und elektromechanische Bauteile sowie integrierte und elektronische Komponenten.

Das Unternehmen positioniert sich als zentrale Anlaufstelle im Bereich Supply Chain Management. Die elektronischen Komponenten von Avnet helfen den Kunden, Lagerbestände zu tracken, Artikel zu versenden und Vorprodukte zu beschaffen. Dabei stehen autonome Lösungen im Fokus, die mit steigender Dynamik des Internet of Things (IoT) immer mehr an Bedeutung gewinnen dürften.

Die Zahlen für das Q3 2022 wurden vom Management am 27.04.2022 präsentiert. Der Gewinn je Aktie übertraf mit 2,15 USD je Aktie (+72% ggü. Vorjahr) die Schätzungen der Analysten deutlich um rund 40%. Mit einem Umsatz von 6,49 Mrd. USD (+32% ggü. Vorjahr) konnte Avnet die Erwartungen um fast 14% schlagen. Die Zahlen zeigen, dass das Unternehmen augenscheinlich wieder auf den Wachstumspfad zurückgefunden hat. Mit einer Nettogewinnmarge von durchschnittlich knapp unter 1% in den letzten fünf Jahren bleibt jedoch noch viel Luft für Steigerungen bei der Profitabilität.

Seit Ende 2020 befindet sich die Aktie von Avnet in einem übergeordneten Aufwärtstrend, der jedoch seit Mai 2021 durch eine andauernde Konsolidierung unterbrochen wurde. Diese könnte nun nach den starken Zahlen abgeschlossen werden. Nach dem Gap Up mit hohem Handelsvolumen steht die Aktie unmittelbar am mehrjährigen Widerstand bei 45 USD.

Avnet wird nach den Zahlen für das Q3 2022 gekauft

Fazit: Avnet profitiert als Experte im Bereich Supply Chain Management von der krankenden Globalisierung. Mit den Q3 Zahlen löste sich die Aktie aus der Konsolidierung. Das hohe Volumen und der Sprung auf neue Hochs deutet auf die Akkumulation der Aktie durch große Investmentfonds und Profi-Anleger hin.

Atkore (ISIN: US0476491081)

Atkore ist ein Anbieter von Elektro-, Sicherheits- und Infrastrukturlösungen. Zu den Produkten gehören unter anderem Leerrohre, Kabel und Installationszubehör, die beispielsweise für den Bau von Stromversorgungssystemen benötigt werden. Weiter vertreibt Atkore Metallrahmen, mechanische Rohre sowie weitere Produkte für den Schutz von kritischen Infrastrukturen.

Infolge der maroden Infrastruktur in den USA dürfte in den kommenden Jahren die Nachfrage nach den Produkten weiter hoch bleiben. Momentan ist die Produktion durch die gestiegenen Rohstoffpreise (insbes. PVC-Kunststoffe und Metalle) gestört. Dem Unternehmen gelang es bislang jedoch gut, die gestiegenen Preise an die Kunden weiterzugeben und die Margen sogar zu steigern.

In den letzten 3 Jahren konnte Atkore seine Gewinne um durchschnittlich 68% pro Jahr und seine Umsätze um rund 17% pro Jahr steigern. Die Nettogewinnmarge stieg in 2021 auf ein Rekordhoch von fast 20%. Am 03.05.2022 hat Atkore seine Zahlen für das Q2 2022 veröffentlicht. Dabei erhöhte das Management seine Gewinnprognose für das laufende Jahr und konnten die Erwartungen der Analysten erneut deutlich übertreffen. Der Gewinn je Aktie lag mit 5,14 USD je Aktie (+96% ggü. Vorjahr) rund 40% über den Erwartungen. Der Umsatz konnte auf 983 Mio. USD (+54% ggü. Vorjahr) lag ebenfalls rund 20% über den Analystenschätzungen.

Der Chart befindet sich in einem übergeordneten Aufwärtstrend. Durch die starken Zahlen könnte die seit einigen Monaten andauernde Konsolidierung nun abgeschlossen werden. In den letzten Monaten konnte sich die Aktie jedoch gut im schwachen Marktumfeld behaupten. Auf die Q2-Zahlen reagierte die Aktie mit einem massiven Gap Up unter hohem Handelsvolumen. Rund zwei Drittel der Anteile sind bereits in Besitz von Investmentfonds.

Atkore könnte nach den starken Zahlen die Konsolidierung abschließen

Fazit: Die Produkte von Atkore sind trotz der steigenden Preise extrem gefragt. Die fundamentale Entwicklung liegt über den Erwartungen der Analysten und die Aktie sprang mit Rekordvolumen über die 200-Tage-Linie. In einem besseren Marktumfeld dürfte die Aktie schnell auf neue Hochs ziehen.

A10 Networks (ISIN: US0021211018)

A10 Networks ist ein Anbieter Software- und Hardwarelösungen für den Schutz von Multi-Cloud-Netzwerken. Die Produkte von A10 Networks schützen Applikationen, Anwender und die Infrastruktur vor Hackerangriffen. Zudem erleichtern die Anwendungen dank Connected Intelligence, Automatisierung und maschinellem Lernen den IT-Betrieb von Unternehmen. A10 Networks möchte seine Kunden als Partner bei der Steigerung von Umsatz und Gewinnen unterstützen und gleichzeitig die digitale Sicherheit garantieren.

Eine besonders große Sicherheitslücke ergibt sich für Unternehmen im Rahmen der digitalen Transformation. Um den Anschluss an die moderne Cloud-basierte Wirtschaft mit IoT und weiteren 5G-Anwendungen zu halten, müssen Unternehmen ihre IT-Architekturen modernisieren. A10 Networks bietet seinen Kunden Lösungen, mit denen schadhafte Angriffe während des Transformationsprozesses auf neue Cloud-Standards verhindert werden sollen.

Das Unternehmen arbeitet seit 2020 profitabel und konnte in den letzten beiden Jahren seine Umsätze um 6% bzw. 10% steigern. Die Ergebnisse für das abgelaufene Quartal deuten eine weitere Beschleunigung des Wachstums an und kamen bei den Investoren sehr gut an. Grund war neben den starken Ergebnissen die zuversichtliche Prognose des CEO Dhrupad Trivedi, die obere Spanne der Finanzziele für 2022 zu erreichen. Der Gewinn je Aktie im Q2 wurde auf 0,13 USD (+8% ggü. Vorjahr) gesteigert und übertraf die Erwartungen um mehr als 14%. Und auch der Umsatz lag mit 62,7 Mio. USD (+14% ggü. Vorjahr) leicht über den Schätzungen.

Die Aktie von A10 Networks konnte in den letzten Jahren kräftig zulegen, befindet sich seit ein paar Monaten jedoch eine Verschnaufpause. Die im Oktober 2021 eingesetzte Konsolidierung könnte nach den guten Zahlen jedoch bald abgeschlossen werden. Ende April 2022 stieg die Aktie in den S&P600 auf, was die Nachfrage bei institutionellen Investoren erhöht. Durch das massive Rückkaufprogramm verknappt A10 Networks das Angebot der eigenen Aktien, was sich positiv auf den Kurs auswirkt.

A10 Networks steigt nach Q2-Zahlen und gibt im schwachen Marktumfeld wieder ab

Fazit: A10 Networks profitiert von der steigenden Anzahl an Hackerangriffen auf Unternehmen und dem zunehmenden Druck zur digitalen Transformation. Dem Unternehmen scheint der nachhaltige Sprung in die Profitabilität gelungen zu sein. Das Wachstum steigt dynamisch und die Investoren sind begeistert.

Tipp: Wer als Trader erfolgreich werden möchte, sollte in die richtige Trading-Ausbildung investieren. Mit TraderFox Katapult habt ihr die Möglichkeit, Börsen-Seminare als Flat-Rate zu buchen. Zusätzlich könnt ihr euch täglich mit anderen Tradern austauschen. Um Zugriff auf alle Seminare inkl. Aufzeichnungen zu erhalten, könnt ihr hier die Ausbildungs-Flat-Rate von TraderFox buchen: https://traderfox.de/bestellung/?step=0

Ich wünsche euch für euer Handeln an den Kapitalmärkten viel Erfolg!

Bis zum nächsten Mal

Jonas Hofmann

Verwendete Tools:

- Trading-Desk: https://desk.traderfox.com

- Aktien-Rankings: https://rankings.traderfox.com

- Aktien-Terminal: https://aktie.traderfox.com

& Profi-Tools von

& Profi-Tools von