4 spannende NEO-Darvas Aktien aus vier verschiedenen Branchen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 Mio. USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund eine Aktie zu kaufen darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Greenbrier Companies bringt einen Großteil der US-Güterwagentypen auf die Schienen

- Die Performance der letzten 12 Monate beträgt 76 %.

- The Greenbrier Companies ist ein Hersteller von Ausrüstungen für Eisenbahngüterwagen mit einem hohen Auftragsbestand und einem sich verbessernden Bruttomargenprofil.

- Das Unternehmen hat seinen Produktmix angepasst und den Leasing-Anteil erhöht. Dieser führt zu wiederkehrenden und planbaren Einnahmen.

The Greenbrier Companies (NYSE: GBX) ist einer der führenden Konstrukteure, Hersteller und Vermarkter von Güterwagenausrüstungen in Nordamerika, Europa und Südamerika. Das Unternehmen betreibt in Nordamerika ein integriertes Geschäftsmodell, das die Herstellung von Güterwagen, Radservice, Wartung von Schienenfahrzeugen, Komponenten, Leasing und Flottenmanagement miteinander verbindet. Das Modell ist darauf ausgerichtet, den Kunden ein umfassendes Angebot an Produkt- und Servicelösungen für Güterwaggons zu bieten. Dieses integrierte Modell ermöglicht es, Cross-Selling-Möglichkeiten und Synergien zwischen den verschiedenen Geschäftsbereichen zu entwickeln und dadurch die Margen zu verbessern. Hierin sieht das Management den größten Wettbewerbsvorteil, da ein solches integriertes Modell nur schwer zu kopieren ist.

Das Unternehmen konnte die Lieferkettenprobleme hinter sich lassen und spricht von einer Geschäftsbeschleunigung. Das Unternehmen hat sich betrieblich umstrukturiert und den Leasinganteil in seinem Produktmix erhöht. Die Leasingstrategie von Greenbrier bietet ein zusätzliches "Go-to-Market"-Element zu Greenbriers kommerzieller Strategie des Direktverkaufs. Greenbrier hat im Zuge dessen drei strategische Schwerpunkte formuliert. (1) Beibehaltung der Führungsposition in der Produktion in allen Regionen; (2) Optimierung der industriellen Präsenz im Hinblick auf Effizienz und Margenverbesserung bei gleichzeitiger Berücksichtigung der Bedürfnisse der Kunden; und (3) Ausweitung der wiederkehrenden Umsätze aus der Leasingflotte, Bündelung von Waggonvermietungen und Aftermarket-Dienstleistungen. Dies soll dazu beitragen, die Auswirkungen der Zyklizität des produzierenden Geschäftsanteils zu verringern. Mit dieser Strategie sollen unter anderem drei langfristige strategische Finanzziele erreicht werden. Die Steigerung der wiederkehrenden Umsätze, Erhöhung der Gesamtbruttomarge und Verbesserung der Rendite des investierten Kapitals.

Perspektivisch werden ältere Güterwagen in den kommenden Jahren sukzessive durch energieeffizientere von Greenbrier ersetzt. Außerdem hat die Eisenbahnsicherheit in den USA landesweit massiv an Bedeutung gewonnen, nachdem es vergangenes Jahr zu einem Zugunglück mit gefährlichen Chemikalien gekommen ist. Grundsätzlich profitiert das Geschäft außerdem durch die Reshoring Maßnahmen der Regierung.

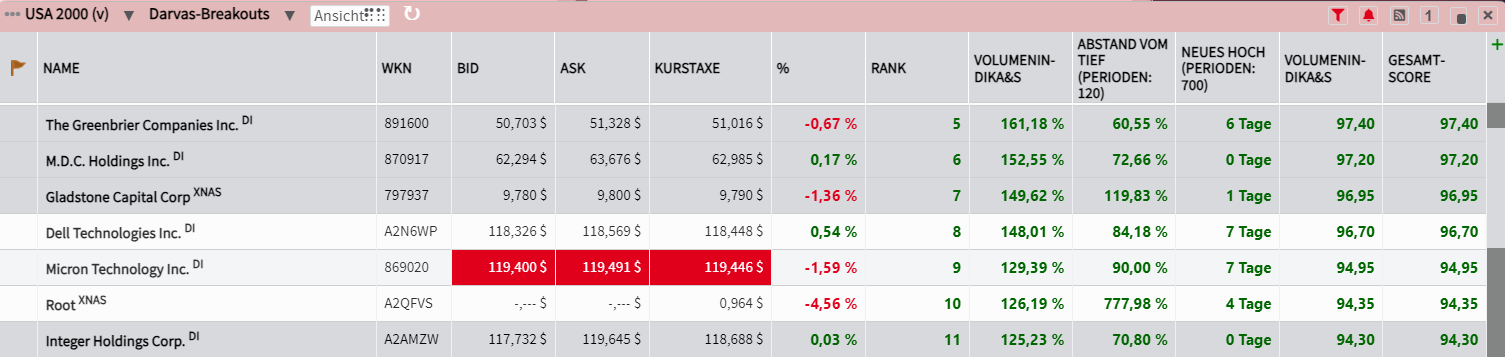

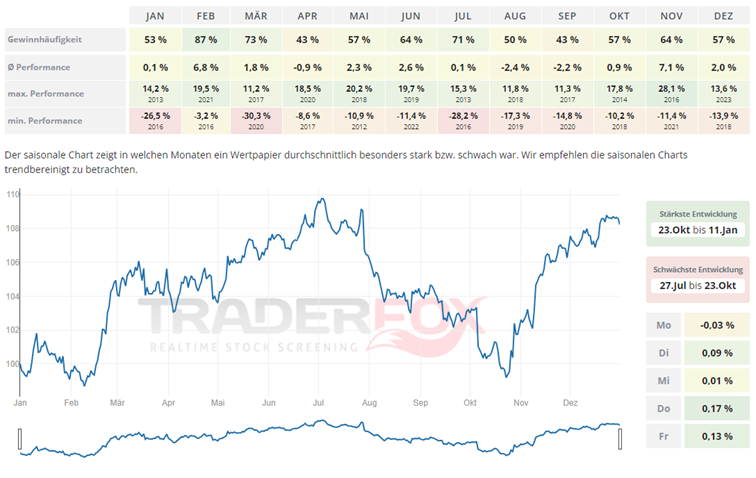

Blickt man auf den saisonalen Chart, dann wird ersichtlich, dass die Aktie die stärkste Performance von Anfang Oktober bis Ende Dezember an den Tag legt. Vor allem das vorweihnachtliche Geschäft, in welchem der Konsum nochmals deutlich steigt, treibt Logistik und Frachtunternehmen an. Der November sticht dabei mit einer durchschnittlichen Performance von 6 % und einer Gewinnhäufigkeit von 64 % heraus.

In den letzten 52 Wochen hat die Aktie von The Greenbrier Companies eine Rendite von 76 %. In den vergangenen vier Wochen lag die Rendite bei 5 %. Die Aktie markierte das 52-Wochenhoch am 05.04.2024 bei 58,00 USD. Das 52-Wochentief markierte die Aktie am 04.05.2023 bei 24,87 USD. Seitdem konnte die Aktie um 102 % seit Tief zulegen.

Dell - stark steigende Nachfrage nach KI-bezogenen Angeboten

- Die Performance der letzten 12 Monate beträgt 181 %.

- Dells strategischer Fokus auf KI und On-Premise-Lösungen positioniert das Unternehmen als führend im wachsenden KI-Server-Markt.

- Trotz der langsamen Erholung des PC-Marktes machen Dells robuste Strategie und sein Engagement für langfristige Ziele das Unternehmen zu einer attraktiven Investition für nachhaltiges Wachstum und Wertschöpfung.

Dell Technologies (NYSE: DELL) hat eine starke Performance im 4. Quartal 2024 erzielt. Diese übertraf nicht nur die Erwartungen, sondern zeigte auch die neuen Möglichkeiten im Bereich der KI auf, die weiterhin auf eine gute Geschäftsentwicklung hindeutet. Mit einem Gewinn pro Aktie von 2,20 USD, der die Analystenprognosen um 0,48 USD übertraf, und einem Umsatz von 22,32 Mrd. USD, der leicht über den Konsensschätzungen lag, spiegeln die Finanzergebnisse von Dell eine robuste Umsetzung seiner Geschäftsstrategie wider, insbesondere in den wachstumsstarken Bereichen KI und Serveroptimierung. Dells strategischer Schwerpunkt auf KI und On-Premises-Lösungen, die mit den sich entwickelnden Anforderungen von Unternehmen an die Datensicherheit und den Schutz des geistigen Eigentums in Einklang stehen, zeigt die Weitsicht und Anpassungsfähigkeit des Unternehmens in einer sich schnell verändernden technologischen Landschaft. Dieser Ansatz ist von entscheidender Bedeutung, da der Markt für KI-Server von 30 Mrd. USD im Jahr 2023 auf beeindruckende 150 Mrd. USD im Jahr 2027 ansteigen soll.

Damit hat Dell seine Prognose für den gesamten adressierbaren Markt ("TAM") für KI bis 2027 auf 152 Mrd. USD erhöht, was auf einen starken Wachstumspfad hindeutet und das Unternehmen als Marktführer in diesem aufstrebenden Bereich positioniert. Der KI-Servermarkt ist eine große Chance. Letztes Jahr prognostizierte Jensen Huang, CEO und Gründer von Nvidia, dass über 1 Bio. USD für die Modernisierung von Rechenzentren ausgegeben werden. Dieses starke Wachstum deutet auf eine starke Verlagerung hin zu Servern hin, die speziell für KI optimiert und mit GPUs oder speziellen Prozessoren ausgestattet sind, um die anspruchsvollen Anforderungen generativer KI-Dienste zu erfüllen. Dell bietet im Vergleich zu seinen Mitbewerbern ein umfassenderes Lebenszyklusmanagementsystem für die Server seiner Kunden. Das bedeutet, dass sie mit den Originalprodukten, zusätzlichem Speicher und Services behilflich sein können. Auch der PC-Kernmarkt wird sich langsam wieder erholen. Neue KI-Funktionen, die Partner wie Microsoft vorantreiben, führen dazu, dass PCs aufgerüstet (ersetzt) werden müssen, um dem Abruf- und Erweiterungstrend Rechnung zu tragen. Es wird erwartet, dass sich die Erholung des PC-Marktes in der zweiten Hälfte dieses Geschäftsjahres beschleunigt, da die Kaufzurückhaltung von Unternehmen und Großkunden allmählich nachlässt.

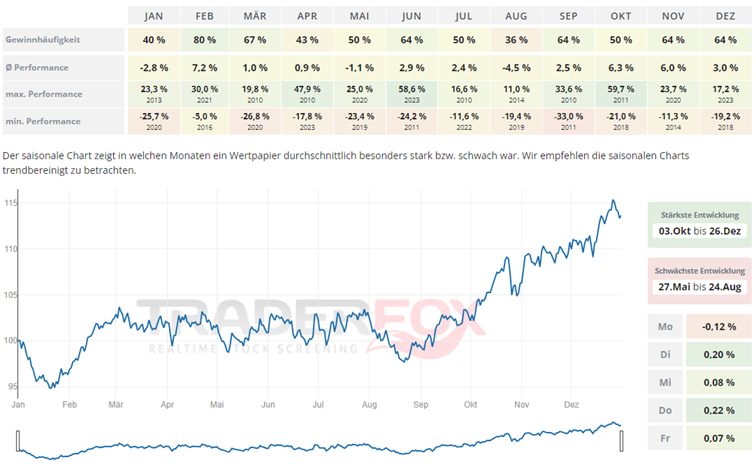

Der saisonale Chart zeigt, dass wir momentan inmitten der stärksten Entwicklung der Aktie stecken. Diese findet von Mitte März bis Ende Mai statt. Der April überzeugt dabei mit einer durchschnittlichen Performance von 5,6 % und einer Gewinnhäufigkeit von 71 %. Ähnlich positiv verhält sich auch der Monat November, während der Dezember der einzige Monat ist, der durchschnittlich eine negative Performance aufweist.

In den letzten 52 Wochen hat die Aktie von Dell Technologies eine Rendite von 181 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 9 %. Die Aktie markierte das 52-Wochenhoch am 04.04.2024 bei 136,16 USD. Das 52-Wochentief markierte die Aktie am 26.04.2023 bei 40,77 USD. Seitdem konnte sich die Aktie um 190 % erholen.

Forestar Group: 2024 wird das Jahr der Häuslebauer sein

- Die Performance der letzten 12 Monate beträgt 137 %.

- Die Forestar Group, ein Immobilienentwickler, wird voraussichtlich von der bevorstehenden Erholung des Wohnungsmarktes im Jahr 2024 profitieren.

- Es wird prognostiziert, dass die Hypothekenzinsen sinken werden, was zu einem Anstieg der Nachfrage nach neuen Häusern führen wird.

Laut Schätzungen wird sich die Lage auf dem Wohnungsmarkt im Jahr 2024 im Vergleich zu den letzten beiden Jahren verbessern. Vor allem die Bauunternehmen für Einfamilienhäuser werden von der bevorstehenden Erholung des Wohnungsmarktes am meisten profitieren. Forestar Group (NYSE: FOR) ist ein Immobilienentwickler, der mit Hausbauern zusammenarbeitet, um Communities (Gemeinden) zu entwickeln. Seit dem Börsengang im Jahr 2017 hat Forestar landesweit zahlreiche Gemeinden entwickelt und verzeichnete laut der Unternehmenswebsite einen Anstieg der verkauften Grundstücke um 1.000 % zwischen 2018 und 2023. Die Nachfrage nach neuen Häusern wird sich voraussichtlich leicht verbessern. Die Möglichkeit der Hausbauer, Hypothekenzinsverbilligungen als Anreize anzubieten, wird neue Häuser zu einer attraktiven Alternative für potenzielle Hauskäufer machen. Es wird erwartet, dass die großen, gut kapitalisierten Häuslebauer im nächsten Jahr weiter Marktanteile gewinnen werden, da eine starke Liquiditätsposition und der Zugang zu Kapital das Wachstum unterstützen. Hiervon wird Forestar profitieren.

Ende 2023 hat Forestar aktive Projekte in 57 Märkten in 23 Staaten. Das Unternehmen lieferte mehr als 14.900 Wohnbauplätze aus. Forestar ist eine mehrheitlich im Besitz von D.R. Horton befindliche Tochtergesellschaft, die seit 2002 der volumenmäßig größte Hausbauer in den Vereinigten Staaten ist. Das Unternehmen erwirbt in erster Linie berechtigte Grundstücke und entwickelt sie zu fertigen Wohnbauparzellen für den Verkauf an Bauherren, wobei der strategische Schwerpunkt auf Umschlag und Effizienz liegt. Forestar hat sich auf dabei auf Einfamilienhäuser spezialisiert und konnte in den letzten 5 Jahren ein beträchtliches Wachstum verzeichnen. Bauherren wurden durch die Nichtverfügbarkeit von erschwinglichen fertigen Grundstücken für den Bau eingeschränkt, die 20 bis 30 % der gesamten Baukosten ausmachen können. Forestar hat sich bemüht, den Marktanteil an verkauften Bauplätzen zu erhöhen und plant, 5 % des Marktanteils in der fragmentierten Branche für die Erschließung von Einfamilienhausgrundstücken zu erobern. Derzeit liegt der Marktanteil bei etwa 2,3 %, so dass ein Anteil von 5 % etwa das Doppelte des derzeitigen Anteils bedeuten würde.

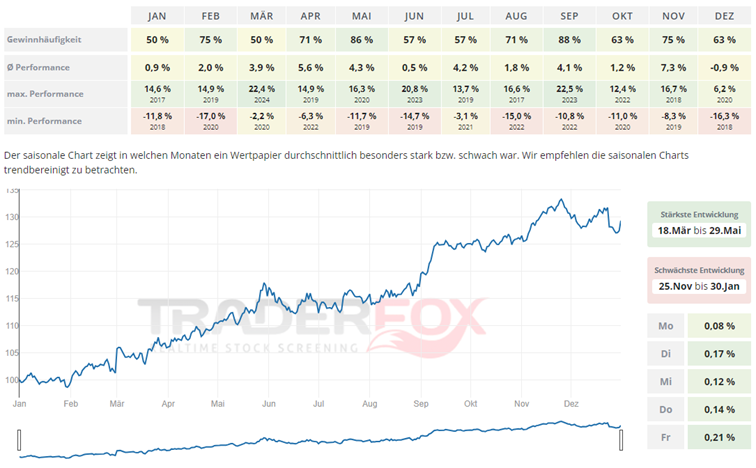

Hauskäufer belohnen sich oft zum Jahresende mit einem neuen Eigenheim. Dies zeigt sich auch am saisonalen Chart der Forestar Group. Die stärkste Entwicklung legt die Aktie von Anfang Oktober bis Ende Dezember hin. Speziell der November sticht mit einer durchschnittlichen Performance von 7,7 % heraus. Die Gewinnhäufigkeit liegt bei 64 %.

In den letzten 52 Wochen hat die Aktie von Forestar eine Rendite von 137 % erzielt. In den vergangenen vier Wochen wurde hingegen keine Rendite erreicht. Die Aktie markierte das 52-Wochenhoch am 28.03.2024 bei 40,92 USD. Das 52-Wochentief markierte die Aktie am 15.03.2023 bei 13,78 USD. Seitdem konnte die Aktie um 158 % seit Tief zulegen.

Integer Holdings - Führungsposition auf dem Markt für Herzrhythmusmanagement

- Die Performance der letzten 12 Monate beträgt 50 %.

- Integer Holdings ist ein Entwickler und Hersteller von medizinischen Geräten und Komponenten mit einer Marktkapitalisierung von 4 Mrd. USD.

- Die bevorstehenden Markteinführungen von PFA-Geräten könnte im Jahr 2025 bis zu 90 Mio. USD an zusätzlichen Einnahmen bringen.

Integer Holdings (NYSE: ITGR) ist ein Hersteller von Komponenten für medizinische Geräte, die von Erstausrüstern in der medizinischen Industrie verwendet werden. Das Unternehmen entwickelt außerdem Batterien für nichtmedizinische Anwendungen in den Bereichen Energie, Militär und Umwelt. Das Unternehmen gliedert sich je nach Produkttyp in zwei Geschäftssegmente: medizinische und nichtmedizinische. Das Medizinsegment nutzt die Technologien des Unternehmens zur Herstellung von Komponenten und fertigen medizinischen Geräten und generiert den größten Teil des Umsatzes. Das Unternehmen erwirtschaftet mehr als die Hälfte seines Umsatzes in den Vereinigten Staaten.

Das Unternehmen ist in der Elektrophysiologie unglaublich gut aufgestellt. Man ist mittlerweile stark vertikal integriert und verfügt über umfangreiche Erfahrung in der Skalierung komplexer EP-Produkte. Integer liefert alles von Komponenten über Unterbaugruppen bis hin zu fertigen Geräten. Viel Potenzial sieht man bei neuen Behandlungen von Vorhofflimmern. Dies ist eine häufige Herzrhythmusstörung, die das Leben von Millionen Menschen beeinträchtigt. Dank medizinischer Fortschritte in den vergangenen Jahren gibt es neue vielversprechende Behandlungsmöglichkeiten, dazu gehört auch die Pulsed-Field-Ablation, auch Elektroporation genannt.

Im Zuge dessen wurde Integer Holdings jüngst von BofA Global Research von "Neutral" auf "Kaufen" hochgestuft, da man erwartet, dass das Unternehmen vom Aufkommen der gepulsten Feldablation zur Behandlung von Vorhofflimmern profitieren wird. Das Forschungsunternehmen geht davon aus, dass der PFA-Umsatz für ITGR von 100 bis 200 Mio. USD im Jahr 2023 auf über 2 Mrd. USD im Jahr 2025 steigen wird. ITGR ist dabei ein wichtiger Komponentenlieferant für die großen PFA-Geräte, die von Boston Scientific, Medtronic und Johnson & Johnson verkauft werden. Die BoFa geht davon aus, dass die bevorstehenden Markteinführungen von PFA-Geräten im Jahr 2025 bis zu 90 Mio. USD an zusätzlichen Einnahmen bringen und das ITGR-Wachstum um 200 bis 300 Basispunkte steigern könnten, je nachdem, wie sich der Markt entwickelt und welche PFA-Geräte mehr Anklang finden. Das Management gab Anfang des Jahres bekannt, dass es über einen Auftragsbestand von rund 1 Mrd. USD verfügt, der in den nächsten vier bis fünf Quartalen an Kunden ausgeliefert werden soll.

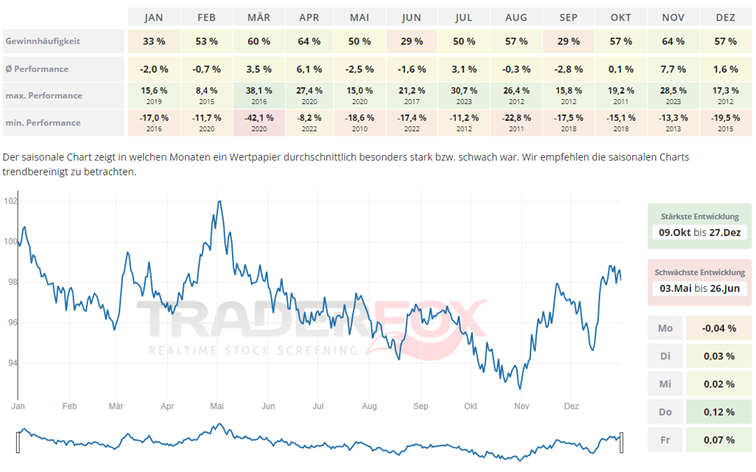

Für Anleger bietet es sich an, von Ende Oktober bis Mitte Januar in die Aktie von Integer investiert zu sein. Im November ist die durchschnittliche Performance mit 7,1 % am höchsten. Auch die Gewinnhäufigkeit mit 64 % kann sich hier sehen lassen.

In den letzten 52 Wochen hat die Aktie von Integer Holdings Corp. eine Rendite von 50 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 5 %. Die Aktie markierte das 52-Wochenhoch am 15.04.2024 bei 120 USD. Das 52-Wochentief markierte die Aktie am 25.10.2023 bei 69,40 USD. Seitdem konnte sich die Aktie um 71 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von