4 Wachstums-Aktien, die der Korrektur trotzen und JETZT für Trader interessant sind

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

das allgemeine Marktumfeld ist seit einigen Tagen sehr angespannt. Die Angst vor negativen Kursauswirkungen durch mögliche Zinserhöhungen der FED nimmt bei Marktteilnehmern zu. Als Reaktion zeigten viele Wachstumswerte zuletzt Schwäche und korrigierten vielfach im zweitstelligen Prozentbereich.

Doch gerade in solch unruhigen Marktphasen lassen sich häufig die Leader-Aktien identifizieren, die den nächsten Bullenzyklus anführen. Welche Wachstums-Aktien trotzen gerade der Korrektur und verharren nahe an ihren Höchstständen?

In dieser Übersicht zeigen wir dir 4 Aktien, die Trader aufgrund der relativen Stärke und interessanter Chart-Formationen im Blick behalten sollten.

Tipp: Um selbst nach den spannendsten Aktien zu screenen, empfehlen wir dir das Morningstar Datenpaket: https://traderfox.de/produkte/morningstar-datenpaket/

Die aktien Rankings-Software findest du hier: https://rankings.traderfox.com/

GFL Environmental (ISIN: CA36168Q1046)

GFL Environmental ist ein Müllentsorger aus Kanada. Das Unternehmen wurde erst 2007 vom heutigen CEO Patrick Dovigi gegründet, der knapp 7% der Anteile an dem Unternehmen hält. Die Strategie zeichnet sich durch zahlreiche Übernahmen von kleineren Wettbewerbern aus. Aufgrund der niedrigen Zinsen profitiert GFL von günstigen Finanzierungskosten und konnte in den letzten Jahren sehr schnell wachsen. Inzwischen wird das Unternehmen mit über 13 Mrd. USD an der Börse bewertet.

Spannend an dem Unternehmen ist der starke Fokus auf das Thema Umweltschutz und Nachhaltigkeit. Damit trifft der CEO den aktuellen Puls der Zeit und rückt den Müllentsorger auch bei Investoren immer mehr in den Blickpunkt.

Fundamental überzeugt die Aktie mit einem sehr hohen Umsatzwachstum. In den letzten 3 Jahren stieg der Umsatz durchschnittlich um 65% pro Jahr. Für 2021 wird ein Umsatz von 5,27 Mrd. CAD erwartet. In den letzten Jahren war das Unternehmen noch nicht profitabel. Investoren gehen jedoch von einem Gewinn je Aktie für das Jahr 2021 von 0,44 CAD aus. Die Bewertung ist mit einem erwarteten KUV von über 3 und einem erwarteten KGV von 106 für 2021 recht hoch, aber dem starken Wachstum entsprechend angemessen.

Der Chart von GFL zeigt in dem aktuellen Marktumfeld relative Stärke. Die Aktie befindet sich in einem übergeordneten Aufwärtstrend und das Trend-Template von Minervini ist seit einigen Monaten intakt. Aktuell bildet GFL eine Base nach einer mehrmonatigen Konsolidierung aus. Ich habe mir einen Kursalarm eingestellt, der mich über einen Ausbruch aus der Base informiert.

GFL scheint die Konsolidierung abzuschließen und den Aufwärtstrend wiederaufzunehmen

Fazit: GFL überzeugt mit einer spannenden Wachstumsgeschichte und konnte in den letzten Quartalen die Anleger positiv überraschen. Die Aktie trotzt der aktuellen Volatilität der Märkte und konsolidiert in einer engen Base nahe ihres letzten Hochs. Trendfolge-Trader könnten einem Breakout auf ein neues Hoch folgen, sollten in der aktuellen Marktlage jedoch einen engen Stop-Loss setzen, falls der Ausbruch fehlschlägt.

Rimini Street (ISIN: US76674Q1076)

Rimini Street ist ein Anbieter von Dienstleistungen im Bereich Unternehmenssoftware. Das Unternehmen hat sich auf den Support der großen Softwareprodukte von Oracle, SAP und Salesforce konzentriert. Mit einer Marktkapitalisierung von gerade einmal 840 Mio. USD gehört Rimini Street zu den eher kleinen und unbekannten Unternehmen.

In den kommenden Jahren dürfte das Wachstum von Rimini Street weiter anziehen. Durch die Covid-19-Krise mussten viele Unternehmen ihre Geschäftsprozesse digitalisieren und die Funktionen ihrer Unternehmenssoftware erweitern. Treten Probleme bei der Implementierung neuer Software-Produkte auf, profitiert Rimini Street als unabhängiger Support-Dienstleister.

Das junge Technologie-Unternehmen überzeugt mit fundamentalem Wachstum. In den letzten 5 Jahren stieg der Umsatz über 22% pro Jahr. Für 2021 wird ein Umsatz von 376 Mio. USD erwartet. Das Unternehmen ist noch nicht profitabel, konnte seine Verluste in den letzten Jahren aber immer weiter senken. Für 2021 wird erstmalig ein Gewinn je Aktie von 0,41 USD erwartet. Die Bewertung ist mit einem erwarteten KUV von knapp 2,5 und einem erwarteten KGV von 24 für 2021 gemessen an dem erwarteten Wachstum niedrig bewertet.

Der Chart von Rimini Street zeigt relative Stärke und hat eine Cup-with-handle-Formation ausgebildet. Die Aktie befindet sich in einem übergeordneten Aufwärtstrend. Der seitwärtslaufende Kurs bei abnehmenden Handelsvolumen seit Anfang September signalisiert, dass die Anzahl interessierter Käufer größer zu sein scheint als die Anzahl der Verkäufer, was für die Aktie spricht. Ich habe mir einen Kursalarm eingestellt, der mich über einen Ausbruch aus der Base informiert.

Rimini Street trotz dem Abverkauf der Wachstumsaktien und verweilt an seinem 52-Wochen-Hoch

Fazit: Rimini Street überzeugt mit einer günstigen Bewertung und einem intakten Aufwärtstrend. Die Aktie konsolidiert mit abnehmenden Volumen nahe ihres 52-Wochen-Hochs. Trendfolge-Trader könnten einem Breakout auf ein neues Hoch folgen, wenn die Aktie ihren Aufwärtstrend fortsetzt.

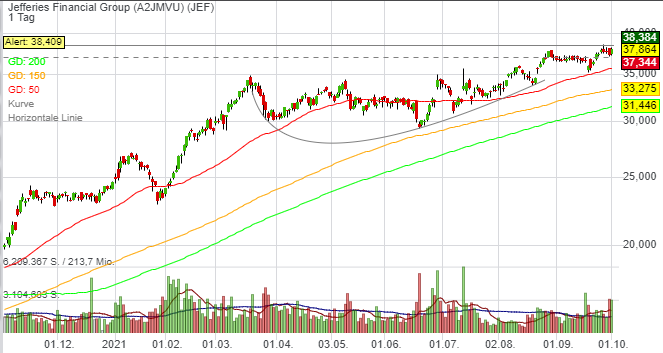

Jefferies Financial (ISIN: US47233W1099)

Jefferies Financial ist eine Investmentbank aus den USA. Mitte 2012 fusionierte Jefferies mit der Holdinggesellschaft Leucadia und fokussiert sich seitdem auf die Transformation zu einem reinen Finanzdienstleistungsunternehmen mit eigener Kerngeschäftsplattform. In den letzten Jahren setzte das Management massive Aktienrückkaufprogramme um. Mit einer Marktkapitalisierung von 9,35 Mrd. USD gehört Jefferies im Vergleich zu Goldman Sachs (128 Mrd. USD) oder Morgan Stanley (182 Mrd. USD) zu den eher kleinen Investmentbanken.

Zuletzt profitierten die US-Investmentbanken von der Erholung nach Corona und meldeten Rekordumsätze. Die von vielen Seiten erwarteten Kreditausfälle infolge der Covid-19-Krise wurden durch die expansive Geldpolitik der Staaten vorerst abgewendet, sodass die Banken nicht in dem befürchteten Umfang Kredite abschreiben mussten.

Fundamental überzeugt die Aktie mit einem konstanten Wachstum. Der Umsatz konnte in den letzten Jahren mit etwa 8% pro Jahr gesteigert werden. Der Gewinn je Aktie stieg in den letzten 3 Jahren sogar um durchschnittlich 28% pro Jahr. Die Nettomarge konnte somit dank der strategischen Transformation deutlich gesteigert werden. Im Vergleich zu anderen Banken, wie beispielsweise dem großen Wettbewerber Goldman Sachs, konnte Jefferies Financial die Gewinnmarge mit hoher Stabilität steigern.

Traditionell gehören die Banken und der Finanzsektor zu den volatilen Aktien am Börsenmarkt, sodass hier das Big Picture und die dazugehörigen Zyklen von besonderer Bedeutung sind. Derzeit profitiert Jefferies Financial von der Post-Covid-19-Erholung und befindet sich seit Ende 2020 in einem starken Aufwärtstrend. Ende August gelang der Ausbruch aus einer mehrmonatigen Seitwärtsphase. Aktuell hält sich die Aktie stark nahe des Mehrjahreshochs und könnte spätestens bei einer allgemeinen Marktaufhellung in neue Höhen vordringen.

Jefferies Financial den Seitwärtstrend seit Mitte März verlassen und auf neue Hochs ausbrechen

Fazit: Jefferies Financial überzeugte in den letzten Jahren mit einem soliden Wachstum und steigender Profitabilität. Aktuell zeigt die Aktie relative Stärke gegenüber dem Gesamtmarkt und hält sich trotz der hohen Volatilität nahe ihrem Mehrjahreshoch. Trader könnten dem Aufwärtstrend weiter folgen, sollten sich aber mit einem Stop-Loss beim letzten Tief absichern.

Netflix (ISIN: US64110L1061)

Netflix zählt mit seinen Streaming-Angeboten für Serien und Filme zu einem der größten Corona-Profiteure. Infolge der Lockdowns und der Einschränkungen des öffentlichen Lebens konnte Netflix ein starkes Kundenwachstum verbuchen. Mittlerweile wird das Unternehmen mit über 271 Mrd. USD an der Börse bewertet und gehört damit zu den 30 größten Unternehmen der Welt - gemessen an der Marktkapitalisierung.

Für großes Aufsehen sorgte zuletzt die Nachricht, dass Netflix einen Einstieg in den Gaming-Markt fokussiert. Das Wachstum im Streaming-Bereich verlangsamte sich zuletzt leicht infolge der Covid-19-Lockerungen. Mit der Übernahme von Night School Studio, einem Videospiele- Anbieter, möchte Netflix nun für neue Wachstumsimpulse sorgen.

Mit einem erwarteten KUV von über 9 und einem erwarteten KGV von 44 für 2021 gehört Netflix wahrlich nicht mehr zu den Schnäppchen. Die hohen Wachstumserwartungen werden jedoch seit einiger Zeit immer wieder erfüllt bzw. übertroffen. Der Gewinn je Aktie konnte in den letzten 5 Jahren um durchschnittlich 85% pro Jahr gesteigert werden.

Im Vergleich zum allgemein schwächelnden Tech-Sektor überzeugt Netflix mit einer hohen relativen Stärke. Die Aktie konnte zuletzt aus einer mehrmonatigen Seitwärtsphase ausbrechen. Die Gaming-News sorgten für positive Impulse und führten die Aktie auf ein neues Allzeithoch, an dem der Kurs nun seit knapp vier Wochen konsolidiert.

Netflix bricht aus der Seitwärtskonsolidierung aus und widersetzt sich der Marktkorrektur

Fazit: Zuletzt überzeugte Netflix wieder mit hohem Momentum und relativer Stärke. Die positiven News-Impulse über den Einstieg in den Gaming-Markt sorgen für Euphorie. Wenn die Aktie über den Widerstand bei 618 USD hinaus ausbricht, könnte sich für mittel- bis langfristig orientierte Trader ein prozyklischer Einstieg lohnen.

Die vorgestellten Aktien sind alle Mitglied der Liste Top Growth 150 nach William O’Neill. In der Liste werden nach Vorbild der CANSLIM-Strategie die besten US-Aktien zusammengefasst, die sich durch starkes Wachstum und relative Stärke vom Gesamtmarkt abheben.

Tipp: Die Liste Top Growth 150 nach William O’Neill findest du über den TraderFox Trading-Desk. Um alle Funktionen nutzen zu können, empfehlen wir das Abo Börsensoftware: https://traderfox.de/bestellung/

Ich wünsche euch für euer Handeln an den Kapitalmärkten viel Erfolg!

Bis zum nächsten Mal

Jonas Hofmann

Verwendete Tools:

• TraderFox Trading-Desk: https://desk.traderfox.com

• Aktien-Terminal: https://aktie.traderfox.com

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von