Der globale Bau-Boom steht bevor - diese 5 Aktien werden profitieren!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

die Welt steht vor einem gigantischen Bau-Boom. Um Wohnraum für die wachsende Bevölkerung zu schaffen, werden bis 2060 voraussichtlich 230 Mrd. Quadratmeter zusätzlich bebaut werden – das entspricht dem Bau eines weiteren New York City monatlich, und das vierzig Jahre lang.

Der Bau-Boom findet allerdings keineswegs nur in den wachsenden Emerging Markets statt. Auch in den Industrienationen wie Deutschland und den USA ist der Wohnungsmangel in Ballungsräumen ein zunehmend großes Problem, welches sich nur durch Investitionen in Wohnraum beheben lässt. Darüber hinaus werden Konjunkturpakete nach der Pandemie und der Ausbau der Städte zu "Smart Cities" zu erheblichen Investitionen in die öffentliche Infrastruktur führen, was vielen Bauunternehmen erheblich zugutekommen wird. Als Teil der "Old Economy" sind Bauaktien oftmals nicht im Fokus der breiten Anlegermasse, viele Aktien aus dem Bausektor überzeugen jedoch mit niedrigen Bewertungen und hohem Wachstumspotenzial. Ich werde in diesem Artikel daher 5 spanende Bauaktien aus Indien, Deutschland und den USA vorstellen, die von den Entwicklungen profitieren sollten und auf Sicht einiger Jahre interessant sein können.

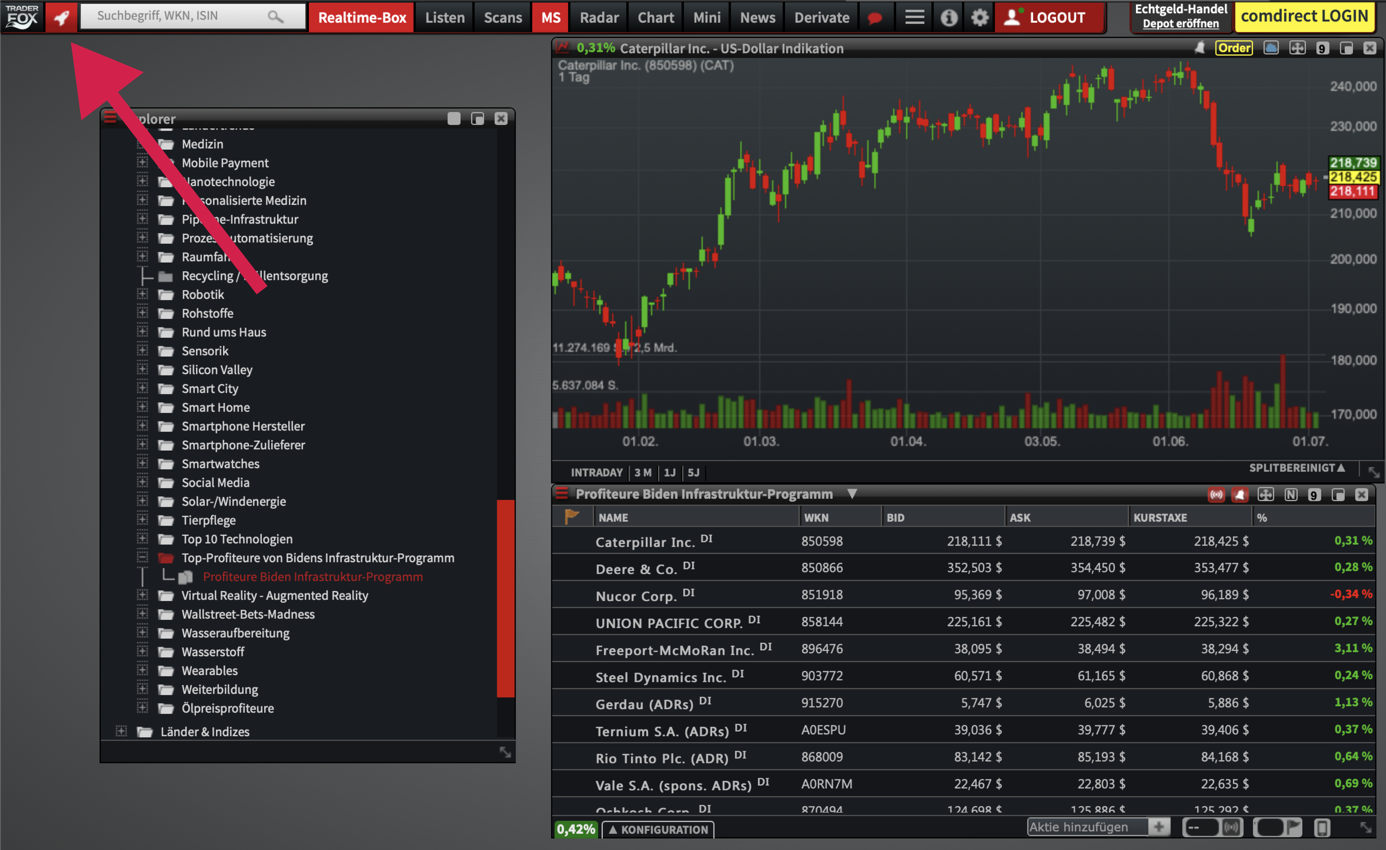

Tipp: Im TraderFox Trading-Desk findest du schnell und einfach Aktienlisten mit aktuellen Anlagetrends wie zum Beispiel die Top-Profiteure von Bidens Infrastrukturprogramm. Dazu musst du lediglich auf den Explorer (Raketensymbol) in der oberen linken Ecke klicken und den entsprechenden Anlagetrend auswählen.

Bevölkerungs- und Wirtschaftswachstum: Der Bau-Boom in Indien steht bevor

Wir von TraderFox sind überzeugt, dass der indische Aktienmarkt enormes Potenzial birgt und sich hier in den kommenden Jahren großartige Chancen bieten. Das indische BIP pro Kopf ist mit 2.200 USD noch sehr niedrig und bietet viel Luft nach oben. Das Wachstum hat in den vergangenen Jahren Fahrt aufgenommen und die USA und Europa dürften den Schulterschluss mit Indien suchen, um ein Gegengewicht zu China im asiatischen Raum darzustellen, was das Wirtschaftswachstum deutlich beschleunigen würde. Gleichzeitig hat Indien ein Bevölkerungswachstum von 1,2 % p.a. und wird schon bald das bevölkerungsreichste Land der Welt sein. Die Gründe für den Aufstieg Indiens haben wir hier detaillierter erläutert. In dem neuen, wöchentlich erscheinenden Hot Stocks Telegram wirft TraderFox regelmäßig ein Blick auf die Top-Aktien aus Indien.

Der Ausbau der in weiten Teilen des Landes massiv unterentwickelten Infrastruktur wird die Entwicklung Indiens weiter vorantreiben, weshalb die Regierung bereits Investitionen in Milliardenhöhe angekündigt hat. Die zunehmende wirtschaftliche Öffnung dürfte darüber hinaus mehr und mehr ausländische Investoren für Bauprojekte anziehen. Die indischen Bauunternehmen und Zulieferer dürften in den kommenden Jahren profitieren und bieten Potenzial für eine Outperformance auf Sicht einiger Jahre.

Larsen and Toubro – Qualitätsaktie für den indischen Infrastruktur-Boom

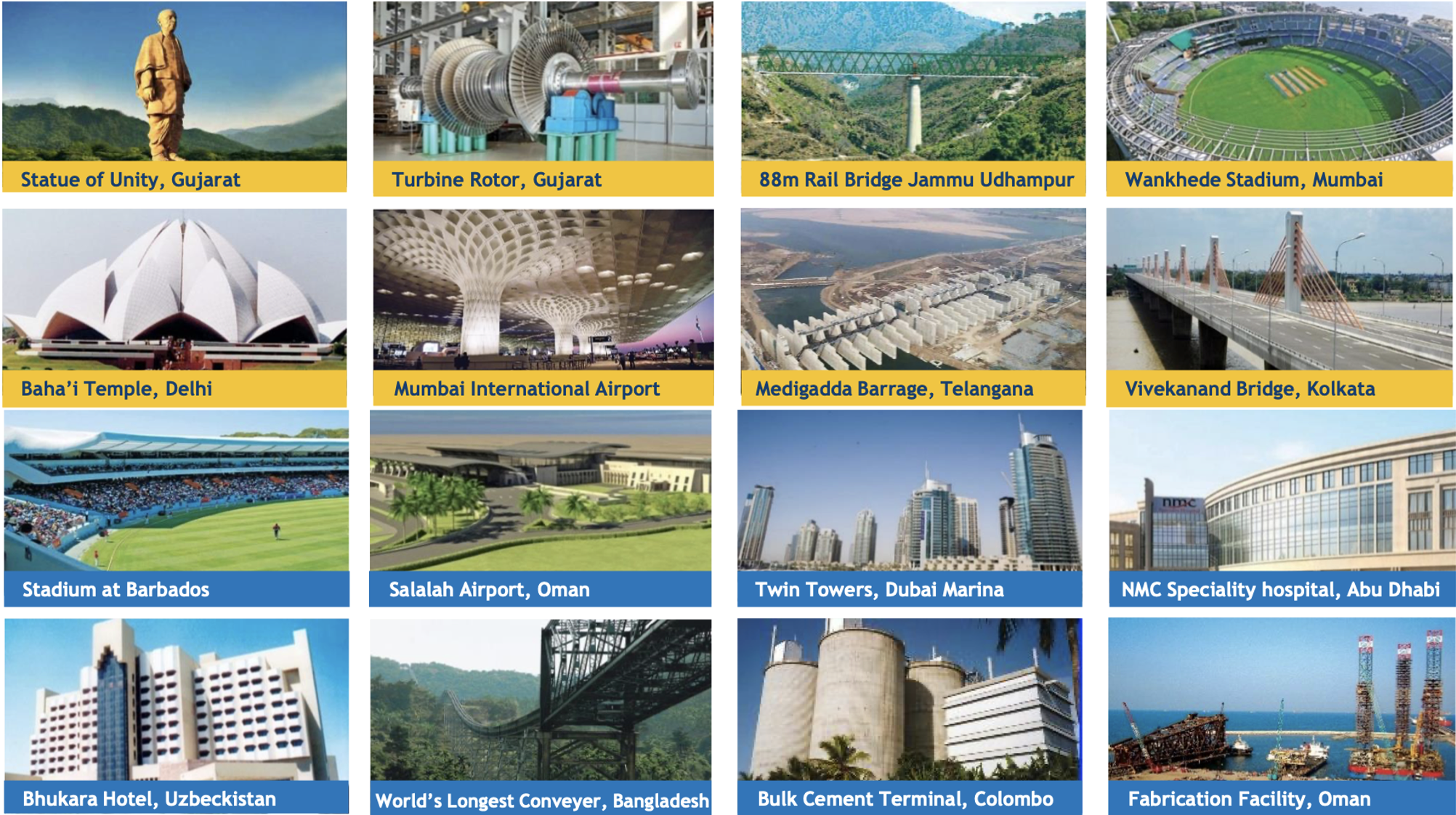

Eines der spannendsten Unternehmen in diesem Zusammenhang ist Larsen and Toubro. Mit einer Marktkapitalisierung von knapp 30 Mrd. USD ist L&T eines der größten indischen Unternehmen und das mit Abstand größte Bau- und Maschinenbauunternehmen des Landes. Das 1938 von dänischen Ingenieuren in Mumbai gegründete Unternehmen ist sehr breit diversifiziert, was anhand der von dem Unternehmen umgesetzten Projekte deutlich wird: Neben Gebäuden, Straßen und Brücken baut L&T unter anderem Fußballstadien, Flughäfen, Statuen, Fabriken und sogar Kernkraftwerke. Die Tätigkeiten des Unternehmens beschränken sich keineswegs nur auf Indien: 27 % des Umsatzes erzielte man im vergangenen Jahr im Ausland, wovon der Großteil aus Projekten im Nahen Osten, in den USA und in Europa stammt. Unter anderem wurden folgende Projekte durch L&T umgesetzt:

Quelle: Larsen and Toubro

L&T’s Hauptfokus liegt auf dem Infrastruktur-Segment, das im abgelaufenen Geschäftsjahr 59 % zum Umsatz beitrug. Daneben ist man im Segment Services aktiv, welches sich aus IT-Dienstleistungen, Finanzdienstleistungen und anderen Dienstleistungen zusammensetzt und 24 % des Umsatzes im GJ 2021 ausmachte. Eine wichtige Rolle spielt mit 10 % des Gesamtumsatzes außerdem das Segment Hydrocarbon (Exploration und Produktion von Kohlenwasserstoffen). Darüber hinaus ist man unter anderem in den Bereichen Heavy Engineering, Verteidigung und Energie tätig. Die breite Diversifikation sorgt für ein weniger zyklisches Geschäft als es bei vielen spezialisierten Bau- und Infrastrukturunternehmen der Fall ist.

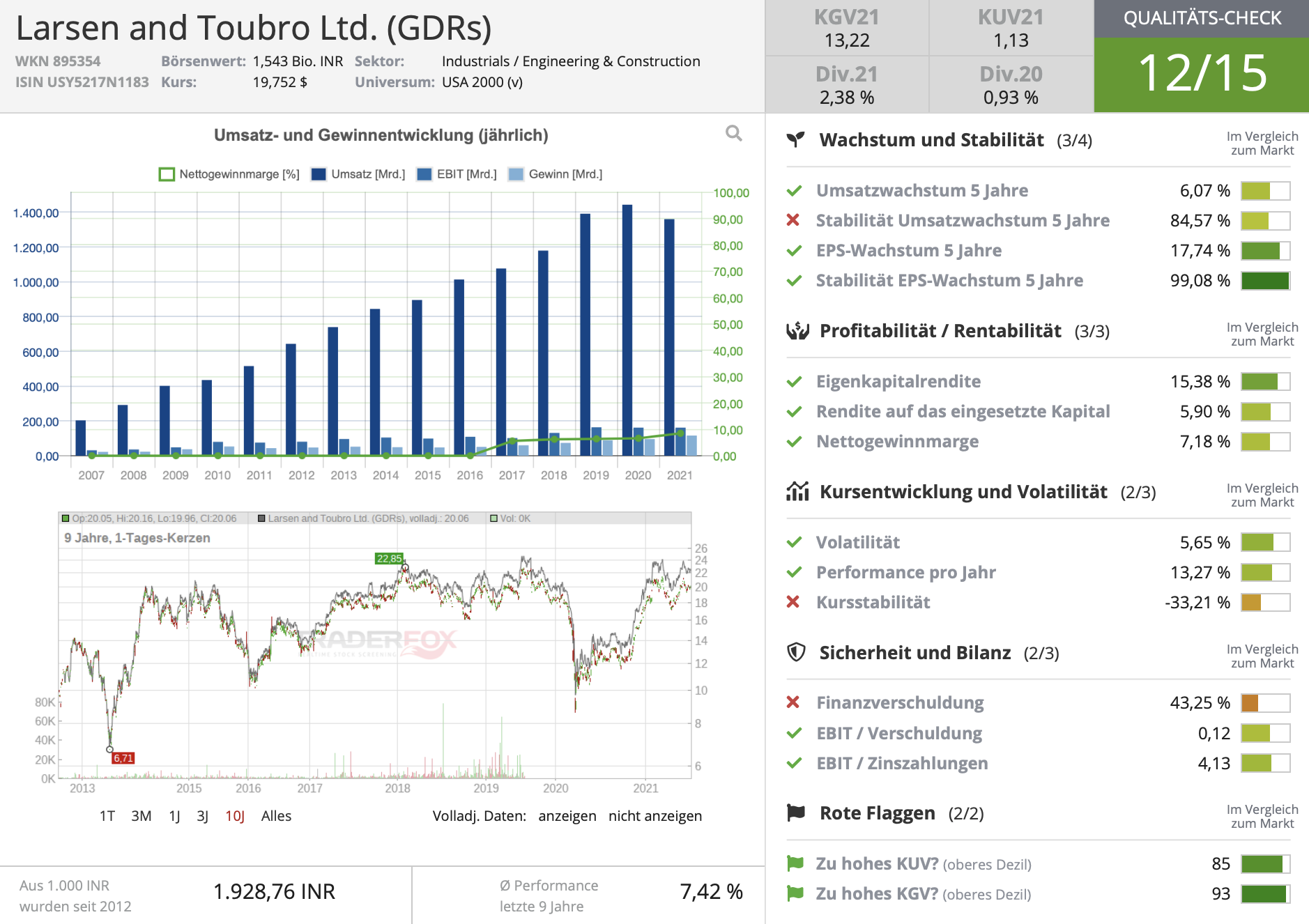

Das Umsatzwachstum lag in den vergangenen fünf Jahren bei durchschnittlich 6,1 % p.a., wobei das Jahr der Pandemie einen leichten Dämpfer darstellte. Den Gewinn je Aktie konnte L&T in derselben Zeit um 17,7 % steigern. Die Fremdkapitalquote lag zwar im vergangenen Jahr bei rund 76 %, konnte jedoch trotz der Corona-Krise gesenkt werden. Das Unternehmen zahlt seit 75 Jahren ununterbrochen eine Dividende, die zuletzt bei 2,4 % lag.

Derzeit ist das Auftragsvolumen mit über 40 Mrd. USD nahe des Rekordhochs und entsprechend gut sind die Wachstumsaussichten für die kommenden Geschäftsjahre: Analysten rechnen mit einem Umsatzplus von 18 % im GJ 2022 und 14 % im GJ 2023. Mit einem KUV von 1, einem KGV von 13 und einem KGV23 von 11 ist L&T äußerst attraktiv bewertet. Trotz der starken makroökonomischen Aussichten liegt der Kurs von L&T weiterhin auf dem Niveau von vor der Pandemie und die KGV- und KUV-Bewertung liegt deutlich unterhalb des Durchschnitts der letzten zehn Jahre. Im TraderFox Qualitäts-Check kommt die L&T-Aktie auf 12/15 Punkte und ist daher für Anleger interessant, die eine Qualitätsaktie aus dem Wachstumsmarkt Indien im Portfolio haben wollen.

Tata Steel – KGVe von 4,5 trotz Verdopplung der Stahlnachfrage bis 2030!

Ein weiteres indisches Unternehmen, das im Zuge des Bau-Booms spannend werden dürfte, ist Tata Steel.Das Unternehmen wurde 1907 gegründet und gilt als das erste private Stahlunternehmen Asiens. Während die deutsche Stahlproduktion seit Jahren stagniert bzw. rückläufig ist, befindet sich die weltweite Stahlindustrie weiterhin im Wachstum. Insbesondere gilt dies für Indien, wo die Entwicklung der Infrastruktur und der Bau-Boom in den ländlichen Gebieten voraussichtlich zu einer Verdopplung der Pro-Kopf-Stahlnachfrage bis 2030 führen werden. Derzeit beträgt diese gerade einmal ein Drittel des weltweiten Durchschnitts – mit dem wirtschaftlichen Aufstieg Indiens dürfte sich die Lücke schließen. Da mehr 60 % der indischen Stahlnachfrage bereits jetzt aus dem Bausektor kommen, dürfte ein Bau-Boom der indischen Stahlindustrie massiv zugutekommen. Das zur Tata-Gruppe gehörende Montanunternehmen ist mit einer Kapazität von 34 Millionen Tonnen einer der größten Stahlproduzenten der Welt. Das Unternehmen mit über 70.000 Mitarbeitern betreibt Stahlwerke in Indien und Europa und erzielt rund 57 % seiner Umsätze im Heimatland und rund 36 % in Europa.

In den vergangenen fünf Jahren wuchs der Umsatz von Tata Steel um durchschnittlich 5,9 %, obwohl es im Geschäftsjahr 2020 einen Corona-bedingten Einbruch gab. Im kürzlich abgeschlossenen Geschäftsjahr 2021 lag der Umsatz fast auf dem Niveau aus 2019. Für die kommenden Jahre prognostizieren die Analysten Rekordumsätze bei Tata Steel. Der Umsatz von umgerechnet rund 21 Mrd. USD im vergangenen Geschäftsjahr soll im kommenden Jahr auf rund 26 Mrd. USD gesteigert werden können. Zeitgleich erwarten die Analysten einen Anstieg des Gewinns je Aktie von 0,86 USD auf 3,58 USD! Damit ist Tata Steel derzeit mit einem KGV22 von 4,5 bewertet! In den Folgejahren werden abnehmende Gewinne erwartetet, jedoch ist auch das erwartete KGV23 mit 8,5 weiterhin günstig. Tata Steel überzeugt darüber hinaus auch durch eine sehr solide Bilanz mit einem Piotroski-Score von 7/9. Aufgrund der geringen Kapitalrenditen und Margen, der relativ hohen Volatilität und einer recht hohen Fremdkapitalquote von 70 % kommt Tata Steel im TraderFox Qualitäts-Check nur auf einen Score von 8/15. Die Eigenkapitalquote konnte jedoch in den vergangenen Jahren deutlich erhöht werden und die Margen werden für das laufende Geschäftsjahr deutlich höher erwartet.

Trotz der hohen Kursgewinne der vergangenen Monate ist die Aktie immer noch sehr günstig bewertet. Im Hinblick auf den Bau- und Infrastruktur-Boom durch das rasante Wachstum Indiens ist die Aktie daher hochinteressant für die kommenden 5-10 Jahre.

Infrastrukturpakete und "grünes Bauen" in den USA und Europa

Der US-Präsident Joe Biden möchte mit seinem gigantischen Infrastrukturprogramm mit einem Volumen von 1,2 Billionen USD die teils marode US-Infrastruktur auf Vordermann bringen. Zwar ist das Volumen des aktuellen Plans deutlich von dem zuvor geplanten 2 Billionen USD schweren Programm entfernt, dennoch würde der Plan einen deutlichen Aufschwung für den Bau- und Infrastruktursektor der USA bedeuten – sofern Biden im Kongress genug Stimmen bekommt, um das Paket zu verabschieden.

Auch in der EU dürften Infrastrukturprojekte unter anderem durch den 750 Mrd. Euro schweren Wiederaufbaufonds in den kommenden Jahren für einen Boom sorgen. Erst kürzlich hat die EU darüber hinaus angedeutet, mithilfe einer Infrastrukturagenda eine Gegenoffensive zu Chinas neuer Seidenstraße – dem Megaprojet "Belt and Road Initiative" – zu starten. Hinzu kommen Faktoren wie die Wohnraumknappheit in Großstädten und der Ausbau von Smart Cities, welcher auch erhebliche Investitionen in die Infrastruktur erfordert. Insgesamt stehen die Zeichen für einen Bull-Run der Bauunternehmen also auch in den Industrienationen gut.

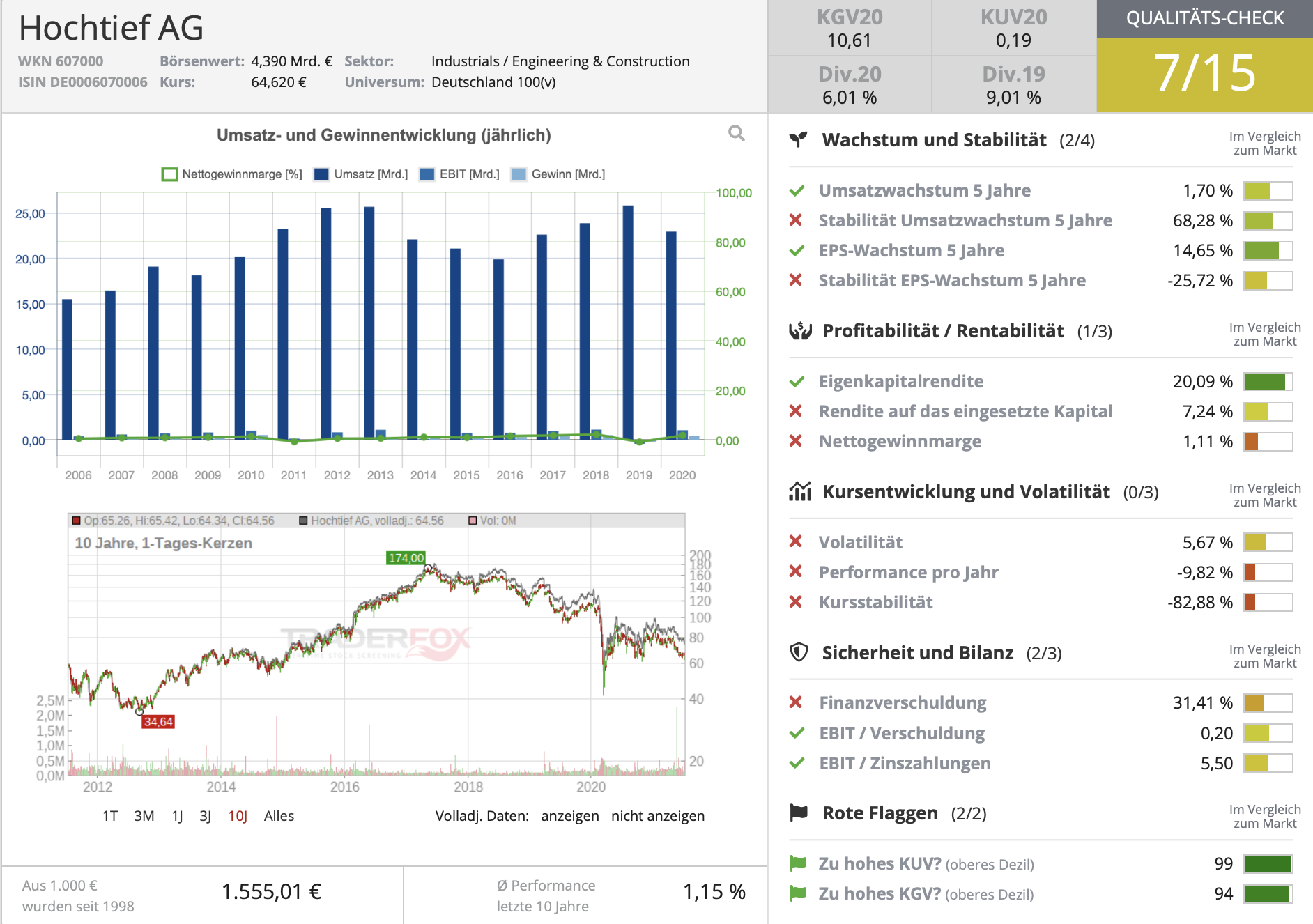

Hochtief – Aktie trotz vielversprechender Aussichten immer noch mit Corona-Rabatt

Ein Profiteur der Entwicklung könnte die im MDAX gelistete Hochtief AG werden. Das Unternehmen aus Essen realisiert Infrastrukturprojekte weltweit und ist dabei in den Bereichen Verkehrs-, Energie-, soziale und urbane Infrastruktur sowie im Minengeschäft tätig – oft in Form von Public Private Partnerships (PPP). Das Unternehmen erzielt über 60 % seiner Umsätze in den USA – vornehmlich über die Tochtergesellschaften Turner Construction und Flatiron Construction. Turner ist das führende Hochbauunternehmen in den USA und Marktführer in den Bereichen nachhaltiges Bauen ("Green Building"), Healthcare, sowie Bildungs- und Bürogebäude. So hat Turner in den USA beispielsweise Projekte wie den Kansas Speedway oder den Madison Square Garden realisiert und international den Bau des Burj Khalifa gemanagt. Ca. 20 % des Umsatzes von Turner stammen aus Verträgen mit der Regierung. Die Tochtergesellschaft Flatiron ist eines der wichtigsten US-Unternehmen im Verkehrswegebau und spezialisiert auf Highways, Brücken, öffentlichen Personenverkehr und Schienen. Das Unternehmen hat zum größten Teil öffentliche Auftraggeber, wie derzeit beispielsweise das California Department of Transportation. Im Finanzbericht des Jahres 2020 merkt Hochtief an, dass das Fehlen eines Infrastrukturprogramms der Trump-Administration verhinderte, dass der US-PPP-Markt sein Potenzial ausschöpfen konnte. Unter der Biden-Administration wird sich dies nun ändern. Mit Blick auf die Tätigkeit der Tochtergesellschaften und die Inhalte des Programms stellt man fest, dass es viele mögliche Ansatzpunkte für Hochtief gibt. So könnte Turner vor allem durch die Expertise im Bereich Green Buildings im Hinblick auf den Nachhaltigkeitsaspekt des Programms punkten. Durch die geplanten Ausgaben im Bereich der Verkehrsinfrastruktur - 20 % der Highways in den USA gelten als marode - könnte Flatiron als Profiteur hervorgehen. Daneben ist man in Australien stark im Bereich nachhaltiger Verkehrsinfrastrukturprojekte positioniert.

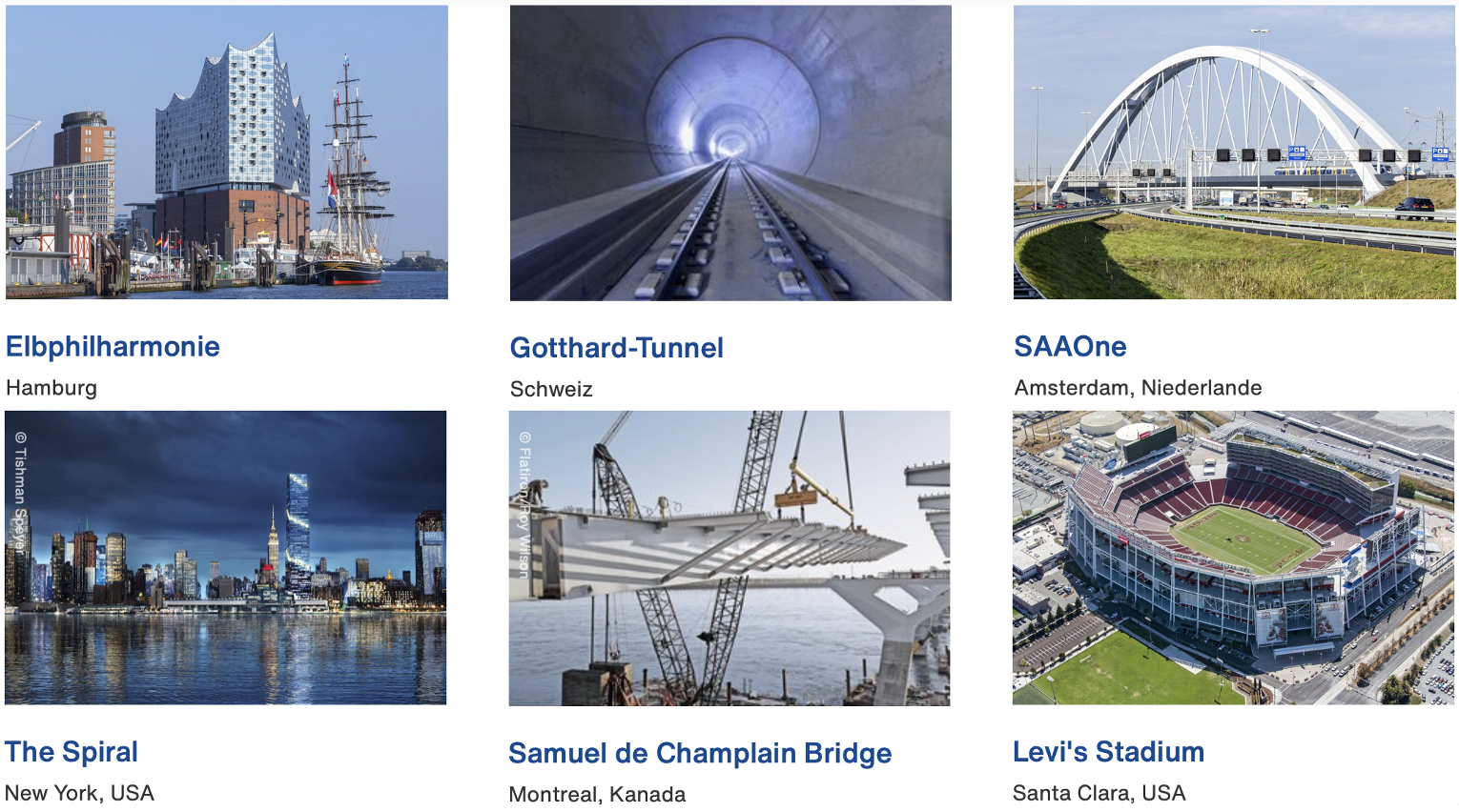

Projekte, an denen Hochtief mitgewirkt hat; Quelle: Hochtief AG

Im vergangenen Geschäftsjahr konnte Hochtief einen Umsatz von 22,95 Mrd. Euro erzielen, das Unternehmen operiert jedoch mit geringen Margen, sodass der Jahresüberschuss 2020 bei rund 430 Mio. Euro lag, was einen Gewinn je Aktie von 6,16 Euro je Aktie ergab. In den letzten fünf Jahren konnte man den Umsatz um 1,7 % p.a. steigern, während der Gewinn je Aktie um 14,7 % p.a. anstieg. Für den Umsatz erwarten die Analysten in den kommenden drei Jahren nur niedrige einstellige Wachstumsraten, der Gewinn hingegen soll um durchschnittlich 13 % p.a. wachsen. Bei der Betrachtung der Hochtief-Aktie fällt die niedrige Eigenkapitalquote von gerade einmal 4 % negativ auf, die Bilanz weist darüber hinaus jedoch mit einem Piotroski-Score von 6/9 eine recht solide Qualität auf. Bei einer Ausschüttungsquote von 65 % hat Hochtief im vergangenen Jahr eine Dividende von ganzen 6 % gezahlt! Im TraderFox Qualitäts-Check kommt die Hochtief-Aktie auf 7/15 Punkte. Durch die vergleichsweise günstige Bewertung (KUV21 bei 0,2; KGV21 bei 10) ist Hochtief eine interessante Value-Aktie, die vom Bau-Boom in den USA und andernorts profitieren wird. Insbesondere die US-amerikanischen Tochterunternehmen erscheinen vielversprechend. Erst kürzlich hat Hochtief bekanntgegeben, dass man vom EU-Wiederaufbaufonds einen Investitionsschub erwartet. Die Aktie hat sich vom Corona-Crash noch nicht erholt und notiert noch fast 50 % unterhalb des Kurses von Anfang 2020. Auch die Analysten sehen Potenzial in der Aktie: Das aktuelle Kursziel liegt 36 % über dem derzeitigen Aktienkurs.

Sterling Construction - Das Unternehmen profitiert vom Ausbau der Straßen und Brücken

Das US-Bauunternahmen Sterling Construction wäre ein direkter Profiteur von großen Infrastrukturinvestitionen, denn es hat sich auf den Bau von Straßen, Brücken, Häfen und Flughäfen spezialisiert. Neben den oben erwähnten maroden Straßen sind laut Sterling 25 % der Brücken in den Vereinigten Staaten sanierungsbedürftig. Sollte Bidens Programm verabschiedet werden, dürfte Sterling als spezialisiertes Small-Cap-Unternehmen (Marktkapitalisierung: 640 Mio. USD) einer der großen Profiteure sein, denn alleine 109 Mrd. USD des Pakets sind für Straßen und Brücken vorgesehen. Das Unternehmen aus Houston, Texas ist über verschiedene Tochtergesellschaften aktiv und teilt seine operative Tätigkeit in drei Segmente ein: Das Segment Heavy Civil Construction machte im vergangenen Jahr rund 53 % des Umsatzes aus und umfasst Betonprojekte wie etwa den Bau von Highways oder den Bau von Häfen und Flughäfen. In diesem Segment strebt das Unternehmen ein kontinuierliches Wachstum von 3 % - 5 % an. Das Segment Specialty Services umfasst Projekte wie Baustellenaushub sowie Bohr- und Sprengarbeiten und trägt zu 36 % zum Umsatz bei. Hier strebt man durch eine Steigerung der Margen gar ein 5 – 7 %iges Wachstum an. Die Tätigkeiten des Unternehmens werden durch das Segment Residential Construction (11 % des Umsatzes) komplettiert, in welchem man Betonfundamente für Einfamilienhäuser in Texas erstellt. In diesem Segment profitiert man derzeit vom Hausbauer-Boom in den USA.

Der Umsatz von Sterling Construction ist in den vergangenen fünf Jahren um durchschnittlich 18 % p.a. gewachsen und lag zuletzt bei rund 1,43 Mrd. USD. Bei einer Nettogewinnmarge von rund 3 % lag der Gewinn je Aktie zuletzt bei 1,5 USD und ist damit in derselben Zeitspanne um rund 22,5 % p.a. gewachsen. Die Eigenkapitalquote liegt derzeit bei etwa 29 % und konnte zuletzt deutlich gesteigert werden. In den kommenden beiden Jahren prognostizieren die Analysten ein Umsatzwachstum von etwa 5 % p.a., während der Gewinn je Aktie durch Margensteigerungen bis Ende 2022 gar um 17 % p.a. wachsen soll. Die Bauprojekte der kommenden Jahre – insbesondere im Hinblick auf Brücken und Straßen – könnten darüber hinaus für Überraschungen sorgen. Die Aktie des Unternehmen hat sich seit dem Corona-Crash zwar mehr als verdreifacht und liegt derzeit etwa 50 % über dem Vorkrisenniveau, das KGV21 von 11,8 und das PEG-Ratio von 0,76 deuten jedoch weiterhin auf eine günstige Bewertung hin. Eine Dividende wird bisher (noch) nicht gezahlt. Bei Sterling Construction handelt es sich um ein kleines Unternehmen mit einer günstigen Bewertung, das in den vergangenen Jahren deutlich stärker wachsen konnte als die Konkurrenz. Die positiven Zukunftsaussichten für den Sektor machen die Aktie zu einem Kandidaten mit einem guten Chance-Risiko-Verhältnis. Sowohl im TraderFox Qualitäts-Check als auch im TraderFox Wachstums-Check erreicht Sterling Construction 12/15 Punkte.

Vulcan Materials - Wachstumsstarke Qualitätsaktie aus dem Baustoffbereich

Als einer der größten Baustoffproduzenten der USA dürfte Vulcan Materials ein direkter Profiteur des Infrastrukturprogramms sein. Die Tätigkeitsbereiche des Unternehmens aus Birmingham, Alabama liegen in der Herstellung von Zuschlagstoffen (Zement- & Betonzumischungen von Sand und Kies), Baumaterialien (Schotter, Sand, zermahlener Beton, Flugasche) und chemischen Produkten wie Natronlauge, Chlor, Salzsäure oder Kalium. Die Herstellung der Zuschlagsstoffe sticht dabei mit einem Anteil am Umsatz von über 90 % deutlich heraus. Circa die Hälfte des Umsatzes stammt aus Regierungsaufträgen, so kommen die Baustoffe insbesondere beim Bau von Straßen zum Einsatz. Da Biden alleine 109 Mrd. USD für die Modernisierung von Straßen und Brücken angekündigt hat und weitere Investitionen in die Straßeninfrastruktur vorgesehen sind - unter anderem durch die Anbindung abgeschiedener Orte an die Highways – ergibt sich ein großes Potenzial für Vulcan Materials. Aber auch für die Schaffung von Wohnraum und den angekündigten Neubau und die Modernisierungen öffentlicher Gebäude werden die von Vulcan Materials hergestellten Zuschlagstoffe benötigt. Spannend ist die kürzlich angekündigte Übernahme des Zuschlagstoff-Herstellers U.S. Concrete in Höhe von rund 1,3 Mrd. USD, die in der zweiten Hälfte des Jahres 2021 abgeschlossen werden soll. Beton ist ein unverzichtbarer Bestandteil in Bauprojekten und ist derzeit für etwa 8 Prozent der weltweiten CO2-Emissionen verantwortlich, weshalb eine emissionsarme Betonproduktion in der Zukunft immer wichtiger werden dürfte. U.S. Concrete setzt hier seit einigen Jahren auf eine Technologie, die den CO2-intensiven Portlandzement, der in der herkömmlichen Betonproduktion zum Einsatz kommt, durch Alternativen wie Schlacke ersetzt. Dies führt zu einer deutlichen CO2-Reduktion im Produktionsprozess, da Schlackenzement bei der Herstellung rund 90 % weniger Energie verbraucht als die entsprechende Menge Portlandzement. Die Übernahme soll darüber hinaus zum geographischen Wachstum von Vulcan Materials beitragen.

Das Unternehmen hat die Corona-Krise gut überstanden und konnte in den vergangenen fünf Jahren ein Umsatzwachstum von 7,25 % p.a. erzielen. Der Gewinn je Aktie stieg in derselben Zeit gar um 21,6 % p.a. Mit einer 12 %igen Nettogewinnmarge ist Vulcan für ein Unternehmen im Baustoffbereich äußerst profitabel. Darüber hinaus überzeugt das Unternehmen mit einer Eigenkapitalquote von 54 %. In den kommenden drei Jahren erwarten die Analysten ein Wachstum von rund 7 % p.a. beim Umsatz und 22 % p.a. beim Gewinn je Aktie. Das Unternehmen ist damit mit einem KGV21 von 33 bzw. einem KGV23 von 25 höher bewertet als die Konkurrenz, überzeugt aber auch mit einem Score von 15/15 im TraderFox Qualitäts-Check. Durch den Bau-Boom besteht Potenzial für positive Überraschungen. Rund die Hälfte des Umsatzes erzielt das Unternehmen durch öffentliche Aufträge, womit das Risiko überschaubar ist.

Tipp: Du benötigst eine Software-Lösung, um nach den besten Qualitäts- und Wachstums-Aktien zu screenen? Dann ist das "TraderFox Morningstar-Datenpaket" für 19 € pro Monat genau das richtig für Dich.

Viele Grüße

Max Henß

& Profi-Tools von

& Profi-Tools von