5 attraktive Aktien nach Rule #1 von Phil Town - Jährliche Rendite von 15 %?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Der US-Investor Phil Town hatte im Zuge der Veröffentlichung seiner Investment-Strategie weltweite Bekanntheit erlangt. In seinem Bestseller "Rule #1 Investing" erklärte Town seine Herangehensweise, die auf den Lehren vom Vater des "Value Investings" Benjamin Graham beruht. Eigener Aussage nach, könnten Anleger durch seinen Investmentansatz eine jährliche Rendite von 15 % erzielen. Hauptbestandteil der Strategie sind die sogenannten 4 M’s:

- Meaning (Bedeutung)

- Moat (Burggraben)

- Management (Führung)

- Margin of Safety (Sicherheitsmarge).

Es sei also ungemein wichtig, das Unternehmen vollumfänglich zu verstehen. Investoren sollten dabei Unternehmen bevorzugen, die nicht von einem Kunden oder Lieferanten abhängig sind und Produkte besitzen, die nicht substituiert werden können bzw. durch Einstiegsbarrieren geschützt sind. Daran schließt sich auch das Kriterium eines Burggrabens an. Das könnte etwa eine besondere Markenstellung oder ein spezielles Patent sein. Die Wettbewerbsvorteile könnten anhand bestimmter Finanzkennzahlen erkannt werden. Darüber hinaus sollte das Unternehmen inhabergeführt sein. Im besten Fall von Visionären wie Elon Musk oder Mark Zuckerberg. Abschließend erwartet Town, dass der Konzern eine Margin of Safety aufweisen kann. Der Kurs der Aktie sollte also unter dem intrinsischen Unternehmenswert gehandelt werden.

Die eigene Meinung und die fundamentale Unternehmensbewertung bilden die Grundlage der Analyse. Die "großen Fünf" Screening Kriterien sind der Return on Invested Capital (ROIC), die Wachstumsraten des Umsatzes, des Gewinns, des Eigenkapitals und des Free Cashflows. Die Kennzahlen werden für einen Zeitraum von einem, fünf oder zehn Jahren berechnet. Dabei sollten die Ergebnisse höher als 10 % und möglichst stabil sein. Ein Screening der Aktien kann man sich in unserem entsprechenden PDF-Report anzeigen lassen. Dieser basiert auf einer Morningstar-Datenbank mit einer großen Anzahl an amerikanischen und europäischen Aktien.

UnitedHealth Group (WKN: 869561) – Steigende Zahl der Krankenversicherten stützt das Wachstum

Die Topplatzierung im Rahmen unseres Screenings belegt das Papier des Krankenversicherers UnitedHealth Group. Der US-Anbieter ist führend bei Medicare- und Medicaid-Programmen und profitiert von steigenden Versichertenzahlen. Das gilt ebenfalls für das Segment von Krankenzusatzversicherungen. Starke Zuwächse hatte es zuletzt auch bei der Konzerntochter Optum gegeben. Die Tochterfirma handelt unter anderem Rabattverträge mit der Pharmaindustrie aus und bietet eine breite Palette an Pflegedienstleistungen, IT- und Dataanalytic-Services an. Vor allem der demographische Wandel treibt die Story weiter an. Die Zahl der Krankenversicherten nimmt in den Vereinigten Staaten kontinuierlich zu. Einen Schub dürfte die Entwicklung auch durch die Auswirkungen der Coronapandemie erfahren haben. Das Thema der Gesundheitsversorgung ist vor dem Hintergrund der Pandemie stärker in den Fokus der Öffentlichkeit gerückt. Wer mehr möchte als die Standard-Grundversorgung, die im Krankheitsfall zumindest einen gewissen Teil der Behandlungskosten abdeckt, muss sich zusätzlich absichern. UnitedHealth setzt dabei auf neue Tarifmodelle, die verbesserte Leistungen im Krankheitsfall und ein umfangreiches Vorsorge-Paket beinhalten. Damit liegt der US-Konzern voll im Trend. Viele Unternehmen haben nämlich erkannt, dass man dank Krankenversicherungsangeboten und Zusatzleistungen für qualifizierte Mitarbeiter attraktiver wird.

Anfang des laufenden Jahres hatte UnitedHealth die Zahlen für 2022 veröffentlicht. Danach hat der Versicherer mit einem höheren Gewinn abgeschlossen als zuvor angenommen. Das Betriebsergebnis für das Gesamtjahr 2022 betrug 28,4 Mrd. USD - ein Anstieg von 19 %, mit starken Beiträgen von Optum und UnitedHealthcare. Im Vorfeld hatte der Konzern die Prognose für den Gewinn je Aktie bereits mehrfach angehoben.

Mit der hochprofitablen Tochter Optum sollte der US-Versicherer seine Gewinnentwicklung in den kommenden Jahren weiter dynamisch fortsetzen können. Der Gesamtjahresumsatz beim Tochterkonzern kletterte um 17 % auf 182,8 Mrd. USD. Der Auftragsbestand legte hier um 7,6 Mrd. USD auf 30 Mrd. USD zu. Das Umsatzwachstum von Optum Rx spiegelte auch die kontinuierliche Ausweitung der Apothekenversorgung wider.

Bildquelle: Adobe Stock_528703022

Lululemon (WKN: A0MXBY) – Umsatz aus 2021 soll sich bis 2026 verdoppeln

Konsumaktien hatten unter der anhaltenden Inflation gelitten. Die Verbraucherstimmung hat jüngst deutlich abgenommen. Die Unsicherheit bedingt durch Krieg und steigende Preise haben zu vermehrten Kürzungen bei Konsumausgaben geführt. Hinzu kommt, dass höhere Kosten die Marge vom Sportartikelhersteller Lululemon belastet haben.

Bildquelle: Adobe Stock_317333676

Die Aktie des kanadischen Einzelhändlers hat sich seit Jahresbeginn schwergetan. Der Kurs liegt mit rund 3,5 % immer noch leicht im Minus. Die schwächeren Gewinnaussichten dürften die Anleger ebenfalls belastet haben. So soll für das vierte Quartal 2022 der Gewinn je Aktie nur noch in einer Spanne von 4,22 bis 4,27 USD liegen. Zuvor hatte der Konzern 4,20 bis 4,30 USD angenommen. Positiv blickt der kanadische Konzern aber auf den Umsatz. Anstatt 2,61 bis 2,66 Mrd. USD soll sich der Erlös im Schlussquartal nun auf 2,66 bis 2,7 Mrd. USD belaufen. Das ist ein weiterer Schritt in die richtige Richtung. Denn Lululemon hat große Pläne. Im Rahmen des Wachstumsplans "Power of Three x2" soll sich der Umsatz aus 2021 von 6,25 Mrd. USD bis 2026 verdoppeln. Wichtige Säulen sehen die Kanadier dabei in der Produktinnovation, dem Gästeerlebnis und der Marktexpansion. Während sich der Erlös im Herrenbereich und dem Direktverkauf verdoppeln soll. Wird beim internationalen Nettoumsatz sogar eine Vervierfachung angestrebt.

Zwar ist die Marge des Bekleidungsherstellers gesunken. Doch während viele Konzerne unter einer mangelnden Nachfrage leiden, kann sich Lululemon nicht beschweren. Die Zielkunden sind nämlich eher wohlhabende Haushalte. Die Besserverdiener sind von den steigenden Preisen dabei nicht so sehr belastet wie die unteren Einkommensschichten. Demzufolge scheint auch der zuletzt verzeichnete Umsatzanstieg wenig verwunderlich.

Besonders beachtlich ist vermutlich der starke Anstieg des operativen Cashflows. Dieser ist über den Zeitraum von einem Jahr nämlich um über 72 % in die Höhe geschnellt. Auch Analysten sind der Aktie positiv gestimmt. Experten der Deutschen Bank hätten zuletzt erklärt, dass die Marke bei den Verbrauchern weiterhin gut ankomme, so das Anlegermagazin Capital. Das Geldhaus hat als Folge die Kaufempfehlung für das Papier bekräftigt. Auch US-Bank Goldman Sachs habe die Aktie positiv bewertet.

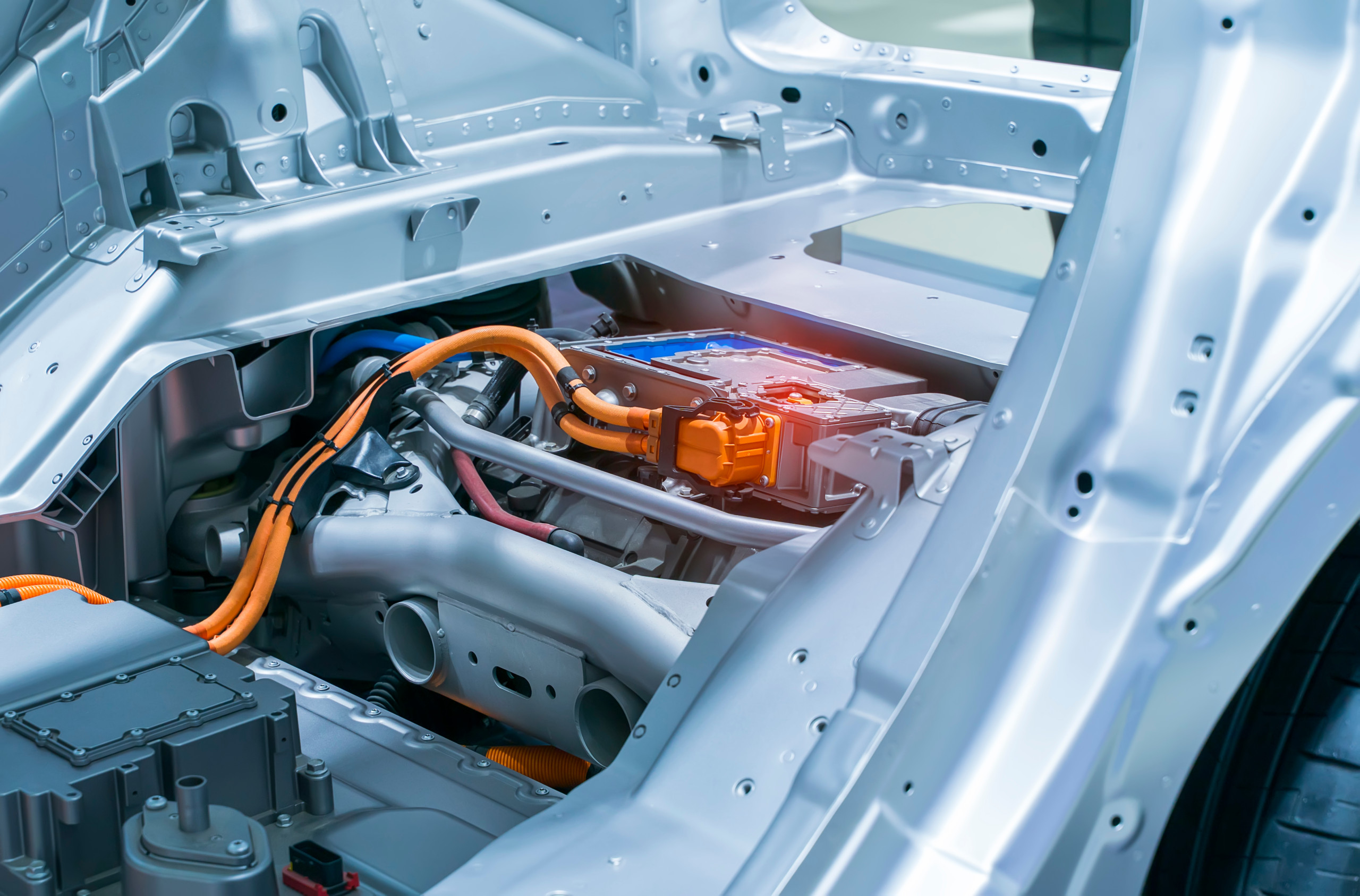

Albemarle (WKN: 890167) – Nicht genügend Lithium vorhanden für geplante Menge an E-Autos

Entwickelt sich die Nachfrage im Lithiumbereich wie erwartet, könnte es in den kommenden Jahren zu einer Knappheit kommen. Wie das Handelsblatt vergangenes Jahr berichtet hatte, würden Berechnungen der Bundesanstalt für Geowissenschaften und Rohstoffe zeigen, dass nicht genügend Lithium zur Verfügung stehe, um die geplante Menge an Elektrofahrzeuge bis 2030 zu erreichen. In den folgenden acht Jahren gehen die Experten von einer Nachfrage je nach Szenario von mindestens 316.000 bzw. über 550.000 Tonnen aus. Im Vergleich dazu wurden 2020 lediglich über 82.000 Tonnen produziert. Vor dem Hintergrund des Banns für Verbrennungsmotoren bis 2035, dürfte die Nachfrage in den folgenden Jahren sogar noch schneller steigen als bisher angenommen. Inzwischen ist die drohende Angebotsknappheit allgemein bekannt.

Bildquelle: Adobe Stock_368289486

Theoretisch könnten aber technologische Fortschritte den Anstieg bremsen. So sind etwa Modellversuche mit Kalzium-Ionen Akkus bereits erfolgreich durchgeführt worden. Nichtsdestotrotz dürften die Produzenten von Lithium in den kommenden Jahren solide Gewinne einfahren. Albemarle ist ein solches Lithiumunternehmen. Im vergangenen Jahr hat sich der Aktienkurs des Konzerns äußerst positiv entwickelt. Über 33 % ist der Kurs des Papiers in den vergangenen 12 Monaten in die Höhe geschnellt. Auch die jüngsten Quartalszahlen dürften dabei unterstützend gewirkt haben. Die Nettoverkäufe sind im Schlussquartal um über 193 % auf 2,6 Mrd. USD in die Höhe geklettert. Das bereinigte Ergebnis, "adjusted EBITDA", stieg sogar um 444% auf 1,2 Mrd. USD. Doch damit nicht genug. Albemarle hat große Wachstumspläne. Während im Gesamtjahr 2022 ein Nettoumsatz von 7,3 Mrd. USD erzielt wurde, will der Konzern bis 2027 den Nettoerlös auf bis zu 19,3 Mrd. USD in die Höhe schrauben.

Für den Preis des weisen Goldes erwarten Experten in 2023 aber einen Preisrückgang. Zum Jahresbeginn steigt der Preis für den Batterie-Grundstoff nicht weiter. Gegenüber Capital erklärte Wang Pingwei, Chairman der Sinomine Resource Group, dass es in der nahen Zukunft zu einem Preisverfall kommen könnte. Der Preis soll etwa um ein Viertel zurückgehen. Dennoch dürfte das den Unternehmen weiterhin gute Gewinne bescheren. Der Rückgang dürfte durch ein gestiegenes Angebot an Minen im laufenden Jahr verursacht werden. Auch die auslaufende E-Autoförderung in China und Unsicherheiten bezüglich der Pandemie und der Weltwirtschaft würden den Ausblick belasten, kommentierte Stella Li, BYD-Vize jüngst.

Coca-Cola (WKN: 850663) – Starkes Wachstum in Lateinamerika und im Asia-pazifischem Raum stützen das Ergebnis

Vor dem Hintergrund einer drohenden Rezession sind wachstumsorientierte, dynamische Branchen bei den Anlegern weniger beliebt. Widerstandsfähige und krisensichere Sektoren sind zwischenzeitlich stärker gefragt als die Papiere von Big Tech Konzernen und zyklischen Konsumunternehmen. Investoren würden hier etwa Aktien aus Bereichen wie Gesundheitswesen, Basiskonsumgütern oder Energie bevorzugen, kommentierte das Anlegermagazin "der Aktionär" zu Beginn des Jahres. Hier spielt auch die hohe Inflation eine entscheidende Rolle. Denn im Zuge der hohen Preise haben überflüssige "Luxusinvestitionen" oft das Nachsehen. In Bereichen wie Ernährung oder Basiskonsumgüter sind die Verbraucher aber weiterhin gezwungen Geld auszugeben. So konnte sich auch die Aktie des Getränkekonzerns Coca-Cola über die vergangenen 12 Monate gut behaupten. Der Titel hat in diesem Zeitraum ein geringes Kursplus von rund 1,9 % verzeichnen können. Die jüngsten Zahlen zum abgelaufenen 4. Quartal konnten ebenfalls überzeugen. Der Nettoumsatz kletterte in diesem Zeitraum um 7 % nach oben. Blickt man auf das Gesamtjahr hat das Wachstum sogar 11 % betragen. Coca-Cola-Chef James Quincey lobte das Unternehmen und ist stolz auf die Gesamtergebnisse ungeachtet des herausfordernden Umfelds. Der Gewinn je Aktie war zwar mit 0,47 USD um rund 16 % geringer ausgefallen. Dabei haben jedoch ungünstige Wechselkurse eine große Rolle gespielt, so der Konzern.

Besonders in Lateinamerika und im asiatisch-pazifischen Raum hatten die Verbraucher verstärkt zum kohlensäurehaltigen Erfrischungsgetränk gegriffen. Das kalorienarme Zero Sugar wuchs im vergangenen Jahr um 11 %. Das Segment "Sparkling Flavors" konnte die Einstellung des Geschäfts in Russland durch eine starke Entwicklung in Indien und den USA ausgleichen. Auch die Kaffeesparte konnte mit zweistelligen Wachstumsraten überzeugen. Die Expansion von Costa Kaffee in sämtlichen Märkten stützte das Ergebnis. Dabei gilt zu beachten, dass einige Coffeeshops im Vorjahr von pandemiebedingten Schließungen betroffen waren.

Bildquelle: Adobe Stock_394151005

Der Konzern hatte im Vergleich zu seinem Konkurrenten Pepsi stärker unter der Pandemie gelitten. Denn aufgrund von Lockdowns und Ausgangsbeschränkungen wurden die Softgetränke in Bars oder Restaurants weniger konsumiert. Während die Verbraucher aufgrund vermehrter Arbeit von zuhause aus, eher auf die Snack-Angebote von Pepsi zurückgegriffen haben.

Doch inzwischen mehren sich die positiven Analystenmeinungen zum Getränkeriesen. So hat sich jüngst Flippo Falorni, Analyst der US-Bank Citi, optimistisch zu Coca-Cola geäußert. Der Softtrinkkonzern sei einer der Titel, die aufgrund von temporären Schwierigkeiten abgestraft worden seien. Die Bruttomarge könnten sich im Zuge von sinkenden Rohstoffpreisen verbessern.

Vertex Pharmaceuticals (WKN: 882807) – Unangefochtene Nummer 1 bei Mukoviszidose Behandlungen

Der Biotechkonzern fokussiert sich auf die Entwicklung und die Vermarktung von Medikamenten gegen die Stoffwechselerkrankung Mukoviszidose oder Autoimmunerkrankungen und Krebs. Für Patienten, die nicht auf die geläufigen Mukoviszidose-Behandlungen ansprechen, soll künftig eine mRNA-Behandlung Abhilfe schaffen. Zusammen mit dem Schweizer Biotechkonzern Crispr arbeitet Vertex darüber hinaus an einer Behandlung zweier Blutkrankheiten.

Im vergangenen Jahr hat sich der Erlös aus Mukoviszidose Produkten wie Trikafta/Kaftrio oder Orkambi auf über 8,93 Mrd. USD belaufen. Das entspricht einem Anstieg von 18 % gegenüber dem Vorjahr. Der Nettogewinn im Gesamtjahr ist um 42 % (nach US-GAAP) angestiegen. Der Gewinnanstieg im Schlussquartal von 6 % war insbesondere auf ein starkes Umsatzwachstum und niedrig erworbene IPR&D zurückzuführen. Das Kürzel steht für "In-Process Research and Development". Bremsend gewirkt hatten jedoch höhere Investitionen in die klinische Pipeline und Kosten für die Unterstützung bei weltweiten Markteinführungen. Mit seinem Quartalsgewinn je Aktie hat der Konzern die Schätzungen der Analysten aber übertreffen können. Statt den erwarteten 3,53 USD hat Vertex mit 3,79 USD je Aktie etwas mehr verdient. Die Reaktion der Anleger war verhalten. Im Zeitraum von einem Monat hat das Papier über 9 % an Wert verloren. Die soliden Zahlen konnten den Kurs nicht stützen.

Das Anlegermagazin "der Aktionär" hatte Ende vergangenes Jahr die Behandlungen von Vertex gelobt. Denn mit der "Triple-Therapie" Trikafta könnten inzwischen rund 85 % aller Mukoviszidose Patienten behandelt werden. In diesem Bereich sei der Biotechkonzern die unangefochtene Nummer 1.

Bildquelle: Adobe Stock_344374381

Der Konzern hat sich in einer lukrativen Nische positioniert. Die hohen liquiden Mittel von über 10,8 Mrd. USD könnten künftig darüber hinaus eingesetzt werden, um weitere Unternehmen zu übernehmen. Zuletzt hatte das Unternehmen etwa den Pharmakonzern ViaCyte übernommen. Anleger können sich zudem über ein umfangreiches Aktienrückkaufprogramm freuen. Vertex hat zuletzt ein Rückkauf von Stammaktien in Höhe von bis zu 3 Mrd. USD genehmigt. Das Programm habe kein Verfallsdatum und könne jederzeit eingestellt werden, so Vertex.

Für das laufende Jahr erwartet der Konzern einen Gesamtumsatz von 9,55 bis 9,7 Mrd. USD. Dabei könnte eine steigende Zahl an Mukoviszidose-Patienten für eine größere Nachfrage sorgen. Vertex bezieht sich dabei auf eine aktuelle Schätzung. Danach soll die Anzahl der Menschen, die mit der Krankheit leben, von 83.000 auf 88.000 angestiegen sein.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Viele Grüße

Luca Bißmaier

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit den besten Dividendenaktien weltweit. Für Kunden des TraderFox Morningstar-Datenpakets (nur 25 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

& Profi-Tools von

& Profi-Tools von