Die vier Ms des Phil Town – angewendet auf fünf spannende Aktien aus unseren Trends

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Börsenbegeisterte,

der Name Warren Buffett ist Ihnen wahrscheinlich bekannt, der Investor, der Milliarden mit seiner klugen Anlagestrategie verdient hat. Aber kennen Sie auch Phil Town? Phil Town ist ein erfolgreicher Value-Investor und Autor mehrerer Bestsellerbücher über das Thema. Er hat eine einfache Methode entwickelt, um wundervolle Unternehmen zu einem attraktiven Preis zu finden. Der Investor kauft mit seiner Strategie nur Aktien, die er auch zehn Jahre halten würde. Investiert wird nur in Unternehmen, die er versteht und die er für "wundervoll" hält. Getreu Buffets Motto: Wenn er ein Unternehmen findet, das 1 USD wert ist und nur 50 Cents kostet, dann kauft er es.

Das klingt vielleicht zu einfach, um wahr zu sein, aber es ist die Essenz einer Strategie, die als "Value-Investing" bekannt ist. Value-Investing bedeutet, Unternehmen zu finden, die unter ihrem wahren Wert gehandelt werden, und sie zu kaufen, bevor der Markt ihren Wert erkennt. So kann man langfristig hohe Renditen erzielen und gleichzeitig das Risiko minimieren.

Aber wie kann man den wahren Wert eines Unternehmens bestimmen? Das ist die Frage, die viele Anleger beschäftigt. Glücklicherweise gibt es einen Wegweiser, der uns helfen kann: die Strategie "Value-Investing nach Phil Town". Diese Methode basiert auf vier Kriterien, die er die "vier Ms" nennt:

Meaning: Hat das Unternehmen für mich eine Bedeutung? Ein Unternehmen sollte nur gekauft werden, wenn man versteht, was das Unternehmen macht, wie die Branche funktioniert und wenn es sich an Wertvorstellungen orientiert, die man selbst für gut erachtet.

Moat: Hat das Unternehmen einen breiten Burggraben? Davon gibt es fünf Arten: Marke (man vertraut der Marke und bezahlt deswegen mehr fürs Produkt), Geheimnis (in Besitz eines Patents oder Betriebsgeheimnisses, welches direkte Konkurrenz schwierig macht), Gebühr (exklusive Kontrolle über einen bestimmten Markt), Umstieg (ein Unternehmen ist so sehr Teil des Lebens, dass sich eine Umstellung nicht lohnt), Preis (konkurrenzlos billige Produkte).

Management: Hat das Unternehmen ein gutes Management? Hier ist zu fragen, ob das Management im Sinne der Anleger handelt, welche Motivation es antreibt und ob das Gehalt unverhältnismäßig hoch ist. Diese Informationen bekommen wir aus dem Brief an die Aktionäre.

Margin of Safety: Hat das Unternehmen ein Sicherheitspolster? Hier ist zu fragen, ob der Preis gerade attraktiv ist. Dann schaut Phil Town sich die Fundamentaldaten an. Wenn diese attraktiv sind, dann berechnet er einen Empfehlungspreis (Sticker Price) und einen Sicherheitspreis (Margin of Safety) für das Unternehmen.

Gefiltert werden nach Unternehmen, die eine hohe und nachhaltige Rentabilität aufweisen. Dazu verwenden wir folgende Kennzahlen:

Die Gesamtkapitalrendite (ROIC) soll in jedem der letzten zehn Jahre mindestens 10 % betragen haben. Auch soll das Eigenkapitalwachstum in jedem der letzten fünf Jahre mindestens 10 % betragen haben. Das EPS-Wachstum soll sowohl im letzten Jahr als auch im Durchschnitt der letzten fünf und zehn Jahre mindestens 10 % betragen haben. Ebenso soll das Umsatzwachstum sowohl im letzten Jahr als auch im Durchschnitt der letzten fünf und zehn Jahre mindestens 10 % betragen haben. Und das operative Cashflowachstum soll in jedem der letzten drei Jahre mindestens 10 % betragen haben.

Da diese Kriterien sehr streng sind und daher zu einer kleinen Auswahl an qualitativ hochwertigen Unternehmen führen, wurde der Schwellenwerte auf 5 % reduziert.

Das Aktienscreening "Phil Town Rule #1" ist in der Software aktien RANKINGS als Template fertig hinterlegt. Wer es noch einfacher mag, kann sich über unseren digitalen Kiosk PAPER täglich um 8 Uhr die tagesaktuelle Auswertung per PDF zuschicken lassen.

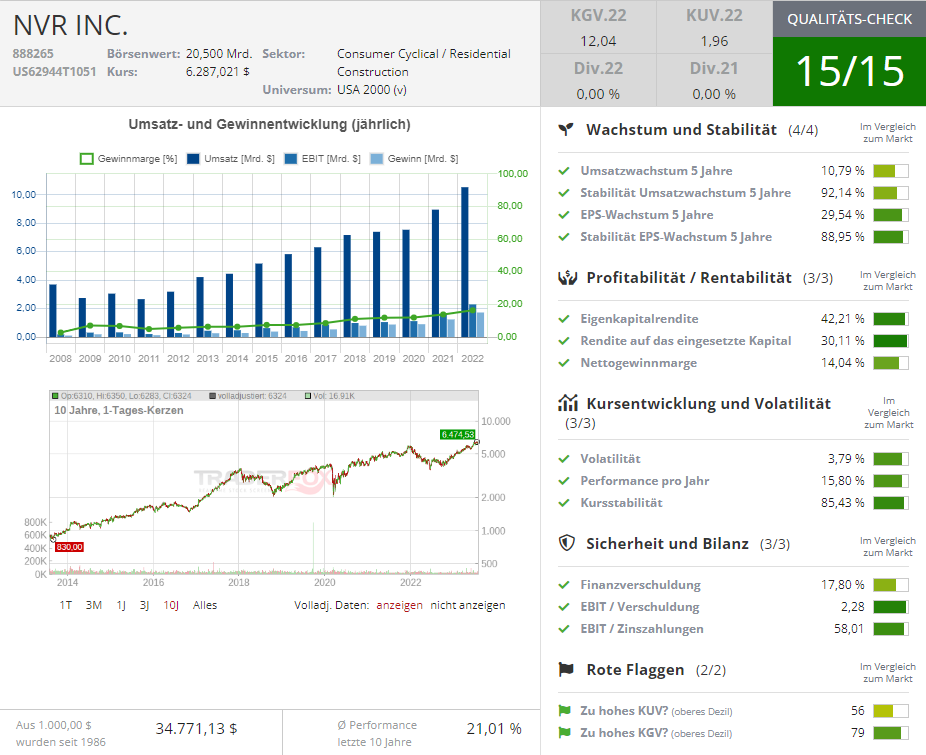

1. NVR Inc. - Alles rund ums Eigenheim.

Für die Erfüllung des Traums vom Eigenheim ist NVR Inc. zuständig. Als führender Hausbauer in den USA bietet NVR auf den Kunden zugeschnittene individuelle Lösungen an. Nicht nur im Bau, sondern auch in der Finanzierung und im Verkauf von Wohnimmobilien ist NVR vertreten. Damit deckt es die gesamte Wertschöpfungskette ab und profitiert von Synergien und Skaleneffekten.

Meaning: Beispielsweise hätte NVR Inc für einen eine große Bedeutung, wenn man selbst ein Hausbesitzer wäre und wüsste, wie wichtig es ist, ein qualitativ hochwertiges und bezahlbares Zuhause zu haben. Das Geschäftsmodell von NVR basiert auf einer hohen Effizienz, einer kundenorientierten Strategie und einer soliden Finanzlage. Auch sorgt sich NVR über die Nachhaltigkeit. So haben sie in ihrem Statement über die Nachhaltigkeit ihre Partnerschaft mit dem US Green Building Council (USGBC) erklärt, um sicherzustellen, dass alle neuen Häuser den LEED-Standard (Leadership in Energy and Environmental Design) erfüllen. Der LEED-Standard ist ein international anerkanntes Zertifizierungssystem für grüne Gebäude, das die Umweltleistung von Gebäuden bewertet und zertifiziert.

Moat: NVR hat einen breiten Burggraben, der es vor der Konkurrenz schützt. Zum einen hat es eine starke Marke, die für Vertrauen und Loyalität bei den Kunden sorgt. Zum anderen hat es ein Geheimnis, das in seiner einzigartigen Bauweise liegt. NVR Inc baut seine Häuser in vorgefertigten Modulen, die dann vor Ort zusammengesetzt werden. Das spart Zeit, Geld und Ressourcen und ermöglicht eine hohe Flexibilität und Anpassungsfähigkeit an die Kundenwünsche.

Management: Das Management von NVR ist kompetent und anlegerfreundlich. Der CEO Paul Saville ist seit 2005 im Amt und hat das Unternehmen durch verschiedene Krisen geführt. Er hält selbst einen großen Anteil an Aktien von NVR und ist somit an dessen Erfolg interessiert. Das Gehalt des Managements ist angemessen und nicht übertrieben. Das zeigt sich auch in dem Brief an die Aktionäre, der transparent und ehrlich über die Ziele, Herausforderungen und Chancen von NVR berichtet.

Margin of Safety: NVR hat ein Sicherheitspolster, das es zu einer attraktiven Investition macht. Die Fundamentaldaten von NVR sind beeindruckend: Es hat eine hohe Eigenkapitalrendite, eine niedrige Verschuldung, einen positiven Cashflow und ein stabiles Wachstum. Der Empfehlungspreis für NVR liegt laut Phil Town bei 6.789 USD pro Aktie, während der Sicherheitspreis bei 3.395 USD pro Aktie liegt. Der aktuelle Kurs von NVR liegt bei 5.600 USD pro Aktie, was bedeutet, dass es noch ein gutes Potenzial nach oben gibt.

Kurzer Exkurs:

Der Empfehlungspreis ist der Preis, den ein Investor für eine Aktie zahlen sollte, um eine gute Rendite zu erzielen. Der Sicherheitspreis ist der Preis, den ein Investor für eine Aktie zahlen sollte, um eine noch bessere Rendite zu erzielen. Laut Phil Town, einem bekannten Value-Investor, sollte der Empfehlungspreis nicht höher als die Hälfte des inneren Werts einer Aktie sein. Der Sicherheitspreis sollte noch niedriger sein, etwa ein Drittel des inneren Werts. Diese Preise sollen dem Investor einen Sicherheitspuffer bieten, falls der Markt die Aktie falsch bewertet oder die Geschäftslage sich verschlechtert.

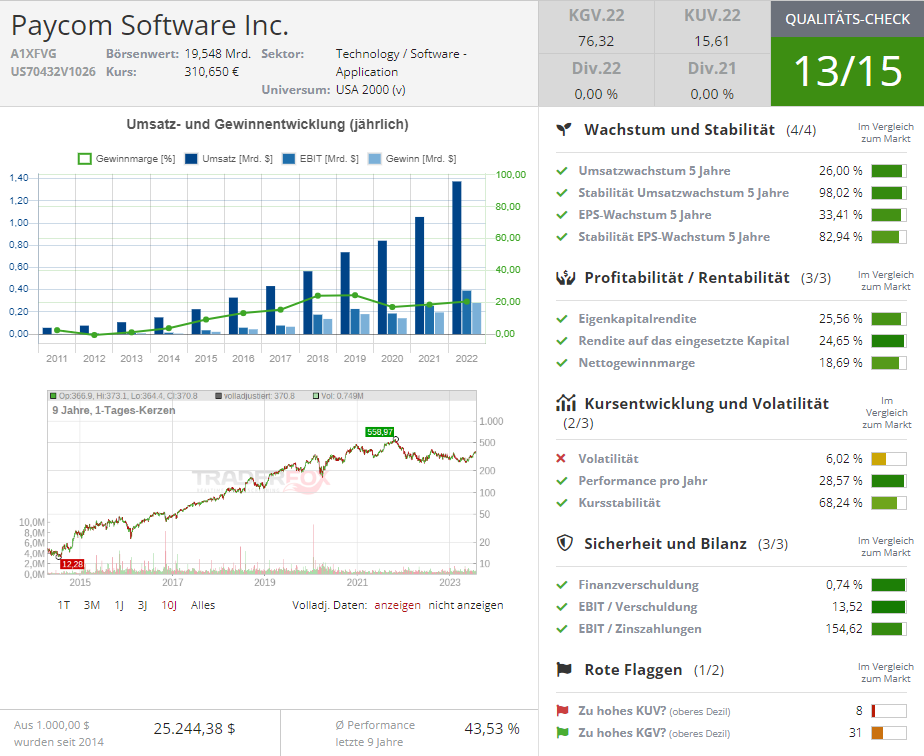

2. Paycom Software Inc. - Der Traum des Personalmanagements.

Eine Software, die das Leben von Personalverantwortlichen erleichtert, ist der Traum vieler Unternehmen. Doch nicht alle Anbieter können diesen Traum erfüllen. Nur wenige haben die Erfahrung, die Expertise und die Innovation, die nötig sind, um eine cloudbasierte Lösung zu schaffen, die den gesamten Lebenszyklus eines Mitarbeiters abdeckt. Einer dieser Anbieter ist Paycom Software, ein US-amerikanisches Unternehmen, das seit 1998 auf dem Markt ist. Mit Hauptsitz in Oklahoma City und über 31.000 Kunden in allen Branchen und Regionen der USA ist Paycom Software ein führender Anbieter von Softwarelösungen für die Personalabteilungen von mittleren und großen Unternehmen. Im Jahr 2022 erzielte das Unternehmen einen beeindruckenden Umsatz von 1,2 Mrd. USD und einen Gewinn von 227 Mio. USD.

Meaning: Ich finde das Thema Personalmanagement sehr interessant, da es einen großen Einfluss auf die Motivation, Produktivität und Zufriedenheit der Mitarbeiter hat. Ich glaube, dass die Digitalisierung von Personalprozessen viele Vorteile für Arbeitgeber und Arbeitnehmer bringt, wie zum Beispiel mehr Transparenz, Effizienz und Flexibilität.

Moat: Burggrabenqualität erlangt die Aktie aus mehreren Gründen. Gerade die Zuverlässigkeit und Sicherheit steht hier im Vordergrund. Paycom Software wurde mehrfach als einer der besten Arbeitgeber und einer der innovativsten Softwareanbieter ausgezeichnet. Zum anderen hat das Unternehmen ein Geheimnis, das in seiner proprietären Technologie liegt. Paycom Software entwickelt seine Software selbst und bietet eine integrierte Lösung an, die alle Personalprozesse in einer einzigen Datenbank vereint. Das ermöglicht eine hohe Skalierbarkeit, Anpassbarkeit und Benutzerfreundlichkeit. Schließlich hat das Unternehmen einen Umstiegsvorteil, der sich aus der hohen Kundenbindung ergibt. Paycom Software hat eine sehr niedrige Abwanderungsrate von unter 10 % pro Jahr, was zeigt, dass die Kunden mit dem Service zufrieden sind und nicht zu einem anderen Anbieter wechseln wollen.

Management: Erfahrene und engagierte Führungskräfte sind hier vertreten. Der Gründer und CEO Chad Richison ist immer noch an Bord und hält 14 % der Aktien des Unternehmens. Er hat eine klare Vision für die Zukunft von Paycom Software und investiert kontinuierlich in Forschung und Entwicklung, um die Software zu verbessern, eine höhere Sicherheit zu gewährleisten und neue Funktionen hinzuzufügen.

Margin of Safety: Wie steht es um die Margin of Safety? Um diese Frage zu beantworten, muss zuerst der faire Wert oder der Empfehlungspreis (Sticker Price) der Aktie berechnet werden. Dazu wird zunächst die Formel von Phil Town verwendet:

Sticker Price = EPS * (8 + Wachstumsrate) * 4

EPS ist der Gewinn pro Aktie, der aus dem letzten Geschäftsbericht genommen wird. Die Wachstumsrate ist die durchschnittliche jährliche Wachstumsrate des Gewinns pro Aktie in den letzten zehn Jahren. Die Zahl 8 steht für das durchschnittliche Kurs-Gewinn-Verhältnis (KGV) eines soliden Unternehmens. Die Zahl 4 ist ein Multiplikator, der die Qualität des Unternehmens widerspiegelt. Je höher die Zahl, desto besser das Unternehmen.

Mit diesen Daten ergibt sich folgender Sticker Price:

Sticker Price = 4,68 * (8 + 25,6) * 4

Sticker Price = 5,61 * 33,6 * 4

Sticker Price = 754,78

Das bedeutet, dass die Aktie von Paycom Software einen fairen Wert von 754,78 USD hat. Um ein Sicherheitspolster zu haben, sollte ich die Aktie aber nicht zum vollen Preis kaufen, sondern nur zum halben Preis oder zum Sicherheitspreis (Margin of Safety). Das ist der Preis, bei dem ich einen Rabatt von 50 % auf den fairen Wert bekomme.

Margin of Safety = Sticker Price / 2

Margin of Safety = 754,78 / 2

Margin of Safety = 377,39

Das bedeutet, dass die Aktie von Paycom Software ein Sicherheitspolster hat, wenn sie unter 377,39 USD gehandelt wird. Der aktuelle Kurs der Aktie liegt bei 370 USD, was bedeutet, dass der Preis gerade attraktiv ist und ich einen Rabatt von 57 % auf den fairen Wert bekomme.

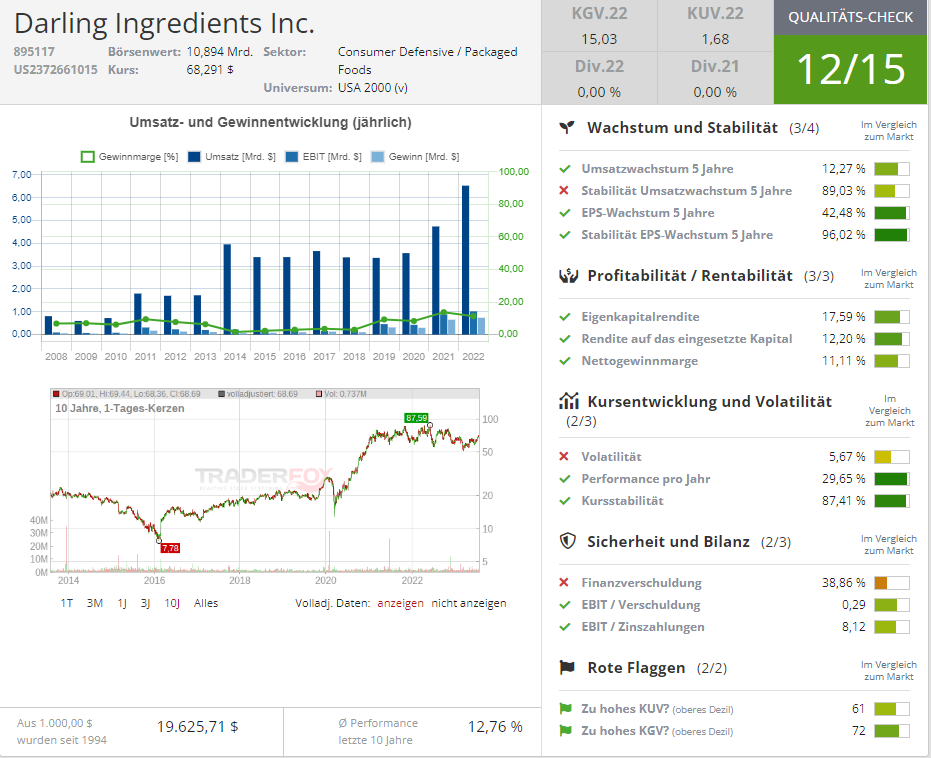

3. Darling Ingredients - Schlachtabfälle, Fette, Öle, Knochen, Federn, alles wird verwertet.

Aus tierischen Nebenprodukten entstehen wertvolle Inhaltsstoffe für verschiedene Branchen. Das ist die Mission eines weltweit führenden Unternehmens, das sich der Nachhaltigkeit und Natürlichkeit verschrieben hat. Ob Schlachtabfälle, Fette, Öle, Knochen, Federn oder andere organische Materialien – nichts geht verloren, alles wird genutzt. Mit modernster Technologie und strengen Qualitätsstandards verwandelt dieses Unternehmen Abfall in Produkte für die Lebensmittel-, Futtermittel-, Pharma-, Kosmetik-, Kraftstoff- und Düngemittelindustrie. Wie heißt dieses Unternehmen? Darling Ingredients.

Meaning: Aus Abfall wertvolles machen, das ist faszinierend und profitabel. Man verwandelt organische Reststoffe in Produkte, die in der Lebensmittel-, Tierfutter-, Pharma- und Energieindustrie gebraucht werden. Dabei achtet das Unternehmen nicht nur auf seinen eigenen Profit, sondern auch auf das Wohl der Tiere, die Umwelt und die Gesellschaft. Produziert werden biobasierte Kraftstoffe, die den CO₂-Ausstoß reduzieren.

Moat: Die Burggrabenqualität kommt natürlich nicht aus dem Nichts. Nachhaltigkeit steht gerade in den Zeiten, in denen überall von der Klimakrise und einem verschwenderischen Lebensstil gesprochen wird, an vorderster Front. Das Unternehmen ist seit über 130 Jahren im Geschäft und hat sich einen guten Ruf bei seinen Kunden erarbeitet. Zum anderen hat das Unternehmen ein Geheimnis in Form von patentierten oder proprietären Technologien, die es ihm ermöglichen, effizienter und kostengünstiger zu produzieren als seine Wettbewerber. Zum Beispiel verfügt das Unternehmen über eine einzigartige Anlage zur Herstellung von erneuerbarem Diesel aus tierischen Fetten in den USA. Zum dritten hat das Unternehmen eine Gebühr in Form von langfristigen Verträgen mit seinen Lieferanten und Abnehmern, die ihm eine stabile Versorgung mit Rohstoffen und eine hohe Nachfrage nach seinen Produkten sichern. Zum vierten hat das Unternehmen einen Umstiegsvorteil, da es schwer ist, einen anderen Anbieter zu finden, der dieselbe Vielfalt und Qualität an Produkten aus tierischen Nebenprodukten anbietet wie Darling Ingredients.

Management: Verfolgt wird eine klare Strategie, die auf organischem Wachstum, Akquisitionen und Innovationen basiert. Das Management investiert kontinuierlich in die Erweiterung und Modernisierung seiner Produktionskapazitäten, um seine Marktposition zu stärken und neue Märkte zu erschließen und nachhaltiger zu werden. Auch steht die Entwicklung neuer Produkte und Dienstleistungen, die den Bedürfnissen seiner Kunden entsprechen und einen Mehrwert schaffen. Das Management kommuniziert transparent und regelmäßig mit seinen Aktionären über die finanzielle und operative Entwicklung des Unternehmens. Es gibt keine Hinweise, dass der CEO übermäßigen Lohn erhält.

Margin of Safety: Doch ist der Preis momentan attraktiv? Um dies zu beurteilen, müssen wir zunächst den fairen Wert der Aktie schätzen. Dazu können wir die Methode des diskontierten Cashflows verwenden, die auf den zukünftigen freien Cashflows des Unternehmens basiert. Laut den überwiegenden Analystenschätzungen wird Darling Ingredients in den nächsten fünf Jahren ein durchschnittliches jährliches Wachstum des freien Cashflows von 9,8 % erzielen. Wenn wir diese Wachstumsrate auf die nächsten zehn Jahre extrapolieren und einen Abzinsungssatz von 10 % anwenden, erhalten wir einen fairen Wert von 83,64 USD pro Aktie. Dies ist der Empfehlungspreis oder Sticker Price nach Phil Town.

Um den Sicherheitspreis oder Margin of Safety zu berechnen, müssen wir den Empfehlungspreis um 50 % reduzieren. Dies gibt uns einen Sicherheitspreis von 41,82 USD pro Aktie. Dies ist der Preis, zu dem wir die Aktie kaufen sollten, um ein geringes Risiko und eine hohe Rendite zu erzielen.

Der aktuelle Kurs von Darling Ingredients beträgt zum Zeitpunkt dieses Schreibens 62,82 USD pro Aktie. Dies bedeutet, dass die Aktie um 33 % über dem Sicherheitspreis und um 25 % unter dem Empfehlungspreis liegt. Das heißt, dass die Aktie weder ein Schnäppchen noch überteuert, sondern eher fair bewertet ist.

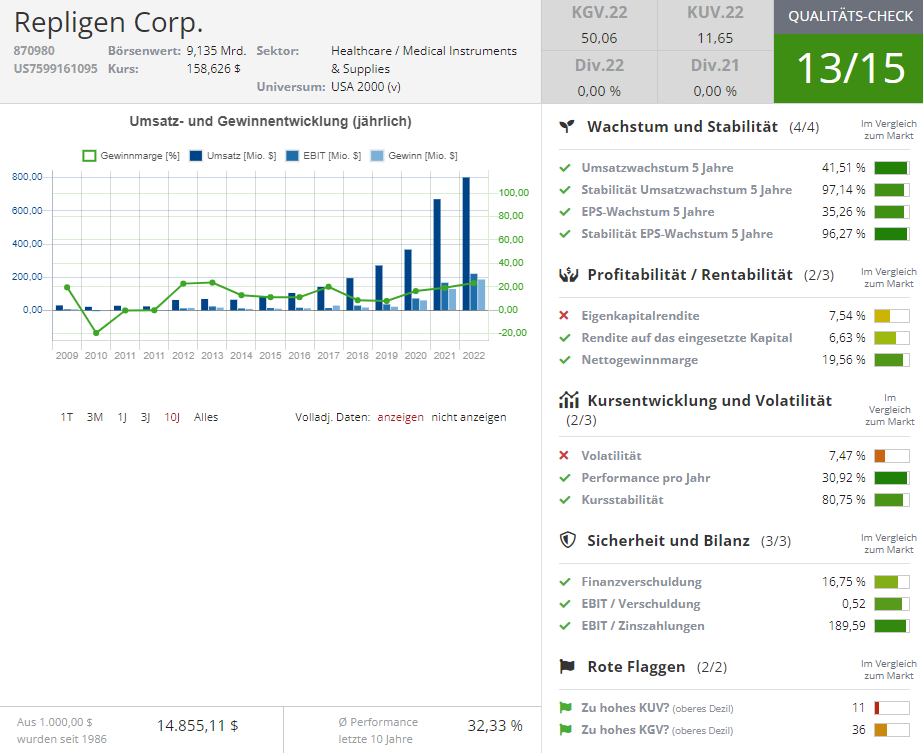

4. Repligen Corp - Der Lieferant für die Bioprozessindustrie.

Mit innovativen Technologien und Produkten unterstützt dieses Unternehmen die Bioprozessindustrie bei der Entwicklung und Herstellung von biologischen Wirkstoffen wie Plasmid-DNA, viralen Vektoren, mRNA und neuen Modalitäten wie ganzen Zellen oder kultiviertem Fleisch. Die Geschichte dieses Unternehmens begann im Jahr 1981, als es an der NASDAQ-Börse unter dem Symbol RGEN gelistet wurde. Heute hat es seinen Hauptsitz in Waltham, Massachusetts, USA und ist ein führender Anbieter in seinem Bereich.

Meaning: Ein Unternehmen sollte nur gekauft werden, wenn man versteht, was das Unternehmen macht, wie die Branche funktioniert und wenn es sich an Wertvorstellungen orientiert, die man selbst für gut erachtet. Ein Interesse an der Biotechnologie ist von Vorteilen, um die Prozesse besser nachvollziehen zu können. Das Geschäftsmodell von Repligen besteht darin, hochwertige Produkte und Lösungen für die Bioprozessindustrie anzubieten, die den Kunden helfen, ihre Produktivität und Qualität zu steigern.

Moat: Den Burggraben erhält Repligen durch Geheimnis und Gebühr. So werden mehrere Patente und Betriebsgeheimnisse, die seine Produkte und Technologien schützen und ihm einen Wettbewerbsvorteil verschaffen, gehütet. Zum Beispiel hat Repligen das XCell® ATF System entwickelt, das eine hohe Zellretention ermöglicht und die Zellkulturprozesse vereinfacht und intensiviert. Auch wird eine exklusive Kontrolle über einen bestimmten Markt gehalten: den Markt für Protein A-Liganden. Diese Liganden sind essenziell für die Herstellung von monoklonalen Antikörpern, die eine wichtige Klasse von biologischen Medikamenten darstellen. Hierbei hält Repligen den Titel des weltweit größten Herstellers von Protein A-Liganden und beliefert fast alle großen Biopharmaunternehmen.

Management: Gegen das Management ist nichts auszusetzen. Es wird im Sinne der Anleger, Wachstum und der Expansion gehandelt. Das Management verfolgt eine klare Strategie, die auf organisches Wachstum durch Innovation und Akquisitionen durch gezielte Ergänzungen setzt. Gleichzeitig sorgen die Patente für Sicherheit und Stabilität.

Margin of Safety: Betrachten wir, wie viel Sicherheit wir haben, dass wir nicht zu viel für eine Aktie bezahlen. Es ergibt sich ein Empfehlungspreis von 246,3 USD pro Aktie, der sich aus einer Analyse der Fundamentaldaten und der Wachstumsaussichten von Repligen ableitet. Der aktuelle Marktpreis von Repligen beträgt zum Zeitpunkt dieses Schreibens 176 USD pro Aktie. Der Margin of Safety ist also 123 USD, wenn man den Empfehlungspreis halbiert.

Es ist festzustellen, dass der Empfehlungspreis deutlich über dem Sicherheitspreis liegt. Das bedeutet, dass Repligen nach der Phil Town Rule #1 kein Sicherheitspolster hat und somit kein Kaufkandidat ist.

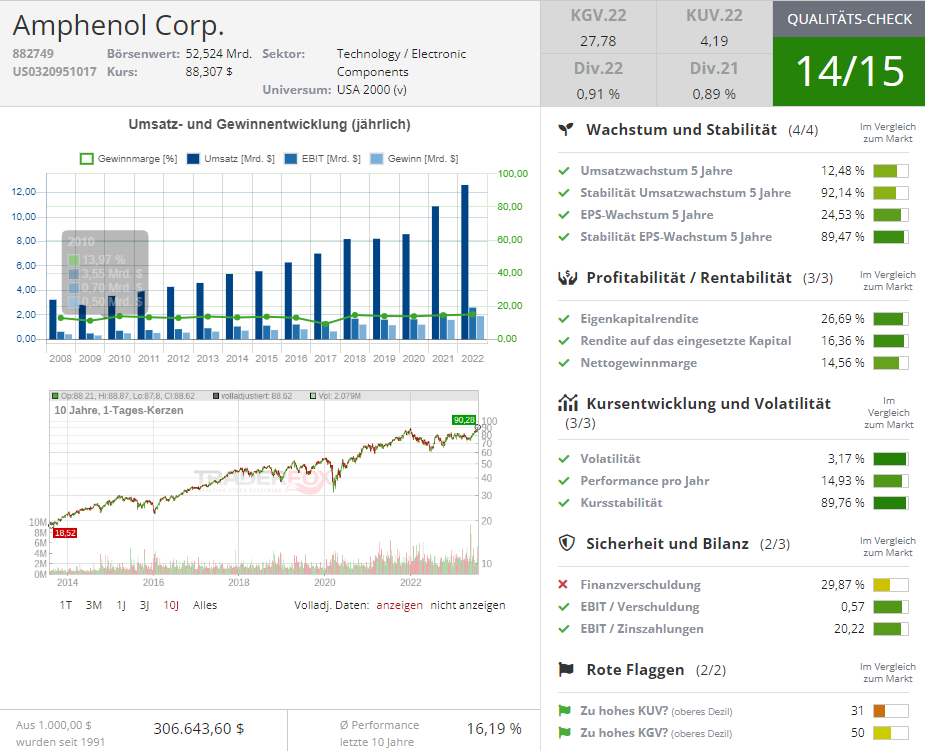

5. Amphenol Corp. - Der technologische Alleskönner.

Seit fast einem Jahrhundert verbindet eine Firma die Welt mit innovativen Technologien. Ob in Autos, Flugzeugen, Smartphones oder Computern, ihre Produkte ermöglichen die Übertragung von Daten, Signalen und Energie in verschiedenen Branchen und Anwendungen. Marktführer für Verbindungs-, Sensor- und Antennenlösungen. Mit Hauptsitz in den USA und Niederlassungen in über 30 Ländern ist Amphenol stolz auf seine Geschichte, seine Qualität und seine Vision für die Zukunft.

Meaning: Technologie ist für jedermann interessant und für jeden auch omnipräsent. Tag für Tag arbeiten wir mit Technologie. Technologie ermöglicht, diesen Text zu verfassen, gleichzeitig auch, dass er gelesen werden kann. Amphenol ermöglicht die Elektronikrevolution durch seine innovativen Produkte, die das Leben der Menschen verbessern, die Gesundheit unseres Planeten erhält und uns bei der Globalisierung unterstützt.

Moat: Amphenol erhält seinen Burggraben durch eine Kombination aus mehreren Arten. Zum einen ist Amphenol quasi überall vertreten. Anbieter von Steckverbindern für die Boeing 787, technische Unterstützung und das Design, Steckverbindern für die Automobilindustrie, insbesondere für Elektro- und Hybridfahrzeuge, im Bereich der Medizintechnik, wo es Steckverbinder für Geräte wie Herzschrittmacher, Defibrillatoren, MRT-Scanner und Ultraschallgeräte herstellt. Da, wo Technologie ist und gebraucht wird, da ist auch Amphenol. Dieses Unternehmen ist mit vielen Stützen sehr breit aufgestellt. Diese Stellung konnte Amphenol sich aber auch nur erarbeiten, weil es sich als vertrauenswürdiger Partner über die letzten Jahre etabliert hat, der die strengen regulatorischen Anforderungen erfüllt und sich an die sich ständig ändernden technologischen Trends anpasst.

Management: Auch hier lässt sich ähnlich zu den anderen Unternehmen nichts Negatives feststellen. Die Löhne sind legitim und Investitionen werden auch nicht vernachlässigt. So gab das Management die Pressemitteilung heraus und informiert über die Veröffentlichung des Nachhaltigkeitsberichts 2022. Dort wird der Fortschritt bei der Reduzierung seines ökologischen Fußabdrucks, dem Schutz seiner Mitarbeiter und dem Engagement für seine Gemeinschaften dargestellt und darüber hinaus acht neue Nachhaltigkeitsziele mit Fristen bis 2025 oder 2030 gesetzt. Zu den wichtigsten Errungenschaften von Amphenol im Jahr 2022 gehören:

- Die Erhöhung des Anteils erneuerbarer Energien am Stromverbrauch der Anlagen auf 20 % und die Verringerung der umsatznormalisierten Treibhausgasemissionen um 24 % im Vergleich zu 2021.

- Die Verringerung des Wasserverbrauchs pro Umsatz um 11 % im Vergleich zum Vorjahr und die Festlegung von Wasserentnahmezielen für 20 der wasserintensivsten Anlagen.

- Die Erhöhung der Menge an recyceltem metallhaltigem Plattierschlamm um 115 % im Vergleich zu 2019 und die Durchführung einer detaillierten Analyse des Karton- und Kunststoffverpackungsverbrauchs zur Unterstützung künftiger Verpackungsoptimierungsmaßnahmen.

- Die Bewertung der Tier-1-Direktlieferanten auf das Risiko von Zwangs- oder Pflichtarbeit mit einem geografischen Risikoansatz und die Übersetzung des Verhaltenskodex für Lieferanten und der Richtlinie für verantwortungsvolle Arbeit für Lieferanten in acht Sprachen.

- Die Förderung von Vielfalt, Gleichberechtigung und Inklusion in der Belegschaft durch verschiedene Initiativen, Programme und Schulungen, die darauf abzielen, ein integratives Arbeitsumfeld zu schaffen und Talente zu entwickeln.

Margin of Safety: Der aktuelle Kurs liegt bei 84 USD. Der Empfehlungspreis liegt bei 104,76 USD, basierend auf einem erwarteten jährlichen Wachstum von 15 % und einem Kapitalisierungsfaktor von 15. Der Sicherheitspreis liegt bei 52,38 USD, basierend auf einem Abschlag von 50 % vom Empfehlungspreis. Das bedeutet, dass der aktuelle Kurs unter dem Empfehlungspreis, aber über dem Sicherheitspreis liegt. Das ist ein gutes Zeichen, weil es bedeutet, dass die Aktie unterbewertet ist, aber nicht zu riskant. Trotzdem zeigt es auch, dass es nach dieser Strategie noch etwas Platz nach unten gibt, um wieder eine attraktive Einstiegsmöglichkeit zu erhalten.

Fazit zur Phil Town Rule:

Man sollte in Unternehmen investieren, die man versteht, die einen Wettbewerbsvorteil haben, die von einem fähigen Management geführt werden und die zu einem attraktiven Preis erhältlich sind. Man soll aber auch wissen, dass diese Regel nicht immer einfach anzuwenden ist, da man viel Recherche betreiben muss, um die Kriterien zu überprüfen und man auch Geduld und Disziplin braucht, um auf den richtigen Kauf- und Verkaufszeitpunkt zu warten. Für die Margin of Safety kann man den inneren Wert einer Aktie nur schätzen und auch dies kann über die Jahre anfangen zu variieren, abzuschwächen oder stärker zu werden. Diese Regel schützt nicht vor Marktschwankungen oder unvorhersehbaren Ereignissen, die den Wert der Aktien beeinflussen können, trotzdem ist diese Anlagestrategie eine sehr interessante.

Tipp: Das Aktienscreening "Phil Town Rule #1" ist in der Software aktien RANKINGS als Template fertig hinterlegt. Wer es noch einfacher mag, kann sich über unseren digitalen Kiosk PAPER täglich um 8 Uhr die tagesaktuelle Auswertung per PDF zuschicken lassen.

Liebe Grüße und erfolgreiches Investieren.

Philipp Barthelmä

& Profi-Tools von

& Profi-Tools von