Diese 3 Aktien gehören zu den Leadern im starken Energie-Sektor

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Wer in die besten Aktien investieren möchte, sollte sich auf führende Unternehmen in den stärksten Branchen und Sektoren konzentrieren. Eine Untersuchung der Performance von Aktien hat ergeben, dass ca. 50 % auf die Performance der Branchen und Sektoren zurückzuführen ist. Ein Sektor, der aufgrund des sich zuspitzenden Konflikts im Nahen Osten zunehmend gefragt ist, ist der Energie-Sektor.

Der Nahe Osten spielt für die globalen Energiemärkte eine zentrale Rolle, insbesondere in Bezug auf die Produktion und den Export von Erdöl und Erdgas. Sollte die regionale Nachfrage nach Energie steigen und die Produktion und Lieferung durch den Konflikt gestört werden, dürfte dies die globalen Energiepreise deutlich anheizen. In diesem Artikel werfen wir daher einen Blick auf die Energie-Aktien von Targa, ExxonMobil und CONSOL und zeigen euch, wir ihr mit TraderFox die Branchen und Sektoren im Blick behaltet.

Mit dem Sector-Spider die besten Sektoren im Blick behalten

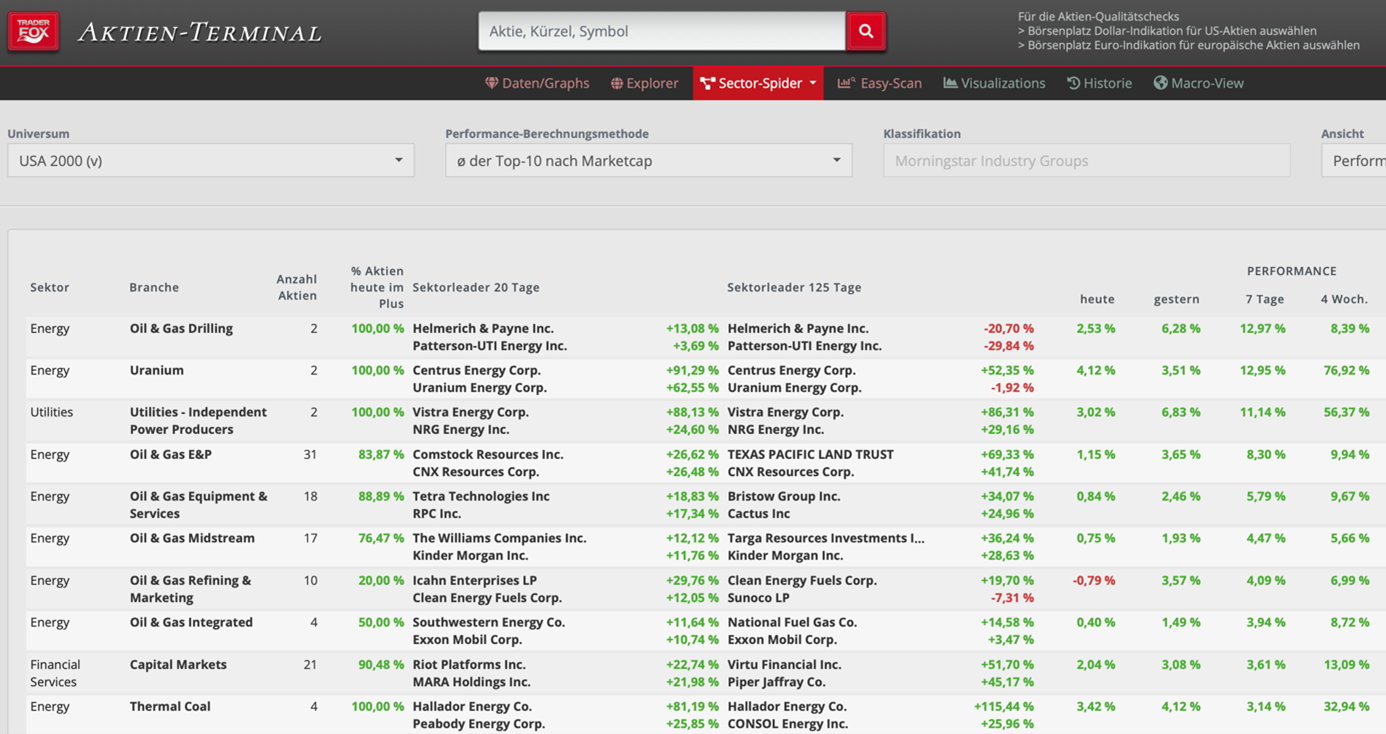

Um das Screening nach den stärksten und schwächsten Branchen durchzuführen, müsst ihr euch im Aktien-Terminal auf aktie.traderfox.com anmelden und den Sector-Spider öffnen. Hier könnt ihr zwischen verschiedenen Screenern für die stärksten Sektoren, Branchen und TraderFox-Anlagetrends sowie einem Saisonality-Screener wählen. Anschließend bestimmt ihr das Aktienuniversum, die Berechnungsmethode und die angezeigten Kennzahlen für die Kurslisten.

Top 10 der stärksten Sektoren (Quelle: TraderFox Sector-Spider)

Für die Sortierreihenfolge könnt ihr die Performance von heute, gestern, den letzten 7 Tagen sowie den letzten 4 Wochen wählen. Zusätzlich wird die Zahl der 52-Wochenhochs und -tiefs der jeweiligen Sektoren und Branchen angezeigt. Bei Verwendung des Branchen-Screeners fällt auf, dass die Top 10 deutlich vom Energie-Sektor dominiert wird. Im Folgenden stellen wir daher drei führende Energie-Aktien vor, die in keiner Watchlist fehlen sollten.

Tipp: Für den Erfolg beim Trading und Investieren kommt es darauf an, die Screening-Routinen regelmäßig zu wiederholen. Um das Screening nach den besten Sektoren und Branchen selbst durchzuführen, benötigst du das "Morningstar Datenpaket". Eine Übersicht aller Produkte findet ihr auf traderfox.com.

Targa Resources (ISIN: US87612G1013)

Targa Resources ist ein US-Anbieter von Midstream-Dienstleistungen, das Erd- und Flüssiggas aufbereitet und transportiert. Das Unternehmen betreibt ein breit gefächertes Infrastruktur-Netz den Transport, die Lagerung sowie den Vertrieb. Die Anlagen verbinden Erdgas und NGLs mit den Abnehmern. Targa Resources wurde 2003 gegründet und im Jahr 2010 an die Börse gebracht.

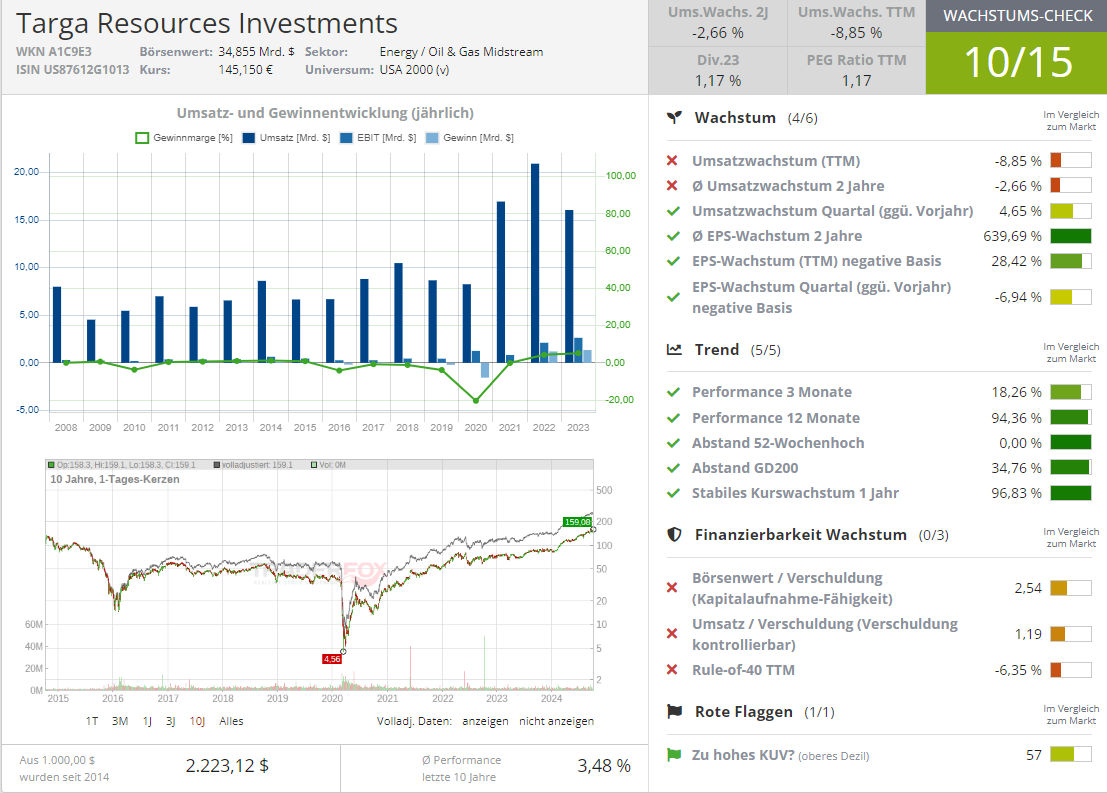

Am 01.08.2024 wurden die Zahlen für das Q2 2024 vorgelegt. Dank eines Rekordvolumens bei Permian, NGL-Transport und Fraktionierung konnte der Umsatz trotz schwächeren Gas-Preisen um 3 % auf 2,991 Mrd. USD gesteigert werden. Das bereinigte EBITDA ergab sich mit 984 Mio. USD zu einem neuen Q2-Rekord. Die EBITDA-Prognose für das Gesamtjahr 2024 wurde entsprechend um 5 % auf bis zu 4,05 Mrd. USD angehoben.

Im Chart zeigt die Aktie seit mehreren Monaten einen ungebrochenen Aufwärtstrend mit geringer Volatilität. Bereits Anfang 2024 brach Targa Resources aus einer langen Konsolidierung aus und zeigte gegenüber dem Energie-Sektor hohe relative Stärke. Neben Investoren sorgen auch die großangelegten Aktienrückkaufprogramme des Unternehmens für konstante Nachfrage. Nach dem Rückkauf von Stammaktien in Höhe von 355 Mio. USD im Q2 wurde ein weiteres Rückkaufprogramm im Wert von insgesamt 1,0 Mrd. USD angekündigt.

Quelle: Wachstums-Check TraderFox

Wochen-Chart der Targa Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Targa Resources ist ein US-amerikanischer Midstream-Dienstleister für Erd- und Flüssiggas. Das Unternehmen berichtete im Q2 2024 ein Rekordvolumen und erhöhte seine Jahresprognose für das EBITDA. Die Aktie befindet sich in einem stabilen Aufwärtstrend und wird durch Aktienrückkäufe des Unternehmens gestützt. Börsianer sollten den Leader im Energie-Sektor im Blick behalten und die nächste Konsolidierung für einen Einstieg nutzen.

ExxonMobil (ISIN: US30231G1022)

ExxonMobil ist einer der größten Erdöl- und Petrochemieproduzenten, der in fast allen Ländern der Welt tätig ist. Zum Konzern gehört unter anderem auch die Tankstellenmarke Esso. Die Produkte von ExxonMobil werden in unterschiedlichsten Industriebranchen nachgefragt. Die Gründung des Öl-Konzerns reicht bis in das Jahr 1859 zurück, als das Unternehmen noch ein regionaler Vermarkter von Kerosin war. Der Börsengang erfolgte im Jahr 1978.

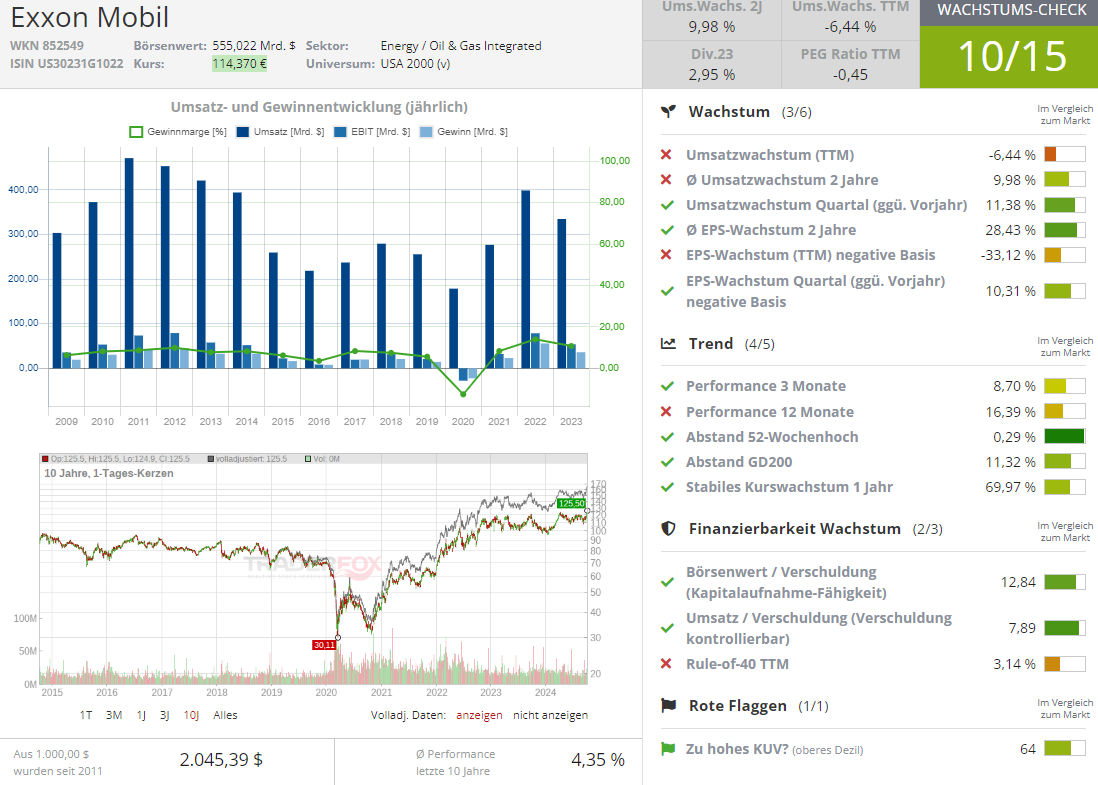

Am 02.08.2024 stellte ExxonMobil die Zahlen für das Q2 2024 vor. Die Upstream-Produktion stieg im Vergleich zum Q1 um 15 %. Der Umsatz stieg im Vergleich zum Vorjahreszeitraum um 12 % auf 93 Mrd. USD. Der Gewinn in Höhe von 9,2 Mrd. USD lag rund 17 % höher als vor einem Jahr. Die Schätzungen der Analysten wurden damit um rund 6 % geschlagen.

Nachdem der Aktienkurs von ExxonMobil seit mehr als 18 Monaten weitgehend seitwärts gelaufen war, kam es in der vergangenen Woche zu einem Big-Picture-Breakout. In einem insgesamt starken Energie-Sektor zog ExxonMobil als eine der ersten Aktien auf ein neues Allzeithoch und signalisiert damit sowohl fundamentale als auch charttechnische Stärke.

Quelle: Wachstums-Check TraderFox

Wochen-Chart der ExxonMobil Aktie (Quelle: TraderFox Trading-Desk)

Fazit: ExxonMobil ist eines der größten Erdöl- und Petrochemieunternehmen der Welt. Das Unternehmen steigerte im Q2 2024 seine Umsätze und Gewinne deutlich und übertraf die Analystenschätzungen. Nach einer langen Seitwärtsphase zeigt die Aktie nun wieder Stärke und bricht auf ein neues Allzeithoch aus.

CONSOL Energy (ISIN: US20854L1089)

CONSOL Energy ist ein Produzent von bituminöser Kraftwerkskohle und Kokskohle. Das Unternehmen betreibt sechs Bergwerke im Osten der USA und ging aus einem Spin-Off von CNX Resources hervor. Im August 2024 kündigte CONSOL einen Merger mit Arch Resources zu Core Natural Resources an, der bis voraussichtlich Q1 2025 abgeschlossen sein soll.

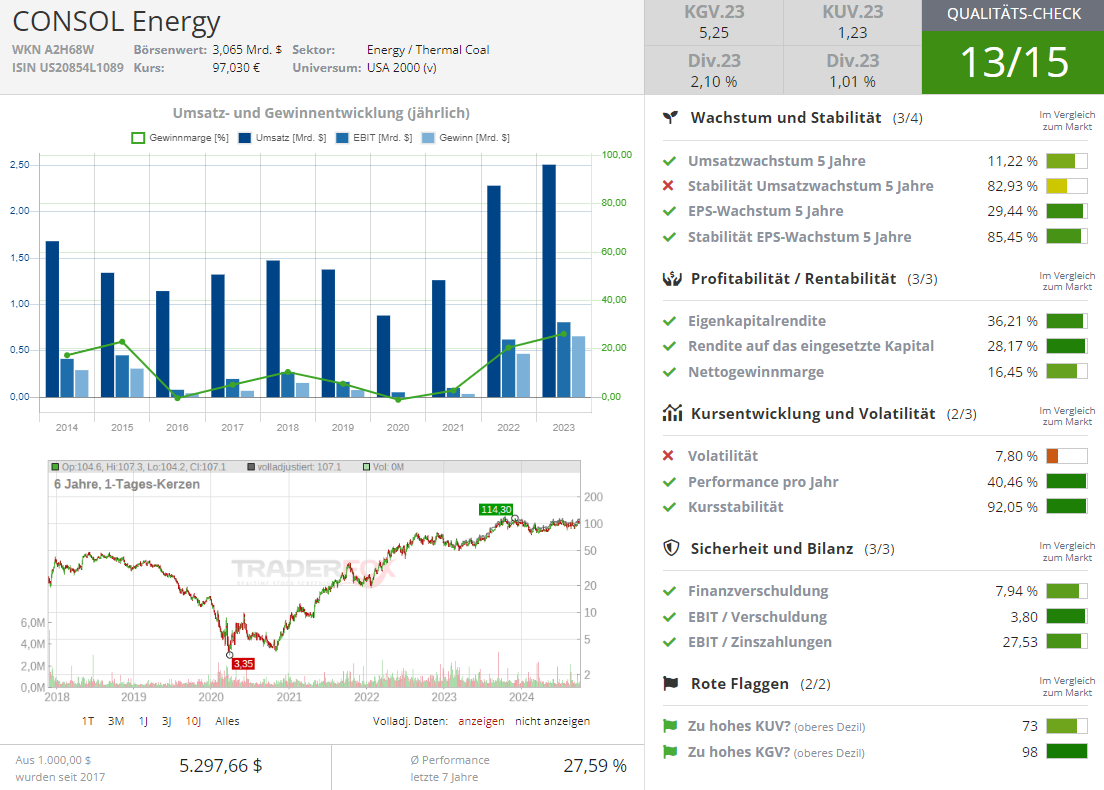

Die Zahlen von CONSOL für das Q2 2024 wurden am 08.08.2024 vorgestellt. Aufgrund der eingestürzten Brücke in Baltimore wurden die Export-Absätze stark behindert. Trotzdem gelang es dem Unternehmen, 5,8 Mio. Tonnen zu exportieren, was etwa 9 % unter dem Vorjahres-Volumen lag. Zusätzlich ging jedoch auch der Kohlepreis deutlich zurück, sodass der Nettogewinn mit 58 Mio. USD nur noch etwa ein Drittel des Vorjahresgewinns ausmachte.

Die Nachfrage nach der Aktie ist jedoch trotzdem vorhanden. Durch Rückkaufprogramme und den anstehenden Merger bleibt das Angebot der Aktie knapp, was den Kurs stabilisiert. Im Chart bildet sich seit knapp einem Jahr eine Cup-Handle-Formation. Dabei wurde das Kursverhalten zuletzt immer enger und ein Ausbruch könnte nun unmittelbar bevorstehen.

Quelle: Qualitäts-Check TraderFox

Wochen-Chart der CONSOL Aktie (Quelle: TraderFox Trading-Desk)

Fazit: CONSOL Energy ist ein Produzent von Kraftwerks- und Kokskohle, der bis Anfang 2025 mit dem Konkurrenten Arch Resources fusioniert. Das Geschäft wurde durch die eingestürzte Brücke in Baltimore stark behindert, blieb jedoch trotz niedrigerer Kohlepreise profitabel. Charttechnisch zeigt die CONSOL Aktie Potenzial für einen Ausbruch, weshalb sie jetzt unbedingt auf die Watchlist gehört.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

& Profi-Tools von

& Profi-Tools von