Diese 4 Aktien aus den USA überzeugen mit sicheren Geschäftsmodellen und Dauerläuferqualitäten!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

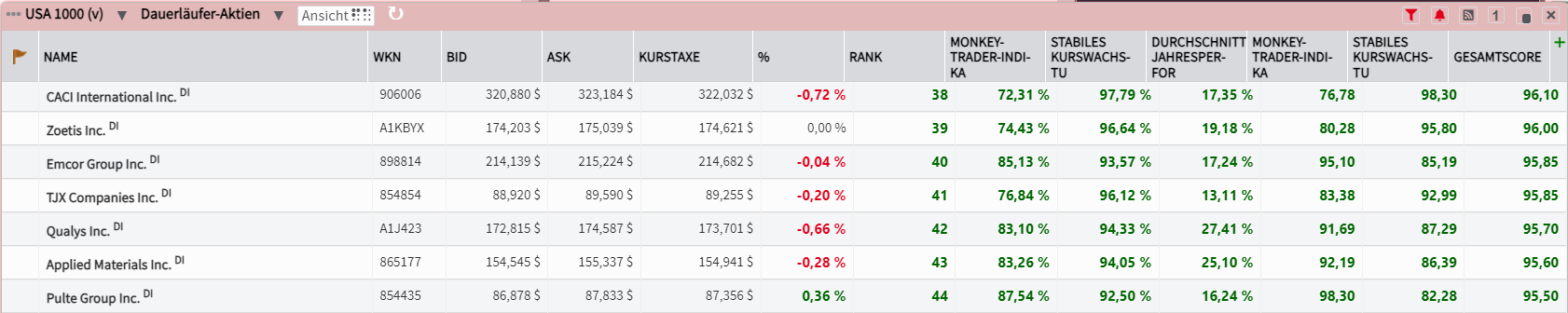

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Dauerläufer aus den USA vor!

CACI International – Die U.S. Army als treuen Kunde

CACI International ist ein Anbieter von Informationslösungen und Dienstleistungen. Hauptkunden des Unternehmens sind Agenturen und Abteilungen der US-Regierung, auf die der überwiegende Teil der Einnahmen des Unternehmens entfällt. CACI bietet Services, welche die nationale Sicherheitsmissionen und die Modernisierung/Transformation der Regierung für Nachrichtendienste, Verteidigung und zivile Kunden des Bundes unterstützen. Das Unternehmen bezieht rund 72 % seines Umsatzes von Abnehmern im Verteidigungsbereich, insbesondere aus dem Bereich Intelligence. Darüber hinaus ist das Unternehmen über eine Vielzahl von Tochtergesellschaften in den USA und Europa tätig. CACI ist bekannt für seine spezialisierten Technologie- und Beratungsdienste, vor allem für die US-Verteidigungs- und Geheimdienste. Die U.S. Army ist mit der größte Einzelkunde. Das Geschäft von CACI gliedert sich in den Bereich Expertise (Bereitstellung von Talenten für Regierungsbehörden – z.B. Software-Ingenieure) und Technologie (Entwicklung und Bereitstellung spezifischer technologieorientierter Dienstleistungen und Produkte, z.B. Battlefield-Hardware).

CACI hat in der Vergangenheit seine Gewinnmargen strategisch erhöhen können, indem es von seinem traditionellen "Expertise"-Geschäft zu einem profitableren Software-zentrierten "Technologie"-Geschäft übergegangen ist. Die Stärken von CACI liegen in den Kundenbeziehungen, der Teamqualität und der bisherigen Projekterfahrung. In den letzten fünf Jahren ist der Technologieanteil am Geschäft von CACI von 20 % auf 54 % im Geschäftsjahr 2022 gestiegen. Beide Sektoren wuchsen im Geschäftsjahr 2023 um 8 %, wobei die Technologie 54 % des Umsatzes ausmacht. Langfristiges Ziel von CACI ist es, diesen Anteil weiter auf 70 % zu steigern. Das Expertise-Geschäft wird eher als generisch angesehen, während das Technologiegeschäft es CACI ermöglicht, sich vom Wettbewerb zu differenzieren.

Wie andere Unternehmen, die in Verbindung mit dem US-Verteidigungsapparat stehen, wird auch CACI in den kommenden Jahren aus dem attraktiven Umfeld für Verteidigungsausgaben einen Nutzen ziehen. Hier dürfte CACI insbesondere von den IT-Modernisierungsbemühungen der US-Regierungsbehörden sowie von seiner Stärke bei Cyber-/elektronischen Kriegsführung profitieren. Angesichts des strategischen Wandels und der starken Finanzerfolge von CACI wird deutlich, dass der vielversprechende Ausblick des Unternehmens die treibende Kraft hinter der starken Managementprognose für das Geschäftsjahr 2024 ist. Für das kommende Geschäftsjahr prognostiziert das Management einen Gewinn von 19,38 USD bis 20,48 USD pro Aktie bei einem Umsatz von 7,20 Mrd. USD bis 7,40 Mrd. USD. Diese Prognose geht von einem Wachstum von über 7 % gegenüber dem Vorjahr aus, was eng mit der Wachstumsrate von 2023 übereinstimmt.

CACI erzielte im 1. Quartal 2024 einen Gewinn von 4,36 USD je Aktie bei einem Umsatz von 1,85 Mrd. USD. Die Konsensus-Ertragsschätzung betrug 4,52 USD pro Aktie bei einem Umsatz von 1,68 Mrd. USD. Das Unternehmen verfehlte die Erwartungen um 5,22 %, während der Umsatz im Vergleich zum Vorjahr um 15,22 % wuchs. Das Unternehmen für das Geschäftsjahr 2024 einen Gewinn von 19,38 USD bis 20,48 USD pro Aktie bei einem Umsatz von 7,20 Mrd. bis 7,40 Mrd. USD.

In den letzten 52 Wochen hat die Aktie von CACI International eine Rendite von 12,9 % erzielt. Über die letzten 5 Jahre beträgt die durchschnittliche Rendite 11,01 % und über die letzten 3 Jahre 15,71 %. Der durchschnittliche Drawdown in den letzten 10 Jahren betrug 22,38 %.

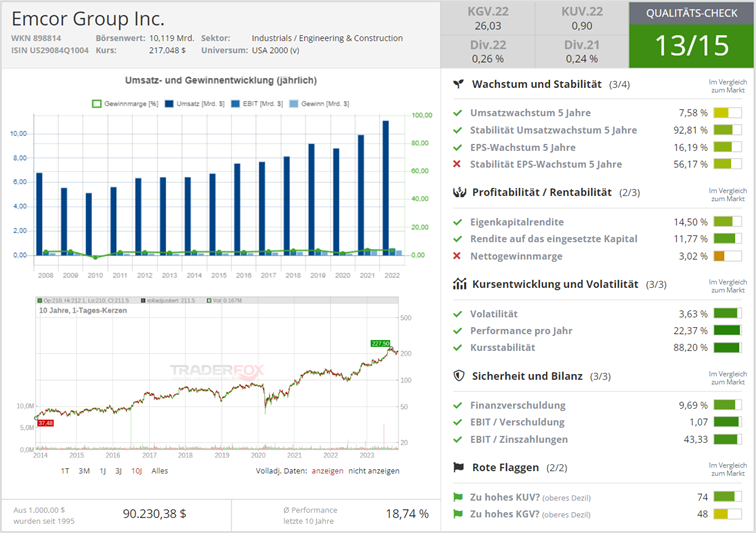

EMCOR Group - Führungsposition im Spezialbau wächst durch langfristige Nachfrageerweiterung

EMCOR Group ist ein Unternehmen, das sich auf elektrotechnische und mechanische Bau- sowie Facility-Services spezialisiert hat. Mit ihren verschiedenen Segmenten deckt das Unternehmen ein breites Spektrum an Dienstleistungen ab. Im Bereich der elektrischen Bau- und Facility-Services bieten sie Systeme für die Übertragung und Verteilung von elektrischer Energie an. Der mechanische Bau- und Facility-Services Bereich umfasst Heizungs-, Lüftungs-, Klima- und Kühlungssysteme sowie Anlagen zur Prozessventilation in Reinräumen. Building Services befasst sich mit Facility-Management-Dienstleistungen zur Unterstützung der Betriebs- und Instandhaltungsaufgaben von Kunden. Industrial Services wiederum deckt industrielle Wartungsarbeiten ab.

Der Schlüssel zum Erfolg von EMCOR ist die Kombination einer breit gefächerten Einnahmebasis neben einer hoch spezialisierten. Diese zweigleisige Strategie bietet nicht nur Ausfallsicherheit, sondern ermöglicht auch eine hervorragende Margenausweitung und Skalierbarkeit, da sich Nischendienste gegenseitig ergänzen und Cross-Selling Potenziale viel wahrscheinlicher realisiert werden können. Darüber hinaus ist EMCOR in der Lage, auf eine Reihe von makroökonomischen Trends zu reagieren. So würden höhere Ölpreise die Expansion des EMCOR-Segments Industrial Services unterstützen, während größere Investitionen in erneuerbare Energien die Umsätze des Segments Construction Services, vor allem im Bereich der Elektrokonstruktion, fördern könnten.

Die privaten und öffentlichen Investitionen in die US-Infrastruktur sind gestiegen, angetrieben durch den Inflation Reduction Act, dem Infrastructure Investment and Jobs Act sowie den grundlegend gestiegenen Investitionsvolumina in Infrastrukturfonds. EMCOR ist in einer aussichtsreichen Position, um die sich ergebenden Möglichkeiten zu nutzen. Mit spezialisierten Tätigkeiten im Bereich der Bauleistungen ist man für die verstärkten Investitionen in die allgemeine Infrastruktur (Straßen, Brücken usw.) und erneuerbare Energien gut gerüstet. Auch die Fähigkeiten von EMCOR im Halbleiterbau, die durch den CHIPS Act unterstützt werden, sind verstärkt gefragt. Beispielsweise verzeichnen Rechenzentren und Halbleiterfabriken in den USA eine exponentielle Nachfrage durch öffentliche und private Investitionen, wobei EMCOR profitabel positioniert ist. In letzter Zeit wurde auch ein größerer Fokus auf die Aufrechterhaltung der Luftqualität in Innenräumen gelegt, wobei Waldbrände und die Coronapandemie die Luftqualität in den Vordergrund gerückt haben. EMCOR ist in der Lage, auch dort durch seine Produkte Einnahmen zu erzielen.

Die EMCOR Group erzielte im 3. Quartal 2023 einen Gewinn von 3,61 USD pro Aktie bei einem Umsatz von 3,21 Mrd. USD. Analysten hatten mit 2,71 USD pro Aktie und einem Umsatz von 3,16 Mrd. USD gerechnet. Das Unternehmen übertraf die Konsensschätzungen um 33,21 %, während der Umsatz im Vergleich zum Vorjahr um 13,49 % wuchs. Das Unternehmen erwartet für das Gesamtjahr 2023 einen Gewinn von 12,25 USD bis 12,65 USD pro Aktie bei einem Umsatz von etwa 12,50 Mrd. USD.

In Bezug auf die Aktienperformance überzeugt EMCOR. Die Rendite der letzten 12 Monate beträgt beeindruckende 40 % und die durchschnittliche Rendite der letzten fünf Jahre liegt bei 22,37 %. Die durchschnittliche Rendite der letzten drei Jahre liegt sogar bei 43,49 %, während der durchschnittliche Drawdown der letzten zehn Jahre 23,41 % beträgt.

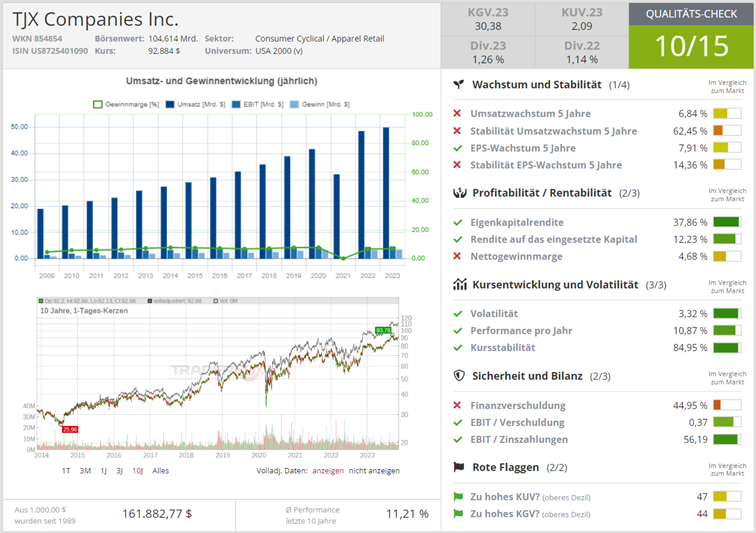

TJX Companies – Schnäppchenartikel für Alle

TJX Companies ist ein US-amerikanischer Einzelhändler, der weltweit mit Billigartikeln aus der Bekleidungs- und Haushaltswarenindustrie handelt. Das primäre Geschäftsmodell von TJX ist der Off-Price-Einzelhandel. Das Unternehmen kauft Marken- und Designerartikel direkt von Herstellern, Kaufhäusern und anderen Einzelhändlern zu erheblichen Rabatten aufgrund einer Reihe von Gründen (z.B. Überbestände, Schließungen, stornierte Bestellungen, etc.). Dadurch kann das Unternehmen diese Produkte deutlich günstiger als zu regulären Einzelhandelspreisen anbieten. Die Einzelhandelsketten von TJX bieten eine breite und vielfältige Produktpalette, darunter Bekleidung, Haushaltswaren, Möbel, Accessoires, Schuhe, Schönheitsprodukte und vieles mehr. Der sich ständig ändernde Bestand ist ein einmaliges grundlegendes Merkmal des Geschäfts, das ein einzigartiges Einkaufserlebnis für die Kunden schafft und zu häufigen Besuchen in den Geschäften anregt. Wiederkehrende Kundenbesuche sind sehr lukrativ, da sie die Verkaufswahrscheinlichkeit erhöhen.

Das Unternehmen betreibt verschiedene Store-Formate unter unterschiedlichen Markennamen, die jeweils auf bestimmte Kundensegmente zugeschnitten sind. T.J.Maxx und Marshalls konzentrieren sich auf Bekleidung und Haushaltswaren, HomeGoods/HomeSense ist auf Wohnkultur und Einrichtungsgegenstände spezialisiert und Sierra bietet Outdoor- und Aktiv-Lifestyle-Produkte an. Diese Unterscheidung ermöglicht es der Gruppe, ihr Geschäftsmodell zu nutzen, um in verschiedenen Einzelhandelsbranchen zu expandieren und so ihre Erträge zu maximieren. TJX ist mit dieser Strategie unglaublich erfolgreich und hat eine Reihe hoch angesehener Marken entwickelt, die gleichzeitig von der Diversifizierung des Umsatzes profitieren.

TJX wählt sorgfältig Filialen in stark frequentierten Bereichen aus, einschließlich Off-Mall-Standorten und anderen Einzelhandelsknotenpunkten, um einen breiten Kundenstamm anzuziehen. Diese Strategie ermöglicht es dem Unternehmen, eine vielfältige demografische Zielgruppe zu erreichen und den Fußverkehr zu maximieren. TJX legt großen Wert auf einen schnellen Lagerumschlag. Das Off-Preis-Modell regt die Kunden aufgrund attraktiver Rabatte und begrenzter Produktverfügbarkeit zu impulsiven Einkäufen an. Dieser Ansatz maximiert die Cash-Generierung und verringert das Risiko von Lagerhaltung während eines Abschwungs (ein wesentlicher Nachteil der Einzelhändler). Das Kernwertversprechen von TJX, Markenartikel zu ermäßigten Preisen anzubieten, hat bei den Verbrauchern große Resonanz gefunden, insbesondere in schwierigen wirtschaftlichen Zeiten. Eine weitere Vergrößerung des Wohlstandsgefälles sowie sich verändernde wirtschaftliche Rahmenbedingungen, die die Finanzen der Arbeiter- und Mittelschicht verschlechtern, werden Verbraucher, die nach Schnäppchen suchen, weiter anziehen.

TJX meldete für das 3. Quartal 2023 einen Gewinn von 1,03 USD pro Aktie bei einem Umsatz von 13,27 Mrd. USD. Die Konsensgewinnschätzung lag bei 0,97 USD pro Aktie bei einem Umsatz von 13,05 Mrd. USD. Das Unternehmen übertraf die Erwartungen um 3 %, während der Umsatz im Vergleich zum Vorjahr um 9,03 % stieg. Das Unternehmen erwartet für das 4. Quartal einen Gewinn von 1,07 bis 1,10 USD pro Aktie.

In den letzten 52 Wochen hat die Aktie von TJX eine Rendite von knapp 20 % erzielt. Die durchschnittliche Rendite der vergangenen 5 Jahre lag bei 11,47 % und in den vergangenen 3 Jahren bei 16,87 %. Der durchschnittliche Drawdown der letzten 10 Jahre betrug 20,89 %.

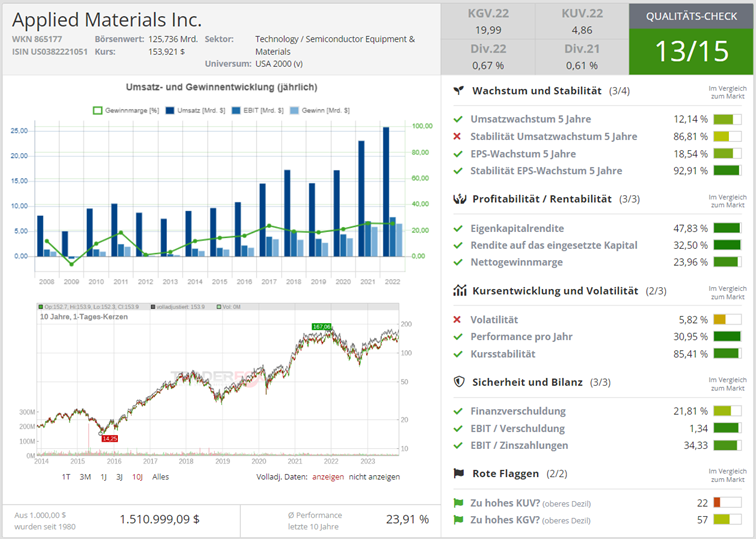

Applied Materials - Im neuen KI-Technologiezyklus zum Wachstum bestimmt

Das Unternehmen Applied Materials gehört zu den Spitzenreitern in der Halbleiter-, Flachbildschirm- und Photovoltaik-Industrie. Die von Applied Materials entwickelten Lösungen finden Anwendung bei der Herstellung von Smartphones, Flachbild-Fernsehern und Sonnenkollektoren. Angefangen von integrierten Schaltkreisen bis hin zu Solarzellen und organischen Leuchtdioden. Auch schlüsselfertige Fabriken zur Herstellung von Solarzellen sowie Wartungs- und Reparaturleistungen gehören zum Angebotsspektrum.

Laut Mordor Intelligence wird erwartet, dass der globale Halbleitermarkt von 650 Mrd. USD im Jahr 2022 bis 2028 auf 1,09 Bio. USD anwachsen wird, mit einer CAGR von 11 %. Dieses Wachstum wird durch die steigende Nachfrage nach schnelleren und anspruchsvolleren Halbleitern angetrieben, die durch fortschrittliche Technologien wie KI, IoT, 5G, Robotik und autonome Fahrzeuge beeinflusst werden. Applied Materials ist gut positioniert, um diese Wachstumschancen zu nutzen, und verfügt über ein breites Portfolio an Produkten und Dienstleistungen, um die Bereitstellung dieser Siliziumfertigungstechnologien der nächsten Generation zu beschleunigen.

Das Unternehmen hat in der ersten Jahreshälfte wichtige Fortschritte erzielt. Zum einen wurde das Centura Sculpta-Mustersystem entwickelt, das eine Alternative zum EUV-Doppelmuster ("Extreme Ultra-Violet") bietet. Zur groben Vereinfachung führt die EUV-Double-Musterung dazu, dass die Chip-Merkmale zweimal bedruckt werden und damit die Feature-Dichte erhöht wird. Dies ist eine Möglichkeit, die Auflösungsgrenzen von EUV zu umgehen. Sie erhöht jedoch die Produktionskosten und die Komplexität des Prozesses. Mit Centura Sculpta können Hersteller nun die Formen in jede beliebige Richtung verlängern, um den Abstand zwischen den Merkmalen zu verringern und die Musterdichte zu erhöhen. Bei dieser Methode lassen sich erhebliche Kosteneinsparungen erzielen, da Kunden das EUV-Verfahren nicht mehr zweimal ausführen müssen. Laut Applied Materials kann der Einsatz von Centura Sculpta zu Investitionskosteneinsparungen von ca. 250 Mio. USD pro 100.000 Wafer-Starts führen.

Eine weitere wichtige Produkteinführung in diesem Jahr ist die neue Halbleiterwafer-Fertigungsplattform des Unternehmens namens Vistara. Das Unternehmen nannte es die "bedeutendste neue Plattform" seit mehr als einem Jahrzehnt, die nach vier Jahren Forschung und Entwicklung entwickelt wurde. Vistara ist anpassbar und kann eine Vielzahl von Kammertypen, -größen und -konfigurationen verwenden. Darüber hinaus verfügt es über Tausende von Sensoren, die Daten für zukünftige Forschung und Entwicklung sammeln können. Die Plattform kann die Energiekosten des Kunden um 35 % und die Flächennutzung um bis zu 30 % senken.

Applied Materials erzielte im 3. Quartal einen Gewinn von 1,90 USD pro Aktie bei einem Umsatz von 6,43 Mrd. USD. Die Konsensus-Ergebnisschätzung betrug 1,73 USD pro Aktie bei einem Umsatz von 6,16 Mrd. USD. Das Unternehmen übertraf die Erwartungen um 6,74 %, während der Umsatz im Vergleich zum Vorjahresquartal um 1,46 % zurückging. Für das 4. Quartal erwarten Analysten, dass das Unternehmen 1,99 USD je Aktie bei einem Umsatz von 6,5 Mrd. USD verdienen wird.

Die Aktienperformance der letzten Jahre ist beeindruckend. Die Rendite der letzten 12 Monate betrug 43 %, während die durchschnittliche Rendite der letzten fünf Jahre bei beeindruckenden 31,4 % lag.

Liebe Grüße und vorab ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von