Diese 4 Dauerläuferaktien aus den USA bieten interessantes Wachstumspotenzial!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

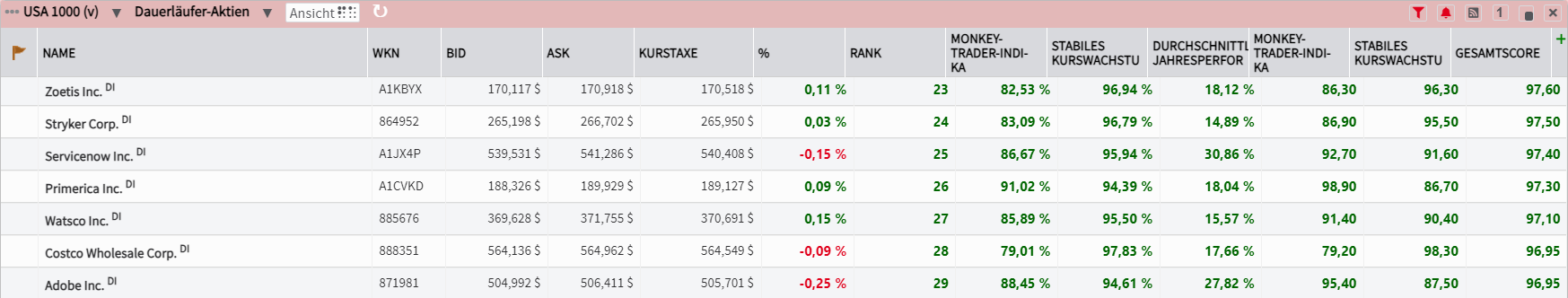

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Dauerläufer aus den USA vor!

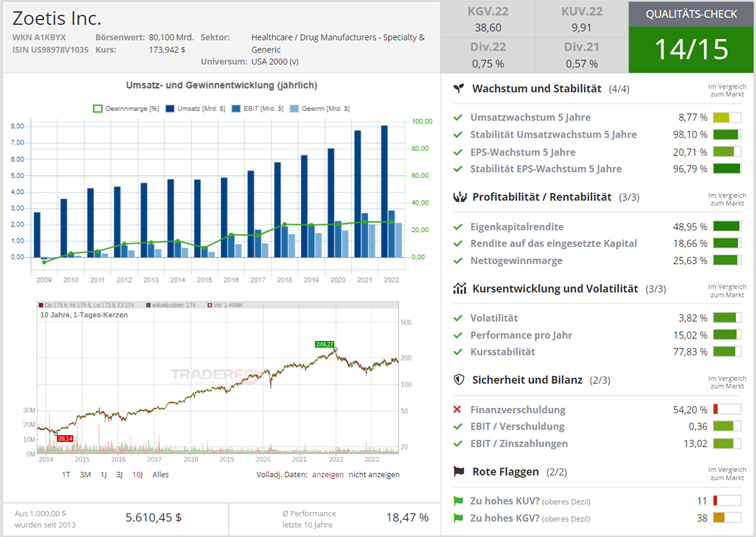

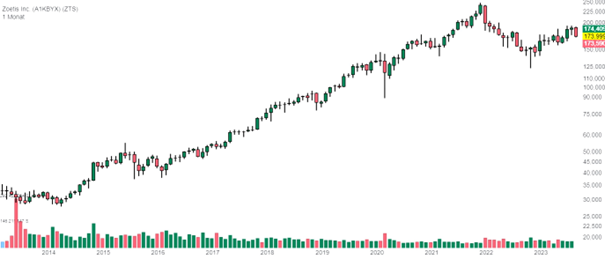

Zoetis – ein beeindruckender Dauerläufer aus der Tiermedizin

Zoetis gehört zu den weltweit größten Tiergesundheitsunternehmen. Die Gesellschaft, ehemals eine Sparte von Pfizer, entwickelt, produziert und vermarktet Veterinär-Impfstoffe und -Medikamente für Nutz- und Haustiere. Daneben bietet Zoetis auch diagnostische und genetische Dienstleistungen. Mit bekannten Marken wie Draxxin oder Vanguard hat sich das Unternehmen in der Branche einen Namen gemacht. Zoetis ist weltweit für seine Beiträge zur Tiergesundheit bekannt. Mit seinem umfangreichen Angebot an Medikamenten, Impfstoffen und Diagnostika deckt das Unternehmen die Gesundheitsbedürfnisse von Haus- und Nutztieren ab. Zoetis ist in insbesondere in den Vereinigten Staaten aktiv, aber auch international. Rund 100 Länder werden demnach bedient.

Zoetis bietet einen antizyklischen Charakter seines Geschäfts und kombiniert dies mit einer durchaus ansehnlichen Betriebsgröße. Mit einem Jahresumsatz von mehr als 8 Mrd. USD ist Zoetis führend in seiner Branche. Mit 15 Blockbuster-Medikamenten und rund 300 Produktlinien beherrscht das Unternehmen verschiedene Schlüsselmärkte. Tiergesundheit ist im Allgemeinen ein sehr antizyklisches Geschäft. Zoetis stellte fest, dass selbst in einer Situation, in der das Budget eines Haushalts um 20 % sinkt, Tierbesitzer nicht weniger für ihre Haustiere ausgeben werden. Momentan befinden wir uns in einer schwierigen Finanzperiode für Millionen von Haushalten in den USA und Europa. Dennoch sind Tierbesitzer bereit für ihre Tiere tief in die Tasche zu greifen. Hinzu kommt, dass Zoetis vom florierenden Markt rundum Nutztiere profitiert, der aufgrund des weltweiten Bedarfs an Eiweiß und verwandten Produkten stark am Wachsen ist. Zoetis betont, dass die Nachfrage nach Gesundheitsprodukten für Tiere mit der Aussicht auf eine noch immer wachsende Bevölkerung bis 2050 in die Höhe schnellen wird. Das liegt nicht nur an der Zahl der Tiere, sondern auch daran, dass wir uns mit neuen Gesundheitsrisiken auseinandersetzen müssen. Grundsätzlich wird schrittweise mehr Fokus auf Tiergesundheit gelegt, sodass die Nachfrage nach Zoetis Produkten steigen wird.

In seiner jüngsten Telefonkonferenz gab das weltweit führende Tiergesundheitsunternehmen Einblicke in seine Wachstumsstrategien. Das Unternehmen meldete für das zweite Quartal ein beeindruckendes operatives Umsatzwachstum von 9 % und ein operatives Wachstum des bereinigten Nettogewinns von 12 %. Der Erfolg wurde auf ein diversifiziertes Portfolio über diverse Märkte und Tierarten hinweg zurückgeführt, einschließlich eines operativen Wachstums von 11 % im Haustiersegment, das vor allem durch Dermatologie, Arthroseschmerzen und Parasitizide für Haustiere angetrieben wurde. Im Gegensatz dazu erzielte das Nutztiersegment ein operatives Wachstum von 4 %, das durch die Verkäufe von Geflügel-, Rinder- und Fischprodukten angetrieben wurde. In der ersten Jahreshälfte 2023 verzeichnete Zoetis ein operatives Umsatzwachstum von 6 %, das vor allem auf die starken internationalen Märkte und die Performance im Nutztierbereich zurückzuführen ist, trotz eines gewissen Lagerabbaus bei den Händlern im US-Portfolio für Haustiere.

Zoetis freut sich auf die Markteinführung von Librela, einer innovativen Behandlung für Osteoarthritis (OA)-Schmerzen bei Hunden. Das Medikament soll im November in den USA auf den Markt kommen, nachdem die FDA im Mai die Zulassung erteilt hatte. Librela, eine monatliche Injektion eines monoklonalen Antikörpers, unterscheidet sich von herkömmlichen Schmerzmitteln, da es auf den Nervenwachstumsfaktor abzielt, einen Schlüsselfaktor bei OA-Schmerzen. Librela ist in Europa bereits gut etabliert, wo es seit über zwei Jahren von Tierärzten eingesetzt in über 4,6 Millionen Dosen verabreicht wird und zunehmend an Bedeutung gewinnt. Nach Angaben der American Animal Hospital Association haben die europäischen Tierärzte die Gesamtzufriedenheit mit 8,6 von 10 Punkten bewertet und damit den höchsten Wert erreicht.

Das Unternehmenswachstum von Zoetis ist beeindruckend. Der Umsatz des letzten Geschäftsjahres betrug 8,08 Mrd. USD, was einem Wachstum von 3,91 % im Vergleich zum Vorjahr entspricht. Über die letzten fünf Jahre hinweg konnte Zoetis ein durchschnittliches Umsatzwachstum von 8,77 % verzeichnen. Auch der Gewinn konnte im letzten Geschäftsjahr um 5,13 % gesteigert werden.

Im jüngsten Ergebnisbericht von Zoetis für das zweite Quartal 2023 verzeichnete das Unternehmen einen Umsatzanstieg von 6 % gegenüber dem Vorjahresquartal auf 2,2 Mrd. USD. Dieses Umsatzwachstum wurde durch einen 7-prozentigen Anstieg der Umsätze mit Produkten für Haustiere in den USA und einen 5-prozentigen Anstieg der Umsätze mit Produkten für Nutztiere angetrieben. Der internationale Geschäftsbereich des Unternehmens verzeichnete einen Umsatzanstieg von 6 %, mit einem deutlichen Wachstum von 13 % bei den Produkten für Haustiere, während die Produkte für Nutztiere einen leichten Rückgang von 1 % verzeichneten. Im zweiten Quartal 2023 verzeichnete Zoetis einen Nettogewinn von 671 Mio. USD, was einem Anstieg von 27 % gegenüber dem Vorjahr entspricht. Das Unternehmen hat seinen Ausblick für das Gesamtjahr 2023 revidiert und rechnet nun mit einem Umsatz zwischen 8,5 und 8,65 Mrd. USD und einem Nettogewinn zwischen 2,4 und 2,46 Mrd. USD.

In Bezug auf die Aktien-Performance der letzten Jahre konnte Zoetis solide Ergebnisse erzielen. Die Rendite der letzten 12 Monate lag bei 10,66 %, während die durchschnittliche Rendite über einen Zeitraum von 5 Jahren bei 15,02 % lag. Auch der Abstand vom Jahrestief beträgt beeindruckende 40,2 %.

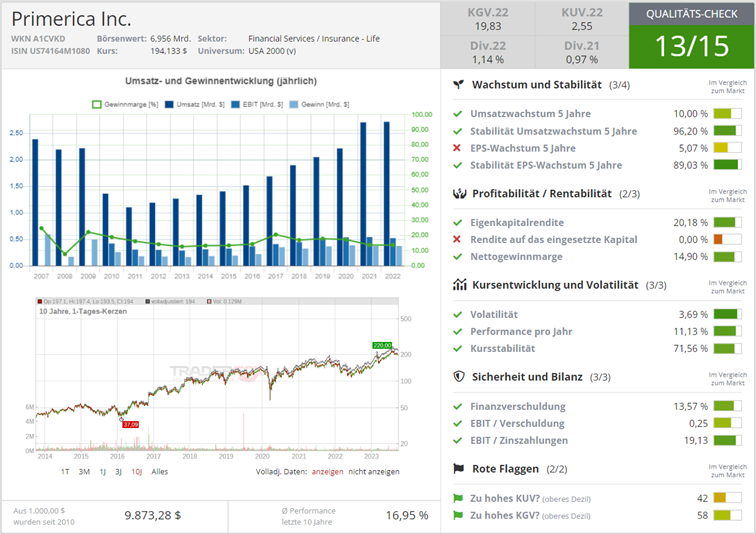

Primerica - Fokus auf Kundenzufriedenheit und stetiges Wachstum

Primerica bietet Finanzprodukte für Haushalte im mittleren Einkommensbereich. Der Fokus liegt auf Kunden, die im Bereich Lebensversicherung unterversorgt sind, Hilfe bei der Altersvorsorge benötigen oder Kredite abzahlen müssen und eine private Vermittlung bevorzugen. Das innovative System des Unternehmens ermöglicht es Vertretern, im Freundes- und Bekanntenkreis zu operieren, Produkte privat an Freunde und Familie zu verkaufen und gleichzeitig neue Mitarbeiter zu rekrutieren. Dieser Ansatz hat bisher dazu geführt, dass Primerica ein beeindruckendes Vertriebsnetz aufbauen konnte. Die Erhöhung der Zahl der Vertreter bedeutet für dieses Unternehmen eine Steigerung des reinen Verkaufspersonals, was wiederum das Wachstum ankurbelt. So stieg die Zahl der Versicherungspolicen im Jahresvergleich um 9 %, und auch die Zahl der Risikolebensversicherungen wuchs im Jahresvergleich um 16 %. Das Unternehmen lässt sich derzeit als Mid-Cap-Aktie mit seiner Marktkapitalisierung von rund 7 Mrd. USD einstufen.

Das Lebensversicherungssegment ist in Bezug auf den Umsatz gegenwärtig das größte Segment. Von 2020 bis zum Jahresende 2021 gab es einen leichten Rückgang der lizenzierten Vertriebsmitarbeiter, aber im langfristigen Bild ist hier eine Steigerung zu verzeichnen. Im letzten Quartal zeigte sich, dass die Repräsentantenzahl im Vergleich zum Vorjahr um 10 % gewachsen ist. Primerica nutzt eine Art Multi-Level-Marketing, da sie verschiedene Ebenen von Vertretern und Personalvermittlern haben. Davon abgesehen verkaufen sie jedoch legitime Finanzprodukte.

Für weiteres Wachstum hat Primerica vier strategische Hauptziele festgelegt. Dazu gehören die Aufrechterhaltung der Skalierbarkeit der Vertriebsmitarbeiter, die beschleunigte Entwicklung in Versicherungssegmenten, die Steigerung des Upselling und der Einstiegspunkte für Primerica durch Altersvorsorge- und Anlageprodukte sowie der Einsatz von Technologie zur Steigerung der betrieblichen Effizienz und zur Unterstützung der Kundenbindung. Im Mittelpunkt der Makro-Wachstumsstrategie von Primerica steht der Fokus auf den US-Märkten mit mittlerem Einkommen, einer unterversorgten Gruppe mit einer Lücke im Lebensversicherungsschutz. So wird dieser Markt zwischen den erschwinglichen Lebensversicherungen und Anlageprodukten von Primerica während seines gesamten Zyklus zum Finanzverbraucher bedient. Darüber hinaus ist das Unternehmen mit dem verteilten Service-Modell gut positioniert, um die Zugänglichkeit für diese Verbrauchergruppe zu gewährleisten.

Primerica hat somit ein eigenes Geschäftsmodell entwickelt, das auf eine effiziente Durchdringung des Marktes mit mittlerem Einkommen abzielt. Die Firma hat sich auf großvolumige, aber wertschwache Transaktionen spezialisiert, die durch ihre einzigartigen unabhängigen Vertriebsmitarbeiter und das Angebot an Lebensversicherungen ermöglicht werden. Dank seiner überlegenen Transparenz gegenüber Stakeholdern und einer einzigartigen Personalinfrastruktur ist Primerica somit in der Lage, Kunden mit geringem Nettovermögen zugänglich zu bleiben und dabei relativ starke Margen zu halten.

Die Ergebnisse des zweiten Quartals spiegeln den Nutzen des anhaltenden, vorhersehbaren Wachstums im Segment Term Life wider. Das Ergebnis im Segment Investment and Savings Produkt verbesserte sich, da sich die Erholung am Aktienmarkt positiv auf die Anlagewerte der Kunden auswirkte. Die Ergebnisse des Segments Senior Health, die im zweiten Quartal aufgrund begrenzter Absatzchancen im Markt typischerweise schwach sind, verbesserten sich ebenfalls im Vergleich zum Vorjahr, da das Unternehmen in der laufenden Jahresperiode keine negative Umsatzanpassung im Vergleich zum Vorjahreszeitraum verbuchte. Der Effekt höherer Zinssätze auf das Portfolio an investierten Vermögenswerten kam dem Segment Corporate und Sonstige Distributed Products zugute.

Primerica gab am 07.08.2023 seine Q2-Zahlen bekannt. Der Gesamtumsatz von 688,4 Mio. USD stieg im Vergleich zum zweiten Quartal 2022 um 3 % an. Der auf Primerica entfallende Nettogewinn von 144,5 Mio. USD erhöhte sich um 13 %, während der Gewinn pro Aktie von 3,97 USD um 20 %. Der ROE lag im Quartal bei 29,2 %. Das bereinigte Betriebsergebnis von 145,4 Mio. USD stieg um 11 %, während das bereinigte Betriebsergebnis je Aktie von 3,99 USD gegenüber dem Vorjahreszeitraum um 18 % stieg.

In Bezug auf die Aktienperformance verzeichnete Primerica eine Rendite von 48,28 % innerhalb der letzten 12 Monate. Über einen Zeitraum von 5 Jahren beträgt die durchschnittliche Rendite 10,95 %, während die durchschnittliche Rendite der letzten 3 Jahre bei 15,13 % liegt.

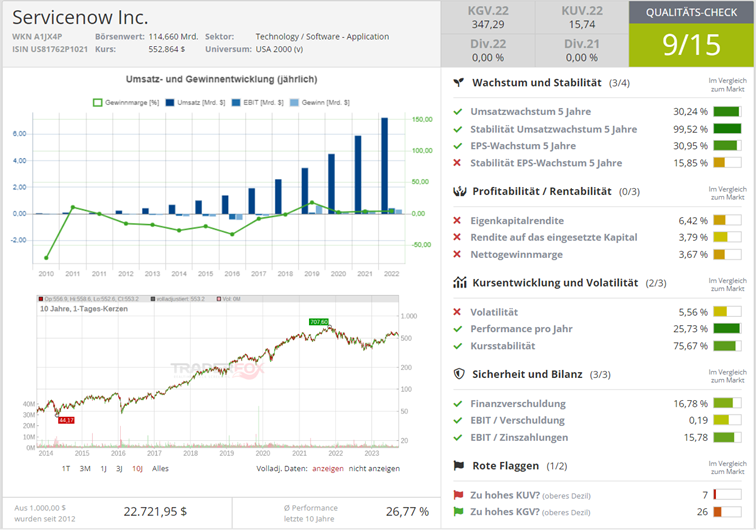

ServiceNow - bestens positioniert, um von der digitalen Transformation zu profitieren

ServiceNow ist ein Softwareunternehmen, das anderen Unternehmen hilft, ihre Geschäftsprozesse zu automatisieren und zu digitalisieren. Die Plattform unterstützt bei der Optimierung von Geschäftsprozessen durch die Automatisierung routinemäßiger Aufgaben und die Integration verschiedener IT-Service-Management-Lösungen. Zu den Kernangeboten gehören IT-Service-Management, IT-Operations-Management, Kundenservice-Management, Sicherheitsoperationen und weitere, die alle darauf abzielen, die Effizienz zu erhöhen und die Arbeitsweise von Unternehmen zu modernisieren. Die Firma ist für seine Kunden ein echter Problemlöser, bedient einen gigantischen Markt, hat eine hohe Kundenbindung und dank einem Abo-Geschäftsmodell planbare und wiederkehrende Einnahmen. Mit diesem Rezept ist es gelungen, den Konzernumsatz binnen zehn Jahren von 425 Mio. auf 7,25 Mrd. USD zu steigern.

Kernangebot von ServiceNow, die NOW Platform, ist die Hauptplattform innerhalb des Unternehmens. Diese ermöglicht es Unternehmen, ihre unterschiedlichen, isolierten Software- und Datensysteme miteinander zu verbinden, sodass sie zugänglich, modernisiert und integriert werden können, um effizientere Workflows zu schaffen, die einen besseren Kundenservice ermöglichen und die Produktivität steigern. Das Hinzufügen von Generative AI-Funktionen zur Kernplattform und -Anwendungen von ServiceNow dient nun dazu, das Wertversprechen weiter zu verbessern, da es eines der wichtigsten komplementären Tools ist, die große Unternehmen benötigen, um die Fähigkeiten und Vorteile von Generative AI voll auszuschöpfen. Die NOW-Plattform schafft die Möglichkeit für Unternehmen, wirklich Wert und Produktivität aus ihren eigenen Daten zu extrahieren. Dank des einheitlichen Datenmodells der NOW-Plattform und der Möglichkeit, auf Daten aus verschiedenen Silo-Anwendungen zuzugreifen, wird ServiceNow zu einem zentralen Dreh- und Angelpunkt für Unternehmen, die eigene Kunden- und Transaktionsdaten in ihren Systemen nutzen und daraus Vorteile ziehen können.

Darüber hinaus können die Workflows, die auf der NOW-Plattform mit KI aufgebaut werden, die Produktivität der Mitarbeiter durch eine tiefere, intelligentere Automatisierung noch effektiver steigern. In einer Zeit des Arbeitskräftemangels, des zunehmenden Lohndrucks und der einzigartigen Fokussierung der FED auf die Bekämpfung von Preiserhöhungen schafft diese Art von Technologie die Möglichkeit, höhere Arbeitskosten durch höhere Produktivität auszugleichen, ohne dass die Preise entsprechend angehoben werden müssen. So können bestehende Margen beibehalten werden.

Schon vor drei Jahren erklärte ServiceNow, dass man die intelligente Zusammenarbeit zwischen Menschen und Maschinen neu erfinden möchte. Grund ist, dass viele Unternehmen noch Schwierigkeiten haben, KI-generierte Tools in ihre täglichen Arbeitsabläufe zu integrieren. Die Now Platform von ServiceNow soll hierfür eine zentrale Schnittstelle sein, die Daten und Erkenntnisse nahtlos in konkrete Aktionen umwandelt, sei es durch Unterstützung der Mitarbeiter oder Automatisierung von Arbeitsabläufen. Das AIOps-Portfolio beispielsweise überwacht den IT-Betrieb, um Probleme frühzeitig zu erkennen und zu beheben, bevor sie zu Ausfällen führen. Auf ihrer jüngsten Kundenkonferenz in Las Vegas betonten sie auch die Integration von KI-Lösungen von Microsoft und OpenAI in ihre Plattform.

Im abgelaufenen Quartal wuchs der Umsatz des Unternehmens um 23 % auf 2,15 Mrd. USD Damit hat man die Prognosen von 2,13 Mrd. USD schlagen können. Die Subscription-Erlöse stiegen um 25 % auf 2,075 Mrd. USD. Der Umsatz mit professionellen Dienstleistungen sank dagegen um 20 % auf 75 Mio. USD. Das bereinigt EPS von 2,37 USD übertraf die Analystenschätzungen von 2,02 USD. Mit Blick auf das 3. Quartal prognostiziert das Unternehmen ein Umsatzwachstum von 25,5 % bis 26 % auf 2,185 bis 2,195 Mrd. USD.

In den letzten 12 Monaten beeindruckte die Aktie mit einer Rendite von 34,45 %. Über die vergangenen fünf Jahre hinweg erreichte sie eine durchschnittliche Rendite von 24,77 %. Die durchschnittliche Rendite der letzten drei Jahre lag bei 4,27 %.

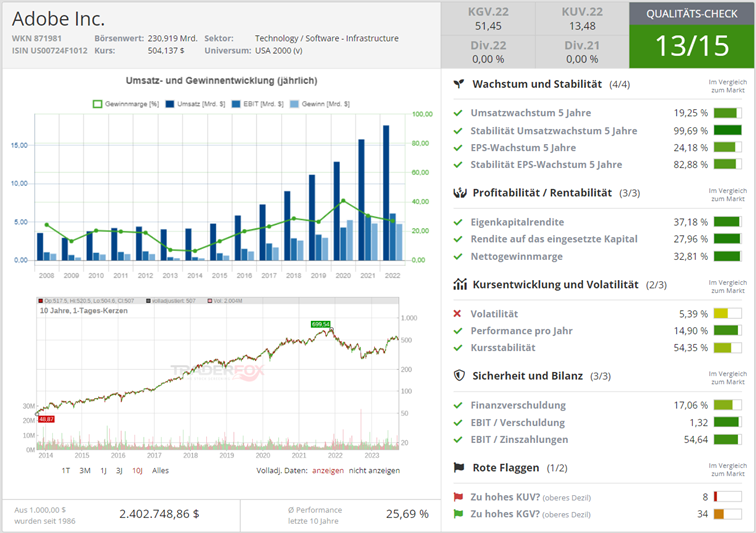

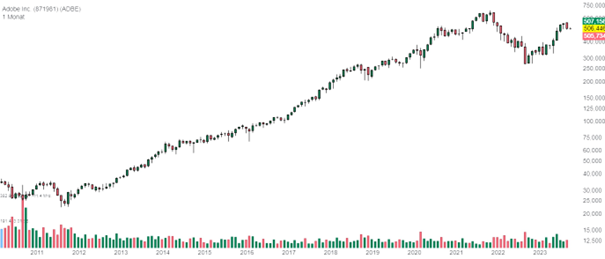

Adobe - der Top-Profiteur von künstlicher Intelligenz?

Das US-amerikanische Softwareunternehmen bietet Kunden eine breite Palette von Lösungen zur Erstellung, Veröffentlichung und Messung digitaler Inhalte. Photoshop, Acrobat, Flash und Dreamweaver sind nur einige der bekanntesten Produkte des Konzerns. Die Software von Adobe Systems Inc. wird von Hardwareherstellern, Softwareentwicklern, Dienstleistern und Individualkunden in verschiedenen Branchen eingesetzt. Adobe ist einer der Top-Profiteure der Entwicklungen rundum KI. Das Unternehmen integriert seine KI-Elemente inkl. Firefly-Tool in alle seine Programme wie Photoshop, Premiere-Pro, Illustrator etc., was in einer steigenden Nutzerzahl und somit in wachsende Subscription-Umsätze mündet.

Vor sechs Monaten stellte das Unternehmen eine Reihe von generativen KI-Werkzeugen namens "Firefly" vor, die Adobe später in wichtige Produkte wie Photoshop, Illustrator, Adobe Express und Adobe Genstudio für Unternehmenskunden integrierte. Es wird erwartet, dass diese Integration von generativen KI-Tools in ihre Produkte die Kundenbindung erhöht und neue Nutzer anzieht. Kürzlich kündigte Adobe eine 10-prozentige Preiserhöhung für seinen Creative-Cloud-Kerndienst sowie neue Preise für einzelne Apps an, die am 01.11.2023 in Kraft treten. Diese Preisanpassung zielt darauf ab, die gestiegenen Rechenkosten auszugleichen, die mit dem zunehmenden Einsatz von generativer KI verbunden sind. Das Risiko, durch diese Preisänderungen Kunden zu verlieren, ist gering, da das Interesse an KI-Werkzeugen groß und der Wettbewerb in diesem Bereich begrenzt ist. Darüber hinaus legt Adobe großen Wert auf die Sicherheit und den Schutz der Kunden vor Urheberrechtsverletzungen bei seinen KI-Modellen. Um rechtlichen Problemen im Zusammenhang mit generativen KI-Werkzeugen vorzubeugen, wird Adobe sein KI-Modell Firefly mit Adobe Stock-Bildern und anderen offen lizenzierten Inhalten mit abgelaufenen Urheberrechten trainieren, um sicherzustellen, dass die Nutzer nicht versehentlich gegen Urheberrechtsgesetze verstoßen. Darüber hinaus plant das Unternehmen einen einmaligen Bonus für bestimmte Adobe Stock-Ersteller für die Verwendung ihrer Bilder und Illustrationen im "Firefly"-Training.

Adobe verzeichnete ein starkes drittes Fiskalquartal mit gestiegenen Umsätzen und verbesserten Margen trotz höherer Kosten im Zusammenhang mit dem Einsatz von generativer KI. Das Unternehmen hat neue KI-Funktionen eingeführt, die während der Testphase gut aufgenommen wurden und für die nun Gebühren erhoben werden. Auch wenn der anfängliche Umsatzanstieg durch diese KI-Tools bescheiden sein mag, rechnet Adobe mit einem erheblichen Potenzial für die Zukunft, da diese Funktionen die Produkte verbessern. Der Bereich Digital Experience, der sich auf Lösungen für das Online-Marketing konzentriert, verzeichnete aufgrund zurückhaltender Marketingausgaben einen Umsatzrückgang, aber die Adobe Experience Platform und native Anwendungen konnten dennoch zulegen.

Es ist davon auszugehen, dass die Adobe Creative Cloud durch Gen AI einen signifikanten Schub erhalten wird. Adobe scheint gut positioniert zu sein, um durch Produktverbesserungen, die von generativer KI angetrieben werden, ein signifikantes Umsatzwachstum in seinem Creative Cloud-Bereich zu erzielen. Im Vergleich zu anderen Unternehmenssoftware-Unternehmen hat Adobe einen einzigartigen Vorteil bei der Nutzung generativer KI, insbesondere in seinem Creative-Cloud-Segment, das im Geschäftsjahr 2022 7,8 Mrd. USD erwirtschaftete. Adobe "Firefly" kann Bilder auf der Grundlage von Textanweisungen erstellen. Diese Innovation steigert die Produktivität von Grafikdesignern erheblich, indem sie den Zeitaufwand für die Erstellung oder Änderung von Bildern reduziert.

Auch wenn die generative Füllfunktion von Firefly derzeit hauptsächlich für die Bilderstellung verwendet wird, kann damit gerechnet werden, dass diese Technologie auch für Kunden, die Adobes Document Cloud nutzen, erhebliche Produktivitätssteigerungen bietet. Eine mögliche Anwendung könnte die Erstellung von Zusammenfassungen für große PDF-Dokumente sein, insbesondere in Bereichen wie Recht, Medizin und Technik. Es ist erwähnenswert, dass Document Cloud mit einem Umsatz von 1,8 Mrd. USD nicht so viel zu Adobes Gesamtumsatz beiträgt wie die KI-Verbesserungen innerhalb des Creative Cloud-Segments. Dennoch stellt sie für Adobe eine wertvolle Möglichkeit dar, sein Angebot zu erweitern und seinen Kunden im Bereich der Dokumentenverarbeitung einen zusätzlichen Nutzen zu bieten.

Für weiteres Wachstum könnten auch die Emerging Markets sorgen. Während der Pandemie haben Indien, China und andere Schwellenländer digitale Dokumentenlösungen schnell angenommen. Dieser Trend dürfte sich fortsetzen. Derzeit erwirtschaftet Adobe etwa 60 % seines Umsatzes in Nord-, Mittel- und Südamerika, aber diese Verteilung wird sich in Zukunft voraussichtlich ändern. Der öffentliche Sektor hinkt bei der Einführung digitaler Dokumente im Vergleich zum kommerziellen Sektor deutlich hinterher. Bereiche wie Steuerverwaltung, Lizenzvergabe und Eigentumsregistrierung haben das Potenzial, überwiegend auf digitale Formate umzusteigen, wodurch sich für Adobe neue Absatzmöglichkeiten ergeben. Das Management von Adobe hat aktiv in die Ausweitung seiner Bemühungen investiert, neue Nutzer über Adobe.com zu gewinnen. Die jüngste Einführung von Produkten wie Adobe Express und Firefly wird dazu beitragen, die Nutzerbasis des Unternehmens zu erweitern.

Adobes Creative-Cloud-Geschäft, das 81 % des Umsatzes im Segment Digitale Medien ausmacht, wuchs im Vergleich zum Vorjahr um 11 % auf 2,9 Mrd. USD. Der jährlich wiederkehrende Umsatz der Creative Cloud erreichte im Berichtsquartal 332 Mio. USD und damit insgesamt 12 Mrd. USD. Dieses Wachstum wurde durch die starke Nachfrage nach Foto- und Videobearbeitungsanwendungen angetrieben, die die zunehmende Erstellung und Nutzung digitaler Medien widerspiegelt. Adobe hat sein generatives KI-Angebot Firefly in Flaggschiffprodukte wie Photoshop und Illustrator integriert und über 3 Millionen Beta-Versionen heruntergeladen.

Die Aktien-Performance von Adobe in den letzten Jahren war beeindruckend. Mit einer Rendite von 77,15 % in den letzten 12 Monaten konnte das Unternehmen überzeugen. Aber auch auf lange Sicht konnte Adobe überzeugen, mit einer durchschnittlichen Rendite von 14,9 % in den letzten 5 Jahren.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von