Diese 4 NEO-Darvas Aktien befinden sich auf der Überholspur!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

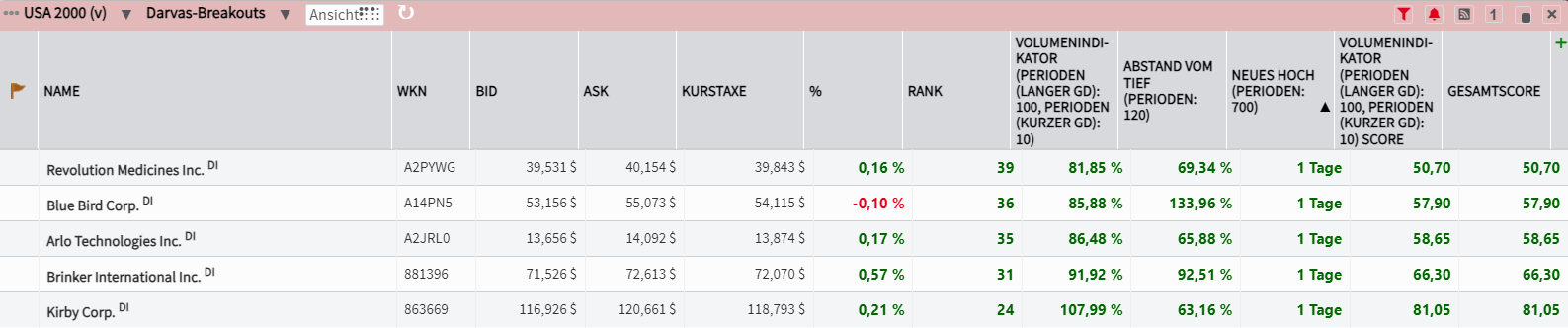

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Arlo Technologies - Mit Arlo Secure 5 bietet man das weltweit führende KI-gestützte Heimsicherheitssystem

- Die Performance der letzten 12 Monate beträgt 45 %.

- Arlo Technologies liefert Überwachungskameras für den Innen- und Außenbereich und verkauft Flutlichtkameras und smarte Türklingeln.

- Das Unternehmen betont, dass der Markt für Smart-Home-Sicherheit voraussichtlich weiterhin mit einer durchschnittlichen jährlichen Wachstumsrate von 14 % im Jahresvergleich wachsen wird.

Arlo Technologies bietet Sicherheits- und Videoüberwachungslösungen für Privathaushalte und Unternehmen an. Das Unternehmen hat eine Vielzahl von Produkten und Dienstleistungen im Portfolio, darunter abonnementbasierte Dienste wie Arlo Secure, Arlo Total Security und Arlo Safe sowie Sicherheitsgeräte wie intelligente Wi-Fi- und LTE-fähige Kameras, Videotürklingeln, Flutlichtkameras und Heimsicherheitssysteme. Geografisch erwirtschaftet das Unternehmen den Großteil seines Umsatzes in den USA. Der Serviceumsatz von Arlo wächst mittlerweile rasant, während die Hardwareverkäufe noch immer zweistellige Zuwächse erzielen.

Arlo gilt mittlerweile als der Anbieter mit den besten intelligenten Heimkameras. Darüber hinaus ist Arlo eines der bekanntesten Sicherheitsunternehmen, welches die DIY-Installation fördert. Dies ist ein Unterscheidungsmerkmal, denn andere Anbieter setzen darauf, für die Installation von Geräten teure Techniker einzusetzen. Der Serviceumsatz wächst schnell und war im abgeschlossenen Fiskaljahr 2023 für 41 % aller Einnahmen verantwortlich. Arlo entfernt sich somit von einem reinen Hardwareproduktunternehmen.

Die Zahl der kostenpflichtigen Abonnentenkonten, die mittlerweile über 3,2 Millionen Kunden umfassen, wächst im Jahresvergleich um rund 58 %. Arlo weist auch darauf hin, dass sich etwa 65 % der neuen Hardwarekunden innerhalb von sechs Monaten für Arlo Secure anmelden. Mit dem Arlo Secure-Angebot können die installierten Produkte ab 7,99 USD für einzelne Kameras oder ab 12,99 USD im Monat für mehrere Kameras mittels KI-Funktionen intelligent gemacht werden, um die Sicherheitsfeatures zu erweitern.

Der adressierbare Markt ist groß. Arlo schätzt den Markt für Heimsicherheit derzeit auf 53 Mrd. USD und erwartet bis 2029 eine jährliche Wachstumsrate von 14 %. Mit einem Jahresumsatz von knapp rund 500 Mio. USD hat Arlo viel Spielraum für Expansion und Innovationen in diesem Bereich. Da es auf dem Markt für Heimsicherheitskameras keinen klaren Marktführer gibt, hat Arlo eine gute Chance, der Platzhirsch zu werden. Somit konzentriert man sich klar auf die Erweiterung der Benutzerbasis und die Verbesserung des Serviceangebots. Arlo erwartet für das 2. Quartal einen Umsatz zwischen 120 und 130 Millionen USD und einen Nettogewinn pro Aktie zwischen 0,06 und 0,12 USD. Der langfristige Plan von Arlo zielt auf 10 Millionen bezahlte Konten, 700 Mio. USD jährlich wiederkehrenden Umsatz und eine Betriebsmarge von über 25 % bis 2030 ab.

Hinweis: Zu Arlo Technologies gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Arlo Technologies eine Rendite von 45 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 5,8 %. Die Aktie markierte das 52-Wochenhoch am 03.06.2024 bei 14,52 USD. Das 52-Wochentief markierte die Aktie am 13.11.2023 bei 7,77 USD. Seitdem konnte sich die Aktie erholen und um 78 % seit Tief zulegen.

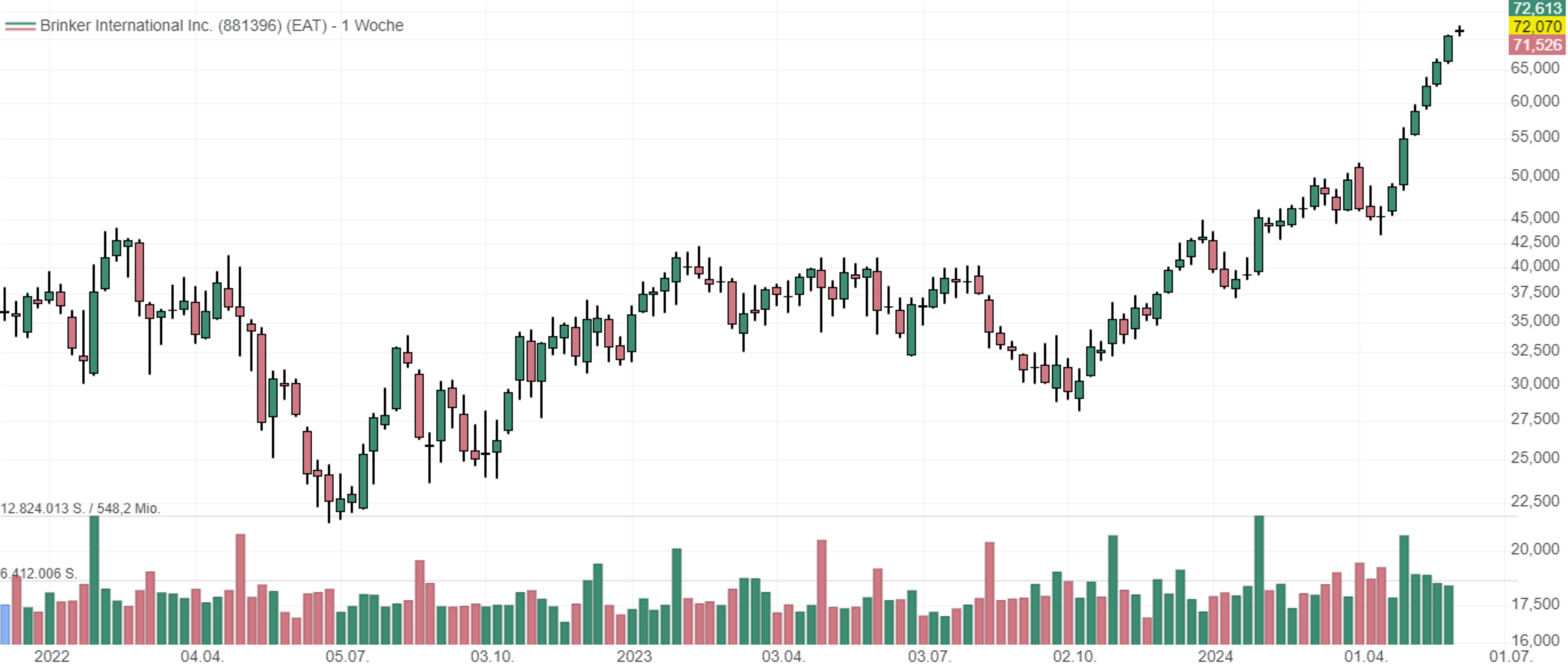

Brinker International - Das US-Restaurantgewerbe macht trotz des Preisdrucks eine gute Figur

- Die Performance der letzten 12 Monate beträgt 86 %.

- Brinker International ist in erster Linie Eigentümer, Betreiber, Entwickler und Franchisegeber verschiedener Restaurants unter den Marken Chili's Grill & Bar und Maggiano's Little Italy.

- Die National Restaurant Association erwartet, dass die Restaurantumsätze im Jahr 2024 einen Rekordwert von 1,1 Bio. USD erreichen werden.

Brinker International (NYSE: EAT) betreibt unter den Marken Chili's Grill and Bar und Maggiano's Little Italy Restaurants der gehobenen Gastronomie. Brinker ist Eigentümer, Betreiber oder Franchisenehmer von mehr als 1.600 Restaurants in rund 29 Ländern. Chili's fällt in die Kategorie Bar und Grill der Freizeitgastronomie und hat sich dem Ziel verschrieben, frisches und hochwertiges Essen mit preisgünstigen Angeboten wie "3 for Me" zu liefern und seinen Gästen ein besonderes Erlebnis zu bieten. Maggiano's ist eine italienische Restaurantmarke mit einer kompletten Mittags- und Abendkarte, die vom Küchenchef zubereitete Gerichte wie Vorspeisen, Hähnchen, Meeresfrüchte, Kalbfleisch und erstklassige Steaks sowie Desserts bietet.

Brinker erzielt den größten Umsatz im Segment Chili's. Im Jahr 2020 hat das Unternehmen außerdem seine erste virtuelle Marke "It's Just Wings" gegründet. Deren Speisen sind nur per Abholung oder Lieferung erhältlich und werden in mehr als 1.000 unternehmenseigenen Chili's und Maggiano's Restaurants angeboten. It's Just Wings bietet Chicken Wings zu günstigen Preisen mit einzigartigen und traditionellen Soßen. Die Umsätze stiegen über die Jahre kontinuierlich an, da eine wachsende Zahl von Amerikanern gerne auswärts essen geht.

Laut dem jährlichen State of the Industry Report der National Restaurant Association wird erwartet, dass die Restaurantumsätze im Jahr 2024 einen Rekordwert von 1,1 Bio. USD erreichen werden. Diese Prognose bedeutet einen deutlichen Anstieg um 10,3 % gegenüber der ursprünglichen Umsatzprognose für 2023. Das Unternehmen konnte im April starke Trends aus dem 3. Quartal beobachten, die sich fortsetzen dürften. Das Unternehmen sollte weiterhin von Preiserhöhungen profitieren, die den inflationären Gegenwind ausgleichen. Im letzten Quartal konnten die Preisvorteile von 6,4 % gegenüber dem Vorjahr die stagnierende Rohstoffinflation und eine Lohnerhöhung von 3,7 % mehr als ausgleichen.

Brinker International ist gut positioniert, um sowohl kurzfristig als auch langfristig ein gutes Wachstum zu erzielen. Die Umsätze des Unternehmens sollten von verbesserten Leistungskennzahlen wie Kundenzufriedenheit, Mitarbeiterfluktuation und Social-Media-Auftritt profitieren, die alle in die richtige Richtung tendieren. Dies sollte zur Erholung des Restaurantverkehrs im Geschäftsjahr 2025 und darüber hinaus beitragen. Darüber hinaus dürfte das Unternehmen auch von Werbeinitiativen profitieren, die bei den Kunden gut ankommen, und von seinem Fokus auf das Angebot preiswerter Mahlzeiten.

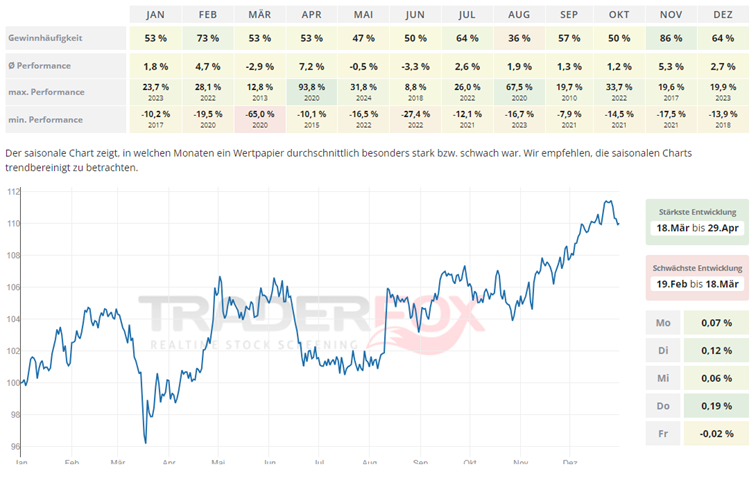

Die beste Entwicklung vollzieht die Aktie von Mitte März bis Ende April. Mit einer durchschnittlichen Performance von 7,2 % und einer Gewinnhäufigkeit von 53 % sticht der April dabei hervor. Grundsätzlich zeigt sich, dass die Aktie in den Monaten, in welchen das Wetter tendenziell schlechter ist, besser performt als in den warmen Monaten.

In den letzten 52 Wochen hat die Aktie von Brinker International Inc. eine Rendite von 86 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28 %. Die Aktie markierte das 52-Wochenhoch am 03.06.2024 bei 73,00 USD. Das 52-Wochentief markierte die Aktie am 09.10.2023 bei 28,23 USD. Seitdem konnte die Aktie um 152,75 % zulegen.

Blue Bird - Ein versteckte EV-Juwel, das langfristigen Rückenwind erfährt

- Die Performance der letzten 12 Monate beträgt 163 %.

- Die Position von Blue Bird als Marktführer bei der Einführung elektrischer Schulbusse und das günstige regulatorische Umfeld für Elektrofahrzeuge zeichnen ein vielversprechendes Bild.

- Der Auftragsbestand des Unternehmens ist groß und besteht nun aus Bestellungen zu neuen Preisniveaus, was die Gewinnmargen in den kommenden Quartalen verbessern wird.

Blue Bird (NASDAQ: BLBD) ist ein amerikanisches Busherstellerunternehmen. Man entwickelt, konstruiert und verkauft Schulbusse und dazugehörende Garantien. Darüber hinaus bietet man auch Bus-Ersatzteile an. Der Großteil des Umsatzes wird in den Vereinigten Staaten durch die Busproduktion erzielt. Blue Bird ist gut aufgestellt, um weiter zu wachsen. Gründe sind die Marktbeherrschung des Unternehmens bei Schulbussen vom Typ C und D, die verbesserte Betriebsleistung, der wachsende Auftragsbestand an Elektrofahrzeugen und das günstige regulatorische Umfeld für Schulbusse mit Elektrofahrzeugen.

Der Branchenrückenwind ist groß. Nach der Coronapandemie begann ein gigantischer Investitionszyklus. So sorgt bspw. ein 5 Mrd.-USD-EPA-Förderprogramm für elektrische Schulbusse für steigende Aufträge in der Branche. Die Gewinnmargen von Blue Bird dürften sich in den kommenden Quartalen weiter verbessern, da der Auftragsbestand des Unternehmens nun aus Aufträgen zu neuen Preisniveaus besteht. Die aktuelle Preisstrategie macht das Unternehmen wettbewerbsfähiger und wertsteigernder für die Aktionäre. So gab Blue Bird gab an, dass der Umsatz im letzten Quartal dank höherer Preise um 15 % auf 345,9 Mio. USD gestiegen ist und der Nettogewinn sogar um sagenhafte 230 % auf 0,89 USD pro Aktie.

Ein Blick auf die elektrische Schulbuslandschaft in den USA zeigt, dass Blue Bird noch viel Wachstum vor sich hat. Anfang des Jahres bezifferte das World Resources Institute die Anzahl an elektrischen Schulbussen in den USA auf 1.836. Dies entspricht lediglich 0,4 % der gesamten US-Schulbusflotte. Weitere rund 3.000 elektrische Schulbusse werden hergestellt, die in den kommenden Jahren an Schulbezirke geliefert werden sollen, aber es besteht ein erheblicher Mangel an Elektrobussen, um die Ziele des Landes für sauberen Antrieb bis 2030 zu erreichen.

Der Bedarf nach Schulbussen ist weiterhin groß, sodass der Auftragsbestand bei Blue Bird bei rund 5.900 Einheiten oder rund 850 Mio. USD liegt. Davon sind 500 elektrische Schulbusse. Hier wird erwartet, dass die Bestellungen weiter zunehmen, da die EPA derzeit 1,5 Mrd. USD für die Phase II des Förderprogramms bereitstellt. Hinzu kommen weitere 700 Mio. USD durch den Inflation Reduction Act, der auf die Finanzierung sauberer Nutzfahrzeuge abzielt, zu welchen auch Schulbusse zählen. Alles deutet darauf hin, dass sich elektrische Schulbusse zunehmend verbreiten werden. Mit dieser Zuversicht erwartet Blue Bird, dass man das EBITDA im Jahr 2024 auf 145 bis 165 Mio. USD anheben kann.

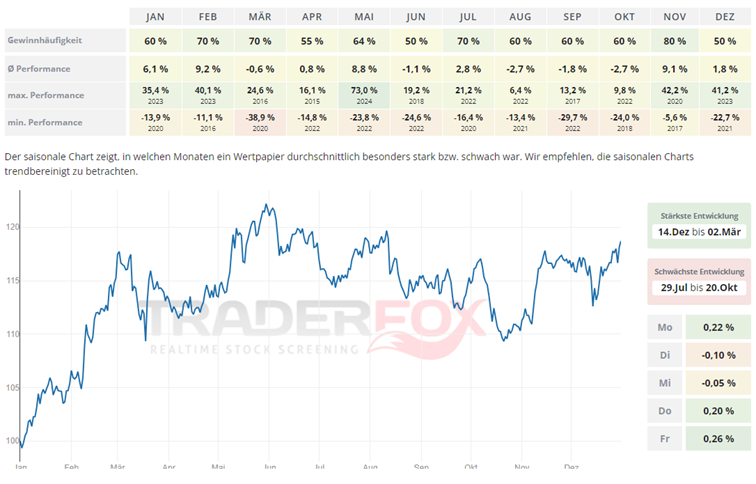

Möchte man in die Aktie von Blue Bird investieren, so lohnt es sich, dies von Mitte Dezember bis Anfang März zu tun. In diesem Zeitraum vollzieht das Wertpapier die stärkste Entwicklung. Insbesondere der Monat November ist mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 9,1 % am stärksten. Ähnlich stark zeigt sich der Februar mit einer Performance von 9,2 % und einer Gewinnhäufigkeit von 70 %.

In den letzten 52 Wochen hat die Aktie von Blue Bird eine Rendite von 163 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 51 %. Die Aktie markierte das 52-Wochenhoch am 03.06.2024 bei 58,07 USD. Das 52-Wochentief markierte die Aktie am 08.11.2023 bei 17,59 USD. Seitdem konnte sich die Aktie kräftig erholen und um 208 % seit Tief zulegen.

ADMA Biologics - Steigende Margen und Produktversprechen treiben die Aktie an

- Die Performance der letzten 12 Monate beträgt 150 %.

- Über seine Tochtergesellschaften produziert und vertreibt das Unternehmen von der FDA zugelassene Produkte wie Bivigam und Nabi-HB.

- Das Unternehmen hat kürzlich den Aufbau seines Plasmasammelnetzwerks abgeschlossen, die Wende zur Rentabilität geschafft und seine Kreditfazilität positiv verbessert.

ADMA Biologics (NASDAQ: ADMA) produziert und vermarktet aus Plasma gewonnene Spezialbiologika zur Behandlung von Immunschwächen und Infektionskrankheiten. Das Unternehmen hat zwei Schlüsselprodukte auf dem Markt, die beide 2019 von der FDA zugelassen wurden. Das erste heißt BIVIGAM und behandelt die primäre humorale Immunschwäche. Das zweite ist ASCENIV™. Hierbei handelt es sich um ein intravenöses Immunglobulin-Medikament, das zur Behandlung der primären humoralen Immunschwächekrankheit bei Erwachsenen und Jugendlichen (12 bis 17 Jahre) zugelassen ist. Am 12.12.2023 erhielt das Unternehmen eine positive FDA-Zulassung. Diesmal gab die Regierungsbehörde Bivigam grünes Licht zur Behandlung der primären humoralen Immunschwäche bei Patienten ab 2 Jahren.

ADMA sticht dank seiner besonderen Mischung aus robustem Umsatzwachstum und bereinigtem EBITDA aus der Masse der jungen Biopharma-Konkurrenten heraus. Dies wird durch Vermögenswerte und die aussichtsreiche Präsenz im riesigen 10 Mrd. USD-Immunglobulinsektor verstärkt. ADMA ebnet weiterhin seinen Weg als dynamischer Anbieter von Immunglobulinen in den USA, basierend auf seinem gezielten Ansatz für Patienten mit primärer Immunschwäche. Ihre Rekordbehandlungszahlen im vergangenen Jahr sind ein Beweis dafür, dass sie den Markt fest im Griff haben. Das Produkt von ADMA, Asceniv, glänzt durch seine einzigartige Mischung und seine nachgewiesene Wirksamkeit in realen Szenarien, insbesondere bei Patienten mit primärer Immunschwäche.

Seine Rolle bei der Abwehr respiratorischer Virusinfektionen bei diesen Patienten könnte den Markt grundlegend verändern. Das Unternehmen ruht sich nicht auf seinen Lorbeeren aus und erkundet Wachstumsmöglichkeiten wie die Steigerung der Produktion von Asceniv, die Steigerung der Erträge und die Durchführung klinischer After-Market-Studien. ADMA stärkt sein Liefernetzwerk durch die Erweiterung seiner Biocenter-Sammlung und die Zusammenarbeit mit Drittunternehmen. Der Wert des Immunglobulin-Bereichs, gepaart mit ADMAs Wachstumskurs, verspricht eine glänzende Zukunft für das Unternehmen. Ihr Nischenfokus auf die immungeschwächte Bevölkerungsgruppe verschafft ihnen einen Vorteil, und ihre aktuellen Projekte könnten ihren Marktanteil vergrößern.

Der jüngste Quartalsüberschuss war auf einen Umsatzanstieg von rund 44 % gegenüber dem Vorjahr zurückzuführen, der im 1. Quartal 2024 81,9 Mio. USD erreichte, was hauptsächlich auf höhere Verkäufe seiner Immunglobulinprodukte zurückzuführen ist. Das Unternehmen erhöhte seine Umsatzprognose für 2024 und 2025 von zuvor über 330 Mio. USD bzw. 380 Mio. USD auf über 355 Mio. USD bzw. 410 Mio. USD.

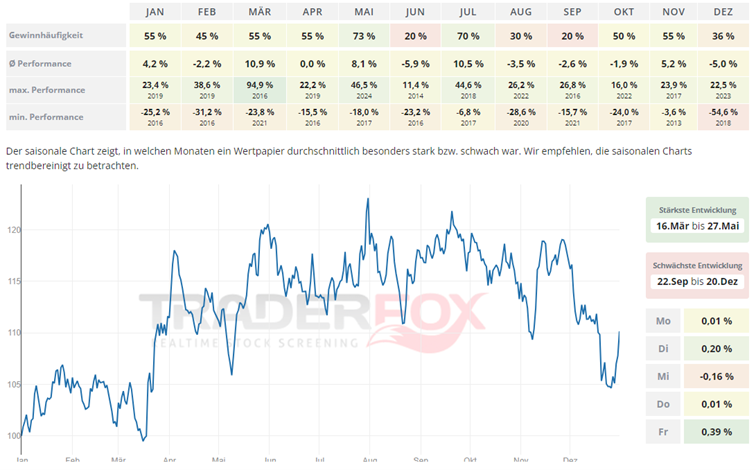

Der saisonale Chart zeigt, dass die Aktie die beste Entwicklung im Zeitraum von Mitte März bis Ende Mai vornimmt. Auch der Monat Juli ist mit einer Gewinnhäufigkeit von 70 % und einer durchschnittlichen Performance von 10,5 % stark.

In den letzten 52 Wochen hat die Aktie von ADMA Biologics eine Rendite von 155 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 48 %. Die Aktie markierte das 52-Wochenhoch am 04.06.2024 bei 10,15 USD. Das 52-Wochentief markierte die Aktie am 23.10.2023 bei 3,06 USD. Seitdem konnte sich die Aktie um 230 % erholen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von