Unilever & Co.: Europäische Dividendenwerte für unruhige Zeiten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Das Ziel unserer Dividendenchecks ist es, geeignete Aktien für ein Dividendenportfolio zu finden, um einen passiv steigenden Zahlungsstrom zu generieren. Zudem bieten Dividendenwerte einen gewissen Schutz für das Depot in unruhigen Zeiten. In der Regel sind solche Aktien langfristig weniger schwankungsanfällig und schütten teilweise auch in Krisenzeiten Kapital an die Anleger aus. Qualitätsunternehmen wie der Versicherungskonzern "Allianz" haben etwa auch während des Höhepunkts der Coronapandemie zuverlässig Dividenden ausgeschüttet.

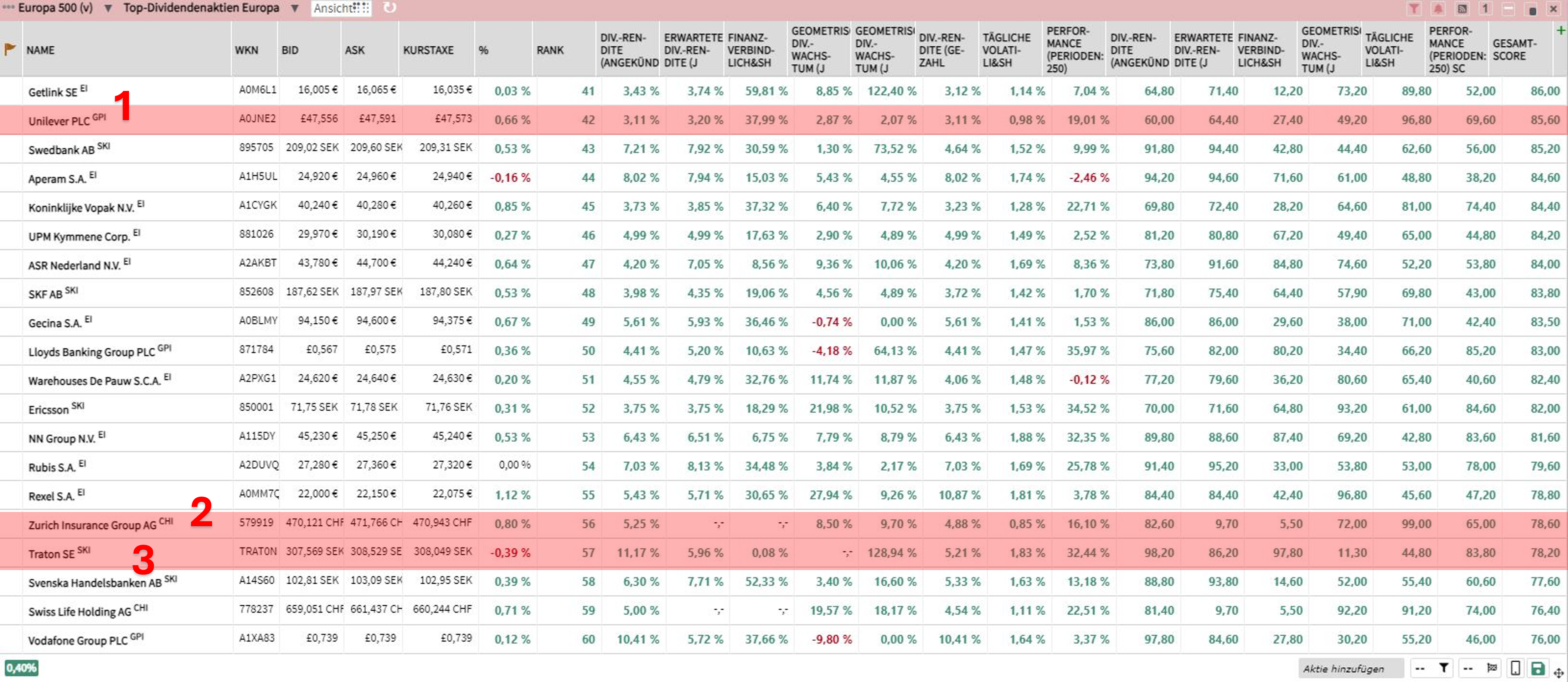

Beim Dividendenscreening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie etwa dem Dividendenwachstum der letzten zehn Jahre. Stattdessen setzen wir Volatilität und relative Stärke als Qualitätsfaktoren ein, um sicherzustellen, dass die Aktie gute Perspektiven hat. Dividendenaktien mit schwacher Geschäftsentwicklung zeigen häufig ein schwaches Kursverhalten und neigen zu hoher Volatilität. Um die besten Dividendenaktien zu identifizieren, berücksichtigen wir unter anderem folgende Kriterien:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Möglichst geringe Volatilität

- Die Aktie muss zu den 70 % der Aktien gehören, die in den letzten 52 Wochen am stärksten waren, um schwache Aktien auszuschließen

- Die Dividende muss in den vergangenen drei Jahren gewachsen sein; Aktien mit schrumpfender Dividende werden aussortiert

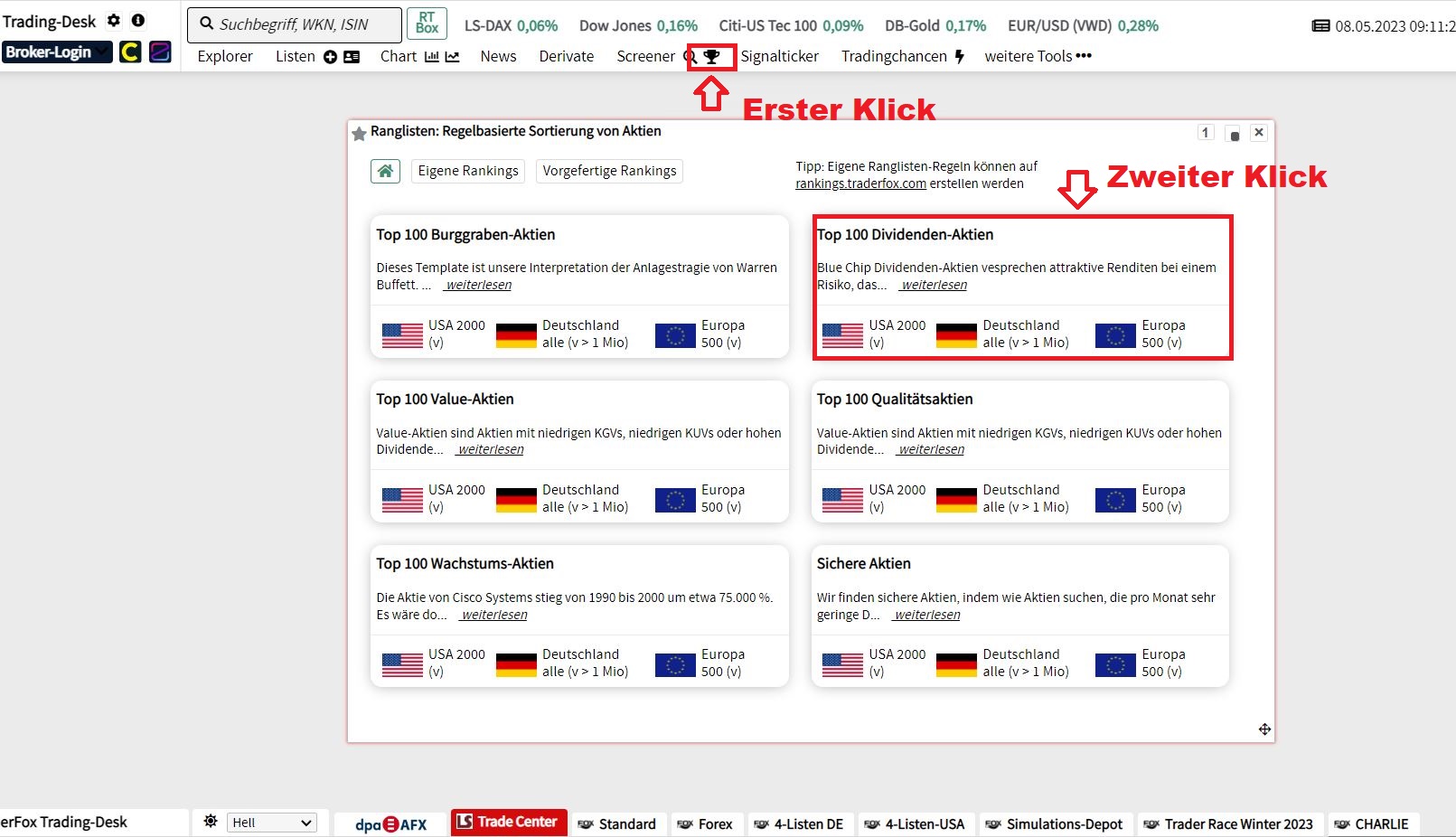

Es gibt verschiedene Möglichkeiten, Dividendenwerte mit der TraderFox-Software zu identifizieren. Man kann unsere täglich aktualisierten Research-Reports zu den besten Dividendenaktien weltweit einsehen. Bei unserem TraderFox Dividenden-Check erhält jede Aktie bis zu 15 Punkte. Zusätzlich zu unserem Research-Report kann man sich im Trading-Desk über das Pokalsymbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen.

Unilever – Defensives Basisinvestment mit einer Dividendenrendite von über 3 %

- Höhe der Dividende: 0,4396 Euro (vierteljährlich)

- Dividendenrendite 3,17 % (2024e)

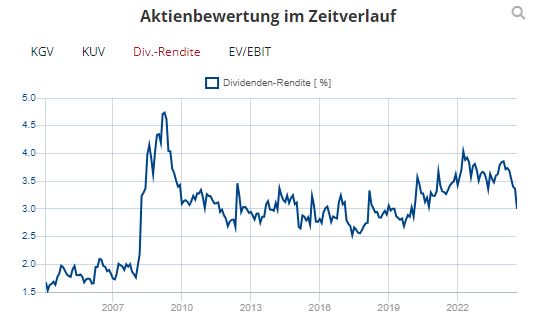

Wenn die Märkte nach unten tendieren, rücken vermeintlich "sichere" Aktien wieder in den Fokus. Für Anleger, die ihr Portfolio auf turbulente Zeiten vorbereiten möchten, bieten Aktien aus dem Bereich der Basiskonsumgüter zuweilen eine gute Anlagemöglichkeit. Als die Märkte Anfang August kurzzeitig stark nachgegeben hatten, haben die Aktien des britischen Konzerns Unilever kurz darauf ein neues 52-Wochenhoch markiert. Auch in Zukunft dürfte sich die Aktie unabhängig von Konjunkturzyklen gut entwickeln. Viele der Marken des Unternehmens sind allgemein bekannt, darunter Axe, Ben & Jerry's, Dove und Magnum. Im Vergleich zu KI-Hot-Stocks oder wachstumsstarken Technologiewerten mag die Aktie als "langweilig" erscheinen, doch konservative Konsumaktien bieten eine gewisse Stabilität und oft eine attraktive Dividende. Die Dividendenrendite von Unilever lag über die vergangenen drei Jahre im Durchschnitt bei über 3 %, während das Dividendenwachstum in den vergangenen zehn Jahren mehr als 5 % betragen hat. Die erwartete Dividendenrendite für 2024 beträgt laut FactSet-Daten 3,17 %.

Im 1. Halbjahr wurde der zugrunde liegende Umsatz durch das dritte aufeinanderfolgende Quartal mit positivem Wachstum und steigendem Volumen angetrieben, während sich die Preisgestaltung weiter moderat entwickelt hatte. Der zugrundeliegende operative Gewinn stieg in den ersten sechs Monaten um 17,1 % auf 6,1 Mrd. Euro. Ein starker Fortschritt bei der Bruttomarge ermöglichte es Unilever, verstärkt in Innovationen zu investieren und die Rentabilität zu steigern. Dieser Fortschritt spiegelt die positiven Beiträge aus Volumen, Mix und Nettoproduktivität wider. Allerdings gibt es laut Unilever auch Faktoren, die sich in der 2. Jahreshälfte nicht wiederholen werden, wie ein niedrigerer Vergleichswert aus dem Vorjahr aufgrund hoher Inputkosten und Preisanpassungen aus Zeiten höherer Inflation.

Der Konzern konzentriert sich weiterhin darauf, ein qualitatives Umsatzwachstum zu erzielen und die Bruttomarge zu verbessern, wobei der Fokus insbesondere auf den "Power Brands" liegt. Diese Marken haben im 1. Halbjahr etwa 75 % des Umsatzes ausgemacht und einen Volumenanstieg von 4 % verzeichnet. Für das Gesamtjahr erwartet das Unternehmen ein zugrundeliegendes Umsatzwachstum im Rahmen des mehrjährigen Zielkorridors von 3 bis 5 %, wobei ein Großteil des Wachstums durch das Volumen getragen werden dürfte.

Die Unilever-Aktie befindet sich in einem Aufwärtstrend. Die 200-Tage-Linie liegt aktuell bei 47,62 Euro. Kurz nach der raschen Marktkorrektur Anfang August erreichte die Aktie ein neues Dreijahreshoch von 57,40 Euro.

Am 29. November 2020 hat die Unilever Group die Vereinheitlichung ihrer rechtlichen Struktur unter einer einzigen Muttergesellschaft, Unilever PLC, abgeschlossen, und Unilever NV hat seine Existenz eingestellt. Unilever ist ein zuverlässiger Dividendenzahler und belohnt seine Aktionäre mit regelmäßigen Ausschüttungen. Die Dividendenrendite belief sich über die vergangenen drei Jahre im Schnitt auf 3,09 %, und das Dividendenwachstum über zehn Jahre liegt bei rund 5,10 %.

Zurich Insurance Group – Unternehmensziele für 2025 könnten übertroffen werden

- Höhe der Dividende: 26,00 CHF (GJ: 2023)

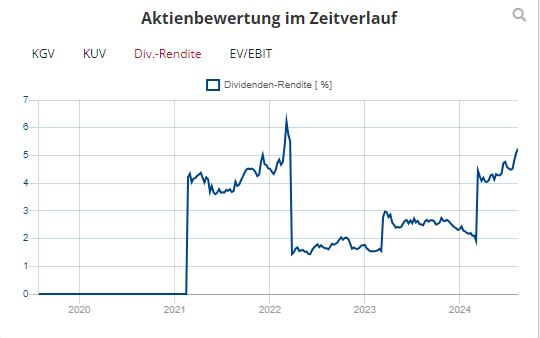

- Dividendenrendite: 5,74 % (2024e)

Die Zurich Insurance Group, ein führender Anbieter von Mehrspartenversicherungen, betreut Menschen und Unternehmen in über 200 Ländern und Regionen. Neben dem Versicherungsschutz bietet das Unternehmen vermehrt Präventionsdienste an, die das Wohlbefinden fördern und die Klimaresilienz stärken sollen. In den ersten sechs Monaten des Jahres hat das Unternehmen ein gutes Ergebnis erzielt, das auf einer anhaltend soliden Leistung in der Schaden- und Unfallversicherung, einen Rekordbetriebsgewinn im Lebensversicherungsgeschäft und ein starkes Wachstum bei der US-Tochter "Farmers" zurückzuführen war. Letzterer Geschäftsbereich hat mit 1,1 Mrd. USD den höchsten Betriebsgewinn in seiner Geschichte erzielt. Laut der Zurich Insurance Group bleibt das Marktumfeld für das Firmenkundengeschäft äußerst attraktiv, und die Prämiensätze reagieren positiv auf die Entwicklung der Schadenkosten.

Der Betriebsgewinn stieg im 1. Halbjahr um 7 % auf einen Rekordwert von 4 Mrd. USD, begleitet von der höchsten jemals erzielten Eigenkapitalrendite von 25 %. Der Reingewinn nach Steuern erhöhte sich um 21 % auf rund 3 Mrd. USD. Damit hat die Zurich Insurance Group die Erwartungen der Analysten geschlagen und sieht sich auf einem guten Weg, die eigenen Ziele für 2025 zu übertreffen. Allerdings äußerten sich Anleger laut Medienberichten kritisch zum "Nichtlebengeschäft" der Schweizer, das die Erwartungen nicht erfüllt habe, wie die Schweizer Wirtschaftsnachrichtenagentur AWP berichtet hat. Laut der UBS waren neben den Unwetterschäden auch ein leicht enttäuschendes Automobilversicherungsgeschäft in Europa bremsende Faktoren.

Die Analystenmeinungen zu den Quartalszahlen waren geteilt. Die Deutsche Bank hat die Kennzahlen als "durchwachsen" bezeichnet und die Einstufung auf "Halten" belassen. Die Privatbank Berenberg hingegen kommentierte, dass das schwache Deutschlandgeschäft andere positive Trends überschattet habe, aber bestätigte die Einstufung auf "Kaufen" mit einem Kursziel von 529 CHF. Die DZ Bank lobte die guten Ergebnisse, hielt aber angesichts der hohen Bewertung an ihrer Einschätzung "Verkaufen" fest. Die erwartete Dividendenrendite für 2024 beträgt laut FactSet-Daten 5,74 %.

(Charts in CHF)

Das Papier hat sich nach der schnellen Korrektur an den Märkten schrittweise erholt und hat den GD-150 nach oben gekreuzt. Aktuell (14.08.) notiert das Papier am GD-100. Das 52-Wochenhoch liegt bei 492,90 CHF.

Über die vergangenen Jahre hat die Zurich Insurance Group die Dividende kontinuierlich angehoben. Die Dividendenkontiunität liegt laut unserem Screening bei 15 Jahren. Über die vergangenen fünf Jahre hat sich das Wachstum der Dividende auf rund 8,5 % belaufen.

Traton beweist Widerstandskraft in einem herausfordernden Marktumfeld

- Höhe der Dividende: 1,50 Euro (GJ: 2023)

- Dividendenrendite: 6,06 % (2024e)

Die Traton-Group hat im 1. Halbjahr weitere Fortschritte bei den Zukunftsthemen "Elektromobilität" und autonomes Fahren gemacht. Zudem konnte die VW-LKW-Tochter ihren Aufstieg in den MDAX feiern. Im Berichtszeitraum verzeichnete der LKW-Bauer einen leicht rückläufigen Fahrzeugabsatz. Traton konnte im 1. Halbjahr 160.110 Fahrzeuge absetzen – das entspricht einem Rückgang von 5 % im Vergleich zum Vorjahreszeitraum. In bedeutenden LKW-Märkten kam es zu einem leichten Rückgang bei den Neuzulassungen. Laut Traton normalisiert sich die während der Pandemie aufgestaute Nachfrage, die im Vorjahr zu hohen Stückzahlen in vielen Märkten geführt hatte. Aufgrund eines positiven Markt- und Produktmix sowie einer guten Preisdurchsetzung bei Traton Operations konnte der Umsatz dennoch leicht (2 %) auf 23,4 Mrd. Euro gesteigert werden. Durch ein gutes Preismanagement und eine verbesserte Kostenstruktur bei Traton Operations verbesserte sich das Bruttoergebnis vom Umsatz im 1. Halbjahr um 10 %.

Die Sparte "Scania" verzeichnete einen leichten Anstieg beim Auftragseingang. Deutliche Rückgänge bei den Auftragseingängen in der Region EU27+3 konnten durch starke Zuwächse in Brasilien mehr als ausgeglichen werden. Aufgrund des steigenden Neufahrzeuggeschäfts in Südamerika verbesserte sich der Umsatz hier im Vergleich zum Vorjahr. Unterm Strich belief sich das Ergebnis je Aktie im 1. Halbjahr auf 2,67 Euro, nach 2,48 Euro im Vorjahr. Fabio Hölscher vom Analysehaus Warburg Research kommentierte, dass der bestätigte Ausblick und die soliden Zahlen die Widerstandskraft von Traton im aktuellen Marktumfeld unterstreichen würden. Analyst Erwann Dagorne von der britischen Investmentbank Barclays merkte jedoch an, dass der eigentliche Härtetest mit steigenden Risiken in Europa erst im 2. Halbjahr kommen werde.

Traton betont seine starke Wettbewerbsposition und sein diversifiziertes Portfolio. Der Konzern verfolgt einen klaren Plan, um das ehrgeizige Ziel einer Umsatzrendite von 9 % zu erreichen und den Shareholder Return zu steigern. Die erwartete Dividendenrendite für 2024 beträgt laut FactSet-Daten 6,06 %.

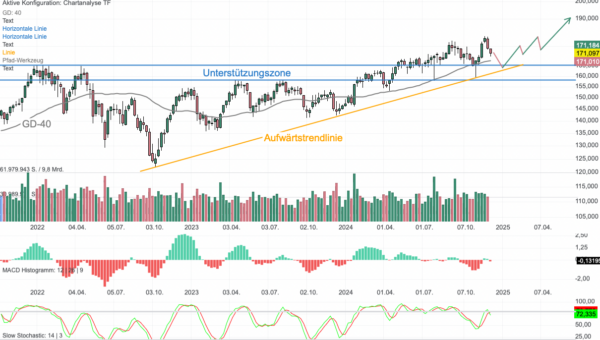

Das Papier notiert (14.08.) bei rund 26,80 Euro und hat die 200-Tagelinie nach unten gekreuzt. Damit notiert die Aktie aktuell unter den wichtigen gleitenden Durchschnitten. Die 200-Tagelinie bewegt sich bei 27,35 Euro und das 52-Wochenhoch liegt bei 36,70 Euro.

Von 2021 auf 2022 wurde die Dividende von 0,50 Euro auf 0,70 Euro gesteigert. Für das Jahr 2023 wurde die Ausschüttung um mehr als das Doppelte auf 1,50 Euro angehoben. Durchschnittlich liegt die Dividendenrendite der vergangenen drei Jahre bei satten 6,12 %.

Novartis - Transformation beginnt sich auszuzahlen: Umsatz legt zweistellig zu

- Höhe der Dividende: 3,30 CHF (GJ: 2023)

- Dividendenrendite: 3,38 % (2024e)

Novartis hat im Jahr 2023 die Transformation zu einem Unternehmen, das sich ausschließlich auf innovative Arzneimittel spezialisiert, erfolgreich abgeschlossen. Der Fokus liegt auf vier therapeutischen Kernbereichen: Herz-Kreislauf-, Nieren- und Stoffwechselerkrankungen, Immunologie, Neurologie und Onkologie. In jedem dieser Bereiche verfügt Novartis über bedeutende Arzneimittel auf dem Markt und eigenen Angaben zufolge über vielversprechende Produktkandidaten in der Pipeline. Die Transformation zeigt zunehmend Erfolge und hat im 2. Quartal zu soliden Ergebnissen geführt. Der Umsatz stieg im Berichtszeitraum um 11 % (bei konstanten Währungen 9 %) auf 12,51 Mrd. USD, während sich das operative Kernergebnis um 19 % (bei konstanten Währungen 17 %) auf 4,95 Mrd. USD verbesserte. Die Performance wurde durch eine anhaltend starke Dynamik der wesentlichen Wachstumstreiber sowohl innerhalb als auch außerhalb der USA unterstützt. Die Pipeline-Produkte wurden weiter vorangetrieben; so hat Novartis Zulassungsanträge an die FDA für Scemblix zur Erstbehandlung chronischer myeloischer Leukämie (CML) sowie für Atrasentan bei Immunglobulin-A-Nephropathie (IgA) abgeschlossen.

Vor dem Hintergrund der positiven Leistung im abgelaufenen Quartal hat der Konzern seine Prognose für das Gesamtjahr nach oben angepasst. Für den Nettoumsatz erwartet Novartis nun ein Wachstum im hohen einstelligen bis niedrigen zweistelligen Prozentbereich. Beim operativen Kernergebnis wird ein Anstieg im mittleren bis hohen Zehnerbereich prognostiziert. Zuvor hatte der Pharmakonzern ein Wachstum im niedrigen zweistelligen Prozentbereich bis mittleren Zehnerbereich erwartet. Mittelfristig (2023 bis 2028) wird ein Umsatzwachstum von 5 % (CAGR) und eine Gewinnmarge von bis zu 40 % bis 2027 angestrebt. Novartis sieht sich auf einem guten Kurs, um diese Ziele zu erreichen. Die erwartete Dividendenrendite für 2024 beträgt laut FactSet-Daten 3,38 %.

Die Privatbank Berenberg hat kürzlich das Kursziel für die Novartis-Aktie von 77 auf 86 CHF angehoben. Analystin Kerry Holford ist überzeugt, dass 2024 ein Jahr mit starkem Wachstum werden dürfte, warnt jedoch, dass ab 2025 Patentabläufe das Wachstum beeinträchtigen könnten.

(Charts in CHF)

Die Aktie hat zuletzt den GD-50 wieder nach oben gekreuzt und liegt nun über den wichtigen gleitenden Durchschnitten. Das Papier notiert aktuell (14.08) bei 97,88 CHF und ist damit nicht weit vom Allzeithoch bei 100,96 CHF entfernt.

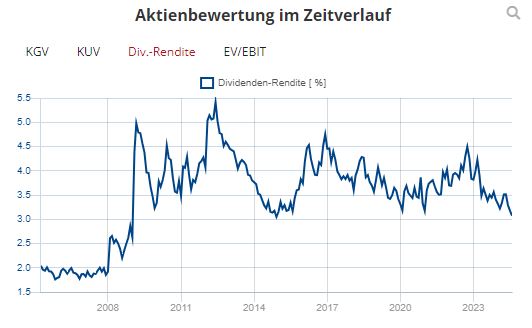

Zum 27. Mal in Folge seit der Gründung von Novartis im Jahr 1996 wurde eine Erhöhung der Dividendenzahlung je Aktie genehmigt. Für 2023 wurde die Dividende um 3,1 % auf 3,30 CHF erhöht. Die lange Dividendenkontiunität zeigt die Zuverlässigkeit bei den Ausschüttungen.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von