Aktienanalyse neu gedacht: Diese 2 Top-Wachstumsaktien stehen vor bedeutenden Chart-Breakouts!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube anseht.

Um wachstumsstarke Aktien zu finden, können wir auf verschiedene Weise vorgehen. Allerdings ist es nicht immer ganz einfach, aus der Vielzahl von Aktien die mächtig Gas geben, die richtigen auszuwählen. Vor allem, wenn man nicht den ganzen Tag am Computer verbringen und recherchieren kann, bieten unsere Trading-Paper wie beispielsweise "Superperformance Stocks" oder "Top Wachstumsaktien" eine optimale Möglichkeit, um immer auf dem Laufenden zu bleiben und keinen kommenden Leader zu verpassen. Die Aktie von Cisco Systems stieg zum Beispiel von 1990 bis 2000 um etwa 75.000 %.

Die Idee von William O`Neil war es, genauso solche Aktien, die heute das gleiche Wachstumsprofil haben wie damals Cisco im Jahr 1990 vor dem starken Kursanstieg, zu finden. So hat er die gemeinsamen Eigenschaften der Top-Kursgewinner-Aktien untersucht und ein Regelwerk entwickelt, um solche Aktien aufzuspüren. Wir bei TraderFox wiederum, geben börsentäglich ein Paper mit dem Namen "Top 100 Wachstumsaktien" heraus, das sich an der CANSLIM-Strategie von William O` Neil orientiert. Damit werden die stärksten Wachstumsaktien der USA identifiziert, wobei die Aktien auf der Grundlage der Faktoren EPS-Wachstum, Umsatzwachstum und Abstand zum 52-Wochenhoch ausgewählt werden. Es ist allerdings darauf hinzuweisen, dass es bei Wachstumsaktien immer wichtig ist, sich nicht nur ein Einstiegsszenario, sondern auch einen Ausstieg im Vorhinein zu überlegen, im Falle dass das vorher gestellte Szenario nicht aufgeht. Und wie immer weise ich darauf hin, dass es sich im Beitrag nur um meine eigene Meinung handelt und ich keine Aktien oder sonstigen Finanzprodukte zum Kauf oder Verkauf empfehle.

Und so gehe ich dabei vor!

Wie ich nun die 100 besten Top-Wachstumswerte finde, zeige ich euch jetzt. Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool PAPER und öffne das Trading-Paper "Top-100-Wachstumsaktien USA". Unsere Trading-Paper erscheinen börsentäglich und bieten eine regelbasierte Aktienauswahl. Die Top-Aktien dieser Reports sind in der Regel mächtig in Bewegung und bieten ein gutes Momentum. Um auf das Tool zugreifen zu können, benötigt ihr neben unserer Software das Morningstar Datenpaket. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/aktuelles/neu-taegliche-trading-paper-im-pdf-format-10-bis-20-seiten-versand-um-8-00-uhr-per-email/id-914/

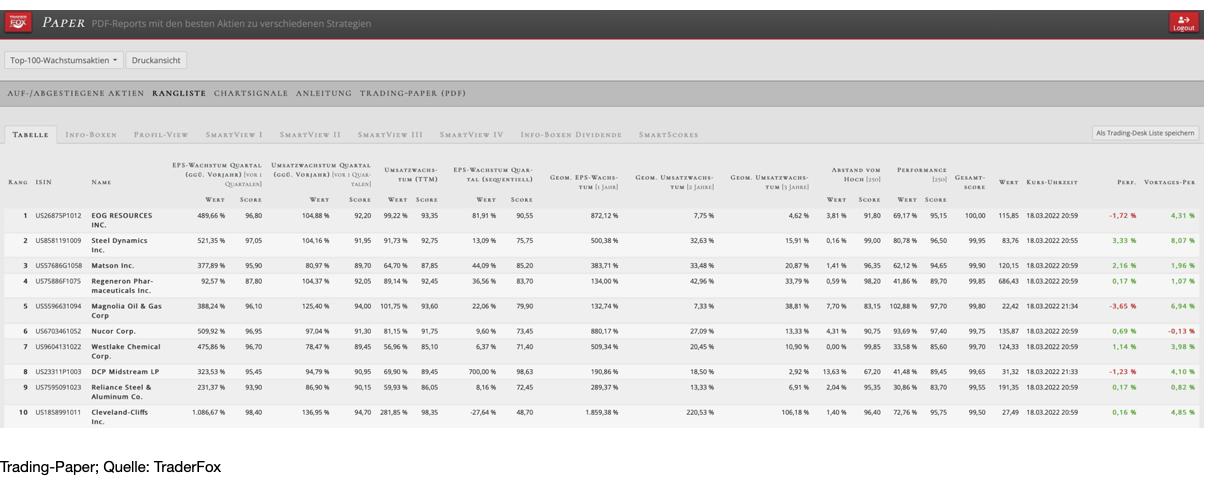

Wir sehen uns heute zwei Unternehmen an, die sich unter den Top 20 befinden und mit einem guten Chartbild überzeugen. Dabei handelt es sich um EOG Resources auf Platz 1 und um Regeneron auf Platz 4. Ich möchte noch einmal wiederholen, dass es sich bei Wachstumsaktien um keine Investments handelt. Wachstumsaktien handelt man in Aufwärtstrends, und man hat dabei immer eine klare Ausstiegsstrategie parat.

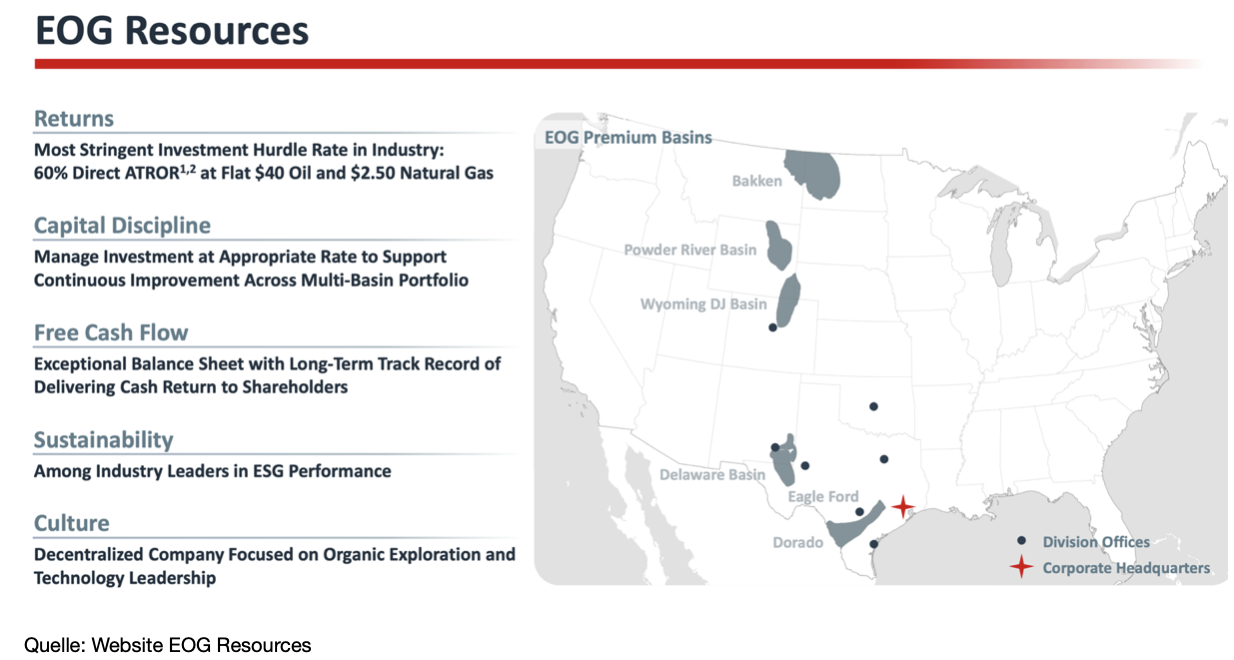

EOG Resources [EOG | WKN 877961 | ISIN US26875P1012] ist ein unabhängiges Energieunternehmen, das im Abbau, der Entwicklung, der Produktion und der Vermarktung von Erdgas und Erdöl tätig ist. Das Unternehmen zählt zu den bedeutendsten "Schiefer"-Produzenten, in den USA. 95 % der Energieproduktion werden aktuell aus Schiefergas und durch das Fracking gewonnen. Zusammen mit seinen Tochterunternehmen konzentriert sich EOG vorwiegend auf den US-Markt und hier vor allem auf Delaware, Wyoming und Bakken. Es ist aber auch in Kanada, Trinidad, Großbritannien und China vertreten. Gefördert werden Erdgas, Rohöl und flüssiges Erdgas (LNG). Die Marktkapitalisierung beträgt aktuell 70 Mrd. USD.

Die Fracking-Industrie

Während das so genannte Fracking bei uns sehr kritisch gesehen wird, erfreut es sich in den USA wieder eines immensen Booms. Nachdem Ende 2015 die Ölpreise massiv eingebrochen waren, gerieten viele der Fracking-Firmen in finanzielle Notlage und gingen entweder pleite oder wurden restrukturiert und refinanziert. Eine der Folgen ist, dass von den ursprünglichen knapp 70 Dollar je Barrel Öl, die sie an Förderkosten aufzuwenden hatten, heute deutlich weniger anfallen und die Effizienzzuwächse noch immer zunehmen.

Auch Ende 2018 fielen die Energiepreise wieder enorm, nur um dann wieder kräftig anzusteigen. Analystenhäuser wie DWS oder JP Morgan gehen inzwischen von Ölpreisen in diesem Jahr von 180 bis 200 USD je Barrel aus. Dabei sollte bedacht werden, dass die großen Ölförderer im Zuge der Klimawende ihre Investitionen in die Erschließung neuer Öl- und Gasreserven massiv zurückfahren, so dass der nach wie vor hohe und erst perspektivisch sinkende Bedarf kaum befriedigt werden kann.

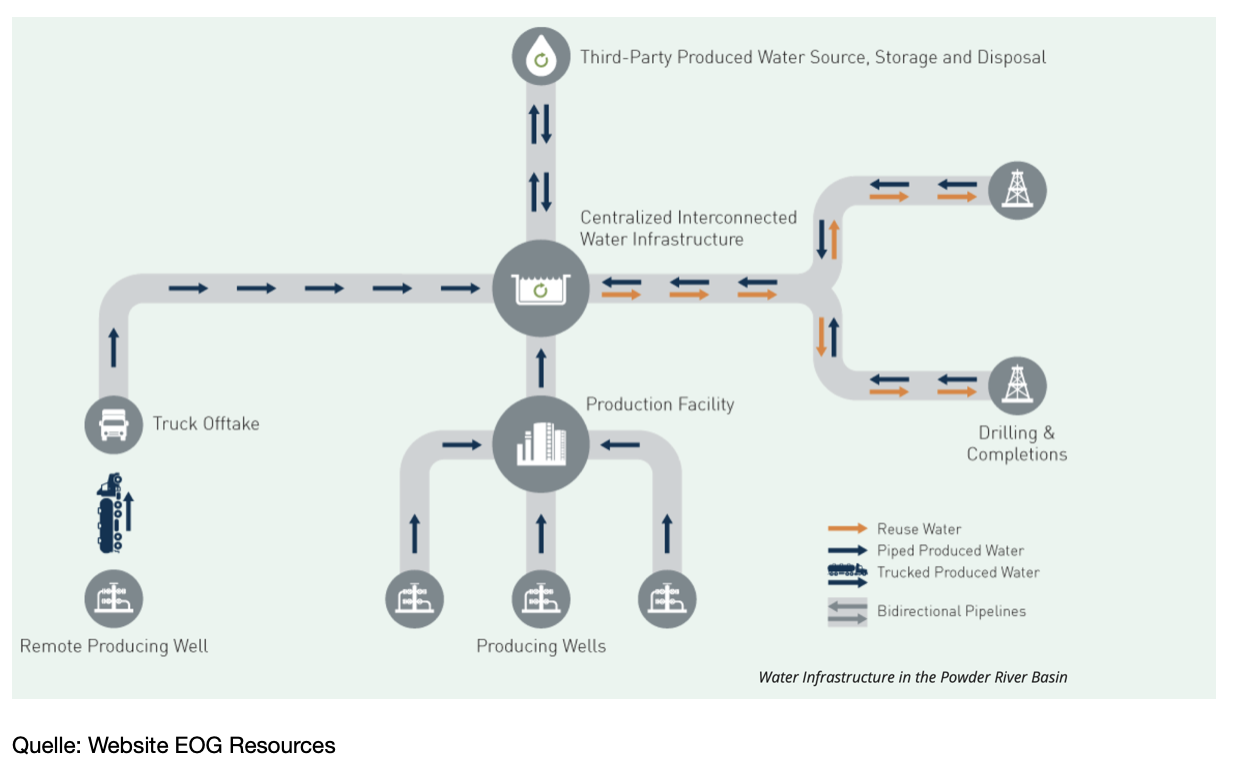

Im Gegensatz zu klassischen Bohrungen ist Fracking sehr flexibel und kann schnell an die Preisschwankungen angepasst werden. Denn beim Fracking wird unter höchstem Druck ein mit Chemikalien angereichertes Wasser-Sand-Gemisch ins Schiefergestein gepresst und so die diffusen Öl- und Gasvorkommen gelöst und mit ausgespült. Das teuerste an der Produktion ist das Erstellen des Bohrlochs, denn es muss einen geschlossenen Kreislauf für das flüssige Gemisch geben – und das nicht nur aus Gründen des Umweltschutzes, weil man verhindern will, dass die giftigen Chemikalien das Grundwasser und die Böden verseuchen. Ist das Bohrloch fertiggestellt, sind bereits 90 % der Kosten angefallen; der Betrieb, also das eigentliche Fracken, ist vergleichsweise günstig. EOG Resources konzentriert sich dabei aktuell im wichtigen Powder River Basin auf eine nachhaltige Infrastruktur für die Wasserwiederverwendung, was dazu geführt hat, dass im letzten Jahr beinahe 100 % des Brauchwassers wiederverwendet werden konnten.

Die große Stärke des Fracking zeigt sich darin, dass man die Produktion relativ schnell hoch- und runterfahren kann. Pumpt man kein Gemisch mehr in das Loch, fallen kaum noch Kosten an und es wird nicht mehr gefördert; die Öl- und Gasvorkommen befinden sich ja nicht konzentriert in einer Blase, sondern sind diffus überall im Gestein verteilt. Bei einem klassischen Ölbohrloch ist das anders, denn wenn einmal die Blase angebohrt ist, dann entsteht ein enormer Druck, der kaum mehr zu kontrollieren ist. Das Öl beziehungsweise Gas muss dann raus und es muss gefördert werden, auch wenn der Marktpreis gerade viel zu niedrig sein sollte, um es wirtschaftlich an den Mann zu bringen. Die Fracker hingegen können einfach die Produktion drosseln oder aber auch nach Beendigung des Bohrens die Förderung erstmal gar nicht erst aufnehmen.

Wachstums-Check

In diesem Zusammenhang ist EOG Resources interessant, weil EOG nun gerade anfängt seine Produktion in einem Umfeld hoher Preise zu steigern. So konzentriert sich EOG aufgrund seiner neu vorgestellten Strategie nun vermehrt auf Premium-Bohrungen und Double-Premium-Bohrungen, wobei es aktuell mehr als 5700 Double-Premium-Standorte gibt. Zuletzt gab das Unternehmen bekannt, dass die Standorte aktuell schneller erneuert werden, als sie gebohrt werden. Das bedeutet, dass das Unternehmen in der Lage sein wird, noch viele Jahre lang einen zuverlässigen Cashflow zu generieren. Seit 2016 hat das Unternehmen in einem schwierigen Umfeld einen freien Cashflow von fast 11 Mrd. USD erwirtschaftet, das ist beachtlich. Dabei ist die Reinvestitionsrate von 70 % überschaubar.

Die letzten Zahlen kamen Ende Februar heraus, wobei die Produktion im vierten Quartal YoY deutlich um 17,9 % gesteigert werden konnte. Der Umsatz lag mit 6 Mrd. USD innerhalb der Erwartungen, wobei das Unternehmen eine Sonderdividende von 1 USD zusätzlich zu den herkömmlichen 3 USD ausschütten wird. Die Rendite beträgt damit etwa 3,5 %. Die Bilanz wurde in den letzten Jahren gründlich aufpoliert und eine Nettoverschuldung ist seit diesem Jahr nicht mehr vorhanden. Das Management hat es sich zum Ziel gesetzt, seinen Aktionären neben ansehnlichen Dividendenrenditen auch mit Aktienrückkäufen entgegenzukommen.

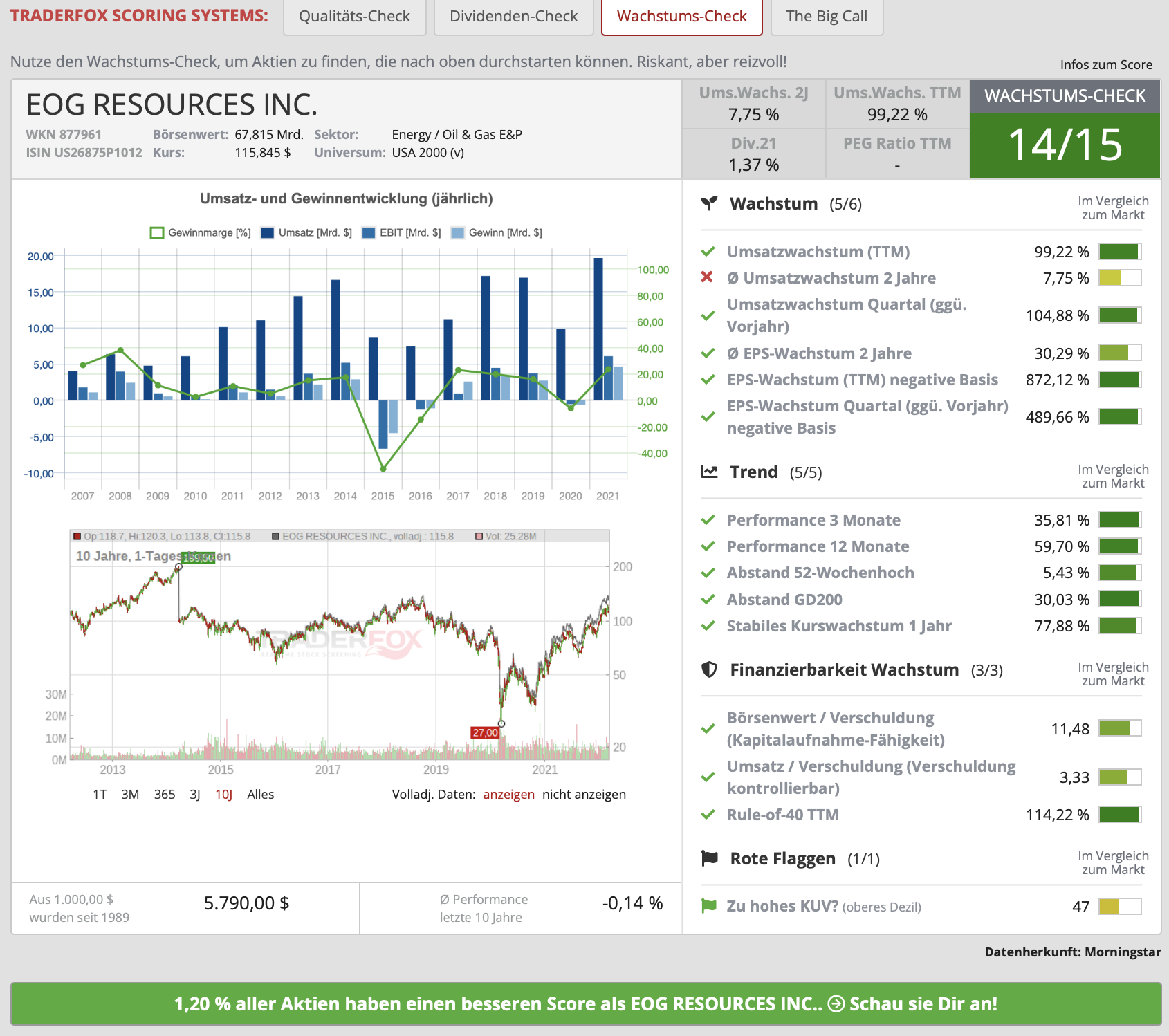

Eines der Hauptrisiken dürfte bei EOG Resources aktuell darin liegen, dass die Aktie zu einer höheren Bewertung gehandelt wird als viele seiner Konkurrenten. So liegt das KGV aktuell bei 14,8. Das durchschnittliche KGV der Peer-Group liegt nur bei 10. Allerdings dürfte dies auch auf die geringe Verschuldung und das starke Portfolio zurückzuführen sein. Wichtig zu verstehen ist zudem, dass die Geschäftsaussichten stark an die Energiepreise gekoppelt sind. Wenn also der Ölpreis nachgibt, dürfte das schnell und stark auf die Aktie durchschlagen. Zudem handelt es sich um eine sehr kapitalintensive Branche, deren Wert aus der Förderung von Rohstoffen mit sehr volatilen Preisentwicklungen einhergeht. Das Momentum ist allerdings aktuell hoch und nach dem TraderFox-Wachstumscheck bekommt die Aktie 14 von 15 möglichen Punkten.

Jetzt schaue ich mir noch die Kursentwicklung an:

Die Aktie von EOG konsolidierte die letzten Wochen im Bereich von 120 USD und scheint hier Kraft für einen nächsten Aufwärtsschub sammeln zu wollen.

Dabei ergibt sich vor allem im Wochenchart eine spannende Konstellation, da die Aktie auf Wochensicht kurz vor einem großen Base-Breakout stehen könnte. Die Triggermarke befindet sich im Bereich von 138 USD, welche das Fünfjahreshoch darstellt. Während der Chart mittelfristig durchaus einen starken Aufwärtstrend aufweist, befindet sich die Aktie langfristig gesehen noch im Abwärtstrend, wobei dieser Trend gebrochen würde, wenn die Marke von 138 USD fiele, was damit diese Marke doppelt bedeutsam macht. Das Allzeithoch befindet sich im Bereich von 200 USD und dürfte mit dem Ausbruch aus der Base als nächstes Ziel dienen.

Für und Wider

Was spricht für das Unternehmen?

- Die Produkte von "Schiefer"-Produzenten sind aktuell stark gefragt

- Beim Fracking kann die Produktion relativ schnell hoch- und runtergefahren werden

- Die Nachfrage nach den Produkten ist nach wie vor ungebrochen

- Geringe Verschuldung

- Starke Cashflow-Generierung

- Der Wachstums-Check vergibt 14 von 15 Punkten

Und was spricht dagegen?

- Die Branche ist sehr zyklisch

- Kapitalintensive Branche

- Der Aktienpreis hängt stark am Ölpreis

- Die Aktie ist vergleichsweise hoch bewertet

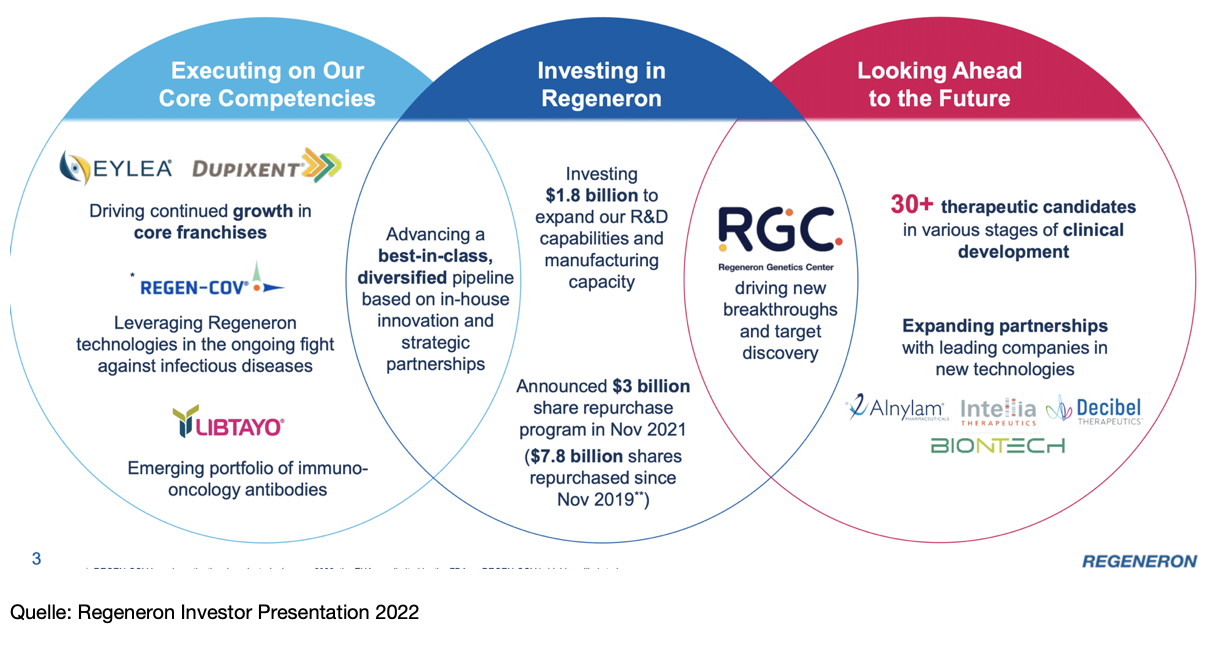

Regeneron [REGN | WKN 881535 | ISIN US75886F1075] erforscht, entwickelt, produziert und vermarktet Medikamente zur Behandlung von Augenkrankheiten, Krebs, Herz-Kreislauf- und Stoffwechselerkrankungen, sowie schwerer Erkrankungen mit Fokus auf humane Antikörpertechnologien. Dabei hat das Unternehmen aktuell mehr als 30 Produkte in seiner Pipline. Das Unternehmen wurde 1988 von Ärzten und Wissenschaftlern gegründet, beschäftigt mehr als 8000 Mitarbeiter und hat seinen Firmensitz in Tarrytown in den USA. Regeneron fällt in den Healthcare-Sektor. Die Marktkapitalisierung beträgt 73 Mrd. USD.

Geschäftsmodell und Pipline

Im Gegensatz zu den meisten Biotech-Unternehmen verfügt Regeneron über ein zugelassenes Portfolio von insgesamt zehn Produkten was dem Unternehmen einen gesunden Cashflow ermöglicht. Zu den bedeutendsten Medikamenten gehören Eylea, ein Medikament für Augenerkrankungen, Zaltrap zur Behandlung von Patienten mit metastatischem kolorektalem Krebs und Arcalyst zur Senkung der Harnsäure bei Gichtpatienten.

Daneben betreibt das Unternehmen mit seiner VelociSuite eine Plattform für Mäuse zu Forschungszwecken. Dabei können die Mäuse effizient zur Herstellung vollständig menschlicher Antikörper eingesetzt werden. Und so hat die Plattform das Potenzial, die Geschwindigkeit und Effizienz zu erhöhen, mit der menschliche Antikörpertherapeutika entdeckt und validiert werden können. So wird es möglich, die präklinische Validierung, die früher oft mehrere Jahre gedauert hat, auf 3 bis 6 Monate zu verkürzen. Mit Roche ging das Unternehmen in diesem Zusammenhang vor zwei Jahren eine Partnerschaft ein, um einen SARS-CoV-2-Antikörpercocktail herzustellen, der in den USA inzwischen eine Notfallzulassung zur Behandlung von leichtem bis mittelschwerem COVID-19 erhalten hat.

Bei der Entwicklung und Vermarktung verfolgt Regeneron eine kluge Strategie der Zusammenarbeit, die sich bewährt hat. Beispielsweise arbeitet das Unternehmen auch mit Sanofi für seine Antikörper- und Immunonkologieprogramme zusammen. Ein potenzielles Risiko stellt aktuell der baldige Patentablauf von Eylea dar, was letztlich zu mehr Wettbewerb führen wird. Allerdings hat das Unternehmen viele neue Produkte in der Pipline, welche die Umsatzverluste bei Eylea locker kompensieren dürften.

So ist ein großer Hoffnungsträger beispielsweise das Onkologiepräparat Libtayo, das vor kurzem die FDA-Zulassung für das nicht-kleinzellige Lungenkarzinom erhalten hat. Libtayo hat das Potenzial, laut Credit Suisse, einen Spitzenumsatz von über 1 Mrd. USD zu erzielen. Libtayo wird außerdem auch für verschiedene andere onkologische Indikationen wie Gebärmutterhals- und Hautkrebs geprüft, was in den kommenden Jahren zu zusätzlichen Einnahmen führen könnte. Darüber hinaus arbeitet Regeneron auch an Fasinumab für Osteoarthritis und Odronextamab, was die Aufmerksamkeit der Anleger auf sich ziehen könnten, wenn die Kandidaten in ihren klinischen und regulatorischen Zeitplänen Fortschritte machen.

Wachstums-Check

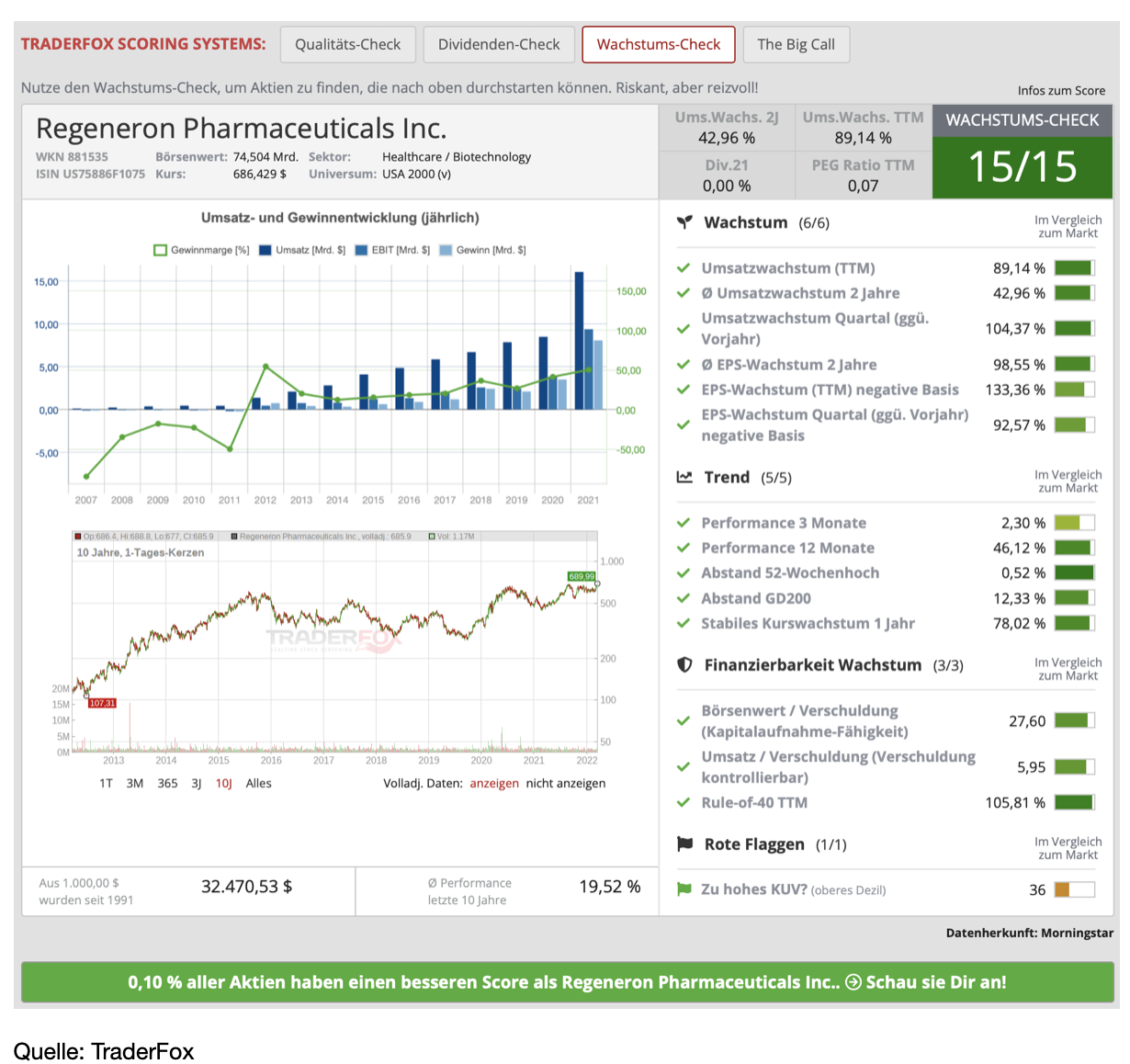

Laut dem TraderFox Wachstums-Check bekommt die Aktie mit 15 Punkten die volle Punktzahl. Dabei stieg der Umsatz in den vergangenen zwei Jahren durchschnittlich um 43 % pro Jahr. Mit dem Ergebnis je Aktie ging es gleichzeitig im Schnitt um 98 % pro Jahr (auf Sicht der letzten zwei Jahre) nach oben. Dieses Wachstum war vor allem durch COVID-19 getragen und wird in den nächsten Jahren sicher nicht aufrecht erhalten werden können. Die Analysten sind skeptisch und gehen in den nächsten drei Jahren sowohl beim Umsatz als auch dem Gewinn von einer Stagnation aus. Die Bewertung ist mit einem KGV von 16 und einem KUV von 6 nicht zu teuer, da die Pipline breit gestreut ist. Allerdings gibt es eine erhebliche Umsatzkonzentration bei Eylea, mit dem ein Drittel der Umsätze erzielt werden, was natürlich eine gewisse Gefahr darstellt, wobei die Umsatzkonzentration in den letzten Jahren deutlich abgenommen hat. Daneben ist zu beachten, dass Sparmaßnahmen in Gesundheitssystem oder Deckelungen bei Medikamentenpreisen, was die Demokraten zumindest diskutieren, die Aktie erheblich unter Druck bringen könnten.

Was mir neben dem starken operativen Cashflow bei Regeneron gefällt, ist die hohe Eigenkapitalquote von 73 %, wobei das Eigenkapital über die letzten zehn Jahre stetig gesteigert werden konnte und sich in den letzten fünf Jahren glatt verdreifacht hat. Das bedeutet, dass sich das überschüssige Geld sehr gut vermehrt. Und genau das wollen wir ja als Aktionäre sehen, da es die Überschüsse sind, die dem Unternehmen Wert verleihen.

Jetzt schaue ich mir noch die Kursentwicklung an:

Der Kurs der Regeneron-Aktie konnte allein in den letzten zehn Jahren um mehr als 3000 % zulegen. Seit 2020 konsolidiert die Aktie in einer Range zwischen 500 und 700 USD. Wenn wir uns allerdings den Wochenchart ansehen, dann könnte in der letzten Woche der nachhaltige Breakout gelungen sein. Die Aktie bietet sich nun für Trendfolge-Trader an, wobei ich einen Stop bei knapp unter 600 USD setzen würde.

Für und Wider

Zum Schluss sehen wir uns noch an was für und gegen das Unternehmen spricht.

Also was spricht dafür?

- Es gibt eine vielversprechende und große Pipline

- Starke Partnerschaften mit anderen Unternehmen

- Starker Cashflow und hohe Eigenkapitalquote

- Der Wachstums-Check ist mit 15 von 15 Punkten sehr gut

- Chart Breakout im Wochenchart

Und was spricht dagegen?

- Analysten gehen von stagnierenden Umsätzen und Gewinnen aus

- erhebliche Umsatzkonzentration durch Eylea

- Rückschlagspotential wenn die Behandlungsmethoden nicht wie erhofft Erfolge erzielen

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von