Der Markt schaut auf Green Energy, doch dieser Sektor verspricht mittelfristig eine höhere Rendite-Chance!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

bereits im Jahr 2020 wurde an der Börse der Solar- und Wasserstoff-Boom gespielt. Dies ist auf die zahlreichen politischen Programme, wie z.B. den European Green Deal, das Pariser Klimaabkommen oder das Infrastruktur-Paket und die Klima-Ziele für die USA von Joe Biden, zurückzuführen. Das wirkliche Wachstum im Markt für Wasserstoff oder erneuerbare Energien wird allerdings erst in einigen Jahren anfangen. Die Börse hat bereits im Jahr 2020 rund 12 bis 18 Monate in die Zukunft geschaut und den Hype gespielt. Seit jeher kamen keine neuen, kurstreibenden Informationen heraus, wie z.B. unglaublich solide Unternehmenszahlen, welche weitere Upside rechtfertigen. Laut der Macro-View in TraderFox ist der Solar-Sektor bereits mit einem Durchschnitts-KGV von 59,6 bewertet. Damit belegt die Branche den Ranglisten-Platz 15 auf der Liste mit den derzeit am höchsten bewerteten Branchen.

Der Ausbau von erneuerbaren Energien aufgrund eines umweltfreundlichen politischen Leitfadens steht außer Frage. Allerdings befinden sich zumindest die Solar- und Wasserstoff-Aktien Stand heute in Abwärtstrends und die Börsenbewertungen rechtfertigen in vielen Fällen nicht die Unternehmensentwicklungen. Der Star unter den Wasserstoff-Aktien, Plug Power, ist vom 52-Wochenhoch mittlerweile über 60 % entfernt und zumindest charttechnisch sieht es bisher nicht nach einer nachhaltigen Konsolidierung bzw. Trendwende aus. Deutlich interessanter und auch deutlich niedriger bewertetet könnte zumindest auf Sicht von mehreren Monaten der Energie-Sektor, also Erdöl- und Erdgas-Unternehmen, sein. Der gesamte Energie-Sektor ist mit einem Durchschnitts-KGV von 16,7 laut Macro-View derzeit der am günstigsten bewertete Sektor am Markt.

Warum der Energie-Sektor kurz- bis mittelfristig interessant ist

Wenigen Investoren und Tradern ist bewusst, dass bereits im Januar und Februar 2021 der Energie-Sektor der am besten rentierende Sektor im S&P500 war. In der Trading-Masterclass haben wir den Energie-Sektor und die maßgeblichen Treiber häufig besprochen. Die derzeit äußerst niedrige Bewertung des Energie-Sektors stößt aktuell auf mehrere ausgesprochen positive fundamentale Entwicklungen.

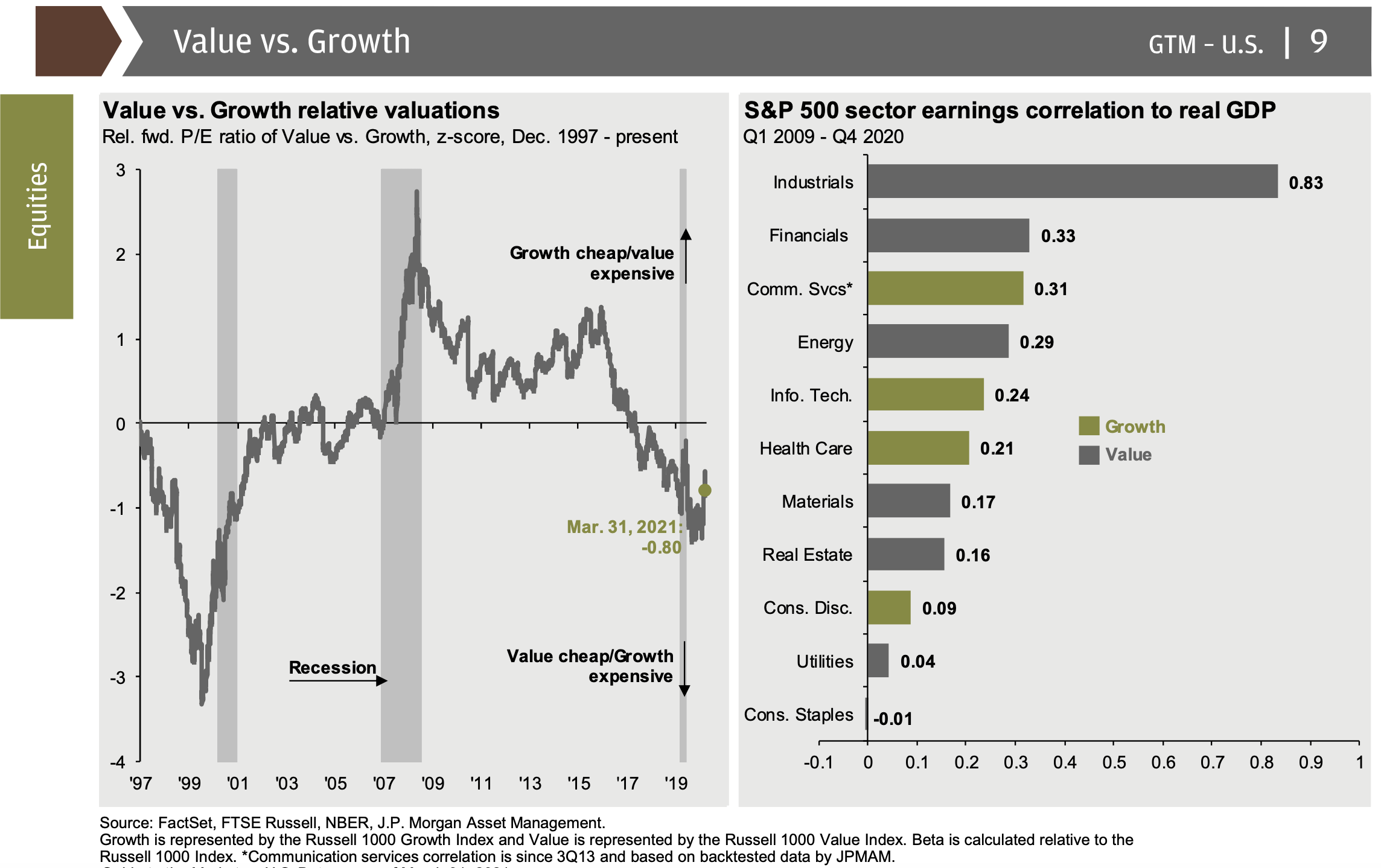

Zum einen gehen vielen Ökonomen von einem starken Wirtschaftswachstum in den kommenden Jahren, nicht nur in den USA, sondern auch in China und Europa, aus. Die Bank JP Morgan rechnet beispielsweise mit einem anhaltenden Wirtschafts-Boom bis in das Jahr 2023, da der fiskal- und geldpolitische Stimulus den Konsum und die Investitionen nachhaltig antreiben dürften. In China zeigen sich bereits heute die ersten Anzeichen einer nachhaltigen konjunkturellen Erholung. In diesem Zusammenhang ergibt die Stärke der Zykliker bzw. Value-Aktien derzeit Sinn, da jene Sektoren tendenziell sensitiver auf das Wirtschaftswachstum reagieren. Die folgende Grafik von JP Morgan Asset Management zeigt, dass zyklische Sektoren, wie u.a. auch der Energie-Sektor, stärker auf zukünftiges Wirtschaftswachstum reagieren und die Bewertung im Vergleich zu Wachstums-Aktien derzeit gering ausfällt.

Zum anderen sind die Umsätze und Gewinne im Energie-Sektor im Jahr 2020 in den ersten drei Quartalen enorm eingebrochen. Die Technologie-Aktien, welche von der beschleunigten Digitalisierung profitierten und hohe Kursgewinne, sowie hohe Wachstumsraten ausweisen konnten, werden im Jahr 2021 vergleichsweise niedrige Wachstumsraten ausweisen, da die Vorjahresergebnisse derart hoch ausgefallen sind. Der Energie-Sektor wird jedoch hohe Wachstumsraten ausweisen, da das Vorjahr sehr schlecht ausgefallen ist. Dementsprechend erwarten auch die Analysten, wie in der folgenden Grafik dargestellt, im Energie-Sektor die höchsten Wachstumsraten für die letzten drei Quartale im Jahr 2021. Dies könnte auch in den kommenden Monaten zu ordentlich Auftrieb im Energie-Sektor führen.

Zwei weitere Faktoren, welche für eine erfolgsversprechende Angebot-Nachfrage-Dynamik im Energie-Sektor sprechen, sind die US-Öl-Produktion, sowie die Entwicklung der Investitionsausgaben (CapEx) im Energie-Sektor. Die US-Öl-Produktion ist in den letzten Monaten auf einen sehr niedrigen Stand gefallen (siehe linke Grafik). Die Investitionsausgaben, also die Investitionen, die Erdöl- und Erdgas-Unternehmen in den Ausbau neuer Kapazitäten stecken, sind im Jahr 2019 und 2020 auf einen absoluten Tiefstand gefallen (siehe rechte Grafik). Beide Faktoren sprechen für eine Angebotsverknappung bzw. Preissteigerungen bei Öl und dementsprechend eine vorteilhafte fundamentale Entwicklung für Unternehmen aus dem Energie-Sektor.

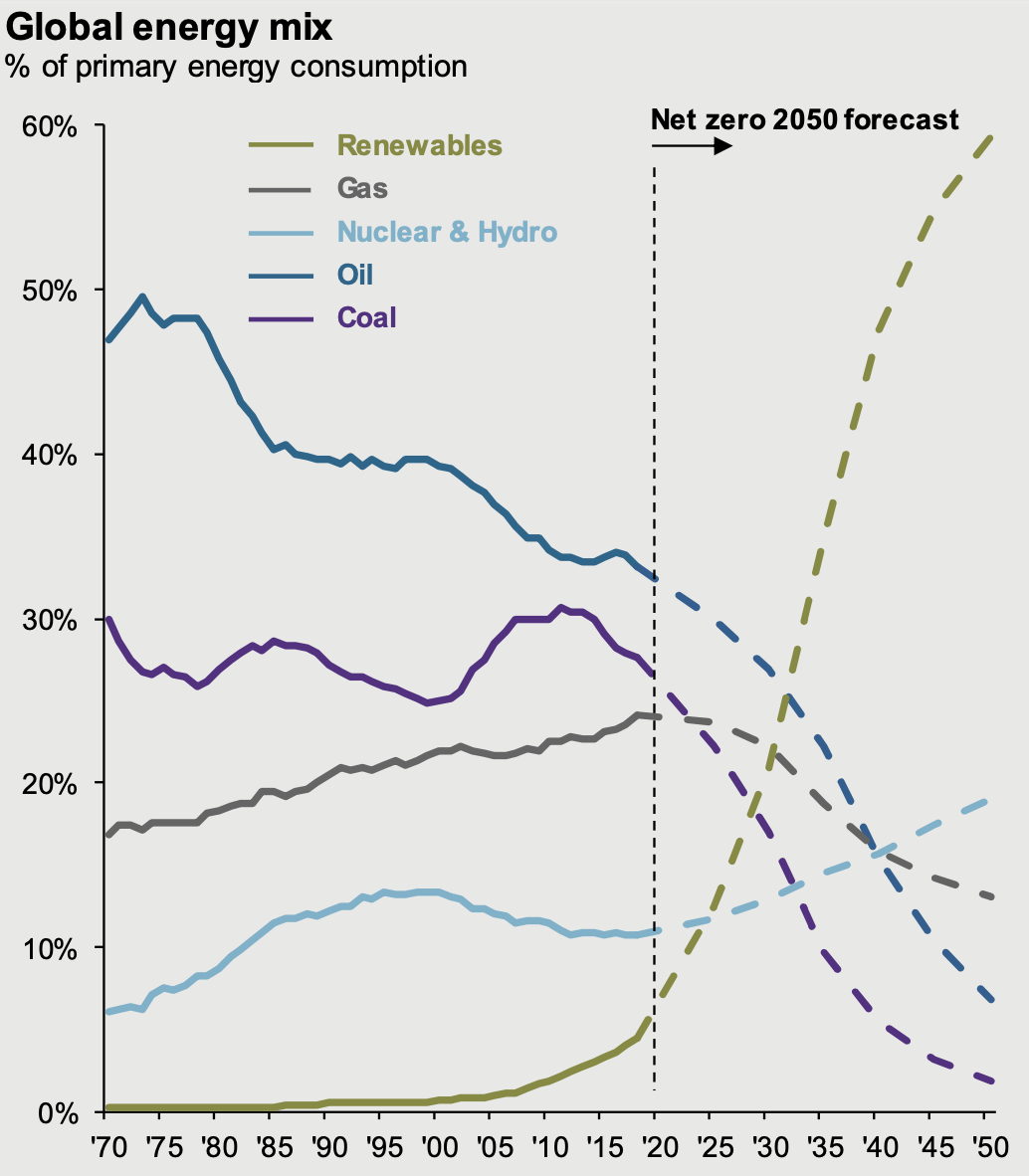

Wie bereits in der Einleitung geschrieben: Der Trend zu erneuerbaren Energien ist intakt und nicht mehr aufzuhalten. Allerdings wird der Übergang von einem Energie-Mix aus größtenteils fossilen Brennstoffen zu nachhaltigen und regenerativen Energien nicht innerhalb weniger Wochen bzw. Monate erfolgen. "Öl wird bis 2045 der Treibstoff mit dem größten Anteil am Energiemix bleiben", schreibt beispielsweise die OPEC. Die folgende Prognose von JP Morgan hinsichtlich des globalen Energie-Mix stimmt mit dieser Einschätzung größtenteils überein. Bis in das Jahr 2030 werden Erdöl und -gas die wichtigsten Bestandteile am Energie-Mix bleiben. Der Ausbau der erneuerbaren Energien wird sich laut JP Morgan in ein exponentielles Wachstum begeben, allerdings erst nach 2030 werden erneuerbare Energien den größten Bestandteil am Energie-Mix ausmachen.

Doch wo genau bietet sich die Chance? Die folgende Grafik zeigt die Entwicklung des Ölpreises (Orange, linke Y-Achse) und die Entwicklung des "Select Sector SPDR Trust Energy" (XLE, rechte Y-Achse), einem ETF, der die Performance des Energie-Sektors in den USA trackt. Es ist unschwer zu erkennen, dass seit 2015 der XLE deutlich höher notierte, wenn der Ölpreis über der 60-USD-Marke lag. Derzeit sieht Öl zumindest charttechnisch danach aus als würde eine weitere Aufwärtsbewegung Richtung 70 oder sogar 80 USD eingelegt werden. Dies stimmt auch mit den Einschätzungen bzw. Kurszielen der US-Investmentbanken überein. Goldman Sachs hat beispielsweise das Kursziel für Brent Crude Oil auf 75 USD für das Q2-2021 und 80 USD für das Q3-2021 erhöht. JP Morgan hat in einem Research-Brief sogar behauptet, dass ein Anstieg auf bis zu 190 USD bis 2025 möglich wäre. Da der Energie-Sektor, gemessen am XLE, bereits heute in Bezug auf die Divergenz zum Ölpreis und das durchschnittliche KGV unterbewertet erscheint und gleichzeitig sogar mit hohen Dividenden in einem Nullzins-Umfeld überzeugt, könnte es in den kommenden Wochen zu deutlichem Auftrieb kommen. Hinzu kommt, dass aufgrund der niedrigen Bewertung und des stabilen Aufwärtstrends die Downside fundamental sowie technisch gering erscheint.

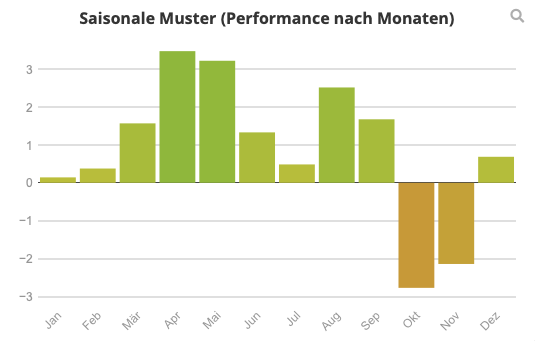

Sollte sich die Divergenz zwischen Ölpreis und Energie-Aktien in den kommenden Wochen und Monaten schließen, könnte es zu einer starken Aufwärtsbewegung bei Energie-Aktien kommen. Neben den genannten Faktoren fällt auch die Saisonalität für den Ölpreis positiv aus. Der Mai ist ein historisch starker Monat für Öl. Die positive Kursperformance dürfte bei Öl zumindest saisonal betrachtet bis Ende September anhalten.

Positionierung bei Energie-Aktien: Der gesamte Sektor könnte deutlich anziehen!

In Anbetracht der Makro- und Mikro-Faktoren dürfte der gesamte Energie-Sektor aufgrund der Bewertungsdiskrepanz weitersteigen. Im Rahmen der Trading-Masterclass haben wir bereits das Unternehmen Callon Petroleum besprochen, ein kleines Unternehmen bzw. einen Hot-Stock aus dem Energie-Sektor. Nachdem ich das Unternehmen am 9. Februar 2021 vorgestellt habe, folgte ein Kursanstieg von über 115 % in wenigen Wochen. Dies war eine der erfolgreichsten Trading-Chancen, welche wir im Rahmen der Trading-Masterclass identifizieren konnten.

Callon Petroleum beschäftigt sich mit der Exploration, der Erschließung, dem Erwerb und der Förderung von Erdöl- und Erdgasvorkommen. Der Schwerpunkt des Unternehmens liegt auf unkonventionellen Erdöl- und Erdgasvorkommen im Permian-Becken. Gestern, am 6. Mai 2021, hat das Unternehmen die Q1-2021-Zahlen veröffentlicht. Der Gewinn je Aktie lag mit 1,49 USD nicht nur über dem Gewinn je Aktie im Vorjahresquartal von 1,20 USD, sondern auch über den Analysten-Erwartungen in Höhe von 0,90 USD. Der Umsatz lag im Q1-2021 bei 359,9 Mio. USD, was einer Umsatz-Überraschung von 29,05 % entspricht und ein Umsatzwachstum im Vergleich zum Vorjahresquartal von 24,1 % darstellt. Das Unternehmen hat trotz negativer Einflüsse aufgrund des Wintersturms in den USA Free Cashflow positiv operiert.

Die hohe Verschuldung, Net Debt to EBITDA von 3,8, dürfte für Callon Petroleum zumindest in der näheren Zukunft kein Problem darstellen, da die Finanzverbindlichkeiten erst nach 2023 fällig werden. Die Analysten erwarten für das Jahr 2021 ein Umsatzwachstum von 19,4 % und einen Gewinn je Aktie von 5,95 USD. Demnach ist das Unternehmen trotz über 115 %igem Kursanstieg seit Februar mit einer Marktkapitalisierung von lediglich 1,57 Mrd. USD, einem KUV21 von 1,3 und einem KGV21 von 6,7 bewertet. Sollte die Aktie aus der Seitwärtsphase ausbrechen, können Trendfolge-Trader einen Einstieg wagen.

Tipp: Im Rahmen des Hidden-Champions-Magazins analysiere ich alle zwei Wochen interessante Branchen und Sektoren und stelle die wachstumsstärksten Aktien aus der zweiten Reihe vor!

& Profi-Tools von

& Profi-Tools von