Mit diesem unbekannten Unternehmen können Investoren den Trend der erneuerbaren Energien spielen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

über den European Green Deal und den sich anbahnenden Bullenmarkt bei grünen Aktien haben wir bei TraderFox ausgiebig berichtet. Für Anleger, die ihren Fokus auf stark wachsende Unternehmen legen, ist die Auswahl allerdings nicht sehr groß. Viele der typischen Klima-Unternehmen sind groß und wachsen mit weniger als 10 % pro Jahr. Ausnahmefälle sind SolarEdge Technologies, Enphase Energy oder Steico. Wenn man allerdings ein bisschen tiefer gräbt, dann findet man grüne Unternehmen mit Wachstumsperspektive. Eines dieser Unternehmen ist Hannon Armstrong Sustainable Infrastructure Capital.

Hannon Armstrong – Ein Überblick

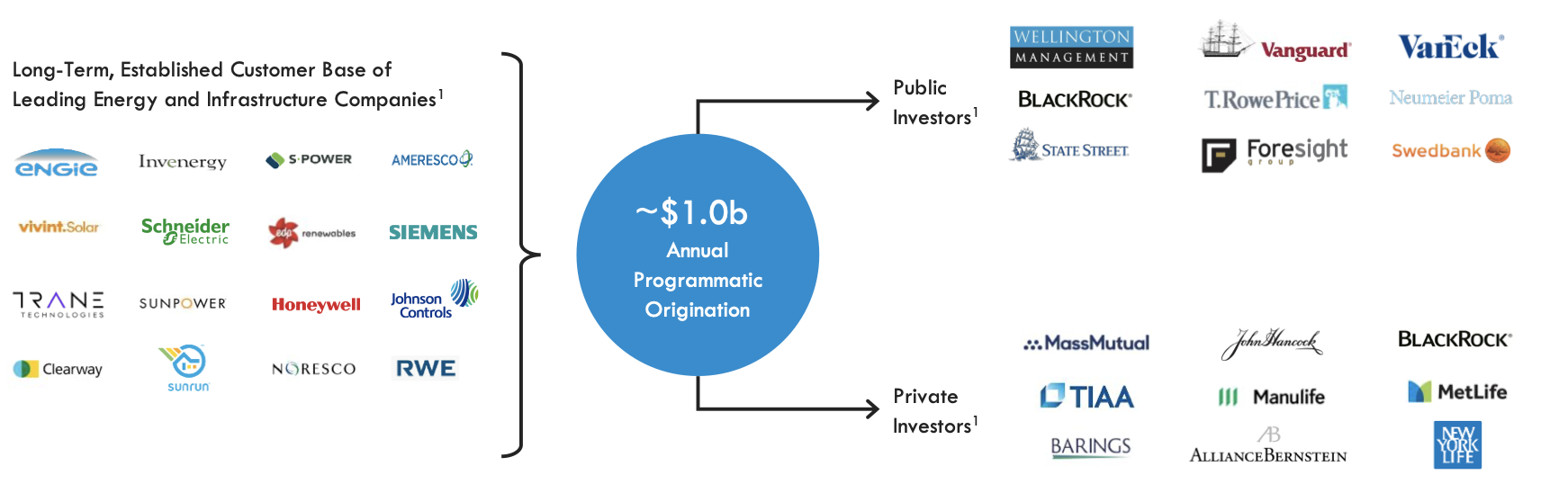

Hannon Armstrong stellt Unternehmen aus den Bereichen Energieeffizienz, erneuerbare Energien und andere nachhaltige Infrastrukturmärkte Kapital und Know-How zur Verfügung. Der Fokus des Unternehmens liegt auf dem Investieren in Lösungen, die den Kohlendioxidausstoß reduzieren und dem Klimawandel entgegenwirken. Im Jahr 2013 war das Unternehmen mit dem Börsengang der erste gelistete grüne Energie Real Estate Investment Trust (REIT). Die Investment-Projekte des Unternehmens lassen sich in drei Segmente untergliedern: Behind-the-Meter, Grid-Connected und Others.

Unter Behind-the-Meter werden sämtliche Investmentprojekte gefasst, bei denen durch Solarenergie, Energiespeicherung oder Verbesserungen der Energieeffizienz der ökologische Fußabdruck von Gebäuden oder Anlagen verringert wird. Die Investment-Projekte, welche unter Grid-Connected zusammengefasst werden, umfassen Projekte, die mit Wind- oder Solarenergie zu tun haben. Der entscheidende Unterschied ist, dass bei den Grid-Connected-Projekten der Strom nicht die Energieeffizienz eines Gebäudes senken soll, sondern in das Stromnetz eingespeist wird. Unter Others werden eine Vielzahl von Projekten zusammengefasst, unter anderem Projekte für die Regenwasserinfrastruktur, verbesserte Verteilungssysteme, oder Projekte, die zu einer effizienteren Nutzung von natürlichen Ressourcen führen. In den letzten Jahren konnte Hannon Armstrong viele namenhafte Kunden, wie z.B. RWE, Engie oder Siemens, für sich gewinnen.

Quelle: Hannon Armstrong Investor Relations

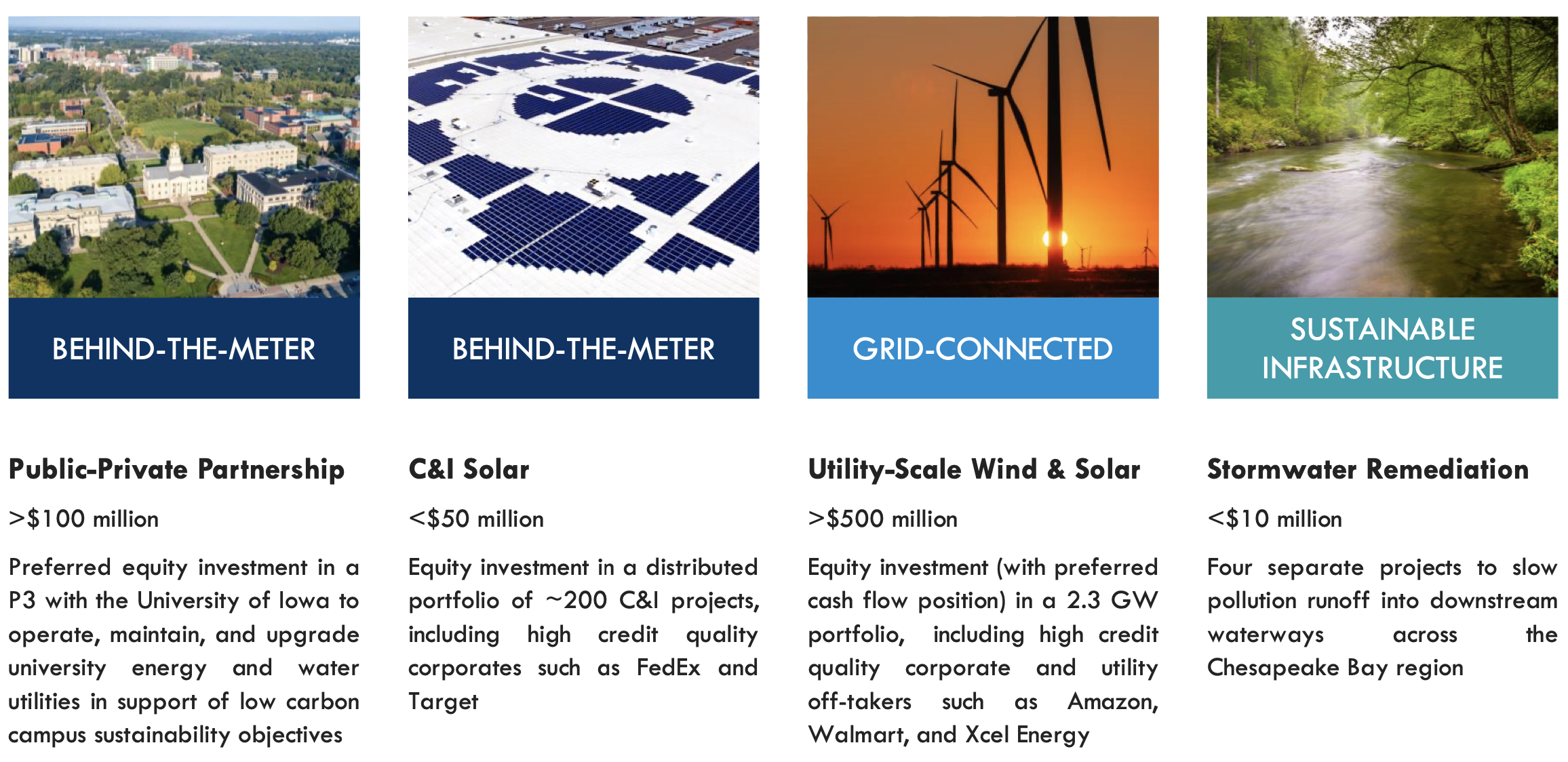

Hannon Armstrong nutzt unterschiedliche Investment-Vehikel, um attraktive Renditen mit grünen Investments zu erzielen. Das Unternehmen beteiligt sich entweder am Eigenkapital, stellt Fremdkapital zur Verfügung oder arbeitet in Joint Ventures. Die folgende Grafik zeigt Projekte, die das Unternehmen bereits durchgeführt hat.

Quelle: Hannon Armstrong Investor Relations

Kontinuierlich steigende Portfolio-Rendite, gesunde Bilanz und über 3 % Dividendenrendite

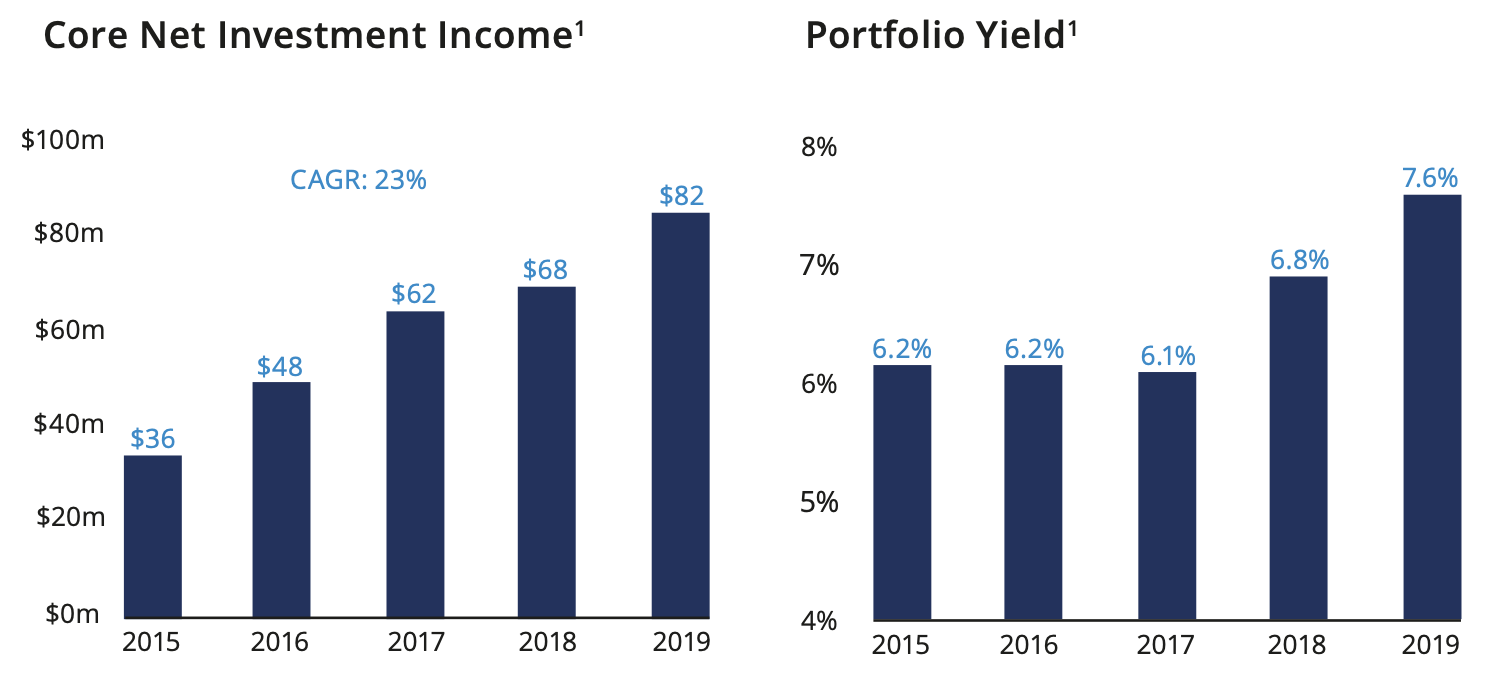

Hannon Armstrong konnte in den letzten Jahren ein beachtliches Wachstum ausweisen. Der Umsatz des Unternehmens ist in den letzten drei Jahren um durchschnittlich 49,84 % gestiegen. Allerdings ist bei Unternehmen wie Hannon Armstrong, also Kapitalgebern, der Umsatz ein schwieriger Bewertungsmaßstab. Das Gewinnwachstum lag im selben Zeitraum bei 57,49 %. Die Assets Under Management (AUM) sind seit 2015 um jährlich 18 % gestiegen. Die Eigenkapitalrendite ist seit 2015 relativ konstant bei circa 10 %. Im Gesamtjahr 2019 lag die Eigenkapitalrendite bei 10,5 %. Die Portfolio-Rendite lag im Gesamtjahr 2019 bei 7,6 %. Die folgende Darstellung zeigt die Gewinn- und Portfolio-Rendite-Entwicklung in den letzten Jahren. Bei dem Gewinn handelt es sich um eine vom Unternehmen adjustierte Größe. Diese soll die Rendite der Investments wiederspiegeln.

Quelle: Hannon Armstrong Investor Relations

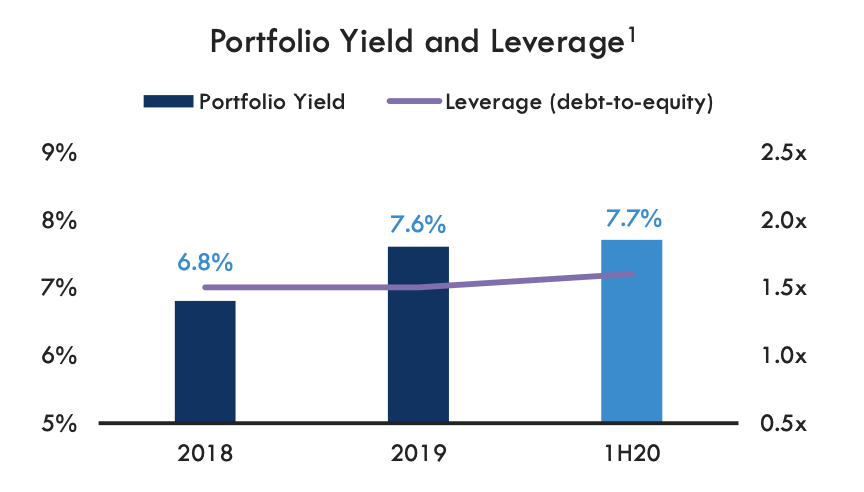

Die Bilanz des Unternehmens ist gesund. Dies ist besonders wichtig bei Unternehmen wie Hannon Armstrong, da manche Investmentgesellschaften einen starken Hebel benutzen, um hohe Renditen zu erzielen. Das bedeutet, sie nehmen hohe Summen Fremdkapital auf, um diese dann in andere Projekte zu investieren. Falls es dann zu einer länger andauernden systematischen Krise, wie z.B. in den Jahren 2008/2009, kommt, fallen die Einnahmen der auf Kredit investierten Investmentgesellschaft weg. Allerdings muss die Investmentgesellschaft immer noch die Zinszahlungen für das aufgenommene Fremdkapital tätigen. Dies kann schnell in Zahlungsunfähigkeit bzw. einer Insolvenz enden. Falls das Unternehmen doch nicht insolvent geht, müssen hohe Abschreibungen getätigt und Verluste ausgewiesen werden. Dahingehend gilt es bei Unternehmen wie Hannon Armstrong darauf zu achten, wie hoch der Hebel ist bzw. mit wie viel Fremdkapital gearbeitet wird. Hannon Armstrong hat eine Eigenkapitalquote in Höhe von 37,6 %. Dies stellt eine solide Kapitalbasis dar. Das Unternehmen sitzt auf einer Cash-Reserve in Höhe von 541,8 Mio. USD. Dem gegenüber steht eine Gesamtverschuldung in Höhe von 1,77 Mrd. USD. Bei dem Großteil der Verschuldung handelt es sich jedoch um langlaufende Schulden. Dahingehend kommt das Unternehmen zumindest kurzfristig in keine Zahlungsschwierigkeiten. Die folgende Grafik zeigt den Hebel (Leverage) des Unternehmens.

Quelle: Hannon Armstrong Investor Relations

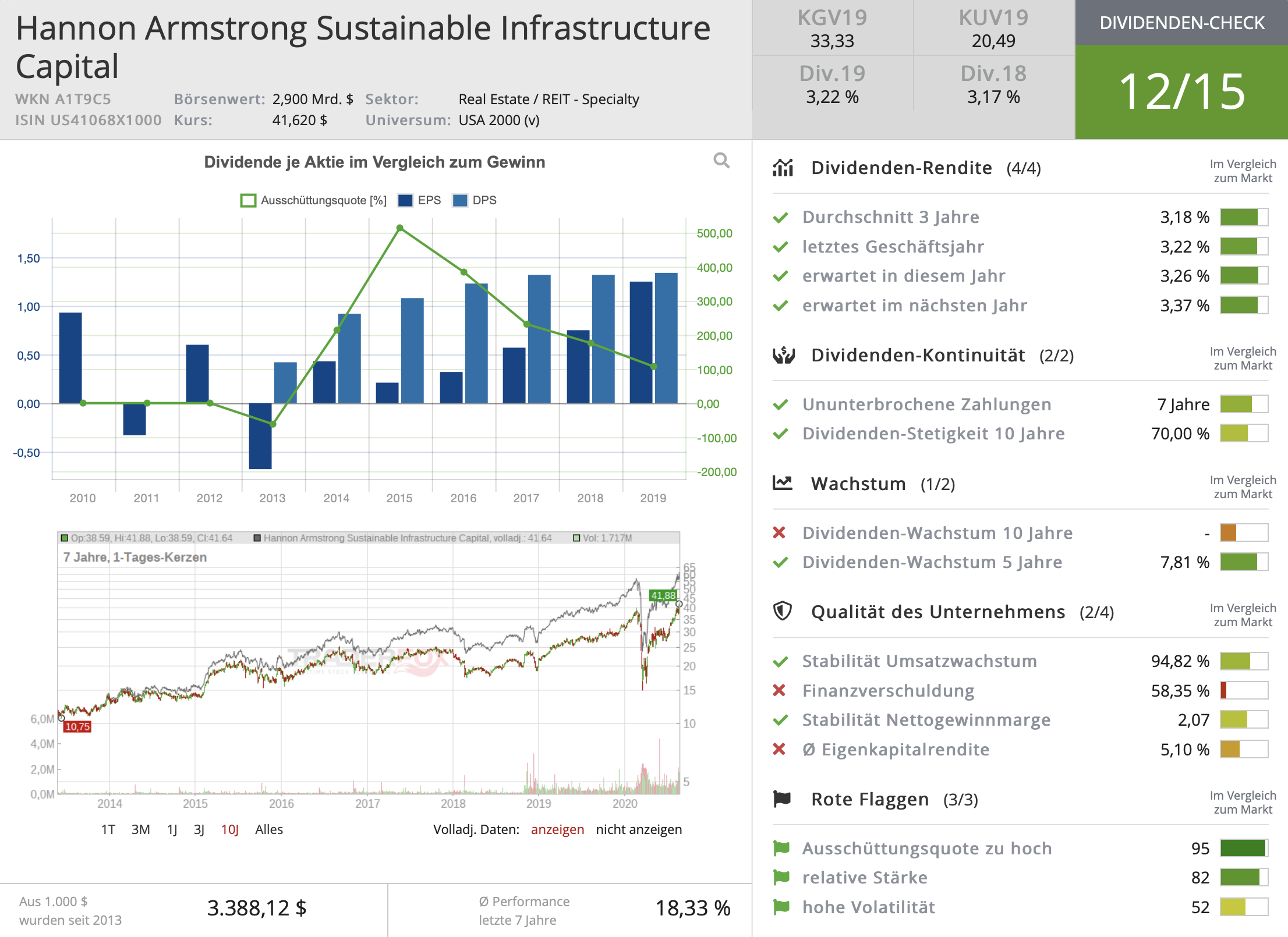

Ebenfalls positiv anzumerken ist, dass Hannon Armstrong eine Dividende zahlt. Die Dividendenrendite lag in den letzten drei Jahren bei durchschnittlich 3,18 %. Die erwartete Dividendenrendite für das Geschäftsjahr 2021 liegt bei 3,37 %. Die Dividende ist ein Qualitätsmerkmal. Die Zinszahlungen/Gewinne aus den Projekten werden direkt an den Aktionär weitergegeben. Derzeit werden circa 25 % der Aktien von institutionellen Anlegern mit Fokus auf grüne Investments gehalten. Der TraderFox Dividenden-Check gibt dem Unternehmen 12/15 Punkten.

Marktgröße und der Trend zum emissionsfreien und nachhaltigen Leben

Der für Hannon Armstrong adressierbare Markt ist riesig. Das Unternehmen selbst schätzt die Marktgröße auf 100 Mrd. USD jährlich. Doch man kann davon ausgehen, dass dieser Markt noch weiterwachsen wird.

Der European Green Deal ist bereits voll im Gange. Bis 2035 möchte die EU 50-55 % der Emissionen einsparen. Bis 2050 soll Europa emissionsfrei sein. Um diese Ziele zu erreichen wurde bereits eine sehr ambitionierte Wasserstoffstrategie vorgestellt. Die EU rechnet mit Investitionen von mindestens 1 Bio. Euro in die klimaneutrale Kreislaufwirtschaft innerhalb der nächsten zehn Jahre. Doch wenn man sich staatlich geplante Bau- oder Klimavorhaben anschaut, dann kann man davon ausgehen, dass die Unterfangen mindestens doppelt so teuer wie die Schätzung sind. Die Investmentbank Goldman Sachs geht konservativ geschätzt davon aus, dass mindestens 7 Bio. Euro investiert werden müssen, um die Ziele des European Green Deal einzuhalten.

Ein ähnliches Bild zeichnet sich mittlerweile in den USA ab. Sollte Biden die Wahl gewinnen, dürften hohe Subventionen in die Klimaneutralität der USA getätigt werden. Der Präsidentschaftskandidat der Demokraten möchte innerhalb von vier Jahren 2 Bio. USD in die Energiewirtschaft investieren. Bis 2035 möchte Biden, dass die USA hinsichtlich der Stromerzeugung klimaneutral ist. Von diesem Trend dürfte auch Hannon Armstrong profitieren.

Dieser Chart schreit förmlich nach einem nachhaltigen Ausbruch über das Allzeit-Hoch

Der Chart von Hannon Armstrong ist äußerst bullish. Die Aktie konnte gestern ein neues Allzeit-Hoch erklimmen. Seit März hat die Volatilität kontinuierlich abgenommen. Die zugrundeliegende Charakteristik ist das von Mark Minervini beschriebene "Volatility Contraction Pattern (VCP)". Die geringe Volatilität in Zusammenhang mit dem relativ geringen Volumen in den Tagen vor dem Ausbruch deutet daraufhin, dass kaum Aktien verkauft bzw. am Markt gehandelt werden. Sollte in einer solchen Phasen ein kapitalstarker Käufer auf den Markt treten, kommt es zu einem Nachfrageüberschuss. Dieser Nachfrageüberschuss kann zu relativ hohen Kurssteigerungen in einer kurzen Zeit führen. Das Volumen signalisiert, dass Institutionen in den letzten Tagen Aktien gekauft haben. Der Ausbruch stellt ein charttechnisches Kaufsignal dar. Auf Sicht von 12-18 Monaten dürfte einer weiteren Aufwärtsbewegung nichts im Wege stehen.

Verwendete Tools:

Tipp: Dieser Artikel thematisiert den European Green Deal und die von Goldman Sachs ausgewählten Top-20-Profiteure. Um die möglichen Kursanstiege in der Zukunft zu beobachten, eignet sich das Trading-Desk von TraderFox. Dort könnt ihr Preisalarme einstellen und Echtzeit-Kurse verfolgen.

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von