US-Märkte im Abverkaufsmodus: Wo stehen wir aktuell? Was könnte uns in den nächsten Wochen bevorstehen? Worauf gilt es beim Aktienscreening zu achten?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

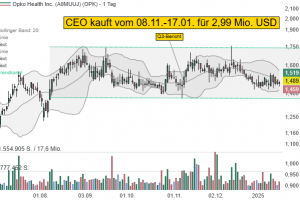

Am vergangenen Dienstag begann der Monat September mit einer dicken roten Kerze und das unter höherem Volumen (siehe den S&P 500 in der folgenden Abbildung). Das war das erste ominöse Zeichen.

Am vergangenen Freitag rutschte der S&P 500 unter seinen wichtigen gleitenden 50 Tagedurchschnitt (GD), ebenfalls unter erhöhtem Volumen. Das war das zweite ominöse Zeichen.

Dass die Nasdaq am Freitag unter dem Tief des sogenannten Follow Through Days (FTD) vom 13.08.2024 schloss, darf wohl als drittes ominöses Zeichen betrachtet werden (mehr zum Thema FTD siehe hier: https://aktien-mag.de/blog/strategien/was-sagt-uns-william-oneils-sogenannter-pink-rally-day-kommt-nun-der-nachste-borsenaufschwung/p-102496). Ein Schlusskurs unterhalb eines FTD ist ein sehr bärisches Signal.

Quelle: https://desk.traderfox.com/

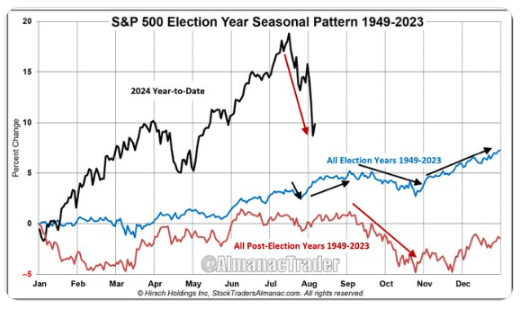

Wenn man einen Blick auf die Saisonalität der US-Aktienmärkte in Präsidentschaftswahljahren wirft, dann erkennt man, dass September und Oktober fallende Kursen implizieren (siehe folgende Abbildung). Bis jetzt macht die Saisonalität ihrem Ruf also aller Ehre.

Quelle: https://x.com/almanactrader/status/1820937465403736201?s=48&t=PeQYaQMildSXOtceNMeuLQ

Was könnten die nächsten wichtigen Termine und möglichen Katalysatoren für die Aktienmärkte sein?

Der erste wichtige Termin ist vermutlich die Veröffentlichung der Inflationszahlen für August (Consumer Price Index) am 11. September. Diese stellen eine wichtige Grundlage für die US-Notenbank (FED) bei der Entscheidung der Höhe der Leitzinsen dar.

Der zweite wichtige Termin und mögliche Katalysator ist die Konferenz der FED am 18. September. Eine Zinssenkung ist so gut wie sicher. Die Frage ist, ob es eine Senkung um 25 Basispunkte oder sogar 50 Basispunkte sein wird. Letzteres wäre beachtlich und könnte den Markt verunsichern hinsichtlich einer möglichen bevorstehenden Rezession.

Ein dritter extrem wichtiger Termin sind die US-Präsidentschaftswahlen Anfang November. Saisonal sollten wir dann eine Jahresendrally sehen (siehe letzte Abbildung). Bis dahin noch einiges passieren. Schauen wir uns ein paar Szenarien für den S&P 500 für die kommenden Wochen an.

Szenarioanalyse für den S&P 500

Das erste Szenario bezieht sich auf das Tief des Follow Through Days am 13. August. Im Unterschied zur Nasdaq befindet sich der S&P 500 bis jetzt noch oberhalb des Tiefs des FTD (siehe folgende Abbildung). Falls das Tief des 13. August auf Tagesschlussebene gehalten werden kann, wäre das als positiv zu bezeichnen.

Ein zweites Szenario ist, dass der S&P 500 bis zum gleitenden 200 Tagesdurchschnitt (GD) zurückkommt. Dieser befindet sich aktuell bei 5147 Punkten (der S&P 500 steht gegenwärtig bei 5408 Punkten). Das sind also ca. -3 %. Da der 200 Tagedurchschnitt steigend ist, wird sich der Abstand in den kommenden Tagen und Wochen verringern. In diesem Kontext wäre ein Unterschreiten des 200 Tagedurchschnitts mit anschließender Zurückeroberung des 200 Tagedurchschnitts bullisch zu betrachten.

Ein drittes Szenario ist, dass der S&P bis zum Tief des 05.08.2024 fällt. Ein Unterschreiten des 05.08. mit anschließender Zurückeroberung wäre auch in diesem Fall ein bullisches Signal.

Quelle: https://desk.traderfox.com/

Ein viertes Szenario ist die Möglichkeit von drei Abverkaufswellen. Gemäß des Researchs der Investorenlegende und des Gründers von IBD, William O’Neil, sowie des dreifachen Gewinners der US Investing Champhionships, David Ryan, tendieren Indizes zu einer Abwärtsphase in drei Wellen (siehe auch: https://aktien-mag.de/blog/strategien/6-golden-nuggets-vom-3-fachen-us-investing-champion-david-ryan/p-114962). Der Abverkauf am 05. August würde in diesem Szenario die erste Abwärtswelle darstellen. Zwischen August und Oktober 2023 sahen wir drei Abverkaufswellen in den Indizes.

Was sollte man nun tun?

Vieles hängt vom eigenen Trading- und Investmentstil ab. So gilt es für mich persönlich, dass ich nicht trade, wenn sich der S&P 500 unter seinem gleitenden 50 oder 200 Tagedurchschnitt befindet. Denn die Wahrscheinlichkeit eines Verlusttrades ist deutlich erhöht.

Gleichzeitig ist es jetzt extrem wichtig, nicht die Lust an den Aktienmärkten zu verlieren, sondern im Gegenteil noch mehr Aktienscreening zu betreiben. William O’Neil schreibt hierzu, dass 86 % aller späteren Leaderaktien konstruktive Chartmuster (vor allem Tasse mit Henkel) während der Korrekturphasen der Indizes formen.

Außerdem sollte man sein Augenmerk auf Aktien legen, die durch Pivotal News Points (z. B. Earnings Gap Ups), neue 52 Wochen- oder Allzeithochs und relativer Stärke auf sich aufmerksam machen.

Für das Aktienscreening greife ich auf die TraderFox Software zurück. Die Software bietet viele Möglichkeiten des Screenings. So findet man im Dropdown Menu "Screener" das Branchen-Radar. Hier kann man sich anzeigen lassen, welche Branchen aktuell am besten performen. Des Weiteren lassen sich die Aktienlisten (z. B. die US 1000 (V)) nach Earnings Gap Ups, Abstand zum 52 Wochenhoch, Abstand Allzeithoch, Relative Stärke etc. kategorisieren.

Für mich stehen vor allem die folgenden Aktien/Sektoren auf der Watchlist. Aus dem Sektor für Grundkonsumgüter ("consumer staples") haben die Supermarktkette Walmart (WMT) und der Hersteller von Industrie- und Konsumprodukten 3M (MMM) durch starke Quartalszahlen und charttechnischen Ausbrüchen auf sich aufmerksam gemacht. Auch die Konsumgüterhersteller Procter&Gamble (PG) und Kimberly-Clark Corporation (KMB) haben in der vergangenen Woche relative Stärke bewiesen, indem sie trotz des heftigen Abverkaufs der Gesamtmärkte auf neue Allzeithochs ausgebrochen sind. Die Story, die der Markt hier spielt, ist, dass Menschen in einer (möglichen) Rezession auch weiterhin die Grundkonsumgüter wie Lebensmittel, Getränke, Hygiene- und Pflegeprodukte etc. konsumieren werden. Außerdem zahlen diese Unternehmen Dividenden. Bei fallenden Leitzinsen werden Dividendenaktien wieder attraktiver.

Ein weiterer Sektor sind Versorger ("utilities"). Das mag sich zunächst langweilig anhören. Sicherlich sind Versorger keine Aktien mit einem signifikanten Wachstum. Die Story, die der Markt bei diesem Sektor spielt, ist, dass KI-Unternehmen für das Trainieren ihrer KI-Modell Energie brauchen, und zwar extrem viel Energie. Außerdem profitieren Versorger von fallenden Zinsen. Aktuell stehen The Southern Company (SO), Duke Energy Corporation (DUK) und Semptra (SRE) nahe ihre Allzeithochs und somit auf meiner Watchliste.

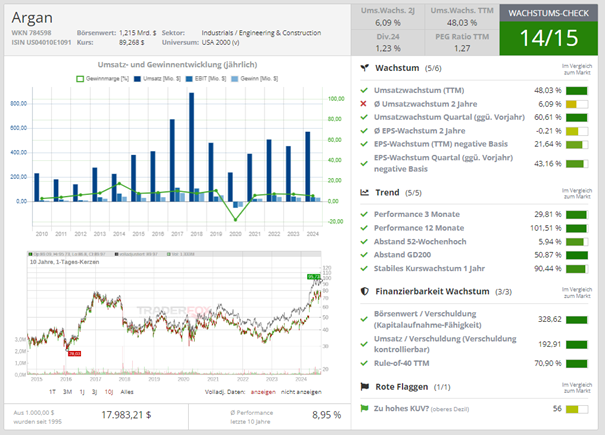

Letztlich sahen wie am Freitag einige Aktien mit Gap Ups aufgrund sehr guter Quartalszahlen. Argan (AGX) als spezialisierter Anbieter für Bau- und Ingenieurdienstleistungen im Energiesektor schloss den Tag mit +26 % ab und erreichte ein neues Allzeithoch. Ein weiteres Unternehmen mit einem Earnings Gap Up war Samsara (IOT). Hierbei handelt es sich um einen Vorreiter im Bereich IoT-gestützte Unternehmenslösungen. Die Aktie beende den Tag mit 13,3% im Plus und markierte ebenfalls ein neues Allzeithoch. Das Unternehmen Guideware Software (GWRE) schloss mit einem Plus von +12 % und erreichte auch ein neues Allzeithoch. Bei GWRE handelt es sich um einen führenden Anbieter von Softwarelösungen für die Versicherungsbranche. Letztlich konnte Smartsheet (SMAR) als SaaS-Anbieter für agiles und kollaboratives Projektmanagement mit +6 % und einem neuen 52 Wochenhoch auf sich aufmerksam machen.

Von den vier genannten Aktien gefällt mir Argan am besten. Denn ersten sahen wir den prozentual größten Gap Up. Dies ist vermutlich auf den Umsatzanstieg von 61 % zurückzuführen (der Umsatz lag auch deutlich oberhalb der Erwartungen der Wall Street). Zweitens fand der Gap Up unter extrem hohem Volumen statt (höchstes Volumen seit Dezember 2017 und dritthöchstes Volumen in der Unternehmensgeschichte). Wie geschrieben ist Argan ein US-amerikanisches Bau- und Ingenieurunternehmen, das sich auf den Bau und die Entwicklung von Energieinfrastrukturprojekten spezialisiert hat. Das Unternehmen bietet schlüsselfertige Lösungen für Energieprojekte an, einschließlich Planung, Bau, Beschaffung und technischer Dienstleistungen. Der Fokus liegt auf der Entwicklung von Gaskraftwerken und Projekten in den Bereichen erneuerbare Energien und Batterien. Diese helfen dabei, den steigenden Energiebedarf zu decken, welche durch die KI-Revolution entsteht, und gleichzeitig umweltfreundliche Technologien zu fördern.

Quelle: Wachstums-Check TraderFox

Was lässt sich abschließend sagen?

Für mich ist es jetzt noch wichtiger denn je, regelmäßig Aktienscreenings durchzuführen, um auf die möglichen neuen Leaderaktien frühzeitig aufmerksam zu werden. Welche Aktien zeigen relative Stärke? Welche Aktien haben signifikante Earnings Gap Ups (>6%, je höher das Gap Up, desto besser). Welche Aktien brechen auf neue 52 Wochen- und Allzeithochs aus? Welche Aktien weisen vielversprechende Chartformationen auf wie z. B. Tasse mit Henkel und Flat Base. Die Traderfox Software mit ihren vielen, sehr hilfreichen Screeningfacetten kann einem dabei sehr gut weiterhelfen.

& Profi-Tools von

& Profi-Tools von