Anlagetrend Logistik-/Self-Storage: ist es nun erneut die Zeit für Storage-REITs?

Liebe Leser,

im Blick sind heute Self- und Logistik-Storage-REITs und das nicht ohne Grund. Vor wenigen Tagen hat FED mit einer sehr aggressiven Zinspolitik angefangen. Zur Bekämpfung der hohen Inflationsrate erhöhte die US-Notenbank ihren Leitzins um 0,75 %. Damit liegt er nun in der Spanne von 1,5 - 1,75 %, wie die Fed mitteilte. Dabei ist es der größte Sprung seit 1994. Und diese Tendenz bleibt weiter erhalten. Denn das größte Problem, das aktuell den Investoren so richtig Angst macht, ist eben die Kombination aus steigenden Zinsen und einer zugleich steigenden Inflation. Und so eine Kombination ist meistens ein Vorbote der kommenden Wirtschaftskrise. Deswegen spricht man immer lauter von einer möglichen Rezession.

Ich persönlich glaube nicht, dass wir schon so weit sind, um über die Rezession zu sprechen, doch diese Entwicklungsmöglichkeit muss man unbedingt im Hinterkopf behalten. Daher ist auch die Annahme plausibel, dass FED seine harte Vorgehensweise (starke Zinserhöhung) bis Ende 2022 höchstwahrscheinlich beibehalten wird. Das Hauptziel lautet ja die Inflationsbekämpfung und da dieser Mechanismus normalerweise mit einer Verzögerung von rund 4-6 Monaten seine Wirkung entfaltet, sollten wir im BestCase schon in der zweiten Jahreshälfte eine Abflachung/Stabilisierung bei der Inflation sehen. Genau dies wäre dann u.U. der positive Markt-Signal, auf den alle so ersehnt warten.

Was die Inflation angeht, so wird hier eher das Jahr 2023 entscheidend sein. Denn genau dann wird es sich tatsächlich zeigen, ob FED-Maßnahmen eine reale Wirkung haben und, ob die westliche Welt die Rezession vermeiden kann. Was man allerdings bis dahin nicht vermeiden kann, wäre eine Wirtschaftsverlangsamung inkl. Negativ-Folgen wie ggf. sinkende Kaufkraft der westlichen Bevölkerung, Probleme bei der Energieversorgung und ggf. eine zunehmende Arbeitslosigkeit. Und genau diese Faktoren werden höchstwahrscheinlich eine positive Wirkung auf Self-Storage-REITs entfalten, womit wir auch schon bei der Trendbetrachtung angelangen.

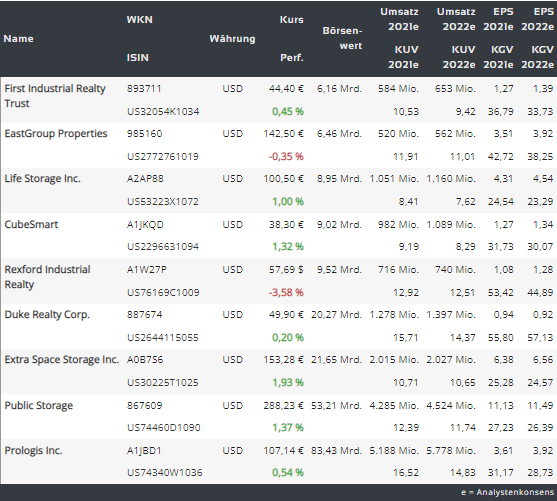

https://viz.traderfox.com/peer-group-tabelle/US74340W1036/05/prologis-inc/aktien-60766-341709-61394-7872422-63682-2915611-4863220-4863423

Nur wenigen Investoren ist es bewusst, doch der gerade Self- bzw. Logistik-Storage-Trend in den vergangenen Jahren einer der Best-Performer des gesamten REIT-Sektors war. Diese Investment-Trendrichtung ist v.a. bei Langzeit-Investoren beliebt, da man über die Storage-REITs den Trend rund um die wachsenden Immobilienbranche indirekt, mit einer Dividende und mit einem kleineren Risiko spielen kann. Dazu kommt die Tatsache, dass der Markt für Lager- und Self-Storage-REITs schon seit Jahren so richtig boomt.

Als Wachstumstreiber fungierte hier zuerst die zugenommene Mobilität der Arbeitskräfte. Diese Menschen sind normalerweise jung und haben zu Beginn ihrer Kariere keinen Wunsch, sich an einen oder anderen Ort zu binden. Sie suchen oft das bessere Job-Angebot und sind bereit, auch in ein anderes Land für gleich mehrere Jahre umzuziehen. Da sie aber Immer noch Wertgegenstände besitzen, lagern sie diese gleich über eine lange Zeit in den SelfStorage-Lagern und sind somit weiter flexibel.

Doch dann kam die COVID-Pandemie, Lockdowns, der wirtschaftliche Abschwung etc. und haben eine große Arbeitslosigkeit verursacht. Und Ja, auch das ist ein positiver Impuls für SelfStorage-Konzerne. Viele Menschen, die ihre Arbeit verloren, konnten sich bspw. teurere, größere Häuser nicht mehr leisten. Sie sind in deutlich kleinere Wohnungen umgezogen und haben in der Hoffnung auf bessere Zeiten ihr überflüssiges Hab und Gut in die SelfStorage-Lagern gebracht. Laut einer Momentaufnahme des US-SelfStorage-Sektors mieten derzeit rund 10,6 % der Haushalte eine SelfStorage-Einheit, gegenüber 9,4 % im Vorjahr.

Was die aktuelle Marktgröße angeht, so lag sie im Jahr 2021 bei rund 40 Mrd. USD und dürfte bis 2026 eine Größe von 64,71 Mrd. USD erreichen. Grund dafür ist die zunehmende Urbanisierung und die daraus resultierende Wohn-/Lager-Raum-Knappheit. Kombiniert mit aktuellen Katalysatoren, wie die Folgen der COVID-Pandemie und der weiterhin vorhandenen Mobilität der Arbeitskräfte ergibt dies eine plausible langfristige Wachstumsthese.

Was hier neu ist, ist eben die angelaufene Wirtschaftsverlangsamung, wachsende Inflation und eine mögliche Rezession, wobei all diese Ereignisse eine steigende Arbeitslosigkeit und sinkende Kaufkraft verursachen werden. Und so ist es sehr gut möglich, dass die Menschen, in den nächsten Monaten dazu gezwungen werden, sich erneut für günstigere Wohnangebote zu entscheiden, wobei man überflüssige Wertgegenstände, die man nicht aufgeben will in die SelfStorage-Lager bringt. Und so gelangen wir auch schon zu der ersten Aktie, die man in dieser Hinsicht auf der Watchlist haben sollte.

Plologis (PLD). Das Unternehmen ist der weltweit führende Anbieter von 4.675 Logistikimmobilien, ist in 19 Ländern auf vier Kontinenten vertreten und bringt mittlerweile fast 87 Mrd. USD Marktkapitalisierung auf die Börsen-Waage. Der Konzern ist ein REIT und ist somit verpflichtet, den größten Teil des Gewinns in Form von Dividenden an die Aktionäre auszuschütten. Prologis ist auf Commerce- und Industrie-Lager spezialisiert und bedient die logistischen Bedürfnisse von Unternehmen, d.h. bietet Transit und Zwischenlagerung von Waren, was in den Zeiten der E-Commerce eine unverzichtbare Dienstleistung ist. Großteil der Umsätze wird hier logischerweise durch Mieteinnahmen und den dazugehörigen Kapital-Services erzielt.

Warum man neben SelfStorage auch Logistik-REITs im Blick haben sollte, erklärt sich ebenfalls sehr einfach. Die jüngsten Ereignisse rund um einem Flugverbot im Luftraum der Russischen Föderation werden auch die Nachfrage nach Lagerkapazitäten erhöhen, denn dies hat die globale Umstrukturierung von Logistikketten zufolge. Was in Kombination mit dem vollkommen intakten E-Commerce-Trend Logistik-REITs ein sehr gutes Geschäft bescheren dürfte. Immerhin arbeitet PLD sowohl mit FedEx als auch mit Amazon und anderen Big-Playern zusammen. Doch im Großen und Ganzen ist man gutdiversifiziert, sodass der eine oder andere Ausfall eines Großkunden nicht sonderlich stark weh tun würde.

Die Hauptumsatzquelle des Unternehmens ist die Miete. Aber etwa 12 % des Umsatzes stammen aus Dienstleistungen für die Instandhaltung von Mietflächen. Vor kurzem gab Prologis bekannt, dass es plant, das Dienstleistungssegment u.a. durch die Installation von Sonnenkollektoren und Automatisierung zu optimieren. Das alles sind sehr gute Initiativen, die zukünftig in eine signifikante Kosteneffizienz münden, was letztendlich zur höheren Profitabilität führen wird. Denn Sonnenenergie ist deutlich günstiger und Automation löst weitgehen das Problem der teuren menschlichen Arbeitskräfte. Dazu sind es sehr aktuelle Themen für die USA, die auch von der Politik unterstützt werden.

In dieser Hinsicht sollte man auch die Aktie von Duke Realty (DER) kennen bzw. im Blick behalten. Das Unternehmen ist ebenfalls ein US-amerikanischer Logistik-Storage-REIT. Zahlt auch ansehnliche Dividende und ist in seiner Struktur PLD sehr ähnlich, nur eben kleiner. Und daher wird man nun mit Prologis (PLD) fusionieren.

Beide Unternehmen gaben Anfang dieser Woche bekannt, dass man eine endgültige Fusionsvereinbarung abgeschlossen hat, durch die Prologis den kleineren Wettbewerber Duke Realty in einer All-Stock-Transaktion im Wert von rund 26 Mrd. USD erwerben wird, einschließlich der Übernahme von Schulden. Der erwartete Synergieeffekt wird bei etwa 375-400 Mio. USD beim jährlichen Gewinn erwartet. Dazu kommen signifikante Kosteneinsparungen und eine deutlich größere Reichweite. Die Transaktion, die derzeit voraussichtlich im vierten Quartal 2022 abgeschlossen sein wird, steht unter dem Vorbehalt der Zustimmung der Aktionäre von Prologis und Duke Realty sowie anderer üblicher Abschlussbedingungen. Sollte die Entscheidung positiv ausfallen, so entsteht hier ein unangefochtener Big-Player im US-Logistik-Lager-Segment.

Die Nummer drei ist heute die Aktie von Extra Space Storage (EXR). Das Unternehmen ist ein Betreiber von Self-Storage-Centern. Dabei handelt es sich um Zwischenlager, die von Privatpersonen oder kleinen Unternehmen als Abstellplatz verwendet werden. Damit kann der Konzern mit kontinuierlichem und konstantem Cashflow operieren, was man auch zuletzt an besser als erwarteten Q2-Zahlen gesehen hat. Die Belegung von offerierten Storage-Flächen blieb mit 94,8 % etwa auf dem gleichen Niveau wie im Vorjahr (95,3 %).

.png)

Weitere Aktien, die man aus diesem Bereich mit auf der Watchlist haben sollte, sind: CubeSmart (CUBE) und Public Storage (PSA). Dies sind ebenfalls Betreiber von Self-Storage-Centern. Daher sind auch diese Unternehmen sehr gut dafür positioniert, um von einer möglichen Wirtschaftsverlangsamung /-krise und der sich daraus ergebenen Arbeitslosigkeit entsprechend der am Anfang aufgestellten These zu profitieren.

Schließlich ist es heute die Aktie von Rexford Industrial Realty (REXR). Das Unternehmen ist ein Immobilien-Trust (REIT) mit dem Fokus auf Akquisition, Verwaltung und Management von industriellen Immobilienobjekten in Südkalifornien. Dabei sind ausschließlich alle Immobilienklassen von Lagerhäusern über die Leichtbauindustrie bis hin zu den F&E-Einrichtungen vertreten, was entsprechend für profitable Diversifikation sorgt und sich in den schon seit mehreren Jahren in Folge steigenden Umsätzen und Gewinnen wiederspiegelt. Die jüngsten Q1-Zahlen waren solide. Dabei befanden sich fast 99,2 % des gesamten Immobilien-Portfolios, das weiterhin kontinuierlich durch Akquisitionen erweitert wird, in der Vermietung und haben entsprechend starke Miteinnahmen produziert. Insgesamt profitiert der Konzern von der starken Nachfrage nach industriellen Immobilienfläche, die sich aus der zunehmenden Urbanisierung infolge des anhaltenden Bevölkerungswachstums und dem E-Commerce-Trends ergeben.

.png)

Was uns angeht, so favorisieren wir derzeit eher die Trend-Richtung der Logistik-REITs (PLD, REXR) aufgrund der vollkommen intakten Wachstumsstory rund um E-Commerce. Sollten wir jedoch Ende 2022 immer mehr Richtung einer Wirtschaftskrise / Rezession etc. laufen, so würden in diesem Fall Anbieter von Self-Storage-Centren wie (PSA, EXR, CUBE) immer mehr in den Fokus rücken.

Viel Erfolg und Bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von