Das sind die besten Haustieraktien, um den Trend Richtung 2024+ erfolgreich zu spielen!

Liebe Leser,

die Heimtierpflegebranche erlebte während der Pandemie einen massiven Wachstumsschub. Grund dafür war hauptsächlich die mit den scharfen Quarantänemaßnahmen aufgekommene Isolation. Die plötzliche Verringerung von sozialen Kontakten zwang sehr viele Menschen dazu, sich ein Haustier anzuschaffen, um der eigenen Psyche etwas Gutes zu tun. In Kombination mit Geldeinsparungen, die während der Pandemie entstanden und der damals vollkommen intakten Konsumstärke mündete dies in eine explosiv gestiegene Nachfrage nach verschiedenen Tierpflege- etc. -produkten.

Der Markt für Tierpflegeprodukt wächst trotz Inflation etc. weiter

Nach Angaben der American Pet Products Association (APPA) beliefen sich die Gesamtausgaben der Heimtierindustrie im Jahr 2021, auf 123,6 Mrd. USD. Dies entsprach einem Anstieg von fast 20 % gegenüber 103,6 Mrd. USD im Jahr 2020. Dabei bleibt die positive Wachstumstendenz auch in der Post-Pandemiezeit, auch vor dem Hintergrund der weiterhin hohen Inflation erhalten. Dies sieht man am statistischen Marktwachstum, wobei die Ausgaben für verschiedene Tierpflegeprodukte im vergangenen Jahr 2023 auf rund 143,6 Mrd. USD gestiegen sind. Zuversichtlich stimmt hier auch die weiterhin hohe Anzahl von Haustierbesitzern. Laut APPA besitzen aktuell rund 66 % U.S. Haushalte (etwa 87 Millionen Haushalte) ein Haustier, was eine sehr solide Grundlage für das weitere Marktwachstum bildet.

Die Trendspezifik

In dieser Hinsicht muss man allerdings beachten, dass das eigentliche Markwachstum hier nicht vom Technologietrend etc. abhängt, sondern eine mehr oder weniger direkte Folge eines hohen Wohlstands ist. Grob gesagt, je mehr die Menschen Geld zu Verfügung haben und je weniger sie Geldsorgen empfinden, umso mehr sind sie dazu bereit, mehr Geld für ihre Haustiere auszugeben. Und genau hier merkt man sofort, dass man sich aktuell (Zeiten einer höheren Inflation und politischen und geopolitischen Unstabilität) in einer sub-optimalen Ausgangslage für das explosive Marktwachstum befindet.

Die Wachstumsaussichten

Die Aussichten bleiben allerdings gut. Dies sieht man u.a. an der weiterhin starken Verfassung des US-amerikanischen Arbeitsmarkts. Dazu kommt das Aufleben des Konsumtrend, wobei die Menschen die neue Realität von höheren Konsumpreisen immer mehr akzeptieren und Schritt für Schritt zu den alten Konsumgewohnheiten zurückkehren. Schließlich sehen wir auf Grundlage der bereits angelaufenen Re-Industrialisierung von USA die Anzeichen einer Wirtschaftsstabilisierung und des zukünftigen Wachstums, was langfristig sehr viele Konsumbranchen inkl. des Markts für Tierprodukte mitankurbeln wird. Und so gelangen wir auch schon zu unseren Top-Stocks-Liste, um diese Trendrichtung langfristig erfolgreich zu spielen.

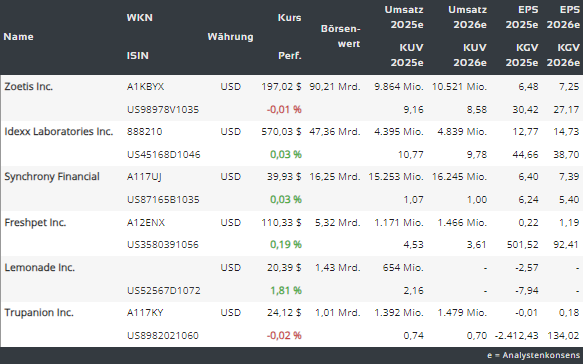

https://viz.traderfox.com/peer-group-tabelle/US87165B1035/DI/synchrony-financial/aktien-417071-16137151-68851-906817-416935

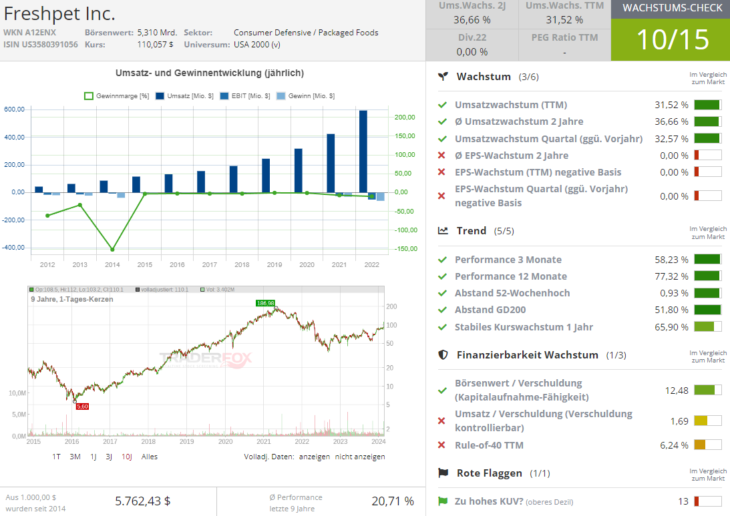

Freshpet (FRPT) – der Spezialist für die Tiernahrung

Freshpet hat sich zum Ziel gesetzt, frisches, gesundes und natürliches Futter für Hunde und Katzen anzubieten. Ihr Essen wird mit ganzen Zutaten und ohne Konservierungsstoffe zubereitet, soll im Kühlschrank aufbewahrt und frisch serviert werden. Freshpet verkauft sowohl im Online- als auch im stationären Einzelhandel.

Die erhöhte Medienpräsenz von Freshpet zahlt sich aus

Der Aktienkurs von Freshpet (FRPT) stieg am 26.02.2024 sprunghaft an, nachdem man neben guten Q-Zahlen eine besser als erwartete Umsatzprognose für 2024 abgegeben hatte. Freshpet erwartet für 2024 einen Umsatz von 950 Mio. USD (Umsatz 2023: 766,9 Mio. USD), was über den Schätzungen der Wall Street von 944,9 Mio. USD liegt. Das Unternehmen meldete außerdem für das vierte Quartal einen Gewinn von 31 Cent pro Aktie, was ebenfalls deutlich über dem Konsenswert von 0,07 USD lag. Der Umsatzanstieg sei vor allem auf Volumenzuwächse zurückzuführen, teilte Freshpet mit. Das Unternehmen erhöhte im Quartal auch seine Medienausgaben, um den Absatz anzukurbeln. "Die erheblichen Investitionen, die wir getätigt haben, um Skaleneffekte zu schaffen und unseren First-Mover-Vorteil auszubauen, haben begonnen, eine verbesserte Rentabilität und einen signifikanten operativen Cashflow zu generieren", sagte Chief Executive Billy Cyr in der Ergebnismitteilung, was wirklich zuversichtlich stimmt. Und so stieg der Quartalsumsatz um 25 %, während sich der bereinigte Bruttogewinn im Verhältnis zum Nettoumsatz von 33 % auf 41,1 %. Auch die Vertriebs-, Verwaltungs- und Gemeinkosten gingen im Verhältnis zum Umsatz zurück, was auf niedrigere relative Logistikkosten zurückzuführen ist, was positiv zur Marge beitrug.

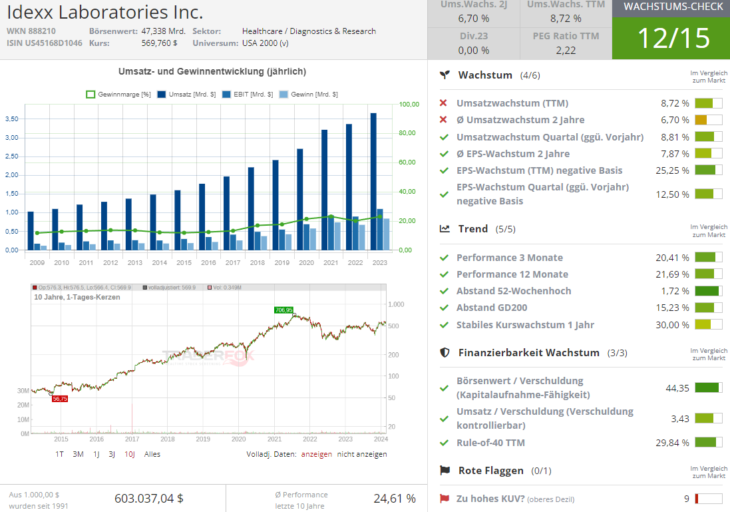

Idexx Labs (IDXX) – der Spezialist für Tiergesundheit

Eine ähnlich positive Kursdynamik in der aktuellen Berichtssaison sahen wir auch bei der Aktie des Spezialisten für die Tiergesundheit Idexx Labs (IDXX). Der Konzern profitiert langfristig vom Trend zur Massentierhaltung und ist in vielen Segmenten rund um Diagnostik und Medikamenten zur Prävention und Behandlung von Erkrankungen bei Nutz- und Haustieren stark aufgestellt. Dies spiegelte sich nun in den besser als erwarteten Zahlen samt einer starken Jahresprognose wider. David Westenberg, Analyst bei Piper Sandler, bewertete die Prognose als positiv, sagte aber, dass sich die Patientenbesuche noch nicht vollständig erholt hätten, was weiteres Erholungs- und später Wachstumspotenzial bieten dürfte. Besuche in Tierkliniken wurden in den letzten Jahren aufgrund pandemiebedingter Lockdowns und Personalengpässe unterbrochen. "Wir glauben, dass Idexx seine dominante Position in der Heimtierdiagnostik beibehalten wird, obwohl wir nicht glauben, dass der Gegenwind für das Patientenaufkommen vorbei ist", sagte Westenberg.

Die Kundenbindung ist für Idexx ein sehr solides Fundament

Idexx profitierte im vergangenen Quartal nach eigenen Angaben von einer hohen Kundenbindung und Stärke bei seiner veterinärmedizinischen Software, seinen Dienstleistungen und diagnostischen Bildgebungssystemen, unterstützt durch eine kontinuierliche Umstellung auf Cloud-basierte Produkte. Und in diesem Sinne beobachtet man eine interessante und zukunftsweisende Wandlung Richtung einer technologischen Verbesserung, was langfristig für höhere Margen und einen höheren Anteil an wiederkehrenden Umsätzen sorgen dürfte. All dies sollte zu einem Gewinn je Aktie 2024 von 11,12 USD führen (EPS23: 10,06 USD), wobei 2025 schon 12,77 USD bei einer kontinuierlichen Umsatzsteigerung erwartet werden.

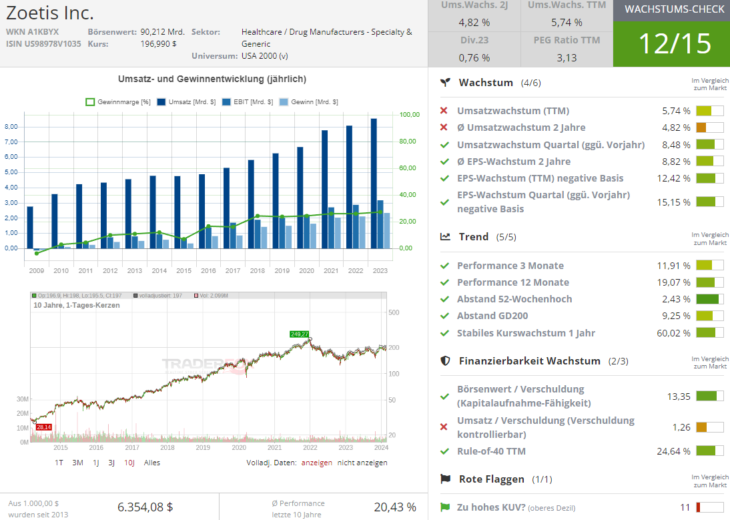

Zoetis (ZTS) – Big Player

Die Gesundheit wird zu einem immer größeren Teil der Heimtierindustrie, und damit wächst auch der Fußabdruck vom Unternehmen Zoetis (ZTS), der sich in den letzten Jahren zu einem Big Player im Trend rund um die Tiergesundheit entwickelt hatte. Die Position des Unternehmens als weltweit führender Anbieter von Diagnostika, Medikamenten, Impfstoffen und Technologien erstreckt sich auf über 100 Länder. Was die operative Konzernperformance angeht, so scheint sie sich auch dieser suboptimalen Marktlage weiter zu verbessern. So gelang es dem Konzern im vergangenen Quartal sowohl seine Umsätze als auch Gewinn je Aktie zu verbessern. Der Umsatz im US-Segment stieg um 9 % auf 1,2 Mrd. USD. Der Umsatz mit Produkten für Haustiere stieg um 10 %, angetrieben von den monoklonalen Antikörpern des Unternehmens gegen Arthroseschmerzen, Librela für Hunde und Solensia für Katzen sowie dem Floh-, Zecken- und Herzwurm-Kombinationsprodukt des Unternehmens - Simparica Trio für Hunde.

ZTS-Prognose ist solide und Analysten sind optimistisch

Zoetis prognostiziert für das Geschäftsjahr 2024 einen Umsatz von 9,075 bis 9,225 Mrd. USD, was einem operativen Wachstum von 7 % bis 9 % entspricht. Der bereinigte Gewinn je Aktie wird 2024 bei rund 5,74 bis 5,84 USD erwartet. William Blair bleibt zugleich optimistisch, was die Wachstumsaussichten von Zoetis über das Jahr 2024 hinaus angeht, insbesondere angesichts der bedeutenden mehrjährigen Produkteinführung von Librela. Dies ist ein monoklonaler Hunde-Antikörper, der zur Kontrolle von Schmerzen im Zusammenhang mit Arthrose bei Hunden eingesetzt wird. Der Analyst erwartet, dass die innovative Pipeline von Zoetis und das effektive Produktzyklusmanagement des Unternehmens zu einem nachhaltigen EPS-Wachstum beitragen wird. Zugleich rechnet man auch damit, dass die Librela-Akzeptanzrate zunehmen wird, was zur besseren Absatzperformance führen dürfte.

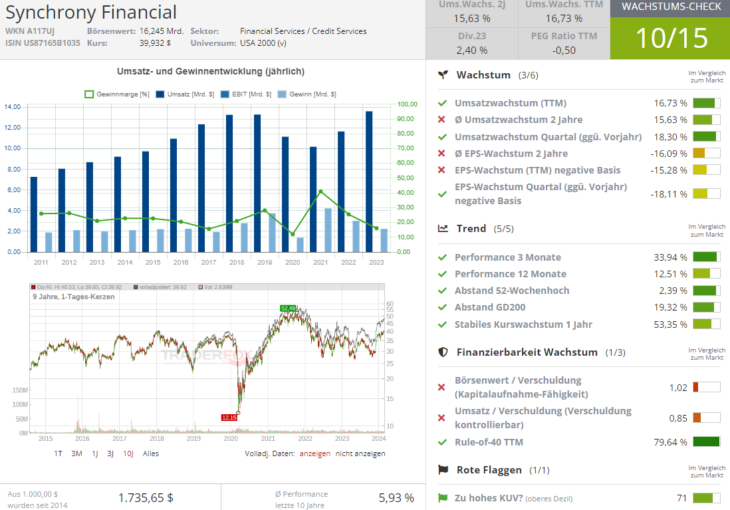

Lemonade (LMND), Trupanion (TRUP) und Synchrony Financial (SYF) – drei Tierversicherer, die man kennen sollte

Abschließend bleibt es zu erwähnen, dass man den Trend rund um Tierprodukte auch über die Aktien von Versicherungsgesellschaften spielen könnte. Im Vordergrund stehen hier die im letzten Jahrzehnt deutlich gestiegene Soziale Bewusstsein und das Verantwortungsgefühl gegenüber den Tieren und besonders Haustieren. Immer aktueller wird auch der Gedanke, dass man das geliebte Haustier gegen eine teure Operation rechtzeitig absichern sollte. Und genau an dieser Stelle kommen die Versicherungsgesellschaften ins Spiel, die genau diese Art von Versicherungen für Haustiere anbieten. Was man hier jedoch unbedingt braucht, wäre eine Wirtschaftserholung und die Phase eines erneut steigenden Wohlstands, sodass die Heimtierbesitzer erneut damit anfangen, ihre Ausgaben für Heimtiere zu erhöhen.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von