Das sind die besten Haustieraktien, um den Trend Richtung 2025 erfolgreich zu spielen!

Liebe Leser,

die Heimtierpflegebranche verzeichnete während der Pandemie einen massiven Wachstumsschub. Hauptgrund war die durch strikte Quarantänemaßnahmen hervorgerufene Isolation. Die plötzliche Reduktion sozialer Kontakte veranlasste viele Menschen dazu, sich ein Haustier anzuschaffen, um ihrer Psyche etwas Gutes zu tun. In Kombination mit während der Pandemie gesparten Geldern und der damals ungebrochenen Konsumstärke führte dies zu einer explosionsartigen Nachfrage nach diversen Tierpflegeprodukten. Laut der American Pet Products Association (APPA) beliefen sich die Gesamtausgaben der Heimtierindustrie im Jahr 2021 auf 123,6 Mrd. USD. Dies entsprach einem Anstieg von fast 20 % gegenüber den 103,6 Mrd. USD im Jahr 2020. Die positive Wachstumstendenz hält auch in der Post-Pandemie-Zeit an, trotz der weiterhin hohen Inflation. Dies zeigt sich im statistischen Marktwachstum, wobei die Ausgaben für verschiedene Tierpflegeprodukte im vergangenen Jahr 2023 auf rund 143,6 Mrd. USD gestiegen sind. Zuversichtlich stimmt auch die weiterhin hohe Anzahl von Haustierbesitzern. Laut APPA besitzen aktuell rund 66 % der US-Haushalte (etwa 87 Millionen Haushalte) ein Haustier, was eine solide Grundlage für weiteres Marktwachstum bildet.

Die Trendspezifik

Es ist jedoch zu beachten, dass das eigentliche Marktwachstum hier nicht vom Technologietrend abhängt, sondern mehr oder weniger eine direkte Folge eines hohen Wohlstands ist. Einfach gesagt: Je mehr Geld die Menschen zur Verfügung haben und je weniger Geldsorgen sie empfinden, desto mehr sind sie dazu bereit, sich Haustiere anzuschaffen und für sie mehr Geld auszugeben. Aktuell (Zeiten höherer Inflation und politischer sowie geopolitischer Instabilität) befinden wir uns in einer suboptimalen Ausgangslage für ein explosives Marktwachstum. Die Aussichten bleiben dennoch gut. Dies zeigt sich unter anderem an der weiterhin starken Verfassung des US-amerikanischen Arbeitsmarktes. Hinzu kommt das Wiederaufleben des Konsumtrends, wobei die Menschen die neue Realität höherer Konsumpreise zunehmend akzeptieren, und schrittweise zu alten Konsumgewohnheiten zurückkehren. Schließlich sehen wir Anzeichen einer Wirtschaftsstabilisierung und zukünftigen Wachstums im Zuge der bereits angelaufenen Re-Industrialisierung der USA, was langfristig viele Konsumbranchen, einschließlich des Marktes für Tierprodukte, mitankurbeln wird. Und so gelangen wir auch schon zu unserer Top-Stocks-Liste, um diese Trendrichtung langfristig erfolgreich zu spielen.

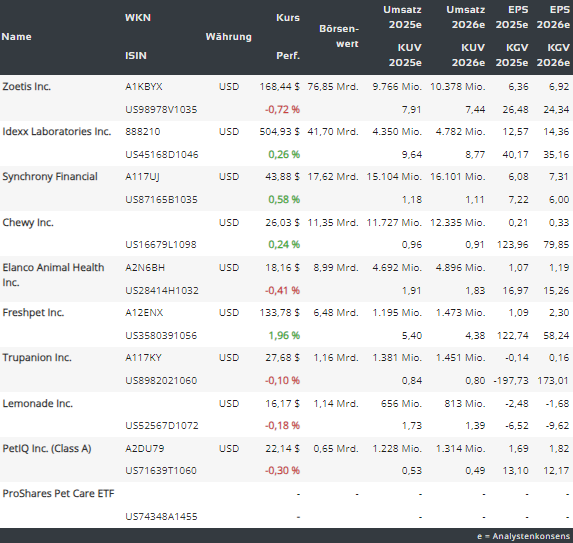

https://viz.traderfox.com/peer-group-tabelle/US87165B1035/DI/synchrony-financial/aktien-906817-416935-16137151-417071-68851-23483377-8632262-7871708-8262691

Chewy (CHWY) - Der Online-Retailer für Tierprodukte profitiert von starken Autoship-Verkäufen!

Den Anfang macht diesmal die Aktie des Konzerns Cheewy (CHWY), die sich in diesem Sommer in einem Turnaround-Modus zu befinden scheint. Der Wert sprang am 29. Mai an, nachdem der E-Commerce-Einzelhändler für Heimtierbedarf Ergebnisse für das erste Quartal über den Schätzungen der Wall Street gemeldet hatte. Nun bricht der Wert ganz ohne News auf ein neues lokalhoch aus, womit die Erholungsbewegung weiterzugehen scheint. "Das Geschäftsjahr 2024 hat einen soliden Start hingelegt", sagte damals Chief Executive Officer Sumit Singh in der Ergebnismitteilung. "... Das Wertversprechen von Chewy findet bei unseren Kunden weiterhin Anklang", führte er weiter aus. Der Konzern ist ja eine Website, die eine Vielzahl von Haustierbedarf anbietet, darunter Futter, Spielzeug und Medikamente.

Chewys Autoship-Geschäft kommt immer besser in die Fahrt

Das Unternehmen ist auch für sein Autoship-Angebot bekannt, mit dem Benutzer Artikel automatisch zu ihnen nach Hause liefern lassen können, um einen Rabatt zu erhalten. Und während des abgelaufenen Quartals stieg der Umsatz seiner Autoship-Kunden gegenüber dem Vorjahr um 6,4 % auf 2,23 Mrd. USD, was für positive Aufmerksamkeit sorgte. Denn so kam die Annahme einer demnächst besseren Performance ins Spiel, was bei einer stark angeschlagenen Charttechnik den Wert in eine Rebound-Bewegung versetzte. Der Grund dafür liegt darin, dass der Konzern dank seiner attraktiven Sonderaktionen und Rabatte auf Tierfutter-Abonnements den Großteil seiner Umsatzerlöse mit seinen fast 20 Millionen registrierten Autoship-Kunden erzielt. Da das Angebot für registrierte Abonnement-Kunden durch neue Produkte wie Floh- und Zeckenschutz, Premium-Tiernahrung sowie Snacks und Leckerlis für Hunde und Katzen stetig erweitert wird, dürften die Umsatzerlöse pro Autoship-Nutzer weiter steigen, was sich positiv auf die Gewinnmarge auswirken wird. Dadurch hat Chewy gute Chancen, Umsatz und Ergebnis dank der Erholung der Konsumnachfrage mittelfristig deutlich zu verbessern. Der Wert bleibt jedoch weiterhin spekulativ.

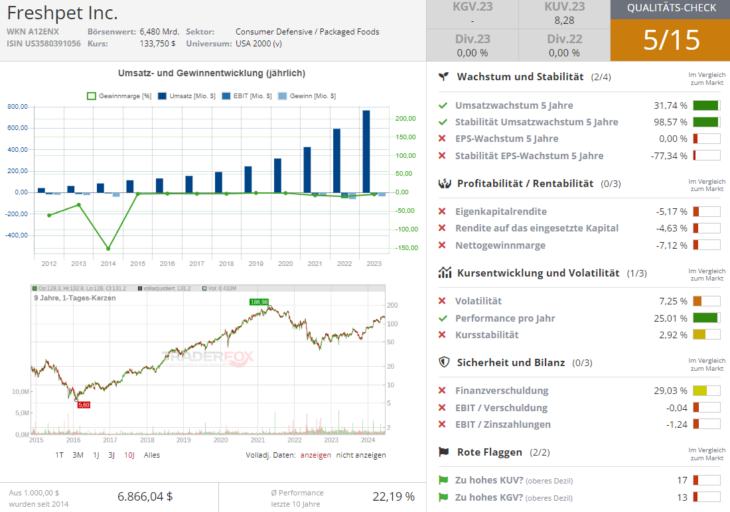

Freshpet (FRPT) – der Spezialist für Tiernahrung

Freshpet hat sich zum Ziel gesetzt, frisches, gesundes und natürliches Futter für Hunde und Katzen anzubieten. Ihr Futter wird mit ganzen Zutaten und ohne Konservierungsstoffe zubereitet, soll im Kühlschrank aufbewahrt und frisch serviert werden. Freshpet verkauft sowohl online als auch im stationären Einzelhandel. Der Aktienkurs von Freshpet (FRPT) stieg im November 2023 sprunghaft an, nachdem man neben guten Quartalszahlen eine besser als erwartete Umsatzprognose für 2024 abgegeben hatte. Seitdem hat der Konzern als auch die Aktie das Gleiche zwei weitre Quartale wiederholt und so wechselte der Wert in eine nachhaltige Rebound-Bewegung, die weiterhin andauert.

Kostenkontrolle und Margensteigerndes Wachstum von Freshpet

Der Umsatzanstieg sei vor allem auf Volumenzuwächse zurückzuführen, teilte Freshpet mit. Das Unternehmen erhöhte auch seine Medienausgaben, um den Absatz anzukurbeln, was sich auszuzahlen beginnt. "Die Stärke des Geschäftsmodells von Freshpet und das Verbraucherangebot treiben weiterhin das robuste Nettoumsatzwachstum voran und unser intensiver Fokus auf operative Verbesserungen führt zu der Margensteigerung, von der wir wussten, dass wir sie mit zusätzlicher Größe erreichen können. Obwohl wir sehr optimistisch sind, was unsere Aussichten auf eine weitere Gewinnverbesserung angeht, liegt unser Fokus jetzt auf einer konstant starken Leistung", kommentierte Billy Cyr, Chief Executive Officer von Freshpet. Und das ist im Wesentlichen die Story, die diese Aktie aktuell begleitet.

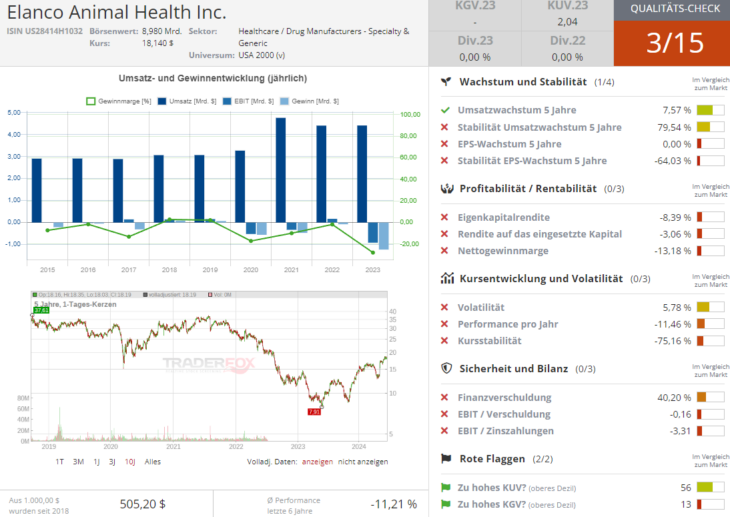

Elanco Animal Health (ELAN)

Elanco Animal Health scheint eine weitere Story mit Turaround-Potenzial zu sein. Die Geschichte des Spezialisten für Tiergesundheit reicht bereits mehr als 60 Jahre zurück. Es entstand, als der Pharmagigant Eli Lilly (LLY) sein erstes Antibiotikum für Tiere einführte. Da sich der Bereich äußerst gut entwickelte, wurde bald ein eigenes Segment für den Veterinärbereich eingeführt, der schnell wuchs, und im September 2018 als eigenständiges Unternehmen namens Elanco an die Börse gebracht wurde. Im Wesentlichen gilt das Unternehmen als Profiteur des gestiegenen sozialen Bewusstseins und der wachsenden gesellschaftlichen Verantwortung gegenüber den Tieren, wobei Haustiere bspw. Immer mehr als Familienmitglieder verstanden werden.

Das Unternehmen entwickelt, produziert und vermarktet Produkte aber auch für Nutztiere

Und damit ist man in der Lage eine zusätzliche Nische anzuzapfen. Der letzte positive Impuls kam hier von starken Zahlen. Doch glöeichzeitig hat der Konzern auch seine Erwartungsprognose erhöht: "Wir erhöhen unsere Erwartungen an den Verkauf neuer Produkte, angeführt von Experior und AdTab, wobei unsere Innovationen die Langlebigkeit unseres Basisportfolios verbessern, sodass wir unser währungsbereinigtes Umsatzwachstum für das Gesamtjahr auf 2 % bis 3 % erhöhen können", sagte Jeff Simmons, Präsident und CEO von Elanco. "Wir sind ermutigt durch die starken Fortschritte unserer Pipeline in der Spätphase, die in den letzten Monaten erheblich vorangekommen ist. Basierend auf unserem Dialog mit der FDA und dem Status der eingereichten Pakete haben wir die Sicherheit hinsichtlich des voraussichtlichen Zulassungszeitpunkts für Bovaer, Zenrelia und Credelio Quattro erhöht. Wir gehen weiterhin davon aus, differenzierte Produkte auf den Markt zu bringen, wobei in der zweiten Hälfte des Jahres 2024 ein Umsatzbeitrag aller drei neuen Produkte erwartet wird," führte er weiter aus, was die Wachstumsphantasie entfachte, und die Aktie anspringen ließ.

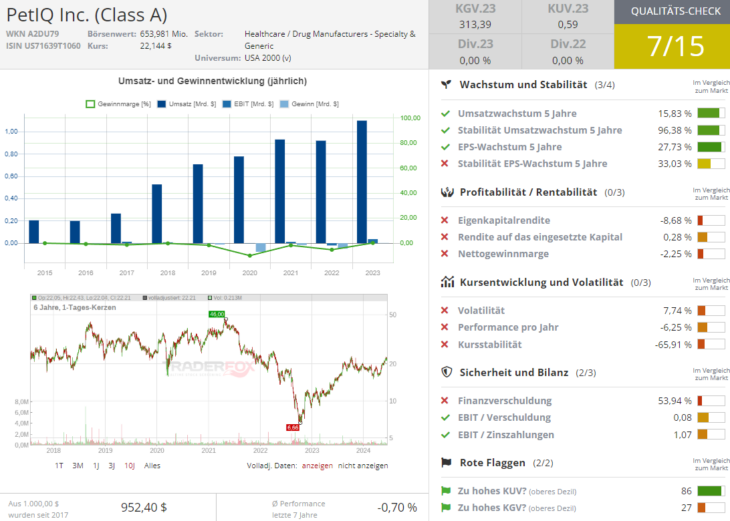

PetIQ (PETQ) – kurz vor dem Breakout auf ein neues Jahreshoch

Auch diese Story scheint das bessere Wachstumsmomentum aus Ende 2023 ins Jahr 2024 mitzunehmen. Dies sah man zuletzt bei den starken Quartalszahlen, wobei der Konzern auch eine solide FY24-Prognose vorgelegt hat. Cord Christensen, Gründer und CEO von PetIQ, kommentierte: "Wir sind mit einem breit angelegten Wachstum und einer starken Nachfrage von Haustiereltern nach unseren Produktangeboten gut in das Jahr 2024 gestartet. Die von PetIQ hergestellten Marken eroberten einen überproportionalen Teil ihres Marktanteils, um den Nettoumsatz am oberen Ende unserer Erwartungen und die Rentabilität über unserer Prognose für das erste Quartal zu steigern".

PetIQ – in Erwartung einer besseren Performance in der 2. Jahreshälfte

"Unsere verstärkten Markenaufbau- und Marketinginitiativen erhöhen das Bewusstsein der Haustierbesitzer und den wachsenden Konsum der von PetIQ hergestellten Marken, wobei der Großteil unseres inkrementellen Marketings für 2024 voraussichtlich im zweiten Quartal dieses Jahres stattfinden wird. Unser Team ist weiterhin optimistisch, was unsere Möglichkeiten zur Steigerung des Wachstums und der operativen Effizienz in unserem gesamten Unternehmen angeht, und wir freuen uns, unseren Finanzausblick für 2024 auf der Grundlage der starken Ergebnisse des Unternehmens seit Jahresbeginn anzuheben," führte der CEO weiter aus. An dieser Stelle muss man explizit anmerken, dass PETQ in der zweiten Jahreshälfte einige Werbeaktionen starten wird, was beim weiteren Aufleben des Konsumtrend, in eine deutlich besser als erwartete operative Performance münden könnte. Das Unternehmen produziert und vertreibt Produkte für die Tiergesundheit und betreibe landesweit Tierkliniken und gilt als Profiteur des gestiegenen sozialen Bewusstseins, wobei Haustiere immer mehr als Familienmitglieder verstanden werden.

Lemonade (LMND), Trupanion (TRUP) und Synchrony Financial (SYF) – drei Tierversicherer, die man kennen sollte!

Abschließend bleibt es zu erwähnen, dass man den Trend rund um Tierprodukte auch über die Aktien von Versicherungsgesellschaften spielen könnte. Im Vordergrund stehen hier das im letzten Jahrzehnt deutlich gestiegene soziale Bewusstsein und das Verantwortungsgefühl gegenüber Tieren, insbesondere Haustieren. Immer aktueller wird auch der Gedanke, das geliebte Haustier gegen eine teure Operation rechtzeitig abzusichern. Und genau an dieser Stelle kommen die Versicherungsgesellschaften ins Spiel, die genau diese Art von Versicherungen für Haustiere anbieten. Was man hier jedoch unbedingt braucht, wäre eine Wirtschaftserholung und die Phase eines erneut steigenden Wohlstands, sodass die Heimtierbesitzer erneut damit anfangen, ihre Ausgaben für Heimtiere zu erhöhen.

Möchte man jedoch den Tierpflegetrend breiter abdecken, lohnt sich ein Blick auf den ProShares Pet Care ETF (PAWZ). Die größte Position des ETFs nimmt mit einem Anteil von fast 15 % die Aktie von Chewy (CHWY) ein, gefolgt von Freshpet (FRPT) mit etwa 10 %. Auf den Plätzen drei und fünf finden sich jeweils mit rund 9 % die Aktien von Zoetis (ZTS) – einem führenden Unternehmen im Bereich Tiergesundheit, Idexx Labs (IDXX) – Spezialist für Heimtierdiagnostik, sowie Pets at Home (PETS) – einem britischen Einzelhändler für Haustiere, Tiernahrung, Haustierprodukte und Zubehör.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von