Die angelaufene Berichtssaison bestätigt die Reopening-These - Playa (PLYA), United Airlines (UAL), aber auch Intuitive Surgical (ISRG) muss man im Blick haben! Tracking Bank of America (BAC).

Liebe Leser,

die neue Berichtssaison läuft langsam, aber sicher an und schon bekommen wir die ersten Hinweise auf die fundamentale Verfassung von einzelnen Branchen- und Trend-Segmenten. Sehr erfreulich ist dabei die Situation rund um unsere Rebound-Kandidaten, wie z. B. die Aktie von Bank of America (BAC), die wir Ende März ausführlich besprochen haben. Der Konzern hat bei einer weiterhin stark angeschlagenen Charttechnik ein besser als erwartetes Quartalsergebnis vorgelegt, was bei einer freundlicheren Marktstimmung in eine erste positive Kursreaktion mündete.

Die Bank profitierte von der robusten US-Wirtschaft und dem Anstieg der langfristigen Zinsen. Das EPS von 0,94 USD fiel besser als die erwarteten 0,82 USD aus. Die Nettozinserträge erhöhten sich um 25 % auf 14,4 Mrd. USD. Die steigenden Erträge widerspiegeln eine starke Verbesserung der Nettozinserträge gepaart mit einem unseren besten Quartalen im Handelsgeschäft, sagte Finanzvorstand Alastair Borthwick. Auch der Q1-Umsatz von 26,3 Mrd. USD fiel besser als die erwarteten 25,13 Mrd. USD aus. Insgesamt ist BAC wirklich robust unterwegs, um die aktuelle Wirtschaftsschwäche gut zu überstehen. Zumal die Zeit von höheren Zinsen, von denen die Bank sehr gut profitieren kann, noch eine Weile anhalten wird.

Eine weitere positive Nachricht erreicht uns aus dem Reopening-Trend und diese Trendrichtung werden wir uns heute erneut etwas genauer anschauen.

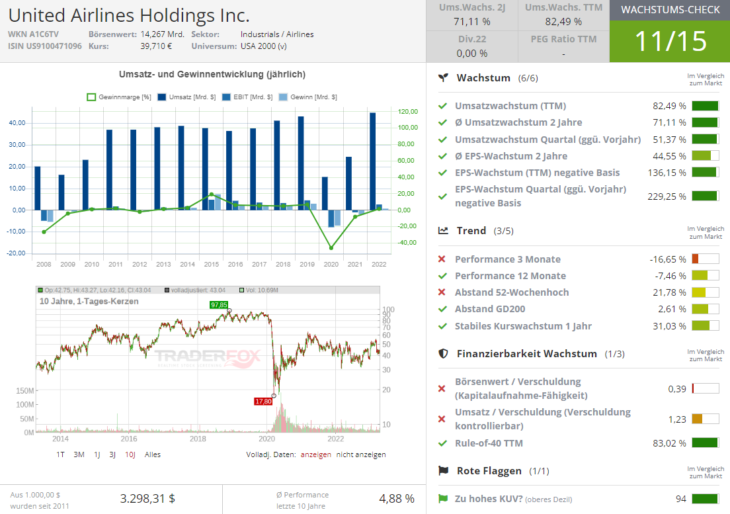

Der erste frische Impuls kommt hier mit der Meldung über besser als erwartete Q1-Zahlen bei United Airlines (UAL), die wir zuletzt neben Delta Air Lines (DAL) als Top-Picks aus dem Airlines-Segment für 2023+ identifiziert haben. Und obwohl der Konzern immer noch Verluste verzeichnet, sieht die allgemeine Dynamik sehr vielversprechend aus. Der Umsatz stieg im Vergleich zum Vorjahreswert um 51,1 % auf 11,43 Mrd. USD (Konsens: 11,42 Mrd. USD), wobei sich der Nettoverlust von 1,377 Mrd. USD in Q1/22 auf 194 Mio. USD verringerte. Und so fiel auch der EPS-Verlust von -0,63 USD besser als die erwarteten -0,73 USD aus. Unsere branchenführende operative Leistung trug im ersten Quartal zu einem so hohen operativen Cashflow wie nie zuvor bei und hält uns auf Kurs, unsere Kostenziele für das Gesamtjahr zu erreichen, sagte Scott Kirby, CEO von United Airlines. Wir beobachten die makroökonomischen Risiken genau, aber die Nachfrage bleibt stark, insbesondere international, wo wir doppelt so schnell wachsen wie im Inland, führte er weiter aus.

Hinzuzufügen wäre hier noch, dass der Konzern im abgelaufenen Q1 mit 1,09 % die niedrigste Sitzplatzstornierungsrate seit dem ersten Quartal 2012 verzeichnete und genau dies ist ein erster Hinweis darauf, dass die Nachfrage nicht nur stark ist, sondern dass die Menschen in der aktuellen Reopening-/Urlaubssaison-Phase deutlich reisebereiter als sonst sind. Damit scheint sich die globale These zu bestätigen, dass die diesjährige Reise- und Urlaubssaison deutlich stärker als sonst ausfallen könnte.

Für FY2023 rechnet das Unternehmen mit einer dynamischen Profitabilität-Verbesserung und einem EPS von 10,00-12,00 USD pro Aktie, während Konsens-Schätzungen bei lediglich 8,73 USD pro Aktie liegen. Und so bleibt die allgemeine Annahme einer möglichen Rebound-Bewegung bei den Top-US-Airlines wie United und Delta weiterhin vollkommen intakt.

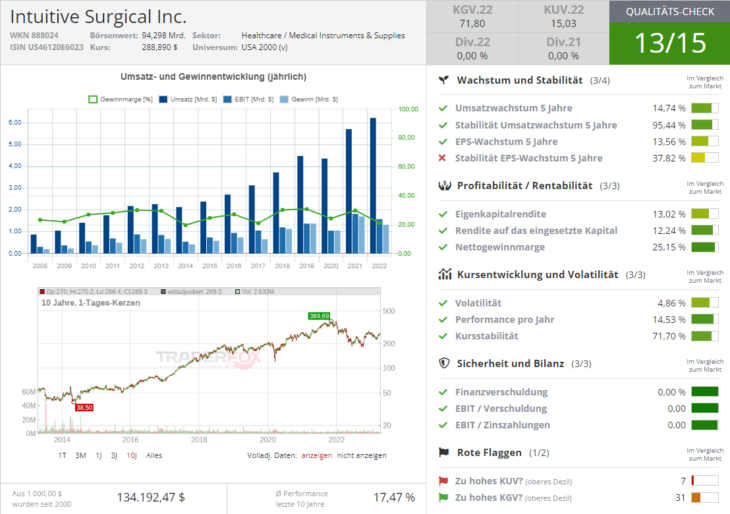

Die Nummer zwei aus dem Reopening-Trend ist heute die Aktie des Medizin-Robotik-Spezialisten Intuitive Surgical (ISRG), die vor dem Hintergrund besser als erwarteter Zahlen und einer angehobenen FY23-Prognose dynamisch anspringt und ebenfalls eine Erholungsbewegung versuchen könnte. Die globale Story, die das Unternehmen begleitet, ist sehr simpel zu verstehen. Die Roboter-assistierte Chirurgie schlägt eben die Hände des Menschen, die bspw. zittern etc. könnten. Diese allgemeine These hat sich nicht viel geändert. Vielmehr Jahr für Jahr haben wir es mit einer höheren Penetration von medizinrobotischen Lösungen zu tun, die mit jeder erfolgreichen Operation für immer mehr Zuversicht und Akzeptanz sowohl bei den Patienten als auch bei den Ärzten sorgt.

Was allerdings das Wachstum von Intuitive Surgical bis zuletzt sehr stark ausbremste, war die COVID-Pandemie. Diese inkl. zahlreichen Lockdowns hat dazu geführt, dass die Anzahl von Behandlungen, die in der Regel mit Hilfe von ISRG-Roboter-Systemen durchgeführt werden, sehr stark zurückgegangen war. Gleichzeit hat man in den ersten Pandemie-Jahren aufgrund von hohen Pandemie-bedingten Überlastungen in den Krankenhäusern die Operationen verschoben. Kurz-gesagt verlagerte sich der Fokus weltweit Richtung COVID-Bekämpfung, wobei alle anderen Operationen, die nicht lebensnotwendig waren, sekundär wurden.

Im Jahr 2022 kam die Aktie aufgrund vom Wiederaufleben der COVID-19-Pandemie erneut unter Druck. V.a. in China, die bis zuletzt im harten Lockdown verblieb, kam das Geschäft fast zum Erliegen. Und das erste Quartal 2023 spiegelte weiterhin die anhaltenden Störungen in dieser Region wider. Doch insgesamt beobachten wir eine sehr positive Dynamik, sowohl bei der Anzahl von durchgeführten Operationen als auch bei der Anzahl von installierten Da Vinci Systemen, was uns zu der These verleiht, dass auch die Aktie von Intuitive SurgicalRichtung 2023+ ein Reopening-Top-Pick sein könnte. Zumal der Konzern gerade in China über ein sehr großes Erholungs- und Wachstumspotenzial verfügt.

Was die konkreten Zahlen angeht, so blieb die Anzahl von den in Q1 ausgelieferten da Vinci Systemen mit 312 Einheiten etwa auf dem Vorjahresniveau und somit stieg die Gesamtanzahl von installierten Systemen um 12 % auf 7,779. Dies ist eine wichtige Entwicklung, denn mit dem andauernden Wachstum der installierten Geräte erschließt ISRG immer besser die Nische der wiederkehrenden Erlöse. Denn Vinci Systeme brauchen ja neben der Service-Wartung, Schulungsprogrammen etc. auch chirurgische Ersatzinstrumente wie Skalpelle etc. und dies bedeutet für ISRG kontinuierliche Cashflows.

Die Anzahl der durchgeführten da-Vinci-Verfahren stieg in diesem Zeitraum um rund 26 %, was auf die zwar langsame, dennoch zunehmende Penetration hindeutet. Doch viel wichtiger ist hier temporär die angelaufene Reopening-Story, was im BestCase Richtung 2023/24 zur deutlich höheren Anzahl von Operationen führen könnte. Der Q1-Umsatz verbesserte sich um 14 % auf 1,7 Mrd. USD (Konsens: 1,6 Mrd. USD) und das EPS von 1,23 USD fiel ebenfalls besser als die erwarteten 1,20 USD aus. Der Konzern selbst zeigt sich für das angelaufene Geschäftsjahr optimistisch und hat seine FY23-Prognose für die Anzahl von durchgeführten Operationen von 12-16 % auf 18-21 % angehoben, was ein gutes Zeichen ist.

Intuitive Surgical ist eben dominant in seinem Bereich und es hat dank diesem Burggraben wirklich viel Raum zum Wachsen, da seine chirurgischen Systeme immer mehr in der Welt akzeptiert und eingesetzt werden. Gleichzeitig steigt auch die Anzahl von unterstützten Verfahren, was die Reichweite des Da-Vinci-Systems im Sinne der medizinischen Op-Anwendung deutlich erhöht. Dies gilt insbesondere für viele internationale Märkte, in denen die Implementierung der roboterassistierten Chirurgie ein langfristiger Wachstumskatalysator für dieses hervorragende Geschäft für die kommenden Jahrzehnte sein könnte. Die Story rund um die Medizinrobotik ist also weiterhin vollkommen intakt und dürfte in der Post-Covid-Zeit erneut aufgegriffen werden, denn neben einem kurzfristigen, Reopenning-bedingten, Erholungspotenzial handelt es sich hierbei um eine Technologie-Art, die das Potenzial hätte, die Art und Weise der zukünftigen Chirurgie zu verändern.

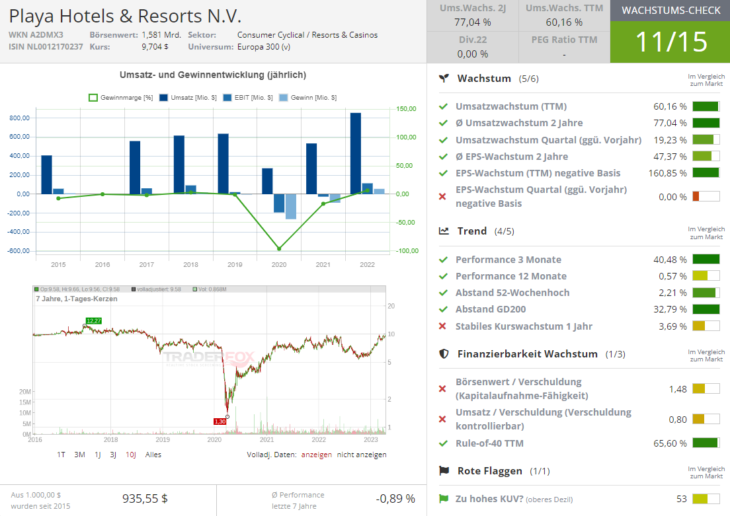

Schließlich ist es heute die Aktie von Playa Hotels (PLYA), die wir auf unsere Big-Picture-Breakout-Watchlist setzen. Der Konzern besitzt und betreibt All-inclusive-Resorts in der gesamten Karibik. Das Portfolio des Unternehmens umfasst 25 Resorts, meist im Premiumsegment mit Standorten in Mexiko, der Dominikanischen Republik und Jamaika. Das vergangene Q4 vom Ende Februar krönte das beste Jahr in der Geschichte von Playa und bestätigte Konzerns-Ansicht, dass es einen wachsenden Markt für das attraktive Leistungsversprechen der All-Inclusive-Kategorie gibt. "Unsere Ergebnisse des vierten Quartals zeigten eine breite Stärke in allen unseren Regionen, wobei die Beschleunigung der Erholung in Jamaika die bemerkenswerteste Besonderheit für Playa war. Die Nachfrage ist im Jahr 2023 bisher sehr robust geblieben, wobei unsere wöchentlichen Buchungen für unsere von Playa geführten Resorts neue Höchststände erreicht haben. Die Boockings für das erste Halbjahr 2023 sind um über 30 % gestiegen. Die ersten Anzeichen für den Sommer sehen ebenfalls fantastisch aus", so die damalige Meldung des Konzernmanagements, die unmissverständlich ein bullishes Bild zeigt.

Sollte sich also die Annahme einer globalen Repenning bestätigen, so wäre es möglich, dass gerade Playa davon überdurchschnittlich stark profitieren wird. Denn bereits im vergangenen Jahr 2022 unternahmen mehr als 900 Millionen Touristen internationale Reisen. Das ist zwar deutlich mehr als 2021, aber immer noch nur 63 % des Niveaus von vor der Pandemie 2019. Laut einer Prognose der Welttourismusorganisation der Vereinten Nationen vom Mitte Januar 2023 wird sich die Tourismusbranche im Jahr 2023 weiter erholen und etwa 80 % bis 95 % des Niveaus von vor der Pandemie erreichen. Also haben wir es theoretisch mit einer starken Erholung zutun.

Doch für Playa sieht die Reopening-These noch günstiger aus, denn der Konzern ist in der Karibik tätig. Und der beliebteste Ankunftshafen für Urlauber, die bspw. zu den mexikanischen Karibikinseln und der Halbinsel Yucatan reisen, ist der internationale Flughafen Cancun. Nach Angaben des Flughafenbetreibers ASUR verzeichnete die Stadt im Jahr 2022 rund 30,3 Millionen Passagiere und dies war 35,9 % mehr als im Vorjahr. Darüber hinaus übertraf der Wert von 2022 das Niveau von 2019 um 18,8 %. Und so wäre es möglich, dass die touristische Erholung gerade in der karibischen Region in diesem Jahr deutlich stärker und dynamischer verlaufen wird.

Eine ähnliche Dynamik beobachtet man in der Dominikanischen Republik. Das Passagieraufkommen am internationalen Flughafen Punta Cana überstieg im Jahr 2022 das Niveau von 8 Millionen Menschen, was ein absoluter Rekord für den größten Flughafen des Landes ist. Aktuell kommen mehr als 65 % aller Passagiere, die die Dominikanische Republik besuchen, über Punta Cana an. Angesichts der geografischen Nähe dürfte aber auch der Sangster International Airport, der beliebteste Flughafen für Reisende, die nach Jamaika kommen, eine ähnliche Dynamik aufweisen. Anzumerken bleibt nur noch die Tatsache, dass die Halbinsel Yucatan, die Dominikanische Republik und Jamaika etwa 85 % des Gesamtumsatzes von Playa Hotels ausmachen.

Aus diesem Grund ist der Konzern in diesem Jahr wirklich gut positioniert, um von der angelaufenen globalen Reopenning im großen Maßstab zu profitieren. Mich persönlich würde es nicht viel überraschen, wenn die Aktie im BestCase einen Big-Picture-Breakout machen wird und sich Richtung Ende des Jahres Richtung der Kursmarke von 13-15 USD bewegen wird.

Anzumerken bleibt jedoch das Risiko eines erneuten Pandemieausbruchs und selbstverständlich einer weiteren Verschlechterung der globalen ökonomischen Situation mit der Tendenz Richtung Rezession. Dies wäre suboptimal und würde logischerweise auch die von uns aufgestellte Reopening-These stark belasten. Daher sind weiterhin die Vorsicht und das strikte Risiko-Management angesagt.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von