Portfoliocheck: Primecap Management - Der vielleicht beste konservative Fonds aller Zeiten?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Doch es gibt auch diejenigen, die die Märkte Jahr für Jahr zu schlagen wissen. Zugegeben, es sind nicht viele! Einige verwalten sogar ein gigantisches Vermögen. Einen Fondsamanger, dem dieses Kunststück gelang, möchte ich Ihnen, liebe Leser, im heutigen Portfolio-Check einmal genauer vorstellen:

Primecap Management – Der 100 Milliarden USD Fondmanager!

Die Primecap Management Company wurde 1983 in Kaliforniern von Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones gegründet. Sie leiten noch heute die Geschäfte. Mit dem Vanguard Primecap Core Fund, Vanguard Capital Opportunity Fund sowie dem Vanguard PRIMECAP Core Fund verwaltet man gleich drei milliardenschwere Fonds für den zweitgrößten Vermögensverwalter der Welt. Zudem betreiben sie mit ihren drei Primecap Odyssey Fonds auch eigenständige Anlagestrategien.

Bei allen genannten Fonds basieren Primecaps Anlagestrategien auf einem sogenannten Vier-Schlüssel-Prinzip:

1. Zuallererst betrachten sie die Unternehmen aus fundamentaler Sicht. Dabei halten die Fondmanager vor allem nach einer großen Diskrepanz zwischen den aktuellen Wall-Street Erwartungen und den langfristigen Wachstumsaussichten Ausschau. Mögliche Katalysatoren können neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management sein.

2. Primecap Management beabsichtigt bei all seinen Investment eine langfristige Perspektive. Dabei sucht man Unternehmen, die in den nächsten drei bis fünf Jahren die Märkte Outperformen dürften.

3. Drittens unterstreicht die PRIMECAP Management Company die individuelle Entscheidungsfindung. Das Unternehmen glaubt, dass Einzelpersonen, nicht Komitees oder Gruppen, die besten Investitionsideen erzeugen und somit den Unterschied ausmachen.

4. Als vierten und letzten Punkt sieht Primecap den Schlüssel für erfolgreiche Investitionsentscheidungen in der richtigen Einschätzung und Beurteilung zwischen dem inneren Wert eines Unternehmens und dem aktuellen Marktpreis seiner Aktien am Markt. Somit hat eine Aktie nur das Potenzial ein gutes Investment zu werden, wenn man sie zum richtigen Preis kauft.

Seit 1985 konnte man somit eine durchschnittliche Performance von 13,4% erzielen. Der S&P 500 schaffte gerade mal eine Rendite von 11,1%. Was auf den ersten Blick nicht sonderlich bemerkenswert aussieht, entpuppt sich mit dem Zinseszins als gigantischer Unterschied! Somit konnte man von 1985 bis 2016 eine Outperformance zum Index von sagenhaften 2692% erzielen. Aus anfänglichen 10.000 USD wären inzwischen 559.000 USD geworden.

Somit iet es wenig verwunderlich, dass Primecap Management seit Jahren weitere Gelder bei Investoren einsammelt. Seit Ende des letzten Jahren konnte man beim Anlagevermögen gar die 100 Mrd. USD Marke überschreiten.

Weitere Zukäufe im Healthcare Sektor!

Im Vergleich zur Gesamtgröße waren die Transaktionen im vierten Quartal eher unspektakulär. Den größten Teilverkauf machten Aktien des Biotech-Unternehmens Amgen Inc. für 234 Mio. USD aus. Der enzige Gesamtverkauf erfolgte beim amerikanischen Unternehmen Cepheid. Hier wurde nach sehenswerten Buchgewinnen die Ernte eingefahren.

Auf der Kaufseite verstärkte sich der Fond vor allem weiter im Healthcare-Sektor. Die größten Zukäufe hier fanden beim Pharmazeutiker Astra Zeneca sowie bei Alkermes mit 246 Mio. , bzw. 174 Mio. USD statt. Untenstehend habe ich für Sie, liebe Leser, die zehn größten Transaktionen noch einmal zusammengefasst:

Eine Erfolgreiche Umsetzung der Buy and Hold Strategie!

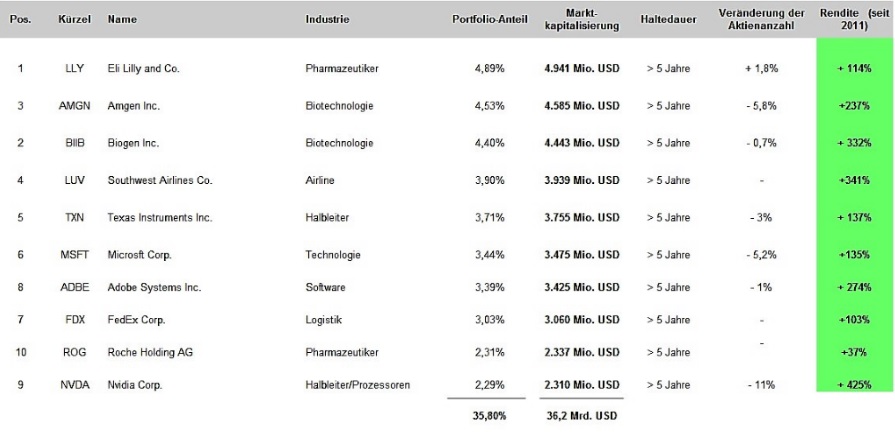

Bei einem Fond dieser Größe ist es wenig verwunderlich, dass man mit 277 Positionen im Portfolio breit gestreut ist. Allerdings machen allein die zehn größten Aktienpakete, die ich untenstehend einmal aufgelistet habe, ganze 35% aus. Bezieht man die 20 größten mit ein, wächst deren Anteil bereits weit über die 50% an. Somit ist die Gesamtzahl von 277 Positionen für mich ein wenig irreführend.

Primecap Management gelang zudem das Kunststück, genau jene Unternehmen stärker zu gewichten, welche sich auch in Puncto Performance von der Masse abheben konnten. Selten habe ich solche Renditen in einem Portfolio gesehen. So wirken die Anteile von Roche Holding mit einer positiven Rendite von 37% schon fast als Fehlinvestition. Primecap vollführt eine klassisches Buy-and-Hold-Strategie. Nachdem ein Unternehmen erstmals als Kaufkandidat identifiziert wird, bleiben dessen Aktien für Jahre oder gar Jahrzehnte im Portfolio. Die kurzfristigen Schwankungen der Märkte interessiert den Fonds nicht. Auf einige der untenstehenden Positionen möchte ich im späteren Verlauf genauer eingehen.

Bei der Branchengewichtung stechen der Technologie-, sowie der Healthcare- und Industriesektor mit einem Gesamtanteil von 80% eindeutig hervor. Wenig verwunderlich kommen alle Top-Positionen aus den genannten Bereichen:

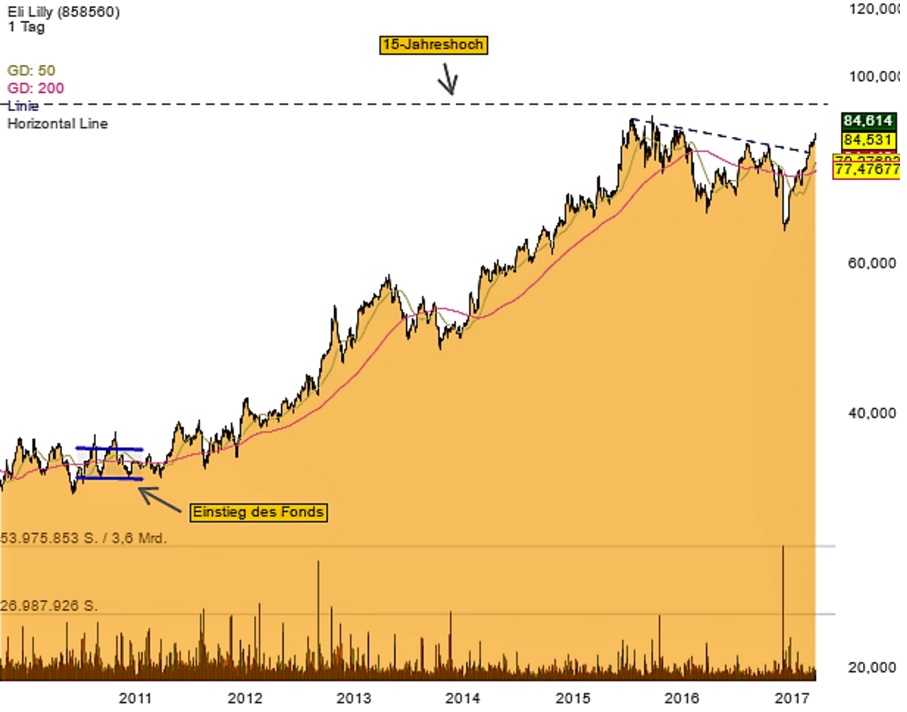

Mit Arzneimitteln für Mensch & Tier zum Erfolg – Angriff auf 15-Jahreshoch!

Mit Eli Lilly & Company befindet sich einer der größten Pharmazeutiker der Welt im Portfolio von Primecap. Das Unternehmen wurde im Jahre 1876 vom gleichnamigen Pharmakologen Eli Lilly in Indianapolis gegründet. Heute kann Eli auf ein wahres Imperium mit einem Jahresumsatz jenseits der 20 Mrd. USD sowie mehr als 40.000 Mitarbeiter blicken. Der des Öfteren in der Kritik stehende Pharmazeutika sieht seine Kernkompetenz in der Erforschung sowie den Vertrieb von Arzneimittel in den Bereichen Neurowissenschaft, Endokrinologie, Infektionen, Herz- und Kreislauferkrankungen und der Onkologie. Zu den wichtigsten Medikamenten des Unternehmens gehören das Antidepressivum Prozac, das auch für die Behandlung von Bulimie und Zwangsneurosen eingesetzt werden kann.

Das operative Geschäft läuft blendend. Das vergangene Geschäftsjahr 2016 konnte man mit Umsatzerlösen in Höhe von 21,2 Mrd. USD sowie einem Gewinn von 3,52 USD je Aktie erfolgreich bestreiten. Aktionäre können sich mit einer derzeitigen Dividende von 2,5% zudem auch nicht beschweren. Die Marktkapitalisierung beträgt 92 Mrd. USD.

Eli Lilly baut sich neben der Humanmedizin mit der Tiermedizin ein zweites Standbein auf. Sowohl für Nutz- als auch Haustiere entwickelt und produziert man entsprechende prophylaktische und akute Medikamente sowie Leistungsverstärker. Zuletzt stärkte man sich in diesem Bereich im Jahre 2014 mit einer 5,4 Mrd. USD schweren Übernahme. So übernahm das Unternehmen die Tierarzneimittelsparte des Konkurrenten Novartis.

Auch aufgrund der Verstärkung blicken Analysten bezüglich Eli optimistisch in die Zukunft. So geht die Experten für die Folgejahre von einem EPS von 4,1 USD in 2017 sowie 4,43 USD in 2018 aus. Das erwartete 2018er KGV von 18,9 angemessen.

Eli Lilly konnte vor allem zuletzt charttechnisch von sich reden machen. Nachdem die Aktie sich in den letzten Jahren mehr als verdoppelte, ging sie seit einem Jahr in eine Konsolidierung über. Aus dieser gelang ihr nun vor kurzem der Ausbruch nach oben. Somit sollte nun das 15-Jahreshoch bei 93 USD angepeilt werden. Wird diese Marke auch keine Hürde für die Aktie widerspiegeln, dürften wir schon bald dreistellige Kurse sehen.

Cashcow Adobe setzt seinen Siegeszug auch im Jahre 2017 fort – 2018er KGV von 25!

Mit Adobe befindet sich ein wahres Burggrabenunternehmen im Portfolio von Primecap Management. Das amerikanische Softwareunternehmen Adobe System Inc. macht mit seinen zahlreichen Produkten wie Acrobat Reader, Photoshop, Premiere Pro oder InDesign für viele Unternehmen, Film- und Spielestudios oder auch Zeitungen unverzichtbar. Bereits vor Jahren erkannte das Management von Adobe den zukünftigen Siegeszugs vom Cloudgeschäft. So stellte man bereits frühzeitig die richtigen Weichen weg vom einmaligen Lizenz-Geschäft hin zum Abo-Modell vertrieben über die Cloud. Dieser geistige Geniestreich zahlt sich jetzt doppelt und dreifach aus. Das Unternehmen ist hoch profitabel. Man rennt von Bestmarke zu Bestmarke. Wenig spricht für ein baldiges Ende dieses Erfolgsweges. Bereits seit vielen Quartalen schlägt das Unternehmen jedes Mal die Erwartungen der Analysten. Wenig verwunderlich steigt der Aktienkurs immer weiter.

Nachdem man das Geschäftsjahr 2016 mit einem Umsatzwachstum von 21% auf 5,85 Mrd. USD abschließen konnte, dürften für dieses Jahr bereits 7,1 Mrd. USD in den Büchern stehen. Noch besser sieht es bezüglich der Profitabilität aus. Abobe verfügt über eine sehr starre Kostenstruktur. Es spielt keine Rolle wie viele Lizenzen sie über die Cloud verkaufen, die Server- und Personalkosten verändern sich deshalb kaum. Somit verspricht jede weitere verkaufte Lizenz einen praktischen Reingewinn. Die zusätzlichen Gewinne kann Adobe nun für F&E sowie sein Marketing verwenden, womit wiederum das Wachstum unterstützt wird. Eine, meines Erachtens, wahre "Himmelsspirale". Der Analystenkonsens schätzt für das Geschäftsjahr 2017 mit einem EPS von 3,94 USD je Aktie. In 2018 soll bereits 4,97 USD je Aktie verdient werden. Das erwartete 2018er KGV liegt somit bei vertretbaren 25.

Mit der Veröffentlichung der Q1 Zahlen in der letzten Woche bildete die Aktie zudem einen neuen Pivotal-Point bei 127 USD. Adobe ist für jeden Value-Investor ein klarer Kauf. Nachfolgend sehen die den Einstieg von Primecap Management in Adobe Systems.

Tipp: Im aktien Magazin vertrauen wir in unserem Realgeld-Musterdepot ebenso auf eine Quality-Investing-Strategie. Monatlich zahlen wir 5.000 € auf unser Depotkonto ein. Es ist das eigene Firmengeld der TraderFox GmbH. Wir wollen langfristig den Markt deutlich schlagen. Bislang ist uns das bravourös gelungen. Die Adobe-Aktie, die im Artikel erwähnt wurde, befindet sich ebenfalls in unserem Depot. Verfolgen Sie unsere Quality-Investing-Strategie:

-> aktien Magazin bestellen: Die Heimat für Qualitäts-Investoren!

& Profi-Tools von

& Profi-Tools von