Portfoliocheck: Value-Investor Larry Robbins setzt auf die Billionenmärkte der Zukunft!

Dabei sucht der Investor vor allem nach Wachstumsstorys, die zu einem vernünftigen Preis gehandelt werden. Zudem bevorzugt er Unternehmen aus Branchen, die konstante sowie vorhersehbare und wiederkehrende positive Cashflows besitzen. Sie müssen in der Lage sein, ihr eigenes Wachstum zu finanzieren. Last but not least müssen mögliche Kaufkandidaten über eine starke Marktposition verfügen. Sie müssen jede Wirtschaftslage überstehen können. Der langfristige Wertzuwachs steht an oberster Stelle!

Abbau des Healthcare-Sektor - Q/Q Turnover von 9%!

Mit einem Q/Q Turnover von 9% gab es im ersten Quartal 2017 reichlich Bewegung im Hedgefonds. Dabei zähle ich auf der Käuferseite 8 Neueinstiege sowie 9 Positionsaufstockungen. Den Zukauf beim Mischkonzern Dow Chemicals macht dabei die größte Transaktion aus. Es ist zudem bemerkenswert. Bereits das dritte mal in Folge stockt der Investor seine Beteiligung bei den Amerikanern erheblich auf. Inszwischen machen die Anteile bei Dow die siebt größte Position im Portfolio aus. Wir kommen auf den Konzern im späteren Verlauf noch zu sprechen. Ein weiterer erwähnenswerten Einstieg geschah zudem beim Chiphersteller Intel. Auch diesen Wert betrachten wir noch genauer.

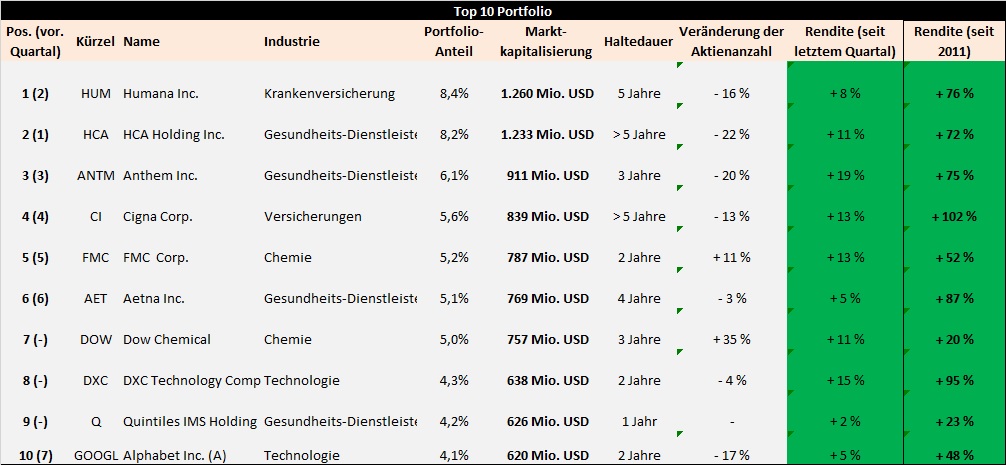

Auf der Verkaufsseite hingegen finden wir 5 Komplettausstiege sowie 24 Positionsreduzierungen vor. Die größten Verkäufe passierten bei den Healthcare-Unternehmen HCA Healthcare sowie Healthsouth Corp. Und Humana. Allgemein lässt sich zunehmend ein Abverkauf des Healthcare-Sektors bemerken. Dieser ist jedoch immer noch mit einer Gesamtgewichtung von 50,9% deutlich übergewichtet (-6%). Bei den Verkäufen handelt sich vor allem um Gewinnmitnahmen sowie die strikte Begrenzung von Verlusten. Läuft ein Wert nicht so wie erhofft, folgt schnell der sofortige Ausstieg. Größere Buchverluste finden wir im gesamten Depot nicht vor:

Der 15 Mrd. USD schwere Glenview Hedgefonds – drei Neue Werte unter den Top 10!

Der Glenview Capital Management Hedgefonds besteht derzeit aus 52 verschiedenen Werten (vorheriges Quartal: 49) mit einer Marktkapitalisierung in Höhe von 15 Mrd. USD (14,8 Mrd. USD). Dabei machen die 10 größten Positionen einen Anteil von 56,3% aus (57,8%). Wir finden somit eine klare Fokussierung auf einige wenige Werte vor. Größte Einzelposition ist der Krankenversicherer Humana Inc. mit 8,4%. Bemerkenswert ist zudem die im letzten Quartal zurückgelegte Rendite der einzelnen Positionen. So konnten 6 der 10 größten Werte zweistellig zulegen. Zusätzlich resultiert keine einzige Position im Verlust! Neu unter den Top 10 Werten sind DXC Technology, der Healthcare-Dienstleister Quintiles IMS sowie der Mischkonzern Dow Chemical:

Position 7: Markt unterschätzt Dow Chemical – Neuer Branchenprimus überzeugt Wall-Street Gurus!

Dow Chemicals ist einer der größten Mischkonzerne der Welt . Dabei umfasst die Hauptaktivität der Amerikaner die Herstellung von Chemikalien, Kunststoffen, Landwirtschafts- und anderer Spezialprodukte, die sie in über 160 Ländern vertreiben. Das 1897 gegründete Unternehmen kommt mit seinen 56.000 Mitarbeitern auf eine Marktkapitalisierung von stolzen 78 Mrd. USD. Insgesamt besteht das Produktsortiment aus über 6000 Produkten.

Ende 2015 kam die Sensationsnachricht. So gaben Dow Chemical sowie dessen Konkurrent Dupont ihre Fusionspläne bekannt. Mit dem neuen Fusionskonzern soll so der weltgrößte Chemiekonzern noch vor dem deutschen alten Spitzenreiter BASF entstehen. Nachdem die EU-Kommision Ende März dieses Jahres den Zusammenschluss billigte, dürfte der Deal aller Voraussicht Ende 2017 abgeschlossen sein. Doch auch sonst sehen die Zukunftsaussichten für Dow Chemical blendend aus. So konnte man das Geschäftsjahr 2016 mit Umsatzerlösen in Höhe von 48 Mrd. USD sowie einem Gewinn von 4,3 Mrd. USD, bzw. 3,7 USD je Aktie zufriedenstellend abschließen. Zwar verdiente der Konzern im Vergleich zum Vorjahr deutlich weniger, dies war jedoch aufgrund einer derzeitigen Unternehmens-Umstrukturierung auch so erwartet worden. Bereits im laufenden Geschäftsjahr erwartet das Management wieder auf den Wachstumspfad zurück zu kehren. So dürfte 2017 bei Umsatzerlösen von 51,9 Mrd. USD ein Gewinn von 4,36 USD je Aktie erzielt werden. Ins dieses Bild passt auch die zuletzt veröffentlichten Geschäftszahlen des ersten Quartals des laufenden Jahres. So konnte der Chemie-Konzern die teils hohen Erwartungen des Analystenkonsens nochmal übertreffen. Mit 1,04 USD je Aktie verdiente man gut fünf Prozent mehr als angenommen. Dieser Trend scheint sich langsam zu etablieren. Bereits zum vierten Mal in Folge konnte man die Schätzungen überbieten, das Unternehmen scheint besser zu arbeiten als vom Markt erwartet!

Das erwartete 2018er KGV liegt bei 14,6. Neben der attraktiven Zukunftsaussicht sowie moderaten Bewertung gibt es jedoch noch ein weiteren Punkt, weshalb Dow Chemicals zu den vorgestellten Unternehmen gehört.

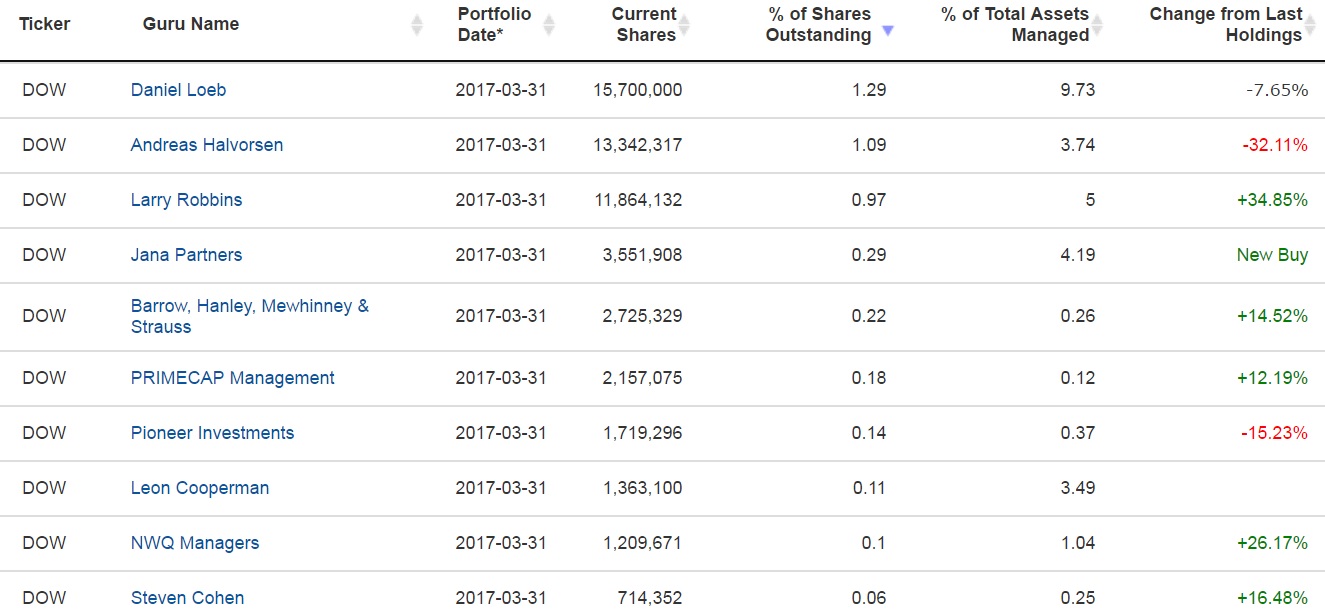

Dow Chemical gehört zweifelsohne zu den momentanen Lieblingen der Wall-Street Gurus. Dabei ist die Käuferseite im ersten Quartal der Verkäuferseite deutlich überlegen. Larry Robbins stockte nun bereits zum dritten mal in Folge seine Position beim Mischkonzern deutlich auf. Inszwischen hält der Investor 11,8 Mio. Aktien oder 1% aller ausstehenden Aktien. Sie sind zudem seine siebt größte Portfoliogewichtung. Doch nicht nur Robbins kauft sich immer stärker bei Dow ein. Nachfolgend haben Sie eine Übersicht über die größten investierten Gurus. Sie halten inzwischen knapp fünf Prozent des Konzerns:

Nachdem die Aktie den hartnäckigen Wiederstand bei 55 USD knacken konnte, pendelt sich der Kurs derzeit knapp unter dem Allzeithoch ein. Hier befindet sich der Wert in einer engen Konsolidierung. Eventuell benötigt die Aktie die nächsten positiven Unternehmenszahlen, um den Sprung über die 65-USD Marke zu vollziehen. Somit dürfen wir gespannt auf den 27 Juli warten. Dem Tag, an dem Dow Chemical seine Bücher für das zweite Quartal öffnet:

Position 27 : Kann sich der einstige Platzhirsch Intel den Weg zur Spitze zurückkämpfen?

Der Hersteller von Halbleitern, Intel Corporation, ist ein echter Oldtimer der Tech-Szene. Das Unternehmen wurde 1968 im Silicon Valley gegründet. In der fast 50-jährgen Unternehmensgeschichte arbeitete man sich zum größten Halbleiter-Hersteller der Welt hoch. Bekannt ist Intel vor allem für die PC-Mikroprozessoren, zudem befinden sich mit Speicherchips, Schaltkreisen, Speicherplatten und Systemen noch viele weitere Angebote im Produktportfolio. Der einst gefeierte Star leidet jedoch seit Jahren an dem schrumpfenden PC-Markt. Daher setzt der Konzern immer mehr auf den Verkauf von Chips an Rechenzentren sowie Cloud-Computing. Zudem mischt der Konzern beim Megatrend "Internet of Things" mit.

Beim letzteren spielt vor allem die nächste Generation des Mobilfunk-Netzes 5G eine maßgebliche Rolle. Hier möchte Intel einer der führenden Anbieter sein und steckt derzeit viel Geld in entsprechende Forschungen rein. In naher Zukunft werden dutzende von Milliarden Geräten untereinander und in ständiger Form miteinander Kommunizieren sowie Daten austauschen. Hierfür müssen gigantische Datenmengen effizient und in sekundenschnelle verschickt werden können.

Doch bis jetzt ist dieses Thema reine Zukunftsmusik und spielt noch überhaupt nicht in die Umsatzerlöse mit ein. Trotz allem konnte man im Geschäftsjahr 2016 mit Erlösen in Höhe von 59,4 Mrd. USD eine neue Bestmarke setzten. Mit einem Gewinn in Höhe von 2,72 USD verzeichnete man zwar ein leicht rückläufiges Ergebnis, jedoch mehr als von Analysten erwartet. Der anhaltende Preiswettbewerb bei PC-Chips belastet den Konzern bereits seit einer Weile. Trotz einer zunehmenden Diversifizierung in andere Geschäftsbereiche macht der PC-Chipmarkt immer noch den Großteil von Intels operativem Geschäft aus. Stichpunkt Diversifizierung: Im März gab Intel die Sensationsnachricht bekannt, das israelische Technologieunternehmen Mobileye für umgerechnet 14 Mrd. USD aufzukaufen. Mobileye ist das führende Unternehmen im Bereich Kameras für Roboterautos, bzw. autonom fahrende Fahrzeuge. Dabei entwickeln die Israelis Technologien und Fahrassistenzsysteme in Verbindung mit einer nahezu vollständigen Erfassung der Umgebung der Fahrzeuge. Wenig überraschend wird das Auto von Morgen in jeder Sekunde eine Unmenge von Daten verarbeiten müssen. Die hierfür benötigte Rechenleistung liefert Intel.

Somit spricht vieles für eine rosige Zukunft beim einzigen Technologieführer aus den vereinigten Staaten. Doch man darf auch nicht vergessen, das Intel einen harten Weg noch vor sich hat. Themen wie Cloud-Computing, autonomes Fahren oder IoT werden unser Leben in einigen Jahrzehnten so sehr prägen wie selten etwas zuvor. Es sind die Billionenmärkte der Zukunft! Doch das weiß nicht nur Intel. Zahlreiche Unternehmen wie Amazon, Apple, Google oder auch Nvidia , um nur einige zu nennen, wirken bei diesen Märkten bereits mit und kämpfen um die Führungsposition. Dabei ist der Ausgang noch unvorhersehbar. Doch die Chancen stehen nicht schlecht, dass Intel einen Teil des Kuchens abbekommen wird.

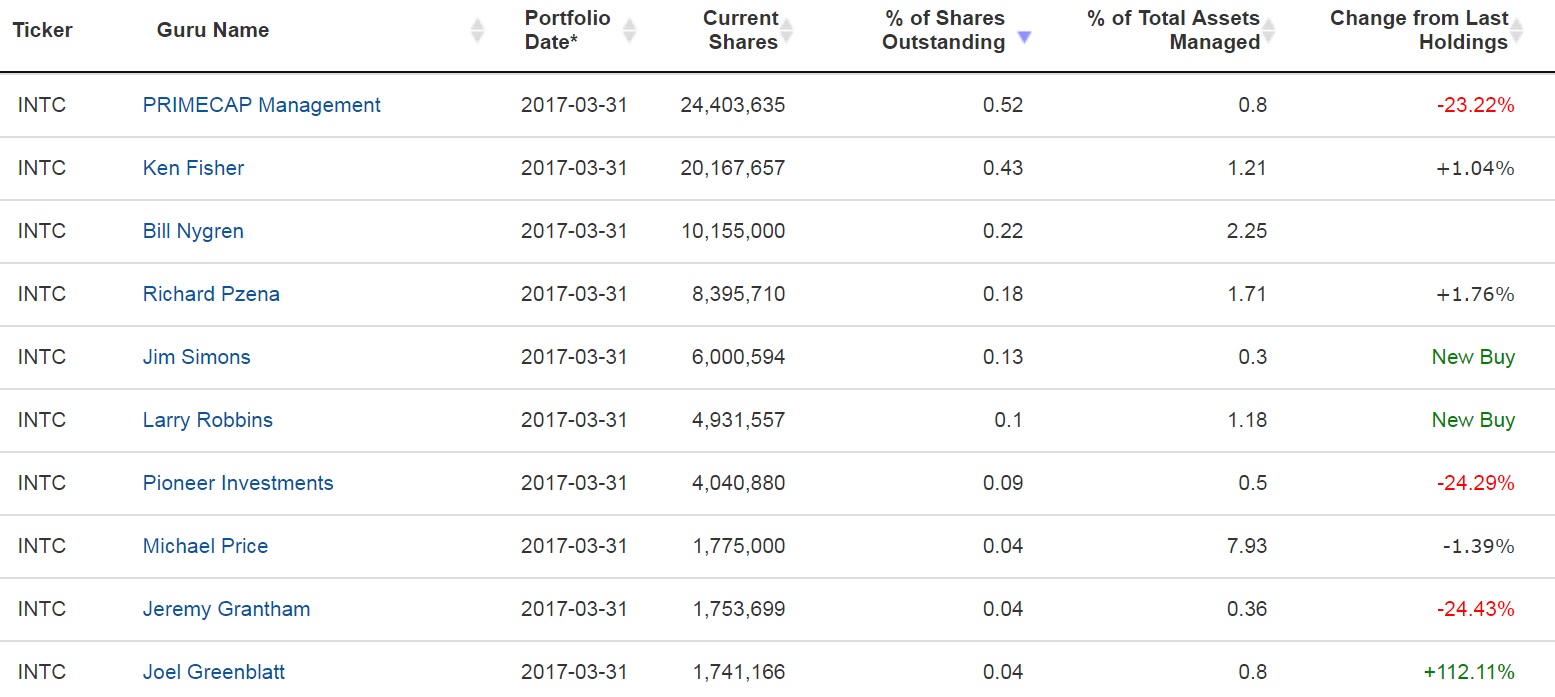

Dieser Meinung sind wohl neben Larry Robbins auch zahlreiche Investoren wie der Primecap Management, Ken Fisher oder auch Bill Nygren. Neben Robbins kaufte sich auch Wall-Street Legende Jim Simons im jüngsten Quartal beim Chiphersteller ein:

Die Aktie befindet sich bereits seit dem Jahr 2015 in einer Konsolidierung. Die besser als erwarteten Geschäftszahlen des ersten Quartals konnten dabei nicht als Katalysator dienen. Für einen Einstieg würde sich das Überschreiten des 15-Jahreshoch bei 38 USD eignen. Wahrscheinlich jedoch muss Intel vorher beweisen, dass die eingeschlagenen Richtungen in andere Geschäftsbereiche wie IoT, Cloud-Computing oder auch das autonome Fahren sich als erfolgreich heraus stellen. Ist dies der Fall, dürften vor allem Value-Investoren mit Intel in den nächsten Jahren viel Spaß haben!

Tipp: Auf https://desk.traderfox.com/Guru_Depots gibt es ein neues Desk "Guru-Depots (Buffett & Co.)". Dort finden Sie die Portfolios der Wall-Street-Giganten. Wir bilden für alle Traderfox-Kunden die Positionen aller relevanten Guru-Depots in Echtzeit ab! Das ist möglich, weil laut amerikanischem Gesetz alle professionellen Portfoliomanager, die über 100 Mio. USD verwalten, ihre Positionen der SEC melden müssen. Diese Daten werten wir aus.

Neben der Depotabbildungen kommentieren wir zudem wichtige Ereignisse sowie Chartausbrüche auf dem Channel. Sollte Intel auf ein neues ATH ausbrechen, werden wir Sie darüber informieren.

https://desk.traderfox.com/Guru_Depots

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von